На сегодняшний день наблюдается достаточно высокая доля закредитованности населения. Данный фактор, объясняется тем, что с каждым днем потребности людей увеличиваются, а собственных денежных средств для их удовлетворения не достает. Рост спроса на потребительские кредиты приводит соответственно и к увеличению кредитных рисков.

На сегодняшний день каждый гражданин проблему нехватки собственных средств может решить с помощью кредитования. Но одновременно в банковском сегменте возникают проблемы, связанные с риском неплатежеспособностью населения.

Одним из основных принципов кредитования выступает возвратность. В настоящее время в России наблюдается большой проблемой современного кредитования, которая заключается в низкой платежеспособности россиян.

По данным Национальной ассоциацией профессиональных коллекторских агентств (СРО «НАПКА»), средняя сумма долга по банковскому кредиту на 2023 г. составляет около 155,3 тыс. руб. С каждым годом эта в среднем растет на 2–3%. Наибольшие объемы задолженности находятся в секторе: потребительские кредиты – 59%, и кредитные карты – 29,5%. На автокредиты приходится примерно 3,8% от общего объема долгов, на ипотеку около 1% [1].

В таблицах и на диаграмме представлены данные ссудной задолженности физ. лиц по регионам РФ.

Таблица 1

Структура задолженности по потребительским кредитам, предоставленных физическим лицам в разрезе регионов РФ по состоянию на 01.07.2024 г. (составлено автором по данным Центрального Банка России)

| Субъект РФ | Задолженность | |||

Всего | в т. ч. просроченная | |||

млн | % | млн | % | |

| Российская Федерация | 36 046 250 | 100 | 1 202 912 | 100 |

| Центральный Федеральный округ | 10 857 871 | 30,12 | 359 221 | 29,86 |

| Северо-Западный Федеральный округ | 4 015 272 | 11,14 | 113 882 | 9,47 |

| Южный Федеральный округ | 3 464 077 | 9,61 | 128 349 | 10,67 |

| Северо-Кавказский Федеральный округ | 1 142 222 | 3,17 | 60 215 | 5,01 |

| Приволжский Федеральный округ | 6 527 331 | 18,11 | 212 851 | 17,69 |

| Уральский Федеральный округ | 3 531 662 | 9,8 | 105 072 | 8,73 |

| Сибирский Федеральный округ | 4 104 785 | 11,39 | 146 465 | 12,18 |

| Дальневосточный Федеральный округ | 2 403 031 | 6,67 | 76 857 | 6,39 |

Рис. 1. Структура задолженности по просроченным потребительским кредитам в разрезе регионов РФ (составлено автором по данным Центрального Банка России)

Таблица 2

Регионы с самыми большими долгами по кредитам

Регион | Сумма задолженности по потребительским кредитам, тыс. руб. |

Ямало-Ненецкий автономный округ | 680 |

Ханты-Мансийский автономный округ | 644 |

Республика Саха (Якутия) | 615 |

Московская область | 546 |

Магаданская область | 544 |

Таблица 3

Регионы с наименьшими долгами по кредитам

Регион | Сумма задолженности по потребительским кредитам, тыс. руб. |

Республика Ингушетия | 42 |

Чеченская Республика | 87 |

Республика Дагестан | 91 |

Республика Крым | 113 |

Севастополь | 132 |

Данную статистику можно объяснить большей заселенностью данных регионов и, соответственно, большим количеством и объемом кредитуемых сумм, а соответственно и задолженности по кредитам.

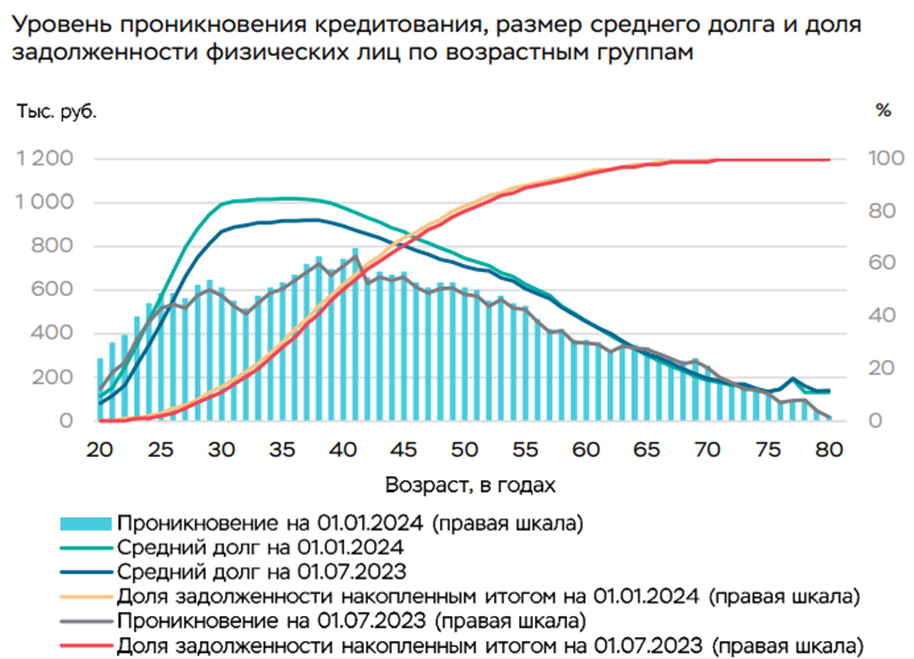

Среди возвратной группы населения максимальная доля должников приходится на возраст от 30 до 45 лет, что объясняется платежной и потребительской активности данной группы. Соответственно минимальный показатель зафиксирован среди тех, кто старше 60 лет, так как старшее поколение традиционно с опаской относится к долгам и кредитам с опаской и недоверием.

Рис. 2. Уровень проникновения кредитования, размер долга и доля задолженности физ. лиц в разрезе возрастных групп [3]

По данным Федеральной службе судебных приставов (ФССП)в 2023 г. на рассмотрении о взыскании задолженности с граждан в пользу банков находится 21 млн исполнительных производств. По статистике прошлым годом сумма долгов, подлежащее взысканию, увеличилась на 200 млрд руб. и составила 2,9 трлн руб. Наибольшее число должников по данным ФССП живут в Подмосковье, Красноярском и Краснодарском краях, Свердловской области и Башкортостане [2].

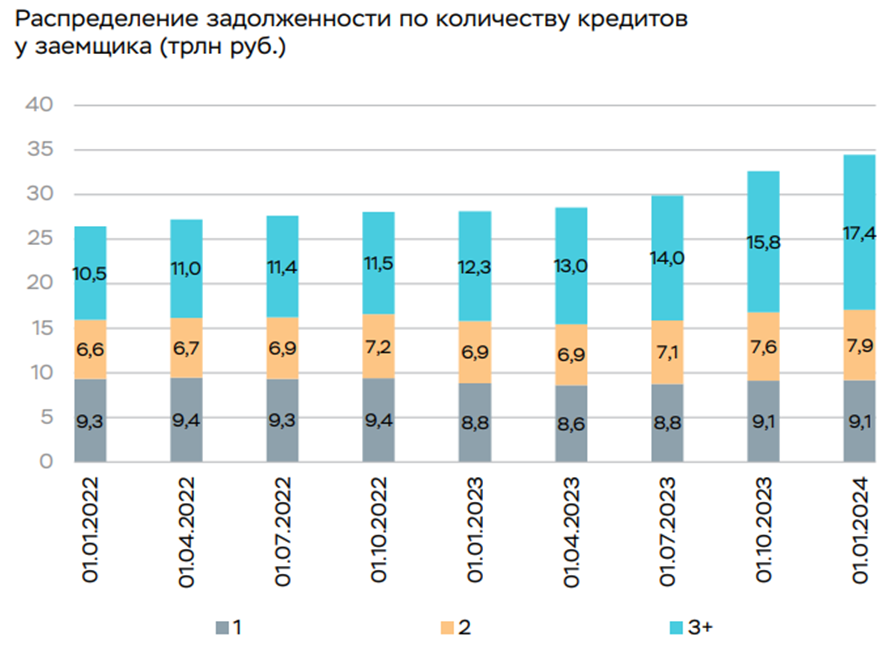

Рис. 3. Динамика задолженности по количеству кредитов заемщика [3]

По розничным кредитам половина от всей задолженности приходится на заемщиков, у которых имеется три и более кредита.

Низкая платежеспособность граждан является одной из важных проблем современности на рынке кредитования.

Выделим более распространенные причины невозврата кредита. В первую очередь рост просроченной задолженности напрямую зависит от реальных доходов населения. На снижение которых оказывают воздействие сокращение штата сотрудников, закрытие предприятий, безработица и инфляция.

Во-вторых, невозврат кредита связан высокой кредитной нагрузкой и финансовой безграмотностью заемщиков, которые стремясь получить кредит, не могут реально оценить свои финансовые возможности. Многие заемщики полагают, что их долги будут прощены. Также некоторым заемщикам свойственно забывчивость вовремя вносить платеж. Помимо этих причин, выявляют и мошеннические схемы.

Со стороны банковских ошибок можно выделить, необдуманное повышение процентных ставок и низкие требования касательно платёжеспособности потенциального заемщика.

В целях снижения риска невозврата кредитов приведем следующие мероприятия [4, с. 50-57]:

- Применение способов обеспечения кредитов. Такие, как залог, поручительство и банковская гарантия.

- Тщательная проверка и изучение финансового состояния, перечня, предоставленных документов потенциальных заемщиков.

- Страхование имущества, ответственности и жизни заемщиков.

- Отказ от невыгодных и подозрительных сделок.

- Применение фиксированной процентной ставки на заранее согласованных условиях заключения сделки.

- Предоставления комфортных условий и дополнительных услуг по графику суммы и сроков платежей, а также отсрочки платежей.

Немаловажное значение в целях снижения рисков просроченных кредитов приобретают вторичные источники погашения кредитов – залог, поручительство и банковские гарантии.

Для банка возвратность кредита дает возможность снизить кредитные риски, а также укрепить свою независимость. В случае отсутствия своевременной и эффективной защиты от риска невозврата кредитуемых денежных средств наблюдаются негативные финансовые и социальные последствия, среди которых можно выделить экономические проблемы банковского учреждения, снижение доверия к банкам, потеря своих сбережений вкладчиков. Это также влечет за собой и отрицательную динамику объемов ВВП [5, с. 1449-1458].

Для устранения возможных последствий как для банковского сектора, так и для экономики в целом, необходимо применять и разрабатывать надежные методы по борьбе с рисками просроченной задолженности по кредитам.

.png&w=640&q=75)