На данный момент одной из проблем налогообложения России является наличие такой категории граждан, как самозанятые. Поэтому остро встает вопрос теневой экономики страны именно в сфере занятости населения. Актуальность данной темы заключается в том, что с развитием технологий, изменением потребностей населения, а также ростом спроса на определенные услуги, например, возросшим желанием пользоваться услугами индустрии красоты, репетиторов или нянь, происходит все большее сокрытие от налоговых органов настоящих финансовых потоков в стране, что в итоге приводит к снижению налогооблагаемой базы, а также к росту налоговой нагрузки на «легальных» налогоплательщиков, и в целом оказывает негативное влияние на экономику всей страны. В связи с этим, в 2019 году был проведен эксперимент по установлению специального налогового режима для самозанятых в отдельных регионах РФ, утвержденный Федеральным законом от 27.11.2018 № 422-ФЗ. А с 1 июля 2020 года оставшимся субъектам РФ, которые не принимали участие в данном эксперименте, предоставляется право ввести на своей территории данный налоговый режим. Стоит отметить, что реализация данного закона имеет как положительные, так и отрицательные стороны. Дальше будет проведено их подробное рассмотрение, что позволит оценить качество реализации исследуемого эксперимента, как для самозанятого населения, так и для государства.

В настоящее время число самозанятых среди населения все больше растет, что приводит к повышенному вниманию со стороны государства к данной категории трудового населения, поэтому правительство заинтересовано в легальном закреплении деятельности самозанятых для повышения бюджетных доходов за счет выведения из тени категорий граждан, которые не уплачивают налоги и взносы на пенсионное, медицинское и социальное страхование. Однако, в настоящее время такое понятие, как самозанятые законодательно не закреплено, поэтому не существует полного списка видов деятельности данной категории граждан, работающих «на себя». Но согласно предложенному Минюстом проекту поправок в закон о занятости, самозанятыми можно считать физические лица, не являющиеся индивидуальными предпринимателями, самостоятельно осуществляющие деятельность по оказанию услуг, выполнению работ другим физическим лицам, направленную на систематическое получение прибыли, основанную только на личном трудовом участии, в том числе во время, свободное от исполнения обязанностей по трудовому договору.

Далее подробнее рассмотрим суть самого налогового режима. Так, физические лица и индивидуальные предприниматели, не имеющие работодателя и не привлекающие наемных работников, могут применять данный налоговый режим, но только в том случае, если вид и условия их деятельности, а также сумма доходов не входят в перечень исключений (ст.4, 6 Федеральным законом от 27.11.2018 № 422-ФЗ). Самозанятые платят специальный налог на профессиональный доход, который по своим особенностям и величине отличается от привычного НДФЛ, так если из зарплат большинства россиян вычитают 13%, то для самозанятых ставки гораздо меньше и напрямую зависят от какого именно лица они получают доход:

- если доход получен от реализации товаров (работ, услуг) физическим лицам, то налоговая ставка составит 4%

- в случае дохода от реализации товаров (работ, услуг) юридическим лицам - 6%. Такие ставки зафиксированы до 2028 года.

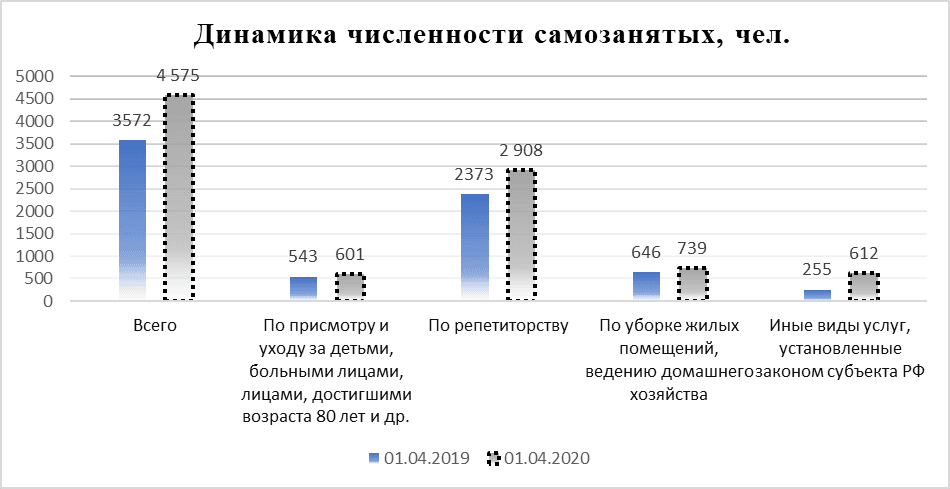

Рассмотрев статистику и динамику представленных физическими лицами в налоговые органы уведомлений об осуществлении деятельности по оказанию услуг физическим лицам для личных, домашних и иных подобных нужд в период с 01.04.2019 по 01.04.2020 гг., можно увидеть, как в целом население отнеслось к новому налоговому режиму.

Рис. Динамика представленных физическими лицами в налоговые органы уведомлений об осуществлении деятельности по оказанию услуг физическим лицам для личных, домашних и иных подобных нужд (чел.)

На основании рисунка видно, что за весь исследуемый период наблюдается тенденция роста численности самозанятых, предоставивших необходимые документы в налоговые органы. Так, в сумме по всем предоставляемым услугам, количество самозанятых выросло на 1 003 человек, наибольшая положительная динамика характерна для услуг по репетиторству, в рассматриваемый период показатель увеличился на 535 человек, в остальных сферах деятельности наблюдается меньший рост числа самозанятых. В настоящее время, на новый налоговый режим переходят в основном только самозанятые, среди действующих индивидуальных предпринимателей данная тенденция развита слабо. И если изначально этот эксперимент был рассчитан на 10 лет, то в последнее время обсуждаются другие цифры и планы, также государство стремится распространить этот налоговый режим на всю территорию РФ с 2020 года. Следовательно, можно сделать вывод, что население поддержало новый налоговый режим, оценив его достоинства, которых достаточно много.

Так, например, по сравнению с индивидуальным предпринимательством, он несколько проще по своей организации, и для того, чтобы начать работать самозанятым нужно приложить меньше усилий. Пройдя простую регистрацию в мобильном приложении «Мой налог», самозанятый уже получает официальный статус и возможность легально работать без использования контрольно-кассовой техники, посещения налоговой и предоставления отчетности, поскольку расчет и начисление платежей осуществляют налоговые инспекции самостоятельно на основании данных, которые предоставляет налогоплательщик через приложение. Также к явному достоинству этого режима стоит отнести льготные ставки налогообложения по сравнению с другими специальными налоговыми режимами, о которых говорилось выше. Еще одним важным преимуществом режима является возможность уплачивать налог с фактически полученных доходов, если у самозанятого не было выручки за определенный период, то и платить ничего не придется, что удобно людям, чья деятельность привязана к определенным сезонам. Плюсом является и возможность совмещать режимы, например, человек может работать на основной работе по трудовому договору и платить НДФЛ с заработной платы, а в свободное время работать на себя и платить НПД. Также использование данного режима позволяет самозанятым легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

Но, как и у любого другого режима, у налога на профессиональный доход есть и свои минусы, к которым можно отнести прежде всего то, что для осуществления своей деятельности с использованием спецрежима, самозанятые не могут нанимать работников и иметь работодателей, и если физическим лицам в этом нет необходимости, то для индивидуальных предпринимателей это уже проблема, поскольку они зачастую нуждаются в новых сотрудниках. Следующим спорным недостатком режима является отсутствие необходимости обязательных взносов в медицинские, социальные и пенсионные фонды, в таком случае человек лишается выплат за время его отсутствия на работе по причине болезни и отпускных. Что касаемо пенсионного фонда, то обычно работодатель перечисляет в пенсионный фонд 22% от зарплаты сотрудника, а в случае с самозанятыми гражданами из-за отсутствия необходимых начислений их стаж и пенсионные баллы не начисляются, если только самозанятые граждане не будут уплачивать пенсионные взносы в добровольном порядке. Отсутствие взносов в дальнейшем скажется на размере пенсии при наступлении пенсионного возраста. Еще одним недостатком является ограничение на годовой доход, составляющий не более 2,4 млн рублей. В случае если доход превысит указанный лимит, налогоплательщик должен будет платить налоги, предусмотренные другими системами налогообложения. Также для некоторых минусом может быть ограниченный

Таким образом видим, что новый налоговый режим на данной стадии довольно противоречив, но несмотря на все недостатки, достоинства данного режима делают его удобным и выгодным для людей, которые хотят узаконить свое хобби, подработку и не боятся ответственности за незаконное предпринимательство, также он подойдет индивидуальным предпринимателям с небольшим годовым доходом и оборотами, работающим в одиночку. Несомненно, введение налога на профессиональных доход выгодно не только для населения, но и для государства в целом, поскольку выход из тени людей, работающих на себя, позволит увеличить доходы бюджета в стране и улучшить ее экономическое состояние.

.png&w=640&q=75)