Венчурный способ инвестиций в последние десятилетия получил широкое распространение благодаря нескольким факторам. Эти факторы можно рассматривать с нескольких точек зрения: инвестора, предпринимателя и государства. Для инвестора венчурные инвестиции есть возможность получить значительный доход. Однако, кроме возможности заработать, существует вероятность потерять все вложенные средства, ведь согласно статистике 90% всех запущенных стартапов закрываются [5]. На первый план выходит вопрос: как инвестору выбирать именно те проекты, которые попадут в 10% прибыльных стартапов. Одним из самых эффективных способов решения проблемы, по мнению Питера Тиля, одного из основателей Founders Fund, фонда, инвестировавшего в Google, PayPal, Facebook, являются инвестиции только в те компании, потенциал которых позволит фонду вернуть сумму, сопоставимую с его капиталом. С точки зрения предпринимателя привлечение венчурных инвестиций привлекательно, потому что не требует получения материальных займов, кредитов. Для получения инвестиций достаточно лишь бизнес-плана, в некоторых случаях прохождения бюрократических процедур и определённой документами доли компании, переходящей в собственность венчурному инвестору.

Отдельно нужно упомянуть и третью сторону – государство, на чьей территории осуществляется деятельность компании. Одной из самых значительных проблем Российской Федерации (РФ) является сильная зависимость от экспорта нефти и газа. Диверсификация экономики, в рамках которой происходит реструктуризация доходов государства, включает в себя создание благоприятных условий как иностранных компаний, обеспечивающих прямые иностранные инвестиции, так и для разного рода небольших отечественных предприятий. Одной из наиболее перспективных сфер современного предпринимательства является сфера интернет технологий (IT). Значительная часть стартапов, финансируемых венчурными инвесторами, относятся именно к этой сфере.

В 2006 году правительство РФ, выполняя рекомендацию президента создать механизм развития инновационной среды, выпустило распоряжение [1], одним из пунктов которого было создание Российской венчурной компании (РВК) – государственного фонда фондов и института развития венчурного рынка России. Указанный орган участвует в частно-государственном партнерстве, создавая закрытые паевые инвестиционные фонды, дочерние общества, инвестиционные товарищества, фонды в зарубежной юрисдикции. Всего в портфеле фонда фондов находится 29 венчурных фондов [5].

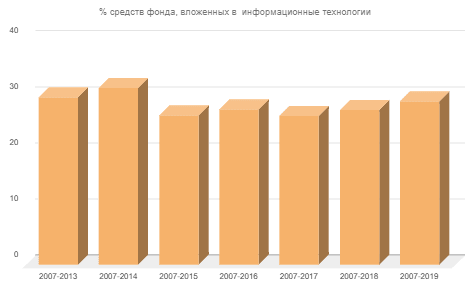

Начиная с 2013 года РВК ежегодно публикует отчеты, в которых достаточно подробно раскрывает, как расходовались средства. Характерной особенностью отчетов являются абсолютно неудобные для отслеживания динамики графики распределения инвестиций по секторам экономики: вместо того чтобы публиковать данные по периоду, равному одному году, каждый год публикуется среднее значение показателя, рассчитанное за всё время работы фонда. В результате получить достоверную картину, показывающую в какие сферы фонд инвестировал каждый год не получается, а аналитик получает средние значения, рассматривая которые нельзя точно проследить динамику вложений в какой-либо сектор. Несмотря на указанные проблемы, с некоторыми оговорками проследить динамику вложений в определенные сектора можно:

Анализ диаграммы на рисунке 1 показывает, что есть лишь один относительно резкий “перепад” в инвестировании в сектор информационных технологий. Он находится между столбцами 2007-2014 и 2007-2015. При анализе данных, представляющих по своей сути средние значения, необходимо понимать, что добиться такого резкого изменения в среднем значении при выборке равной 9 значениям (2007, 2008, 2009, 2010, 2011, 2012, 2013, 2014, 2015 года) очень сложно. В период с 2007 года по 2014 год среднее значение по сектору составляло 31.51% [2]; в период с 2007 по 2015 среднее значение по сектору составляло 26.62% [3]. Причина появления просадки в 4.9% неясна: скорее всего, именно в 2015 году большая часть инвестиций фонда была направлена в другие сектора экономики. Этот тезис подтверждается данными по сектору “медицина, фармацевтика”. В период с 2007 по 2014 среднее значение по сектору составляло 23,75%; в период с 2007 по 2015 оно же составляло 31,41%. В противовес просадке в секторе “информационные технологии”, мы наблюдаем резкий прирост в секторе “медицина, здравоохранение”, равный 7.66%. Возникает вопрос: какова математическая природа возникновения просадки в наиболее перспективном секторе? Возможно, количество сделок и сумма инвестиций в секторе осталась той же, что и в предыдущем году, но фонду выделили больше средств, чем обычно, и они были инвестированы в другой сектор, в указанном случае в сектор “медицина, фармацевтика”. В то же время возможно, что выделенная сумма средств осталась той же, что и в прошлом году, а сумма инвестиций в “информационные технологии” снизилась. Если верен второй тезис, то справедлив вопрос: насколько правильно “обделять” инвестициями наиболее перспективную сферу для стартапов? С одной стороны, масштабирование элементов плановой экономики на РВК было бы неправильным, потому что снижало бы конкурентную борьбу между секторами. С другой стороны, возможно необходимо уделить отдельное внимание именно сектору “информационные технологии” как исключению из правила.

Рис. 1. % средств фонда, вложенный в информационные технологии

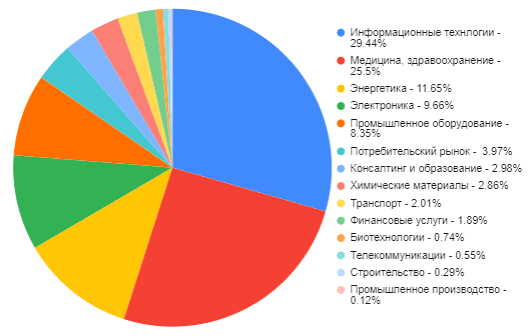

В июне 2020 РВК были представлены последние данные по распределению инвестиций по сферам экономики [4]. Как ожидалось, на сферу информационных технологий приходится наибольший объем инвестиций с момента оснований фонда:

Второе место неожиданно занял сектор “медицина, здравоохранение”. Безусловно, заниматься разработкой новых лекарственных препаратов необходимо, но необходимость делать это в рамках венчурных инвестиций сомнительна. Обычно новые медикаменты разрабатываются в научных лабораториях при научных центрах и медицинских учреждениях. Возможно, будет лучше, если такие учреждения будут заранее оповещены об объеме инвестиций, которые будут вложены в них, ведь они ведут не столько деятельность, направленную на извлечение прибыли, сколько деятельность несущую социальную ответственность.

Рис. 2. Распределение суммарных инвестиций фонда по секторам экономики

Третье место по суммарному объему инвестиций занимает сектор “энергетика”. Учитывая тренд на более экологически чистые энергоносители - логичный ход. К тому же нельзя забывать, что запасы полезных ископаемых исчерпаемы.

Недалеко от сектора “энергетика” находятся сектора “электроника” и “промышленное оборудование”, получившие менее 10% инвестиций от объема фонда, что является неплохим результатом, если учитывать, что оставшиеся секторы получили не более 3% инвестиций.

Как и предполагалось, наибольшую поддержку получают стартапы из сектора “информационные технологии”. Однако это лишь треть от всего объема фонда. Возможно, нужно обратить еще больше внимания на эту сферу, учесть опыт зарубежных коллег. Кроме того, РВК следует тщательнее работать данными, чтобы потребители информации видели более достоверную картину.

.png&w=640&q=75)