Дивидендная политика компании с технической точки зрения представляет собой правила, с помощью которых дивиденды распределяются между акционерами. Она разрабатывается краткосрочный, среднесрочный и долгосрочный периоды. В ней содержится информация об условиях, частоте, размере и форме выплат.

Анализ дивидендной политики компаний поможет оценить степень влияния негативных экономических факторов на состояние компании и на привлечение финансирования за счет выпуска акций. Проанализируем изменения дивидендных выплат на примере лидеров рынка акций.

ПАО «Газпром» является глобальной энергетической компанией и лидером по активности акций. Проанализируем динамику выплат дивидендов ПАО «Газпром» (табл. 1).

Таблица 1

Динамика выплат дивидендов ПАО «Газпром» за 2019–2023 гг.

Период, по итогам которого объявлены дивиденды | Размер дивидендов на одну акцию, руб. | Всего объявленных дивидендов, млрд руб. |

2019 | 16,61 | 360,8 |

2020 | 12,55 | 297,1 |

2021 | - | - |

1 полугодие 2022 | 51,03 | 1 208,1 |

2 полугодие 2022 | - | - |

2023 | - | - |

В 2020 году наблюдается снижение размера дивидендов на одну акцию на 24,44%, это повлияло на снижение объявленных дивидендов на 17,66% или на 63,7 млрд рублей.

В первом полугодие 2022 года произошло значительное увеличение дивиденда на одну акцию на 306,6% и увеличение объявленных дивидендов на 306,6% или на 911 млрд рублей. Затем со второго полугодия 2022 года по 2023 год компания не осуществляла выплат дивидендов. На это повлияли санкции недружественных стран. Санкции коснулись дочерних компаний ПАО «Газпром», которые находятся за рубежом, что закрыло доступ материнской компании к дочерней прибыли и дивидендам. Данные события могли повлиять на невыплату дивидендов материнской компанией со второго полугодия 2022 года по 2023 год.

Далее рассмотрим динамику выплат дивидендов ПАО НК «Роснефть» (табл. 2). Компания «Роснефть» является лидером российской нефтяной отрасли и лидером по активности собственных акций. На протяжении рассматриваемого периода компания осуществляла выплату дивидендов. Динамика изменений величины дивидендов на одну акцию и величины объявленных дивидендов скачкообразная.

Таблица 2

Динамика выплат дивидендов ПАО «Роснефть» за 2019–2023 гг.

Период, по итогам которого объявлены дивиденды | Размер дивидендов на одну акцию, руб. | Всего объявленных дивидендов, млрд руб. |

2019 | 33,41 | 354,09 |

2020 | 23,63 | 73,55 |

2021 | 41,66 | 441,52 |

2022 | 38,36 | 406,55 |

2023 | 59,78 | 633,56 |

В 2020 году произошло значительное снижение размера дивидендов на одну акцию на 29,3% и величины объявленных дивидендов на 79,2%, т. к. в 2020 году был нефтяной кризис, который был спровоцирован падение цен на нефть. В 2022 году величина дивидендов на одну акцию снизилась на 7,9 %, а величина объявленных дивидендов снизилась на 7,9% или на 34,97 млрд рублей.

Следовательно, антироссийские санкции хоть и оказали негативное влияние на компанию, но не такое значительное, как на предыдущую компанию, которую мы рассмотрели.

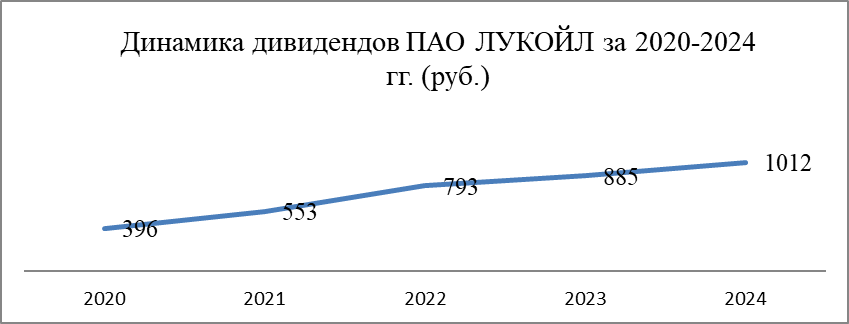

Далее проанализируем ПАО НК «ЛУКОЙЛ» в части представления динамики выплаты дивидендов (рис. 1).

Рис. Динамика дивидендов ПАО «ЛУКОЙЛ»

ПАО НК «ЛУКОЙЛ» является крупнейшей нефтегазовой компанией в мире и лидером на рынке российских акций. Величина дивидендов на одну акцию выросла на протяжении всего рассматриваемого периода на 155,6%. В 2021 и 2022 году размер дивидендов увеличился на 39,65% и на 43,4%. В 2023 и 2024 годах размер дивидендов вырос на 11,6% и на 14,35%, что говорит о приоритетности развития компании, а не выплат дивидендов в данный период.

В январе 2025 года США объявили масштабный пакет санкций против российского нефтегазового сектора. К санкциям против «Газпром нефти» и Сургутнефтегаза» присоединилась и Великобритания.

Управление по контролю за иностранными активами Министерства финансов США выпусти лицензии на отмену операций с «Газпром нефтью» и «Сургутнефтегазом» и на выход из их ценных бумаг. Под санкциями так же находятся некоторые дочерние компании «Газпром нефти». В то же время «ЛУКОЙЛ» и «Роснефть» находятся только под секторальными ограничениями. Отличительной чертой данных компаний является отсутствие государства среди акционеров или его незначительная доля, что помогло избежать серьезных санкций от недружественных стран.

Соответственно и в 2025 году «Газпром» столкнулся с санкциями, которые окажут негативное влияние на эмиссию акций и выплату дивидендов.

Таким образом, дивидендная политика подвержена влиянию негативных факторов и может, оказывать влияние на цену акций компании в худшую сторону, если ее не совершенствовать и не контролировать.

Из опыта адаптации с санкциями российских компаний в 2022 году можно разработать рекомендации для компаний, которые не адаптировались к санкциям или подвергнуться новым санкциям, ведь умение адаптироваться к санкциям стало важным преимуществом компании в современных реалиях.

Компании могут провести санкционный аудит и разработать санкционную политику, которые помогут минимизировать риски. Минимизация данных рисков повлияет на финансовое состояние компании, в то числе на привлечение средств от инвесторов с помощью выпуска ценных бумаг.

Кроме того, стоит выделить подразделение, которое будет ответственно за работу с возникающими рисками. Компаниям важно придерживаться стратегии неразглашения определенных сведений, которые могут спровоцировать антироссийские санкции. Далее, компаниям стоит привлекать инвесторов из Азии и Ближнего Востока, данное решение обеспечит приток надежных инвесторов. в целом, независимость от международных рынков обеспечит рост спроса на акции среди инвесторов.

.png&w=640&q=75)