Актуальность темы исследования. В современном мире, характеризующемся динамичными финансовыми потоками, вопросы управления личным бюджетом приобретают особую актуальность. Согласно отчету Standard & Poor's Global Financial Literacy Survey, лишь около 33% населения мира обладают базовыми знаниями в области финансов [2]. В странах с развивающейся экономикой этот показатель еще ниже. Недостаток финансовых знаний приводит к нерациональному использованию денежных средств, закредитованности и, как следствие, снижению уровня жизни. Исследования показывают, что финансово грамотные люди более склонны к сбережениям, инвестициям и планированию пенсии, что обеспечивает им финансовую устойчивость в долгосрочной перспективе.

В России проблема финансовой грамотности также стоит остро. Согласно данным Национального агентства финансовых исследований (НАФИ), индекс финансовой грамотности россиян в 2024 году составил 12,77 балла из 21 возможного [7]. Этот показатель свидетельствует о необходимости систематической работы по повышению финансовой осведомленности и компетенций населения, особенно среди молодежи. Исследования показывают, что молодые люди, не имеющие базовых знаний в области финансов, чаще становятся жертвами мошеннических схем и принимают необдуманные финансовые решения.

Учитывая значимость финансовой грамотности как ключевой составляющей социально-экономического благополучия, возникает необходимость в детальном изучении теоретических основ и практических инструментов формирования финансово грамотного поведения. Данное направление исследований требует междисциплинарного подхода, охватывающего экономические, психологические и педагогические аспекты.

В рамках проводимого исследования мы обратились к трудам отечественных и зарубежных ученых в области финансов и экономики с целью выявления ключевых для данного исследования понятий. В частности, рассмотрены работы, посвященные принципам формирования и управления личным бюджетом, а также классификации доходов и расходов, представленные в трудах Г. И. Хотинской, В. В. Разлетовской, В. В. Григорьева, Т. Н. Зверьковой, М. С. Оборина, Л. В. Баевой, А. И. Яговкиной и других авторов.

В рамках проводимого исследования основными понятиями в установлении принципов ведения личного бюджета, классификации доходов и расходов являются: «личные финансы», «личный бюджет», «доходы», «расходы», «принципы ведения личного бюджета». Рассмотрим эти понятия последовательно.

Итак, каково же современное понимание «личных финансов»? В научной литературе концепция «личных финансов» преимущественно рассматривается как совокупность денежных средств, поступающих из различных источников, включая заработную плату, наследство, рентные платежи, выигрыши и инвестиционный доход, которые индивид направляет на потребление, сбережение или инвестирование с целью достижения индивидуальных финансовых целей [4, с. 82]. Альтернативное, но в целом согласующееся определение, можно встретить на сайте «Школа миллионера», где личные финансы представляются как совокупность всех имеющихся денежных средств, поступающих из различных источников, включая заработную плату, премиальные выплаты, доходы от ценных бумаг, арендную плату за недвижимость и другие аналогичные поступления [22].

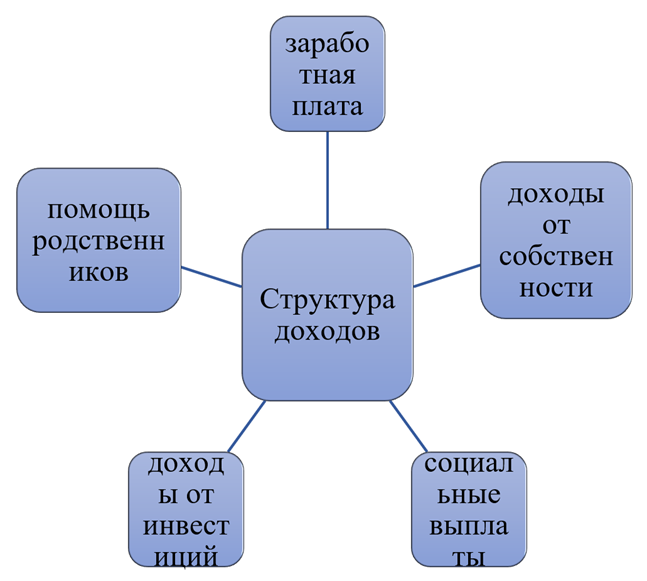

В каком же отношении находится понятие «личные финансы» с понятием «личный бюджет»? В научной литературе, в частности, в учебном пособии по финансовой грамотности Экономического факультета МГУ [8], личный бюджет определяется как система учета доходов и расходов, охватывающая отдельного индивида, семью, предприятие или государство. Эта система предполагает фиксирование как запланированных, так и фактически реализованных финансовых операций за конкретный временной период. Важно отметить, что личный бюджет состоит из двух взаимосвязанных компонентов: доходной и расходной части. Доходная часть аккумулирует все виды доходов, которые индивид предполагает получить за установленный период времени. Расходная часть, в свою очередь, включает в себя все запланированные траты и выплаты. Какие же статьи доходов чаще всего включаются в личный бюджет индивида? Типичная структура доходов, как правило, включает в себя такие элементы, как заработная плата, доходы от владения различным имуществом, социальные выплаты, доходы от инвестиционной деятельности, а также финансовая помощь от родственников (рис. 1) [19].

Рис. 1. Структура доходов

Структуру расходов можно примерно представить такими статьями: питание, транспортные расходы, личные расходы (индивидуальные траты каждого члена семьи), бытовые расходы, коммунальные платежи, связь, резерв (сумма, откладываемая на непредвиденные расходы), накопления (сумма, откладываемая на крупные покупки, отпуск и т. д.), платежи по кредиту или другим долговым обязательствам, расходы на образование, духовное развитие, отдых и развлечения, вредные привычки, домашние животные.

При формировании личного бюджета представляется принципиально важным дифференцировать расходы на две ключевые категории: обязательные платежи и дискреционные, или произвольные, траты. Обязательные расходы характеризуются фиксированными сроками их исполнения и, как правило, заранее известными суммами. К данной категории относятся, прежде всего, налоговые отчисления, регулярные кредитные выплаты в счет погашения задолженности, платежи за жилищно-коммунальные услуги, а также расходы, связанные с посещением образовательных учреждений, например оплата обучения или взносы на содержание детского сада [5, с. 163].

Рис. 2. Структура расходов

Таким образом, становится очевидно, что личный бюджет является инструментом, позволяющим осуществлять контроль над финансовым состоянием индивида, а как можно подойти к этому вопросу с научной точки зрения? Ведь, по сути, ключевая функция личного бюджета заключается в обеспечении эффективного контроля над текущим финансовым состоянием индивида посредством достижения сбалансированного соотношения между его доходами и расходами.

Однако, каким образом достигается этот баланс и на какие основополагающие принципы следует опираться при формировании и реализации личного бюджета? Принципы ведения личного бюджета включают: систематизированный учет доходов, рациональное распределение расходов, непрерывный контроль за финансовыми потоками и перспективное финансовое планирование. Учет доходов предполагает фиксацию всех источников поступления денежных средств. Особое внимание следует уделять анализу цикличности поступления средств, а также сезонности и других внешних факторов, которые могут оказывать влияние на стабильность доходной базы.

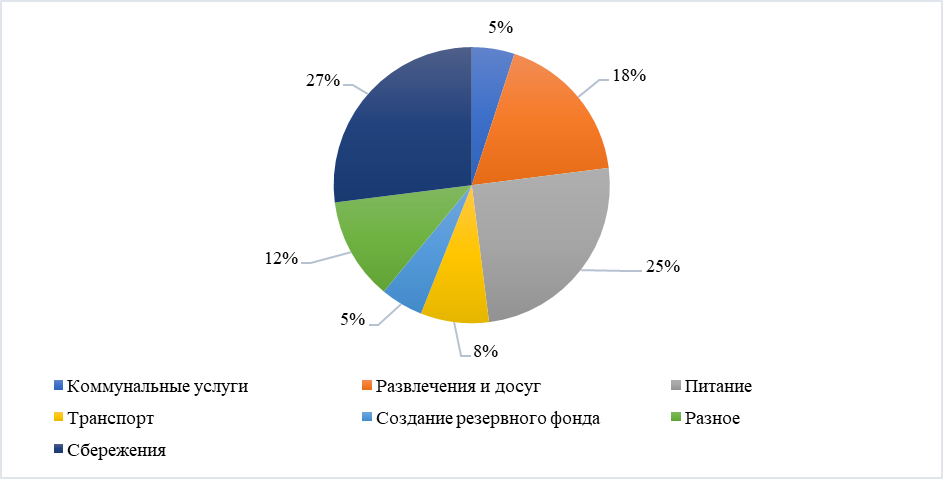

Принцип распределения расходов подразумевает структурирование всех финансовых оттоков по категориям, соответствующим основным статьям потребления. К таким категориям могут быть отнесены расходы на питание, транспорт, развлечения и другие направления. Для каждой категории расходов устанавливаются лимиты, основанные на среднем уровне фактических затрат. Необходимо выделить резерв для формирования сбережений, рекомендуемый размер которого составляет от 10% до 20% от общей суммы доходов. Данные сбережения могут направляться на создание резервного фонда или реализацию конкретных финансовых целей. Пример структуры расходов представлен на рисунке 3.

Рис. 3. Пример структуры расходов

Контроль за исполнением бюджета предполагает регулярный учет доходов и расходов, осуществляемый с помощью финансовых приложений. Ежемесячная проверка бюджета, включающая анализ фактических показателей и их сопоставление с установленными лимитами, позволяет своевременно выявлять возможности для оптимизации расходов. При этом, необходимо учитывать сезонные колебания расходов, обусловленные, например, периодом каникул или праздничными днями [11, с. 78]. Финансовое планирование предусматривает формирование конкретных, измеримых, реалистичных и ограниченных во времени финансовых целей. Достижение масштабных целей, таких как приобретение недвижимости, разбивается на этапы, включающие, например, накопление первоначального взноса и поиск оптимальной кредитной программы. Регулярный мониторинг прогресса в достижении поставленных целей позволяет корректировать стратегию и обеспечивать устойчивое продвижение к желаемому результату.

Подытоживая, можно сказать, что управление личными финансами предполагает учет доходов из различных источников и их распределение на потребление, сбережения и инвестиции, что отражается в личном бюджете как системе учета доходов и расходов; структура доходов включает заработанную плату, доходы от имущества, социальные выплаты и инвестиции, в то время как расходы классифицируются на обязательные и дискреционные, а эффективное ведение бюджета подразумевает систематический учет доходов, рациональное распределение расходов, контроль за финансовыми потоками и перспективное финансовое планирование, основанное на анализе и мониторинге финансовых операций и целей.

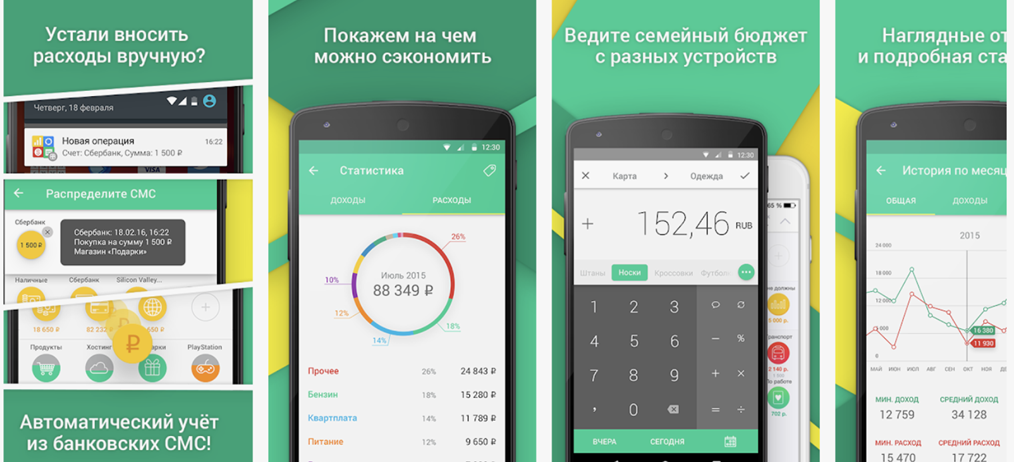

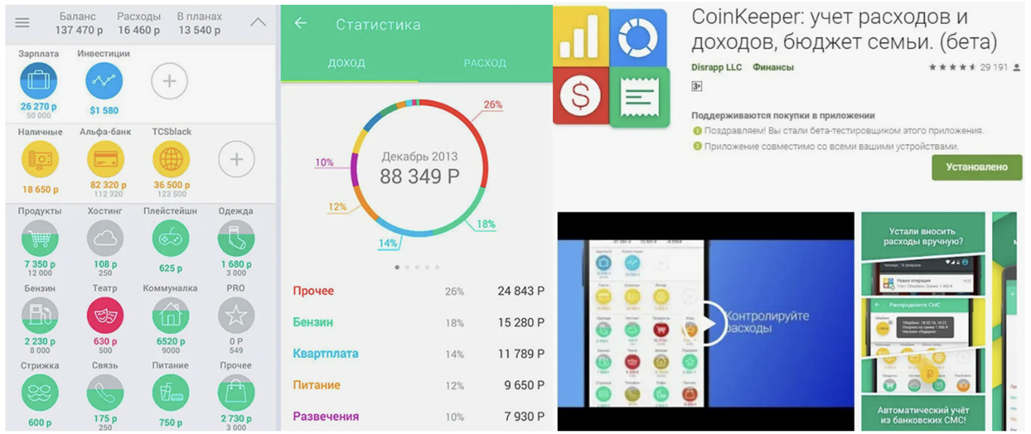

В условиях развития информационного общества и возрастающей потребности в эффективном управлении личными финансами, актуальность разработки и внедрения специализированных программных средств для учета доходов и расходов приобретает особое значение [20, с. 65]. Данный параграф посвящен сравнительному анализу существующих программных продуктов, предназначенных для автоматизации учета личных финансов, таких как CoinKeeper (рис. 4), Сбербанк Онлайн (в части учета финансов) и Money Manager Expense & Budget, с целью выявления их функциональных особенностей и применимости для решения задач финансового планирования и контроля.

CoinKeeper – это приложение для учета финансов (https://about.coinkeeper.me/?ysclid=mgumwoh916550984241) [12].

Рис. 4. Приложение «CoinKeeper»

Рассмотрим подробнее функции приложения.

Функция импорта данных о поступлениях и тратах из банковских приложений существенно экономит время пользователя, избавляя его от необходимости ручного ввода каждой транзакции. «CoinKeeper» интегрируется с крупнейшими банками России, такими как «Сбер», ВТБ, «Альфа-банк», «Тинькофф», «Газпромбанк» и МТС-банк, обеспечивая автоматическую загрузку информации о движении средств по картам. Это позволяет пользователю видеть полную картину своих финансов в одном приложении, без необходимости переключаться между разными банковскими сервисами.

Распределение расходов по категориям – еще одна ключевая функция «CoinKeeper», позволяющая анализировать структуру трат и выявлять области, где можно оптимизировать расходы. Приложение предлагает стандартный набор категорий, таких как продукты, транспорт, развлечения и т. д., но также предоставляет возможность создавать собственные категории и устанавливать метки для более детального анализа. Это позволяет пользователю адаптировать систему учета под свои индивидуальные потребности и предпочтения.

Функция отображения статистики расходов по категориям и временным интервалам позволяет визуализировать финансовые данные и выявлять тренды. Пользователь может увидеть, на что уходят деньги в течение недели, месяца или квартала, и сравнить расходы по разным категориям. Это помогает понять, какие статьи расходов являются наиболее значительными и принять осознанные решения о сокращении трат.

Рис. 5. Функция отображения статистики расходов

Установка лимитов трат на выбранные категории с предупреждением о перерасходах – эффективный инструмент для контроля бюджета и предотвращения импульсных покупок. Пользователь может установить лимит на неделю, месяц или квартал для определенной категории, например «Развлечения», и получать уведомления, когда расходы приближаются к установленному лимиту или превышают его. Это помогает удерживаться в рамках запланированного бюджета и избегать финансовых затруднений. Стоит отметить, что функционал «CoinKeeper» делится на платный и бесплатный.

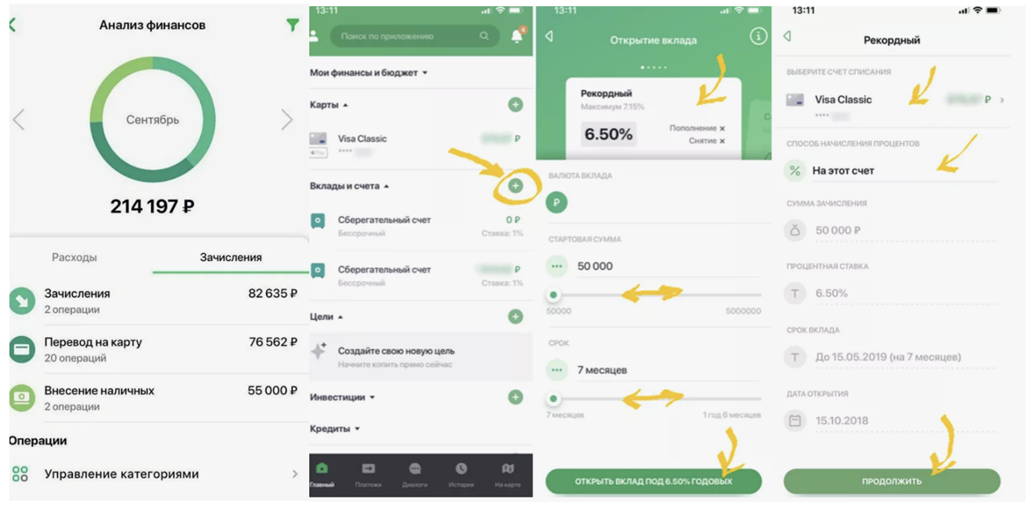

Далее перейдем к рассмотрению приложения «СберБанк Онлайн» (https://sberbankaktivno.ru/journal/article/3227) [14].

Сервис анализа расходов позволяет автоматизировать процесс учета и классификации финансовых операций (рис. 6). Принцип работы сервиса основан на анализе транзакций, совершаемых с использованием банковских карт Сбербанка. Каждая операция автоматически классифицируется по категориям, таким как продукты питания, транспорт, развлечения и т. д. Такая автоматизация исключает необходимость ручного внесения данных и минимизирует риск ошибок, связанных с человеческим фактором.

Рис. 6. Приложение «Сбербанк онлайн»

Особенностью сервиса является его доступность и простота использования. Благодаря интеграции с интернет-банком и мобильными приложениями, пользователи могут в любой момент получить доступ к актуальной информации о своих расходах.

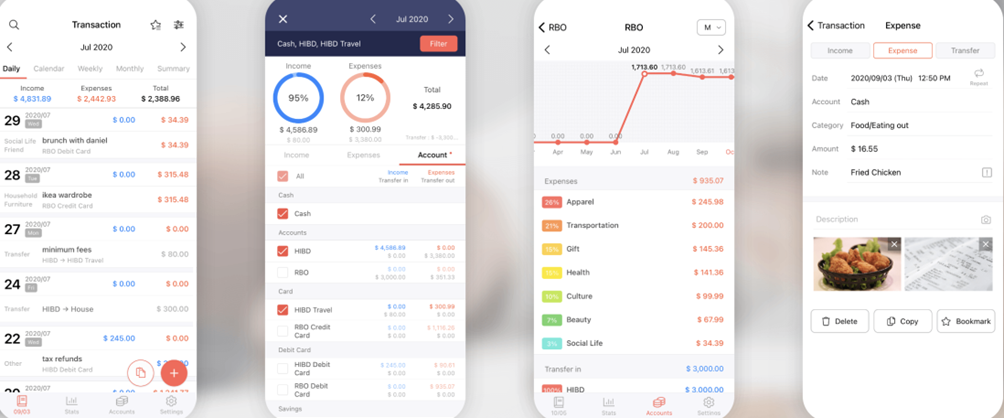

Перейдем к рассмотрению приложения «Money Manager Expense & Budget» (https://realbyteapps.com/#) [13]. «Money Manager Expense & Budget» – приложение для финансового планирования, учета расходов и управления личными активами (рис. 7).

Рис. 7. Приложение «Money Manager Expense & Budget»

Приложение доступно для платформ Android и iOS.

По состоянию на 27 сентября 2025 г. актуальная версия приложения – 4.10.3 GF.

Money Manager Expense & Budget – это интуитивно понятный инструмент для эффективного управления личными финансами и бюджетом. Приложение предоставляет функционал для планирования бюджета на различные периоды времени и постановки финансовых целей, позволяя отслеживать прогресс в их достижении (рис. 8). Эти возможности направлены на повышение финансовой грамотности и стимулирование принятия обоснованных решений в сфере управления личными средствами.

Рис. 8. Функционал для планирования бюджета на различные периоды времени

Эргономика приложения является важным фактором, влияющим на его востребованность. Функциональность приложения также включает экспорт данных в форматы CSV и Excel для дальнейшего анализа и создания резервных копий, а также систему напоминаний об оплате счетов, что снижает риск просрочек платежей.

Таким образом, «Money Manager Expense & Budget» представляет собой приложение для управления личными финансами, объединяющее функциональность учета, бюджетирования, анализа и планирования.

Таким образом, на основе теоретического изучения проблемы сделаны следующие выводы:

- Личные финансы определяются как совокупность денежных средств, поступающих из различных источников и направляемых индивидом на потребление, сбережение или инвестирование с целью достижения индивидуальных финансовых целей.

- Структура доходов индивида, как правило, включает в себя заработную плату, доходы от владения имуществом, социальные выплаты, доходы от инвестиционной деятельности и финансовую помощь от родственников.

- Эффективное ведение личного бюджета опирается на ряд основополагающих принципов, включающих систематизированный учет доходов, рациональное распределение расходов, непрерывный контроль за финансовыми потоками и перспективное финансовое планирование.

- Сравнительный анализ приложений «CoinKeeper», «Сбербанк Онлайн» и «Money Manager Expense & Budget» выявил различающиеся подходы к учету личных финансов. «CoinKeeper» выделяется возможностью автоматического импорта данных из нескольких банков, что существенно упрощает процесс ведения учета. «Сбербанк Онлайн», в свою очередь, обладает преимуществом широкой доступности и интеграции с банковскими услугами, привлекая большую аудиторию. «Money Manager Expense & Budget» предлагает более продвинутые инструменты для планирования бюджета и анализа расходов, однако требует от пользователя большей вовлеченности и ручного ввода данных.

.png&w=384&q=75)

.png&w=640&q=75)