В нынешнее время банки сталкиваются с такой серьёзной проблемой, как риск невозврата заёмщиком своевременно основной суммы долга и процентов, предназначенных банку. В связи с чем, весомым является решение вопроса в части исследования существующих методов оценки кредитоспособности предприятия, так как по итогу принимаются меры по снижению рисков.

Кредитоспособность предприятия-заёмщика характеризуют следующие элементы:

- выполнение своевременных платежей по полученным кредитам;

- экономическое положение и перспективы развития;

- мобилизация капитала предприятия – заёмщика.

Все факторы, которые оказывают, в той или иной мере, воздействие на оценку кредитоспособности предприятия, обязательно должны быть подвержены оценке. Но это считается достаточно сложным и длительным процессов определения влияния всех факторов, как самостоятельных элементов, так и в целом, воздействующих на оценку кредитоспособности.

Актуальность рассмотрения данного вопроса заключается в том, что банки стараются больше специализироваться на кредитовании предприятий малого бизнес а, существующие методики оценки кредитоспособности недостаточно совершенны и требу ют многих корректировок. Ведь для банка, являющегося кредитором, необходимо понимать финансовую устойчивость заёмщика, это и играет главную роль, потому что она прямо оказывает влияние на продуктивность работы банк а, а также н а стабильность в целом. Поэтому сто ль важное место, как со стороны кредитор а, так и со стороны самого предприятия-заёмщика, уделяется комплексному экономическому анализу.

В настоящее время законодательно отсутствует утверждённый единый метод, подход к оценке финансово-экономического положения предприятия – заёмщика, поэтому кредитные организации используют собственно разработанные методики оценки кредитоспособности предприятий.

В связи с чем, в отечественной и международной практике можно выделить самые распространённые и универсальные критерии при оценке кредитоспособности предприятия-заёмщика – это степень возможности погашения полученного кредита и возврата процентов, обеспечение кредита, капитал предприятия, контроль, то ест соответствие стандартам кредитных организаций.

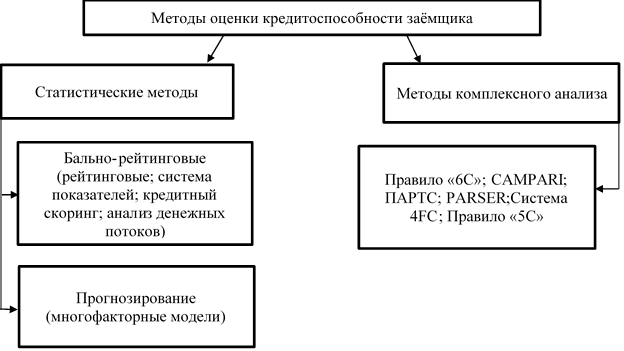

Методы оценки кредитоспособности предприятий-заёмщиков представлены н а рисунке.

Рис. Классификация методов оценки кредитоспособности заёмщика

Цель статистических моделей заключается в выборе определённого метода для комплексной оценки предприятия-заёмщика, а также отнесения клиентов кредитных организаций к надёжным или ненадёжным. Наибольшее распространение применения данных методов оценки получили при прогнозировании вероятности банкротства.

Преимуществами данных моделей является: простота расчёта, оптимальный набор характеристик (обычно 2-5 коэффициентов), возможность легко проранжировать предприятия по результатам оценки. Недостатками же считается то, что данные модели почти не используются, так как отсутствуют качественные статистические модели, которые бы учитывали разные условия экономической деятельность предприятий, вследствие его, определяется низкая степень достоверности информации.

Балльно-рейтинговый метод создаётся банками на основе факторного анализа. Данная оценка даёт возможность спрогнозировать своевременность погашения платежей, а также ликвидность оборотного капитала и провести оценку состояния предприятия-заёмщика в целом.

Преимуществами таких моделей является применение наименьших трудозатрат при изучении большого объёма информации, даже пи отсутствии большого опыта инспекторов, расчёт частных показателей. Однако необходимо учитывать следующие факторы, как использование разносторонних показателей, характеризующих финансово-экономическое положение предприятия; необходимо чётко давать объяснения тем или иных пороговым значениям; правильно обосновывать значимость коэффициентов в разных группах; определить максимальные и минимальные значение отклонения; отражение положения дел предприятия в прошлом посредство финансовых коэффициентов; учитывать многообразие факторов.

При множественном дискриминантном анализе (МДА) используется дискриминантная функция (Z), учитывающая неоднократные параметры (коэффициенты регрессии) и факторы, характеризующие финансовое состояние заемщика (в том числе финансовые коэффициенты). Коэффициенты регрессии рассчитываются по выборке фирм, которые либо обанкротились, либо выжили в течение определенного времени. При нахождении Z-оценки предприятия, находящейся рядом с показателем средней фирмы-банкрота, со временем то при аналогичных условиях оно просто обанкротится. [3]

А также применяют такие модели как CART (Classification and regression trees), что означает как «классификационные и регрессионные деревья». Основное достоинство применения такой модели определяется в широком применении, так как такая модель доступна в понимании и проста в вычислении.

Методика, основанная на анализе денежных потоков, даёт возможность применять не данные об остатках по статьям баланса, а конкретные коэффициенты, рассчитанные по оборотам ликвидных активов, запасов и обязательств, посредством расчёта сальдо поступлений и расходов, тем самым определяя чистый денежный поток. Так превышение оттока над притоком средств говорит нам о том, что клиент является некредитоспособным [1].

Пи оценке кредитоспособности предприятия-заёмщика методами комплексного анализа предпочтительно сочетание и качественных, и количественных характеристик предприятия-заёмщика. Модели комплексного анализа берут основу на экспертных оценках целесообразности предоставления кредита.

Банки США, к примеру, применяют правило шести «Си»: (Character – характер заемщика, Capacity – способность заимствовать средства; Cash – денежные средства; Collateral – обеспечение; Conditions – условия, Control – контроль).

Так, суть методика «CAMPARI» состоит в отборе из кредитной заявки и финансовых характеристик самых существенных факторов, определяющих деятельность предприятия при оценке кредитоспособности. Главный недостаток модели определяется то, что необходимо точно и своевременно обновлять систему оценки.

Анализ части существующей практики оценки кредитоспособности предприятий-заёмщиков выделяет такие недостатки как: негибкость и нестабильность; отсутствие системы обучения, передачи знаний и повышения квалификации; ограничение числа рассматриваемых заявок, которое обусловлено ограниченными физическими ресурсами человека, в результате этого – упущенная выгода от ограничения числа рассматриваемых заявок [3].

Из-за отсутствия единой нормативной базы качество оценки финансовых характеристик будет недостаточно точным и обусловленным. Это связано с отсутствием определённых справочников или классификаторов. Это всё не даёт достаточно точно отнести предприятие-заёмщика к тому или иному классу кредитоспособности исходя из отраслевых характеристик, что давало бы оценить более точно риск предоставления кредитов. Финансовая устойчивость кредитных организаций и банковской системы в целом, а также гарантия исполнения своих обязательств, перед кредитными организациями прямо зависит от непредвзятой оценки кредитоспособности предприятия-заёмщика.

С целью повышения качества и точности оценки кредитоспособности заёмщиков можно предложить следующие рекомендации:

- расширить и уточнить информационную базу для оценки кредитоспособности заёмщиков;

- так как получить единую оценку кредитоспособности предприятия-заёмщика невозможно, поэтому для обоснованной оценки кредитоспособности необходима экспертная оценка квалифицированных аналитиков;

- также нельзя ограничиваться при оценке какой-либо одной методикой, так как предпочтительнее использовать несколько методик в совокупности;

- ввести ряд дополнительных показателей в методику оценки кредитоспособности заёмщика;

- проводить постоянный антикризисный мониторинг заёмщиков.

Данные рекомендации по усовершенствованию методики оценки кредитоспособности заёмщиков могут позволить улучшить проведение оценки кредитоспособности заёмщика за счёт расширения показателей в методике, а также более точно определить класс кредитоспособности заёмщика банка.

.png&w=640&q=75)