Стабильный успех предприятия зависит от четкого и эффективного планирования им своей деятельности, которое основывается на проведение финансового анализа.

Финансовый анализ представляет исследовательский и оценочный процесс, главная цель которого это определение реального финансово-экономического состояния хозяйствующего субъекта и возможных вариантов его изменения в будущем.

Проведение финансового анализа представляет собой комплекс аналитических процедур, определяющих текущее положение и результаты деятельности компании за прошедший период, наличие скрытых резервов и проблемных областей, а также представляют собой основу для планирования и разработки будущих управленческих решений.

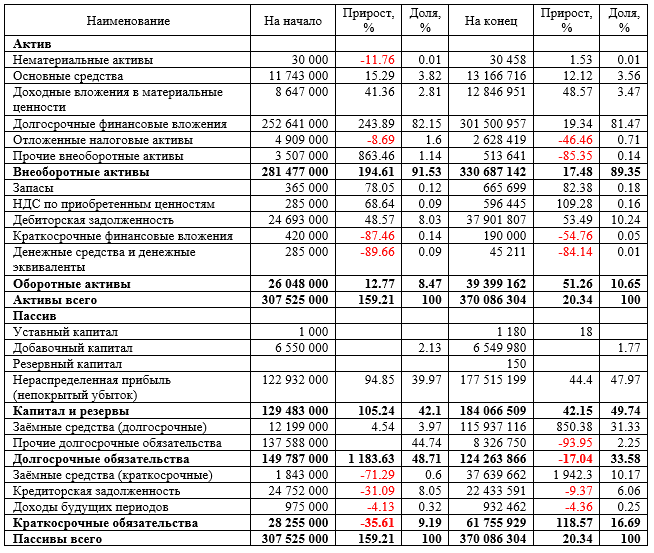

Финансовый анализ состояния научно-производственной компании проводится с помощью экспресс-анализа бухгалтерской отчетности. Посредством горизонтального и вертикального анализа была изучена структура и динамика данных бухгалтерского баланса организации за последний отчетный период. Расчет представлен в таблице 1.

Таблица 1

Горизонтальный и вертикальный анализ бухгалтерского баланса

В соответствии с отчетом о финансовом положении на конец года, предшествующего отчетному, валюта баланса составила 307 525 млн. руб., на конец отчетного периода – 370 086 млн. руб. За отчетный год баланс увеличился на 62 561 млн. руб. (20%). Подобное увеличение обусловлено ростом внеоборотных активов, которые на конец отчетного периода составляли 330 687 млн. руб. (89%) увеличившись на 17%, что связано в основном с ростом финансовых вложений на 48 860 млн. руб. за счет инвестиций. Оборотные активы, в свою очередь, увеличились на 51% до 39 399 млн. руб. за счет увеличения запасов на 300 млн. руб. и дебиторской задолженности на 13 208 млн. руб.

Доля собственного капитала занимает большую долю в структуре пассива организации - 50%. Капитал компании по состоянию на конец периода увеличился на 54 583 млн. руб., что практически полностью связано с увеличением нераспределенной прибыли на 48%.

Долгосрочные обязательства компании занимают 34% в структуре пассивов и по состоянию на конец периода сократились (на 25 523 млн. руб. - 17%) за счет значительного уменьшения прочих долгосрочных обязательств, несмотря на увеличение долгосрочных заемных средств.

Краткосрочные обязательства выросли на 33 500 млн. руб. в отчетном периоде, что может быть связано с получением дополнительного краткосрочного кредита.

Далее был проведен анализ ликвидности и платежеспособности организации.

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств перед кредиторами, но он является общим и не позволяет точно определить платежеспособность предприятия. Для этого, на практике, используют относительные показатели ликвидности.

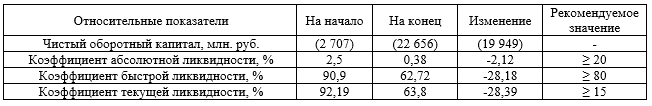

В таблице 2 представлены проведенные расчеты.

Таблица 2

Коэффициенты платежеспособности и ликвидности

Величина чистого оборотного капитала на конец отчетного периода отрицательное значение увеличилось по сравнению с показателем на начало, за счет увеличения краткосрочных обязательств по займам и кредитам в 1,5 раза.

Коэффициент абсолютной ликвидности показывает способность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных активов (денежные средства + деривативы к получению). Коэффициент на конец периода был равен 0,38%, что ниже аналогичного показателя на начало (2,5%). Снижение произошло из-за уменьшения суммы денежных средств. То есть организация может оперативно покрыть лишь 1% своих краткосрочных обязательств, что делает ее не привлекательной для поставщиков сырья и материалов.

Коэффициент текущей ликвидности отражает способность компании погашать текущие обязательства за счёт оборотных активов. Чем больше показатель, тем лучше платежеспособность предприятия. Коэффициент текущей ликвидности сократился до 0,64 (0,92 в начале приода) за счет увеличения величины краткосрочных обязательств (более значительного, чем увеличение оборотных активов). Показатель не превышает нормативный уровен, а значит компания не способна полностью погашать текущие (краткосрочные) обязательства за счёт оборотных активов, что делает его менее привлекательным для инвесторов.

Следует также обратить внимание, на поведение данных показателей в динамике, так как они подвержены уменьшению, в связи с чем можно сделать вывод о негативных тенденциях в платежеспособности компании. Данная ситуация возникает, когда рост объема привлекаемых компанией краткосрочных кредитов не сопровождается адекватным ростом ее оборотных активов.

Также был произведен расчет основных показателей рентабельности.

Для определения эффективности использования собственного капитала компании используется показатель рентабельности собственного капитала ‒ ROE. Рентабельность собственного капитала компании сократилась (34% на конец периода по сравнению с 62% на начало) в связи с сокращением чистой прибыли, то есть теперь компания генерирует меньше денежных единиц на единицу собственного капитала, чем в предыдущем году (эффективность использования капитала сократилась).

Аналогично рентабельности капитала, ROA (рентабельность активов) отражает эффективность использования каждой привлеченной в компанию единицы (рентабельность деятельности компании с учетом совокупного результата деятельности всех вовлеченных в нее активов). На конец периода рентабельность активов составила 16% (на начало – 28%). То есть эффективность использования активов также сократилась (за счет уменьшения чистой прибыли).

Таким образом, целью экспресс-анализа является наглядная и простая оценка финансового состояния и эффективности развития организации. Экспресс-анализ проводится с той или иной степенью детализации в интересах различных пользователей.

Для более подробной характеристики финансового состояния, финансовых результатов деятельности организации в истекшем периоде, а также возможностей развития организации на перспективу проводится углубленный анализ.

.png&w=640&q=75)