В декабре 2011 г. государством были намечены планы по созданию мегарегулятора финансового рынка в России. Министерство финансов выступило с предложением о том, чтобы обязанности по контролю и надзору над страховыми организациями впредь осуществлял ФСФР России, а не Росстрахнадзор, его, в свою очередь, было предложено упразднить. Данные планы были воплощены в апреле 2011 г.

Чуть позже было выдвинуто следующее предложение. Банк России должен принять все функции касаемо финансового рынка. Следом за этим, Банк России становится основным регулятором финансового рынка. Согласно нижеперечисленным нормативно-правовым актам полномочия ФСФР России в полном объеме перешли к Банку России.

Были приняты: Указ Президента РФ от 25.07.2013 г. № 645 «Об упразднении Федеральной службы по финансовым рынкам, изменении и признании утратившими силу некоторых актов Президента РФ» и ФЗ от 23.07.2013 г. № 251 – ФЗ «О внесении изменений в отдельные законодательные акты РФ в связи с передачей Центральному банку РФ полномочий по регулированию, контролю и надзору в сфере финансовых рынков», которые, в свою очередь, определили статус ЦБ РФ. Процесс вступления в силу данного решения состоялся в конце июля 2013 г.

Страховые компании являются одними из важнейших субъектов финансового рынка. Инвестирование страховых средств рассматриваются как дополнительный источник инвестиций в экономику страны. Вследствие чего при обеспечении нормального функционирования страховых организаций ЦБ РФ предоставляет в экономику дополнительную ликвидность, что, в свою очередь, позволяет сократить потребность в применении специальных инструментов рефинансирования. Несмотря на это, наблюдается тенденция сокращения количества страховщиков. Данную информацию подтверждает анализ деятельности страховых организаций (по результатам федерального статистического наблюдения по форме № 1 – СК «Сведения о деятельности страховщика»), предоставленный Федеральной службой государственной статистики, а также ежегодной финансовой и статистической отчетностей Банка России.

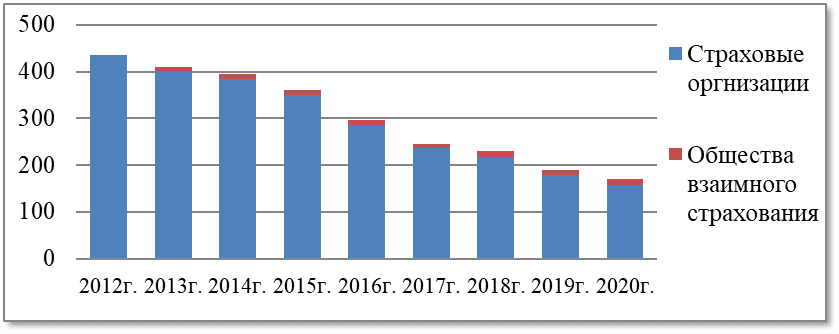

Рис. 1. Данные по количеству страховых организаций, получивших лицензии и осуществляющих страховые операции

На период 2012 г. на рынке было представлено 436 страховых организаций. К 2019 г. их численность снизилась до 189. Уход с рынка обусловлен отзывом лицензий Банком России. Помимо этого, некоторые страховые организации не справились с финансовой нагрузкой, неправильно выстраивали отношения со страхователями, а также неграмотно выстраивали стратегию борьбы с конкурентами.

Рассматривать 2020 г. следует отдельно, в силу всемирного экономического кризиса, связанного с пандемией COVID - 19. Анализируя данные за 2020 г., можно заметить резкое снижение количества страховых организаций с 178 до 157. Можно предположить, что такой резкий спад вызван тем, что вся экономика страны «встала». Часть страховых компаний перестали отвечать требованиям Центрального Банка РФ, и по этой причине у них были отозваны лицензии. Другая же часть могла обанкротиться, далее будет представлен график сравнения сумм страховых премий с объемом страховых выплат, на котором отображен рост страховых выплат именно в 2020 г.

Тенденция к сокращению может быть обусловлена тем, что после перехода полномочий по регулированию страховых компаний ЦБ РФ ужесточил контроль деятельности страховщиков. Также можно говорить о том, что благодаря такому решению власти у граждан России выросло доверие к страховым компаниям. Такой вывод был основан на анализе данных Росстата по количеству заключенных договоров обязательного и добровольного страхования на период с 2012 г. по 2019 г. включительно (рис.2).

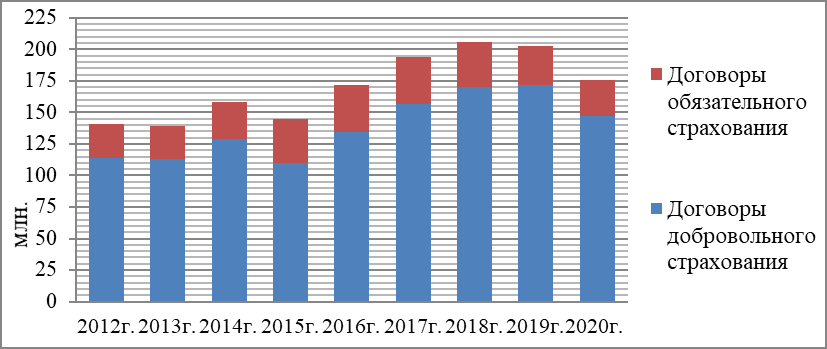

Рис. 2. Данные по количеству заключенных договоров обязательного и добровольного страхования

Количество заключенных договоров обязательного и добровольного страхования увеличилось почти в 1,5 раза. В 2019 г. страховыми организациями было заключено 202,4 млн. договоров, это на 43 % больше заключенных договоров, чем в 2012 г., количество в котором составляло 140,7 млн.

Было несущественное отклонение в тенденции на период 2015 г. Можно предположить, что отклонение связано с девальвацией рубля в 2014 г., которая отразилась на следующем периоде. А также она могла заставить задуматься будущих страхователей о том, как впредь сохранить свои средства. Они же, в свою очередь, в дальнейшем могли обратиться за помощью к страховщикам.

Данные за 2020 г. выбиваются из тенденции роста в силу того, что в России был частичный «lockdown», особенно он коснулся крупнейшего субъекта, такого как Москва. Физические и юридические лица разделились на два «лагеря». Часть из них старалась сохранить те средства, которые у них еще были, и не заключала договоров добровольного страхования со страховыми компаниями. Но тоже количество заключенных договоров добровольного страхования в 2020 г. может говорить о том, что другая часть лиц, осознав «плачевность» ситуации, происходящей на рынке, и боясь повторения «сценария», продолжила, а может и увеличила количество заключаемых договоров со страховыми компаниями. Тенденции на снижение договоров обязательного страхования не прослеживается, следовательно, можно сделать вывод о том, что данный сектор страховых компаний кризис не затронул.

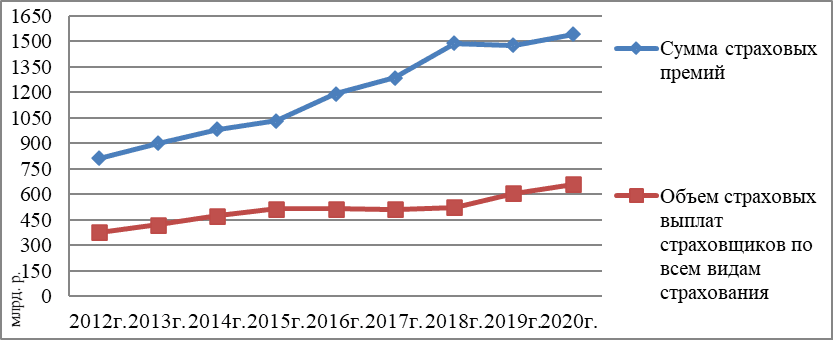

Был проведен сравнительный анализ между суммами страховых премий и объемами страховых выплат по всем видам страхования (рис. 3).

В его заключении можно утверждать, что переход полномочий по контролю страховых компаний к ЦБ РФ принес пользу тем страховщикам, которые остались на страховом рынке. Помимо того, что они соответствовали новым требованиям ЦБ РФ, страховщики скорректировали свои внутренние процессы. Они начали создавать новые планы функционирования, что, в свою очередь, привело к их развитию, а это принесло им внушительную прибыль.

Рис. 3. Сравнение сумм страховых премий и объемов страховых выплат по всем видам страхования

Для сравнения, в 2012 г. на 376,5 млрд. руб. страховых выплат приходилось 811 млрд. руб. страховых премий, а в 2019 г. на 605,8 млрд. руб. страховых выплат уже пришлось 1477,8 млрд. руб. страховых премий.

По данному сравнению можно сделать вывод, что возникающие страховые случаи были относительно стабильны, а рост страховых премий говорит о том, что страховые компании стали грамотней выстраивать свою политику относительно оценки рисков и заключения договоров страхования, и, предположительно, увеличили качество и количество маркетинговых манипуляций. Также они могли увеличить цену за оказываемые ими услуги.

Как уже было сказано ранее, в 2020 г. страхователи получили больше страховых выплат. Для сравнения, в 2020 г. страховщики потеряли на 53,4 млрд. руб. больше, чем в 2019 г. Но также, стоит упомянуть, о том факте, что и суммы страховых премий выросли почти настолько же, разница между 2019 г. и 2020 г. равна 53,1 млрд. руб. Тенденция остается неизменной даже с теми ситуациями, которые происходили в 2020г.

Несмотря на все изменения, страховой рынок является вполне стабильным. На крупнейшие страховые компании приходиться подавляющая часть рынка. Большая часть из этих компаний либо являются частью структуры банков, либо в них присутствует государственное участие. Другая часть страховщиков более уязвимы для рыночных изменений. Такая разница выступает важным фактором, влияющим на уровень конкурентоспособности на страховом рынке.

ЦБ РФ осуществляет регулирование, надзор и наблюдения по отношению к страховым организациям. Между данными понятиями есть существенные различия.

Центральному Банку необходимо перманентно осуществлять надзорно-регулятивную деятельность за страховщиками для того, чтобы вовремя среагировать на возможное возникновение рисковых ситуаций. В данном случае, ЦБ РФ могут помочь грамотно выстроенные методы и методики оценки рисков, основанные на анализе причин финансовых потерь страховщиков.

.png&w=640&q=75)