В современных условиях функционирования рыночной экономики приоритетной задачей для персонала высшего управления предприятием становится управление финансами, которое невозможно осуществить без стратегического подхода.

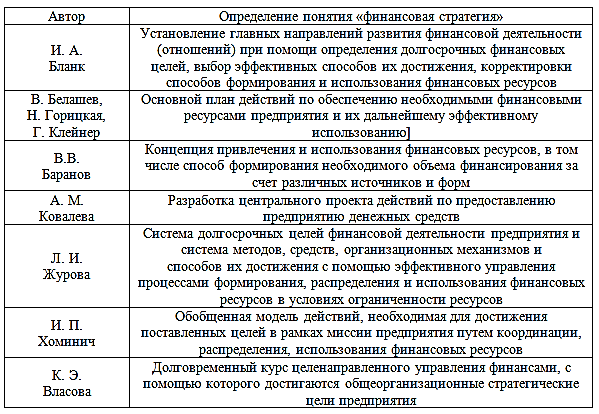

При проведении анализа определения «финансовая стратегия» и последующего обобщения экономической литературы различных авторов прослеживается отсутствие единого подхода к данному понятию (рис. 1) [1].

Рис. 1. Трактовка понятия «финансовая стратегия»

Обобщив определения, автор предлагает следующее определение финансовой стратегии. Финансовая стратегия – это концепция предприятия, направленная на достижение конкурентных преимуществ в долгосрочной перспективе путем эффективных способов формирования политики привлечения и дальнейшего использования финансово-ресурсного потенциала предприятия.

Финансовая стратегия определяет финансовую политику предприятия по основным направлениям: инвестиционная, налоговая, ценовая, дивидендная и амортизационная политики.

Стратегический финансовый анализ, проводимый на предприятии, осуществляется с целью создания модели стратегической финансовой позиции, которая способна определить позицию предприятия по всем направлениям развития, характеризуя угрозы, возможности и перспективы развития [5].

Применяемые в настоящее время методики при планировании финансовой стратегии предприятия разработаны зарубежными авторами, или отечественными экономистами на основании зарубежных моделей и адаптированные к российской действительности. В каждой методологии имеются и преимущества, и недостатки, различаются масштабы исследований, области применения, точность стратегических расчетов и решений, трудоемкость.

В последние годы все больше отечественных предприятий обращаются к разработке финансовой стратегии, сталкиваясь при этом с множеством внешних и внутренних проблем (сложность в прогнозировании рыночной динамики, постоянное обновление нормативной базы, снижение внутренних ресурсов и пр.). Большинство экономистов сходятся во мнении, что эффективно сформулированная финансовая стратегия способствует оптимальному обеспечению финансовыми ресурсами, оптимизации рисков и формированию набора стратегических направлений развития предприятия [1].

Большинство сфер человеческой жизнедеятельности обеспечивают топливные ресурсы и энергия промышленности. Нефтяной и газовый сектор экономики являются наиболее значимой частью топливно-энергетического комплекса (ТЭК) России [6].

В настоящее время в качестве реакции на текущие проблемы для предприятий нефтедобывающей промышленности становится принятие стратегически важных управленческих решений, т.е. для предприятий ТЭК характерна реактивная форма управления финансами. Предприятия, функционирующие в нефтяной и газовой промышленности, являются крупными фондо-, энерго-, материалоемкими предприятиями (в силу особенностей производственного процесса).

При разработке финансовой стратегии важно учитывать не только финансовую и ценовую политику предприятий нефтегазового сектора экономики, но и нестабильность на данном рынке, и неопределенность рынка нефтегазовой отрасли, в том числе и ценовую тактику, т.е. текущие изменения цены [6].

Предприятия газонефтяной отрасли являются крупными корпорациями, которые занимаются деятельностью по добыче нефти, газа, природопользования. Определенную специфику имеет добыча, переработка и транспортировка природных полезных ископаемых, и это важно учитывать при разработке финансовой стратегии предприятий данной отрасли.

Особенности современного этапа экономического развития (процессы глобализации, динамичность и неопределенность внешней среды, значительная конкуренция в большинстве отраслей экономики и пр.) определяют необходимость постоянного совершенствования и адаптации к внешним факторам финансовой стратегии предприятий.

Исследование внутренней среды функционирования финансовой стратегии компаний нефтегазовой отрасли необходимо провести в разрезе анализа финансовой устойчивости исследуемых предприятий [6].

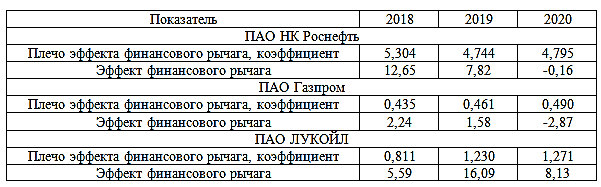

В разрезе исследования был рассчитан эффект финансового рычага, являющегося важнейшим понятием финансового (и инвестиционного) анализа предприятия. Положительное значение означает возможность компании наращивать рентабельность собственного капитала, используя заемные средства (по причине превышения общей рентабельности над суммой процентов по заемным средствам), отрицательное значение предполагает то, что заемные средства не будут способствовать возможности расчетов по долговым обязательствам, и снизят рентабельность собственного капитала, увеличивая риск банкротства [5].

В таблице 1 обобщены показатели рассчитанного эффекта финансового рычага по исследуемым предприятиям.

Таблица 1

Эффект финансового рычага по европейской модели исследуемых предприятий за 2018-2020 гг.

На основе данных был рассчитан размер плеча (соотношения заемного и собственного капитала) по всем исследуемым компаниям, что позволяет сделать выводы о том, что по данному показателю имеет реальную возможность для наращивания рентабельности собственного капитала, используя заемные средства, только ПАО «ЛУКОЙЛ».

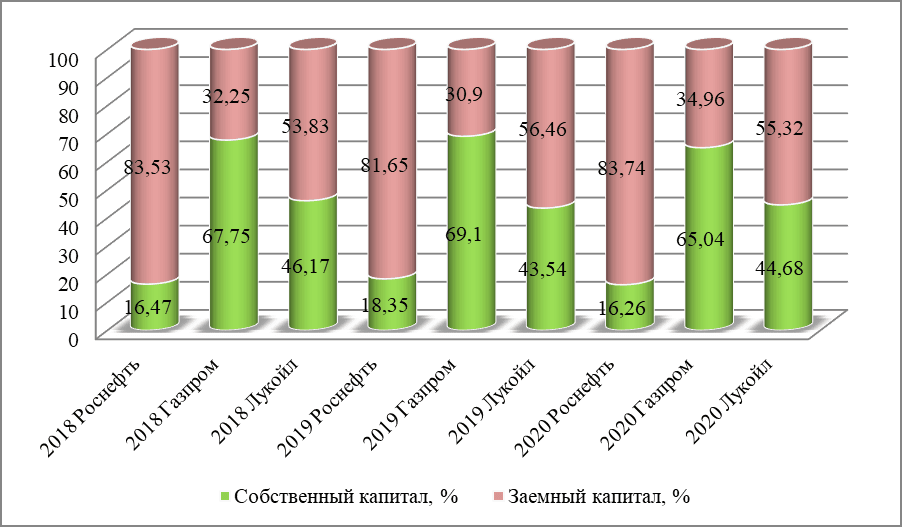

Согласно основным нормативам финансовой устойчивости, имущество компании за счет собственных источников должно быть сформировано не менее, чем на 50 %. На рисунке 2 рассчитана структура источников имущества исследуемых предприятий за 2018 – 2020 гг. [2,3,4].

Рис.2. Структура источников имущества исследуемых предприятий за 2018 - 2020 гг.

Согласно анализу источников имущества за период 2018-2020 гг. на исследуемых предприятиях данный норматив выполнялся по состоянию на каждую отчетную дату только в компании ПАО «Газпром», это означает, что компания пребывала в состоянии финансовой устойчивости, чего не скажешь о компаниях ПАО «НК «Роснефть» и ПАО «ЛУКОЙЛ» - на протяжении всего периода норматив не соблюдался.

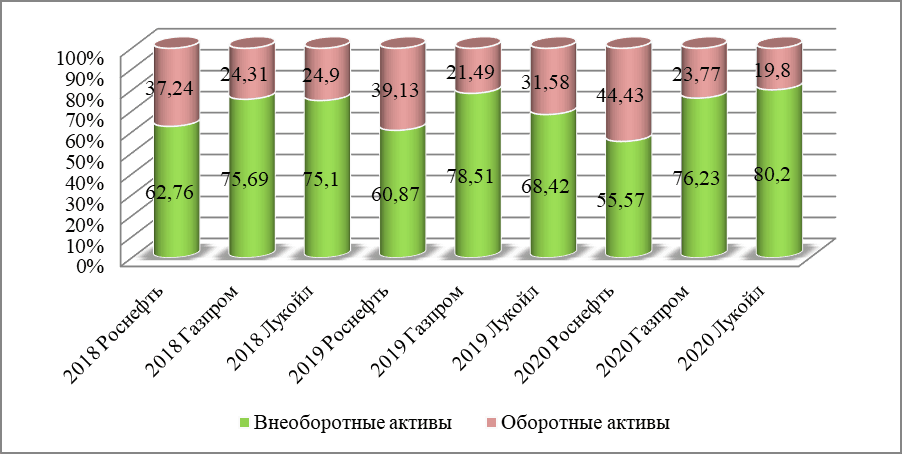

Структура активов исследуемых предприятий проиллюстрирована на рис. 3.

Рис. 3. Структура активов исследуемых предприятий за 2018‑2020 гг. [2, 3, 4]

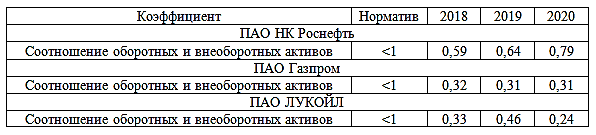

Определение коэффициента соотношения оборотных и внеоборотных активов дает возможность определить уровень финансового состояния в целом, в т. ч. уровень ликвидности и финансовую устойчивость компании (табл. 2).

Таблица 2

Коэффициент соотношения оборотных и внеоборотных активов исследуемых предприятий за 2018 – 2020 гг.

Анализ структуры активов позволяет сделать выводы о том, что внеоборотные активы значительно превышают оборотные активы на всех трех предприятиях, что значит, что компании в исследуемом периоде можно охарактеризовать как финансово неустойчивые.

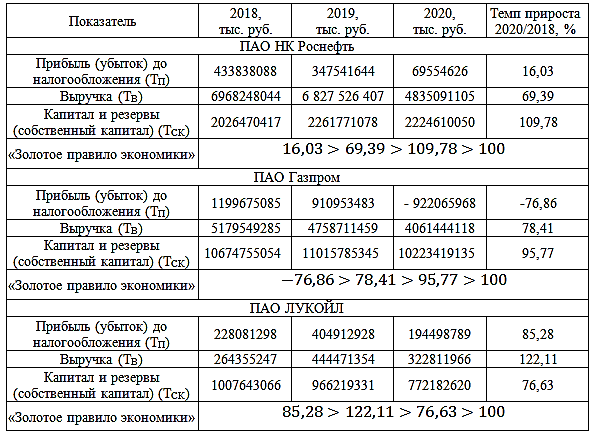

В качестве формализованного критерия эффективности действующей финансовой стратегии используем «Золотое правило экономики» (табл. 3):

ТП >ТВ>ТСК>100

На основании таблицы 3 можно сделать выводы о том, что «Золотое правило экономики» в течение всего периода анализа не соблюдалось ни в одном из анализируемых предприятий, что означает необходимость провести стратегический анализ с целью совершенствования действующей финансовой стратегии для повышения результативности и конкурентоспособности [2, 3, 4].

Таблица 3

Показатели для определения эффективности действующей финансовой стратегии исследуемых предприятий за 2018-2020 гг.

К факторам, оказывающим положительное влияние на реализацию финансовой стратегии, можно отнести, прежде всего, приходную часть бюджета, и ее увеличение за счет повышения цен реализации, снижения производственного цикла, цикла обращения денег и пр.

К факторам, оказывающим отрицательное влияние, можно отнести издержки (на геолого-геофизические работы поиска месторождений углеводородов; разработку месторождений, в т.ч. бурение и добычу; транспортировку (трубопроводный транспорт) и хранение (резервуары и хранилища); химию и переработку нефти и газа; распределение нефти, газа и нефтепродуктов), которые важно снижать или сдвигать на позднее время; значительные циклы производства и обращения денег, ведущие к росту инфляционных потерь; снижение объема производства (как в данном случае – сделка ОПЕК+), которое способствовало росту постоянных издержек, себестоимости, что, в результате, привело к снижению рентабельности работы компаний.

Таким образом, учитывая особенности и специфику компаний нефтегазового сектора в условиях нестабильности и неопределенности экономики, предполагается необходимость ориентации на формирование стоимости бизнеса.

Формирование алгоритма совершенствования финансовой стратегии компаний нефтегазовой отрасли преследует цель – оптимизацию и повышение эффективности реализуемых стратегических мероприятий на основе периодической оценки, мониторинга и контроля, корректировки и выработки новых ключевых индикаторов эффективности. При этом объектом анализа эффективности должна быть система стратегических финансовых показателей деятельности компании.

.png&w=640&q=75)