Особенности современного этапа экономического развития (процессы глобализации, динамичность и неопределенность внешней среды, значительная конкуренция в большинстве отраслей экономики и пр.) определяют необходимость постоянного совершенствования и адаптации к внешним факторам финансовой стратегии предприятий.

Совершенствование финансовой стратегии – процедура, которая основывается на проведении диагностических действий по оценке активной финансовой стратегии с учетом непредвиденных факторов (инфляция, неплатежи, влияние внешних факторов и пр.). Современная финансовая стратегия предполагает адаптацию под постоянно меняющиеся условия, поэтому производственные задачи компании и финансовая стратегия должны совпадать, и, при острой необходимости, оперативно корректироваться и изменяться.

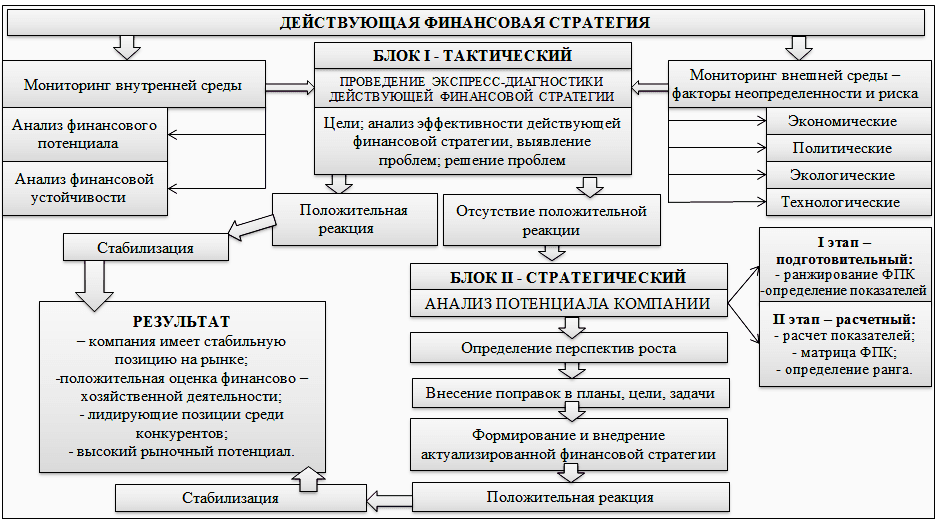

Учитывая особенности и специфику функционирования предприятий нефтегазового сектора в условиях нестабильности экономики, автор предлагает концептуально-логический алгоритм совершенствования финансовой стратегии предприятий нефтегазовой отрасли, который содержит совокупность основных положений, обосновывающих логику процесса совершенствования финансовой стратегии предприятия, носит ситуационный характер, содержит набор факторов, которые влияют на динамику роста и состав критериев для рассмотрения альтернативных вариантов возможных сценариев развития и оценки результативности финансовой стратегии предприятия.

Концептуально-логический алгоритм совершенствования финансовой стратегии предприятий нефтегазовой отрасли предполагает оптимизацию работы компаний в условиях нестабильности экономики и создание условий достижения устойчивого роста. Поддержание устойчиво-равновесного развития компаний нефтегазовой отрасли может быть достигнуто путем управления финансами по результатам, т. е. выявляются резервы предприятия и в процесс активно включается инновационный потенциал.

Концептуально-логический алгоритм совершенствования финансовой стратегии предприятий нефтегазовой отрасли состоит из двух блоков, каждый из которых включает соответствующие уровни (рис. 1).

Первый блок – тактический, основная цель которого – поэтапное исследование внешних и внутренних факторов для предотвращения действия усугубляющих факторов, способствующих неэффективности действующей финансовой стратегии и дестабилизации (вплоть до кризиса) финансово-хозяйственной деятельности компании. Меры, принимаемые на данном этапе, носят алгоритмический тактический характер, предполагающий выполнение действий по заранее разработанному плану в строго запланированной последовательности.

Рис. 1. Концептуально-логический алгоритм совершенствования финансовой стратегии предприятий нефтегазовой отрасли

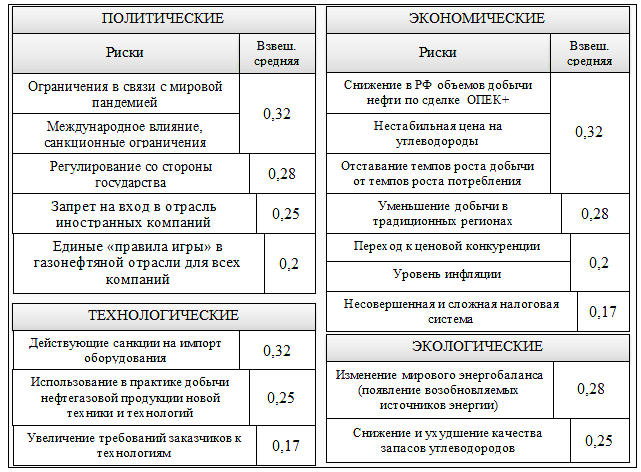

С целью выявления наиболее значимых факторов внешней среды, оказывающих влияние на эффективность финансовой стратегии анализируемых предприятий проведена их рейтинговая оценка (рис. 2).

Рис. 2. Результаты экспертной оценки влияния рисков внешней среды на формирование финансовой стратегии анализируемых предприятий

Проведенный анализ позволяет сделать выводы о том, что серьезными рисками в деятельности нефтегазового сектора экономики являются ограничения в связи с мировой пандемией, международное влияние и санкционные ограничения, снижение в РФ объемов добычи нефти по сделке ОПЕК+, санкции на импорт оборудования. Территория РФ расположена в зоне сложных климатических условий, поэтому действия по геологоразведке и добыче углеводородов затруднены, ресурсы трудноизвлекаемые, в связи с чем компании нуждаются в передовых технологиях, которые не всегда могут обеспечить российские производители, и в рынках сбыта.

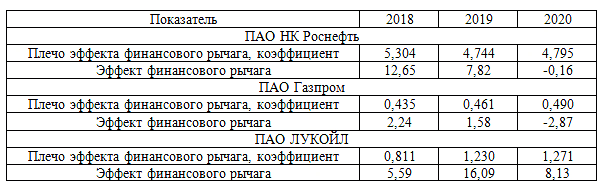

Исследование внутренней среды функционирования финансовой стратегии компаний нефтегазовой отрасли необходимо провести в разрезе анализа финансовой устойчивости исследуемых предприятий, рассчитав эффект финансового рычага, являющегося важнейшим понятием финансового (и инвестиционного) анализа предприятий нефтегазовой отрасли (ПАО «НК «Роснефть», ПАО «Газпром», ПАО «ЛУКОЙЛ»).

На основе данных был рассчитан размер плеча (соотношения заемного и собственного капитала) по всем исследуемым компаниям, что позволяет сделать выводы о том, что по данному показателю имеет реальную возможность для наращивания рентабельности собственного капитала, используя заемные средства, только ПАО «ЛУКОЙЛ».

В таблице 1 обобщены показатели рассчитанного эффекта финансового рычага по исследуемым предприятиям.

Таблица 1

Эффект финансового рычага по европейской модели исследуемых предприятий за 2018 – 2020 гг.

При стабилизации финансовой ситуации компания продолжает финансово-хозяйственную деятельность в заданном направлении. В то же время, рекомендуется совместно с реализацией тактического блока начать детальную проработку совершенствования финансовой стратегии при выявлении серьезных проблем, влекущих за собой глубокий кризис, а, возможно, и банкротство, и комплекса мероприятий по достижению основной цели – т.е. второго блока (стратегического).

Второй блок предлагается начать (согласно концептуально - логического алгоритма совершенствования финансовой стратегии предприятий нефтегазовой отрасли) с анализа финансового потенциала исследуемых предприятий, который представляет собой обеспеченность финансовыми ресурсами, и является составной частью общего экономического потенциала, определяя возможности финансирования текущей и будущей хозяйственной деятельности компании. Это более глубокая проработка основных направлений финансовой стратегии и разработка комплекса мер для достижения основного результата.

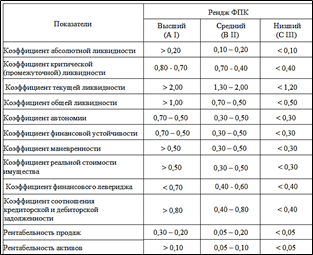

Опираясь на заданные критерии развития, можно сформировать три уровня финансового потенциала компании (ФПК), определение которых предлагается провести в два этапа.

На первом этапе – подготовительном – происходит определение критериев оценки фактической ступени ФПК, определяется группа финансовых показателей, по которым будет оценен ФПК (рис. 3).

Рис. 3. Референсный рендж финансового потенциала компании (ФПК) на основе финансовых показателей

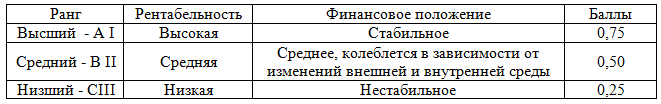

В таблице 2 представлены референсные ренджи, являющиеся основанием для отнесения значений к определенному рангу ФПК.

Таблица 2

Ранжирование ФПК (теоретический ранг)

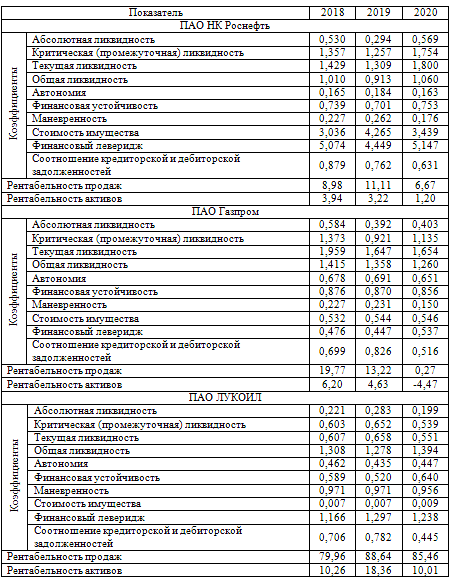

На втором этапе – расчетном – на первой стадии проводится расчет определенных ранее финансовых показателей с целью последующей оценки ФПК исследуемых компаний (таблица 3).

Таблица 3

Расчет финансовых показателей исследуемых предприятий за 2018 – 2020 гг.

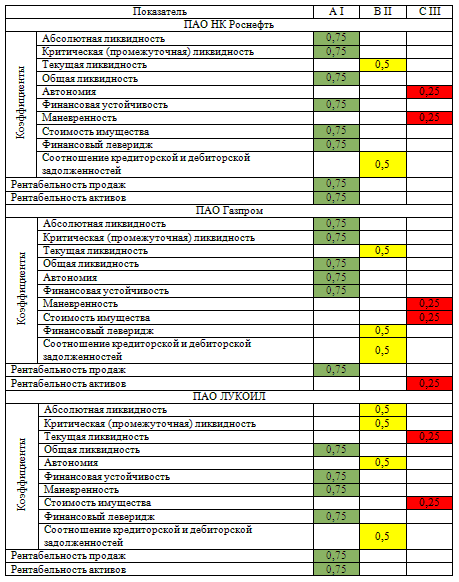

На следующей стадии расчетного этапа полученную информацию необходимо проанализировать, сформировав матрицу ФПК для определения итогового уровня финансового потенциала компании. В таблице 4 представлена матрица ФПК по всем анализируемым предприятиям за 2020 г.

Таблица 4

Матрица ФПК исследуемых предприятий за 2020 гг.

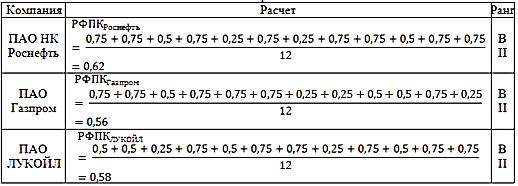

После формирования матриц ФПК проведем расчет итогового показателя – финансового потенциала анализируемых компаний (таблица 5), используя формулу:

(1)

(1)

Таблица 5

Расчет ранга ФПК исследуемых предприятий за 2020 г.

По данным, полученным в таблице 5, можно сделать выводы о том, что РФПК ПАО «НК «Роснефть» составил 0,62 балла, РФПК ПАО «Газпром» - 0,56 баллов, РФПК ПАО «ЛУКОЙЛ» - 0,58 баллов, т.е. все анализируемые предприятия соответствуют среднему рангу (В II), имея средний уровень рентабельности и средний финансовый потенциал, которое колеблется в зависимости от изменений внешней и внутренней среды. На основании проведенного ранжирования можно предположить, что все компании в достаточном объеме обеспечены основными и оборотными фондами, которые эффективно используются для развития (как экстенсивного, так и интенсивного) производства. Деятельность компаний в 2020 г. можно охарактеризовать как как прибыльную, но подверженную влиянию факторов внешней и внутренней среды.

Таким образом, учитывая особенности и специфику компаний нефтегазового сектора в условиях нестабильности и неопределенности экономики, предполагается необходимость ориентации на формирование стоимости бизнеса. Автором предложен концептуально-логический алгоритм совершенствования финансовой стратегии предприятий нефтегазовой отрасли. Последовательность действий при реализации процесса внедрения осуществляется в рамках финансовой стратегии предприятия.

Формирование алгоритма совершенствования финансовой стратегии компаний нефтегазовой отрасли преследует цель – оптимизацию и повышение эффективности реализуемых стратегических мероприятий на основе периодической оценки, мониторинга и контроля, корректировки и выработки новых ключевых индикаторов эффективности. При этом объектом анализа эффективности должна быть системa стратегических финансовых показателей деятельности компании.

.png&w=640&q=75)