Эмпирико-теоретическая проработка маркетинговых стратегий развития современных банков в процессе их цифровой трансформации, а также вектора их проактивного «стратегического позиционирования» позволила определить возможности стратегического обеспечения более выгодных конкурентных позиций в отрасли с учетом сложностей маркетинговой работы на упреждение самого рынка.

Учитывая высокий уровень развития банковской системы России, высоконкурентную среду отечественного банкинга и резко контрастирующей на ее фоне еще не дифференцированный рынок digital-банков важно эмпирически вывести и теоретически заострить – концептуализировать риски и актуальные направления дальнейшей трансформации конкурентной среды платежного рынка.

Ужесточение конкуренции платежных систем, электронных кошельков и банков на фоне активного развития и распространения финтех-инноваций, уже лишившие банки монополии на интерфейс стимулирует новообразование системы факторов и условий, которые могут привести к еще более глубокой институционально-рыночной трансформации отрасли. Этот системный тренд влечет за собой риски снижения доли карточных интерфейсов, замещение которых будет происходить в условиях возрастания роли и значения e-commerce-платформ на рынке онлайн-платежей.

Данный ракурс анализа позволяет нам сформировать более цельную рыночную картину реализации маркетинговых стратегий развития многополярного цифрового банкинга и альтернативных платежных сервисов.

Развитие финтех-стартапов на платежном рынке входит в новую фазу более жесткой конкуренции и/или выхода на высококонкурентные рынки, которые требуют не просто кастомизации сервисов или их линейного упрощения, а формирования ценностного предложения, создающего дополнительную стоимость. Простой срез комиссии глобальным финтех-стартапом Revolut, инвестирующим в финтех-решения по онлайн-переводам и конвертации валют на российском рынке может оказаться недостаточно конкурентоспособным, прежде всего по отношению к крупным банкам. Метафорично этот тезис выразил Президент Тинькофф Банка О. Тиньков, критически оценивая бизнес-модель Revolut: «Финтехи должны показывать большим организациям, какими должны быть технологии. Но просто убрать комиссии – это не rocket science» [1, с.175].

Оценка перспектив развития Revolut в России показывает, что данный финтех-сервис может существовать только на рынках стран со слаборазвитой банковской системой (Юго-Восточная Азия, Африка) либо консолидированной отраслью, где крупные банки имеют достаточно консервативные традиции, что ослабляет их положение по отношению к более гибкому стартапу. В определенной степени, Revolut развивается по схеме подрывной инновации К. Кристенсена: пытается войти в нижний сегмент рынка, предлагая более дешевое обслуживание. Это отражает сложность реальных финтех-инноваций и наращивания потребительской ценности в сегменте транзакционного бизнеса, где маржа по определению является не высокой. Потенциал ее выравнивания за счет эффекта масштаба тоже не является значительным.

Российские цифровые банки предлагают более глубокие финтех-инновации и реальное приращение сервисного удобства пользования оцифрованными финансовыми сервисами, то есть формируют добавленную стоимость (потребительскую ценность) за счет внедрения технологий и редизайна опыта потребления цифровых банковских сервисов. Это означает, что в текущей фазе развития недифференцированного рынка именно этот стратегический ориентир позволяет сформировать конкурентное преимущество. Заметим, что сужение фокуса и обращение российских digital-банков к стратегиям фокусированной дифференциации продиктовано именно узко-сегментированным пониманием и видением «боли» клиента – работы, которую можно более технологично и удобно выполнить за него.

Несмотря на общий стратегический фокус крупных банков в сторону экосистем диверсифицированных нефинансовых сервисов, Альфа-Банк также сужает фокус до корпоративного сегмента: «проект «Клуб клиентов» уже включает более 300 тыс. клиентов (вся база более 400 тыс.) и предлагает бизнесу дополнительные бизнесы партнеров: создание сайта под бизнес клиента, реклама, юридические и банковские услуги» [5, с.130]. То есть, небольшие и крупные банки фактически удлиняют customer journey клиента. Предлагают ему больше ценности, обеспечивая «новомодную в современном маркетинге» трансформацию (доведение до результата), а не локальную продажу какого-то продукта или сервиса.

Приращение ценностного предложения достигается за счет экосистемной бесшовной интеграции более широкого числа партнеров, например в «Яндекс. Касса» (проект Яндекс.Деньги), который объединяет Сбер, Тинькофф Банк, Русский стандарт, ВТБ Банк и ПСБ, что создает дополнительные удобства для клиента [5, с.130].

Потребительская ценность сервисного удобства в цифровой среде, позволяет заключить, что снижение комиссии и прочие стоимостные преференции не формируют внеконкурентного ценностного предложения на современном платежном рынке, что снижает результативность применения стратегии лидерства по издержкам, которая может оказаться релевантной только при насыщении рынка, возникновении системно испытываемых операторами сложностей новых инновационно-ценностных маркетинговых находок.

Пример Revolut отражает рыночный потенциал низко дифференцирующего обновления стандартных финансовых сервисов, равно как и другого эквивалентного ему рыночного маневра – построения цифровых платформ, обеспечивающих рост продаж через онлайн-канал. В настоящее время, «банки пока крайне неохотно делятся результатами экспериментов с Big Data и платформами: издержки снижаются, но примерами и расчетами делиться никто не готов» [3, с.46].

Тем не менее, развитие платформ формирует более широкие возможности привлечения клиентов и выводит конкуренцию в принципиально новое поле – противостояния экосистем, которое расширяет опыт клиента, в который встраивается функция банковского продукта (например, кредитование потребителя при покупке в маркетплейсе «Беру» Сбера). Это также создает более высокий порог входа в этот сектор рынка, «закрытый» для небольших банков (остается только фланговая атака по Трауту), которые автоматически уходят в ниши рынка (фокусированная дифференциация). При этом, копируемой маркетинговой инновацией является переупаковка потребностей (синтез новых форм потребления). Именно отсюда возникают лизинг и каршеринг, дополняемые удобными платежными онлайн-сервисами.

Важно отметить, что стратегическое программирование маркетинга, по определению ориентированное на разработку долгосрочных стратегий развития, «не работает» в цифровой финтех-среде. На это указывает инверсия базовых гипотез развития – от превращения IT-стартапа Revolut в банк до бесшовной интеграции традиционных банков с цифровыми банками или объединение с блокчейн-решениями (Ripple, IBM). Нишевый вход транзакционного (низкомаржинального) Revolut на российский рынок требует минимизации издержек, что возможно, например, посредством использования бэк-офиса и лицензии QIWI. То есть, сохранение рыночной устойчивости и движение к безубыточности при низкой комиссии требует минимизации издержек и обуславливающего это условие стратегического партнерства либо трансформации финтех-стартапа в банк. Стратегия лидерства по издержкам при заниженном уровне добавленной стоимости требует внутренней оптимизации издержек, которая становится критической для бизнес-модели.

Все это показывает, что конкуренция в отрасли не является линейной и требует достижения конкурентоспособности и рыночной устойчивости – ценностного предложения, отстройка которого будет реализована на маркетинговых инструментах новой дифференциации.

Сбалансированная стратегическая кооперация российских банков с цифровыми банками, их нефункциональное инвестиционное слияние представляет собой более дальновидную стратегию последовательной цифровизации банкинга с возможностью его тестирования через финансирование и развитие финтех-проектов. Этот вывод нашел косвенное подтверждение в результатах широкомасштабного опроса различных слоев населения в США, более 40% которых на первое место поставили низкую стоимость обслуживания и доступность филиалов – «наличие цифровых каналов и продуктов клиенты поставили лишь на 4-е место» [3, с.46].

С нашей точки зрения, рыночный потенциал развития интегрированных, а не интерфейсных сервисов еще требует переосмысления в контексте угрозы репутационных рисков, которые несет цифровизация, и, тем более, полная цифровизация банкинга (отсутствие персонала в банке). Вероятность возникновения таких репутационных рисков на российском рынке является достаточно высокой, что особенно важно в прозрачной онлайн-среде.

Осторожной является поступь глобальных финтех-инноваций и запуск банковских пилотов, результаты которых не позволяют анонсировать перевод финансовых транзакций на блокчейн в обозримой перспективе. При этом, в блокчейн-лабораториях выковываются реальные возможности снижения стоимости транзакций, создания новых продуктов и услуг для системного замещения Swift или Western Union.

Между тем, эффективно работающими являются менее радикальные инновации, которые реализуются методами нового дифференцирования (interactive design) и прямоточно завязаны на четкое позиционирование. Например, Тинькофф Банк, развивая переход к лайфстайл-банкингу, активно использует технологии искусственного интеллекта для внедрения, например голосового помощника «Олега», который добавлен в мобильное приложение, и, далее перенесен во все элементы экосистемы онлайн-банка.

Тем не менее, на уровне маркетинговой проработки проблемных аспектов развития продуктово-сервисных финтех-инноваций как базовое условие их потребительской ценности выступает дополнительная полезность как основа расширения ценностного предложения. Высоко-конкурентная среда обнуляет рыночные перспективы любого стартапа, даже глобального и имеющего миллиардную долларовую капитализацию (рыночная оценка Revolut на апрель 2018 г. – 1,7 млрд. долл.) [2].

В рамках не только российского, а глобального рынка серьезную конкуренцию Revolut составляют [4, с.52-53]:

- Яндекс.Деньги, который проводит закрытое тестирование сервиса мультивалютных переводов;

- запущенной IBM глобальной блокчейн-платформы Blockchain World Wire, обеспечивающей международные транзакции с банковских карт с меньшей комиссией и большей скоростью совершения платежа

- и др.

Контрпримером Revolut является отечественный финтех-сервис CloudPayments – «в2в»-сервис для обработки электронных платежей, который замещает существующие универсальные платежные решения в интернет-эквайринге за счет инновационного решения – уникальной платежной формы виджет. Продуктовая дифференциация сервиса построена на функциональном удобстве отображения платежной формы поверх сайта без редиректа и информировании клиента в случае какого-либо сбоя. На многократное копирование платежного решения CloudPayments отреагировал обновлением дизайна и ребрендингом флагманского продукта с введением многовариантности платежных форм.

Приведенные примеры в контексте их сопоставления позволяют сделать два важных вывода:

- в цифровой среде в части маркетингового управления необходимо расширять метрики продуктово-сервисных инноваций, важными из которых будут: приращение ценностного предложения и возможности его копирования для конкурентов. С научной точки зрения, это позволяет не только проранжировать действенность отдельных решений, но и показать их потенциал в части формирования новой дифференциации, что позволит более четко выделить возможности дизайна взаимодействия с клиентом и построения потребительского опыта пользователя. Более сильные методы дифференциации должны составить основу функциональных маркетинговых стратегий, а также позволят определить концептуальные границы и сложность позиционирования финтех-сервисов. Очевидно, что при позиционировании через цену и низкую комиссию (Revolut) границы позиционирования будут сужены;

- разработка и построение стратегий в digital-банкинге должна осуществляться в более узкой сетке координат «продукт-потребитель» от маркетинговой диагностики и конструирования потребительского опыта с минимальными бенчмарками, привязывающими этот процесс к конкурентам. В классическом понимании, это означает девальвацию траутовской максимы «дифференцируйся или умри» и перенос внимания к маркетинговому анализу нужд и требований потребителя. Генерирование ценностного предложения на уровне дизайна взаимодействия с потребителем делает финтех-сервис нишевым.

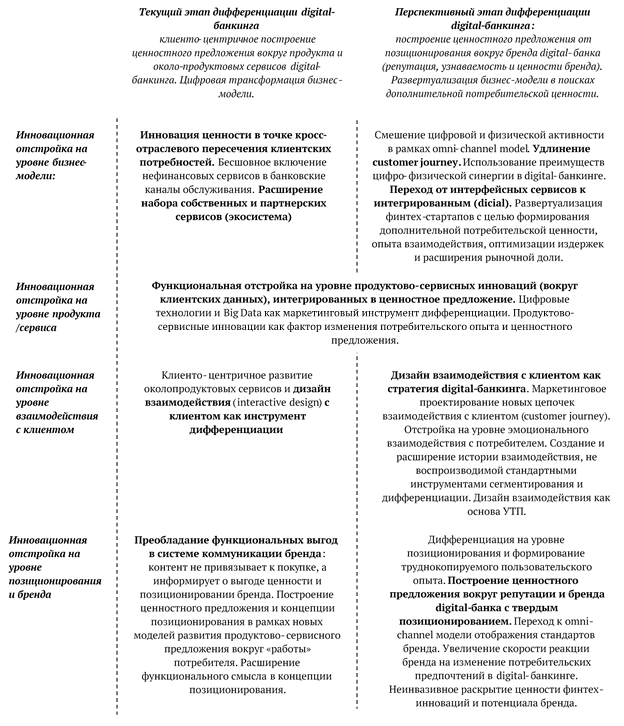

Рис. Особенности «новой» дифференциации в системе стратегического маркетинга digital-банкинга (составлен автором)

Реализация этого метода в эмпирическом пределе может позволить не только сформировать уникальность финтех-сервиса (с вытекающей отсюда несхожестью с конкурирующими финтех-сервисами), но и довести interactive design до уровня УТП. С нашей точки зрения, работа на этом уровне дает более широкое идейно-ценностное наполнение бренда цифрового банка, что открывает большие возможности для его внеконкурентного позиционирования (например, Рокетбанк – «банк для хипстеров»). Аналогичным образом, холакротическое коммандообразование клиентоцентричных коммуникаций Точка банк является также примером нестандартного изменения дизайна взаимодействия с клиентом, обеспечивающим уникальное труднокопируемое приращение его функции.

На наш взгляд, если дефицит инвестиционного ресурса вынужденно вывел небольшие банки и цифровые банки в поле немассового продукта для узкой аудитории, то реализация стратегии фокусированной дифференциации на основе уникального редизайна взаимодействия с потребителем откроет более широкие возможности для формирования внеконкурентного предложения и результативных фланговых атак либо партизанского маркетинга, позволяющего удержать позиции в нише за счет специфической и труднокопируемой отстройки и позиционирования.

На рисунке выше мы выделили четыре основных уровня отстройки в рамках «новой» дифференциации digital-банкинга. Как видно из рисунка, в более зрелых фазах жизненного цикла цифровой трансформации потенциал именно продуктовых инноваций может быть ограничен. В силу их более легкого копирования и воспроизводства, а также постоянного удешевления цифровых технологий, более широкие возможности дифференциации могут быть достигнуты на уровне изменения бизнес-модели, смещения в цепочке создания стоимости, а также дизайна взаимодействия с потребителем. Трансформация бизнес-модели может происходить с одновременным позиционированием цифровой платформы, что позволит занять определенную позицию в сознании потребителя. Функциональное усиление потребительской ценности обслуживания за счет цифро-физической синергии и развития интегрированных – уже не интерфейсных сервисов обеспечит приращение ценностного предложения, осознанного потребителем. Функциональные изменения на уровне бизнес-модели, продукта/сервиса и дизайна взаимодействия с клиентом обеспечат «новую» дифференциацию, которая будет отображать дифференцирующие свойства платформы digital-банкинга.

Бизнес-модель, продукт и дизайн взаимодействия будут иметь четкую дифференциацию, что обеспечит реальное ценностное наполнение брендинга и позволит донести до целевой аудитории стилистические отличия, сформированные на уровне продуктово-сервисных инноваций, дизайна и коммуникаций. При этом, отдельный акцент в структуре инструментов «новой» дифференциации мы делаем на дизайне взаимодействия и изменении бизнес-модели.

Кросс-отраслевые риски в digital-банкинге, сознательная смена им конкурентного поля (конкуренция с интернет-площадками, IT-компаниями, масштабно генерирующими ценность и пристраивающими к ней платежную функциональность) ослабляет эффективность любых бенчмарков. Наибольшие преимущества на таком турбулентном высоко конкурентном рынке могут быть обеспечены только за счет постоянных инноваций, обеспечивающих лучший продукт, коммуникации и дизайн взаимоотношений с потребителем за рамками их относительной идентификации (лучшие для сегодняшнего потребителя, по отношению к сегодняшним конкурентам и т.д.). Это формирует основную методику синтеза конкурентных маркетинговых стратегий digital-банкинга, лишающую их маркера относительности в процессе маркетингового проектирования и разработки. Именно это позволит расширить труднокопируемую часть «новой» дифференциации, реконструировать клиентский путь (customer journey), вывести дизайн взаимодействия с клиентом на уровень стратегии, функционально конвертируемой в новое УТП.

С нашей точки зрения, такой переход возможен в перспективе 3-5 лет по мере развития и формирования новых брендов digital-банкинга с опорой на коммуникации и дизайн взаимодействия, которые будут постепенно вытеснять традиционные инструменты дифференциации, обеспечивая, подчеркиваем, труднокопируемую отстройку. Именно по этой траектории сегодня развивается Тинькофф Банк, который имеет четкую концепцию позиционирования своей экосистемы (лайфстайл-банкинг), которая формируется уже вокруг репутации бренда. Остальные отечественные цифровые банки должны пройти если не такой, то соразмерный отрезок рыночного созревания в мощный узнаваемый бренд. Создать легенду в виде осознаваемой потребителем корпоративной и продуктовой истории, перекладываемой в концепцию позиционирования. Ее реализация на уровне брендинга будет основываться на переходе брендинга от концентрации вокруг продукта, околопродуктовых сервисов и дизайна взаимодействия, формирующих ценностное предложение до позиционирования на уровне репутации и узнаваемости бренда, который уже сформировал свою рыночную идентичность (например, brend identity Тинькофф Банка). Только на этом этапе технологически возможная конверсия дизайна взаимодействия и коммуникаций в УТП будет иметь самодостаточную ценностную подпорку в рамках сложившегося бренда и сформированной концепции позиционирования.

Такова квинтэссенция нашего вывода и логика «новой» дифференциации: отстройка не от лучших бенчмарков и существующего осознанного клиентского опыта, а формирование уникального продукта, сильной функциональности и ярко выраженных трудно копируемых стилистических отличий на уровне дизайна взаимодействия с клиентом (подход Apple), реконструирования customer journey. Это позволит сформировать более конкурентную стратегию, не завязанную на существующие бенчмарки, которые могут быстро девальвироваться в подвижной конкурентной среде рынка. Серьезную угрозу для него несут не традиционные банки и digital-банки, а риски прихода сильных внеотраслевых игроков (надотраслевые угрозы). Именно такой фокус в «субституциональном» считывании конкурентов сегодня берут даже крупные банки, прежде всего, Сбер, стратегия которого основана на трансформации в высокотехнологичную универсальную компанию.

Этот кросс-отраслевой ракурс идентификации конкурентных угроз позволяет еще раз переосмыслить уже и «новую» дифференциацию. Например, насколько бренд и ценностное предложение могут защитить от такой конкуренции против оператора, несущего новое функционально-сервисное удобство? Проблема состоит в том, что банковские сервисы как предложение теряют «инфраструктурную» самодостаточность. Например, построение экосистемы вокруг банка в мировой практике не имеет положительных примеров. Именно поэтому крупные банки строят платформы расширяя линейку нефинансовых сервисов – не только, чтобы снизить долю кредитных доходов, но и чтобы расширить возможности генерирования трафика вокруг новой потребительской ценности. То есть, в цифровой среде функция банкинга в чистом виде перестает быть «лид-магнитом». Она эффективно работает только как подстройка к более широкой функциональности.

Именно эта логика и вектор рассуждений позволяют нам переосмыслить роль и значение, а главное потенциал продуктово-сервисных инноваций в digital-банкинге. Заметим, что, несмотря на активную продуктово-сервисную отстройку цифровых банков в России, реализуемые ими инновации не позволили сформировать принципиально новую продуктово-сервисную нишу, то есть все они носят инкрементальный характер.

Тем не менее, не придерживаясь строго траутовского посыла относительно жизнеутверждающей потребности в дифференциации, мы исходим из обосновываемой Д. Траутом необходимости выстраивания стратегии из тактических преимуществ, конструируя их на более сложной новой дифференциации через инновации на уровне дизайна взаимодействия с клиентом и формирования неповторимого пользовательского опыта в цифровой среде digital-банкинга.

.png&w=640&q=75)