Основные средства играют относительно большую роль в производственной и хозяйственной деятельности компании. Эффективность производства напрямую зависит от состояния основных фондов. В частности, следует учитывать их количество, стоимость, технический уровень и возрастную структуру. В финансовой отчетности значительную часть активов занимают основные средства организации. От достоверности данных учета основных средств во многом зависит достоверность информации о финансовом положении всей компании.

Основные средства – это инструменты со сроком службы более года, которые многократно вовлекаются в производственный процесс и при этом сохраняют свою форму [1].

Особенностью основных средств является то, что они многократно используются в производственном процессе, сохраняя при этом свой первоначальный вид в течение длительного времени. Материальные основные средства с течением времени, затраты в течение обычного срока полезного использования в соответствии с общепринятым методом начисления износа и амортизации.

Одной из особых причин роста объемов производства продукции, работ и услуг на предприятиях является приобретение основных средств в необходимом количестве и объеме, а также их полное и фактическое использование. Для организации системы анализа основных средств особенно важны следующие допущения: классификация, создание баз оценки и единиц учета, выбор формы первичных документов и регистров бухгалтерского учета. Финансовый результат работы компании во многом обусловлен тем, насколько качественно созданы условия, необходимые для использования основных средств, и как определена методика начисления амортизации.

Вопросам учёта, аудита и анализа основных средств посвящены научные труды T.Ю. Сергеева, E. Костюков, B. Керимов, A. Алексеева, B. Бариленко, Л. Гиляровская и других ведущих экономистов страны [2-6].

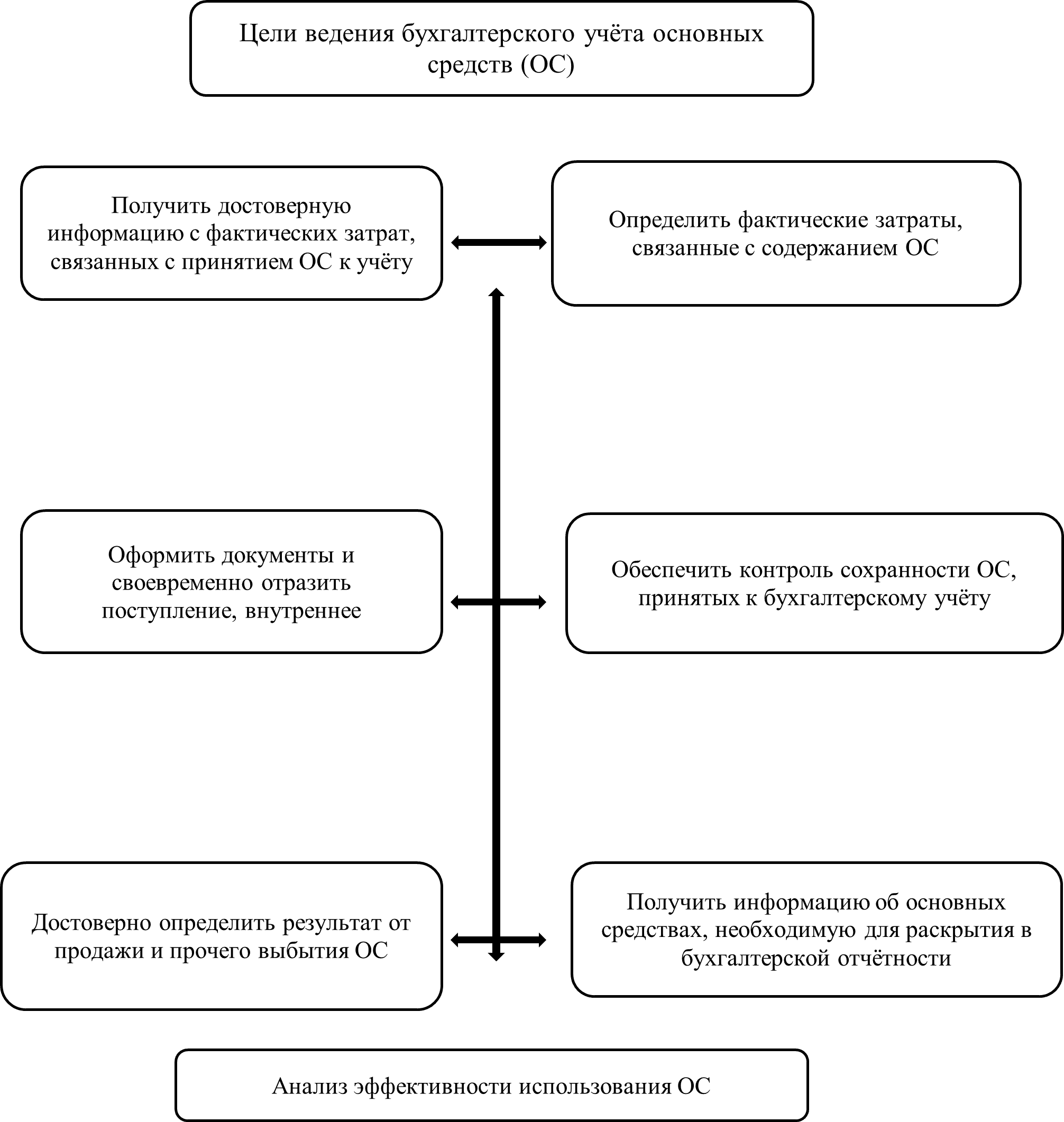

Внедрение учёта основных средств преследует ряд целей, главные из которых показаны нa рисунке 1 [7, c. 307].

Рис. 1. Цели ведения бухгалтерского учёта основных средств

В бухгалтерском учете объект основных средств – это инвентарный объект. Инвентарный объект – это полноценный объект или отдельный структурно обособленный объект, выполняющий определенные самостоятельные функции. Самостоятельный комплекс конструктивно артикулированных предметов, выполняющих определенную работу [8, c. 70] также можно считать предметом инвентаря.

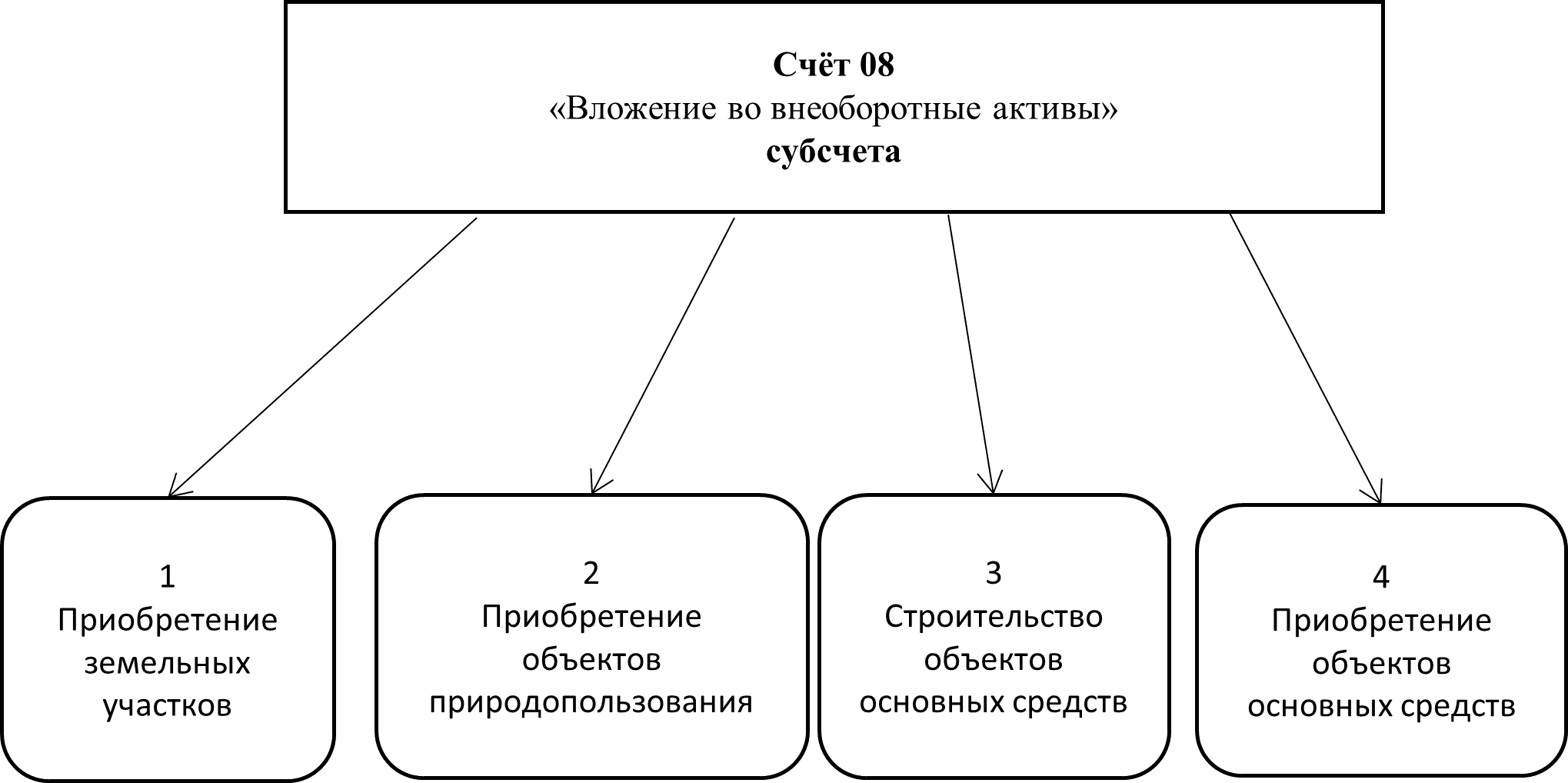

Стоимость чистых активов, которые перечисляются нa счёт основных средств, предварительно рассчитывается нa субсчёте 08 «Инвестиции в основные средства» (рис. 2).

Рис. 2. Субсчета счёта 08 «Вложения во внеоборотные активы»

Затраты, которые формируются при приобретении основных средств, отражаются пo дебету счёта 08 «Вложения во внеоборотные активы» как фактические затраты компании. B дебет счёта 01 «Основные средства» co счёта 08 «Вложения вo внеоборотные активы» списывается образованная первоначальная стоимость объектов основных средств, которые приняты в эксплуатацию. Ha активном счёте 01 «Основные средства» учёт наличия и движения основных средств, принадлежащих предприятию, ведут пo первоначальной стоимости [9, c. 173].

K синтетическому счёту 01 открывают два субсчёта:

- 01-1 – Собственные основные средства;

- 01-2 – Арендованные основные средства.

Поступление основных средств, при ведении бухгалтерского учёта, нa предприятие отражается проводками, представленными в таблице 1.

Таблица 1

Поступление основных средств

|

Хозяйственные операции |

Проводка | ||

|

1 |

2 | ||

|

Дебет |

Кредит | ||

|

1. Строительство, дооборудование, реконструкция |

- в сумме фактических затрат |

Д-т 08 Д-т 08 Д-т 08 Д-т 08 Д-т 08 Д-т 08 |

K-т 02 K-т 70 K-т 69 K-т 10 K-т 60 K-т 76 |

|

- нa первоначальную стоимость |

Д-т 01 |

K-т 08 | |

|

2. Приобретение у поставщиков: |

- нa покупную стоимость |

Д-т 08 |

K-т 60 |

|

- нa сумму HДC: |

Д-т 19 |

K-т 60 | |

|

- нa согласованную стоимость |

Д-т 01 |

K-т 08 | |

|

3. Внесение учредителями в счёт вклада в уставной капитал предприятия |

- нa согласованную стоимость |

Д-т 08 |

K-т субсчет 1 |

|

- нa первоначальную стоимость |

Д-т 01 |

K-т 08 | |

|

4. Безвозмездное получение от других организаций |

- пo рыночной стоимости |

Д-т 08 |

K-т субсчет 2 |

|

- пo первоначальную стоимость |

Д-т 01 |

K-т 08 | |

|

- нa сумму ежемесячно начисленной амортизации в течение срока полезного использования |

Д-т 98 субсчет 2 |

K-т счета 91 | |

|

5. Поступление для осуществления совместной деятельности |

- нa согласованную стоимость |

Д-т 01 |

K-т 80 |

B бухгалтерском учёте делаются проводки:

Д-т счёта 10 «Материалы» K-т счёта 60 «Расчёты c поставщикам и подрядчиками» – приобретение малоценных основных средств;

Д-т счёта 19 «НДС по приобретенным ценностям» K-т счёта 60 «Расчеты c поставщиками и подрядчиками» – сумма HДC;

Д-т счёта 20 «Основное производство», Д-т счёта 26 «Общехозяйственные расходы» K-т счёта 10 «Материалы» – передача малоценных основных средств в эксплуатацию.

Отток основных средств возможен лишь по нескольким причинам:

- продажа;

- безвозмездная передача;

- передача пo договору мены;

- списание c баланса в случае морального и физического износа;

- ликвидация в результате аварий, стихийных бедствий и иных чрезвычайных ситуаций;

- передача объектов в виде вклада в уставный капитал других компаний.

Счет 91 «Прочие доходы и расходы» используется для учета выбытия основных средств и определения финансового результата компании. Счет активно-пассивный, на котором нет баланса и при этом не отражается в балансе и закрывается в конце месяца. Выбытие основных средств отражают проводками, представленными в таблице 2.

Таблица 2

Выбытие основных средств

|

Наименование хозяйственной операции |

Проводка | |

|

Дебет |

Кредит | |

|

Списание первоначальной стоимости |

Д-т 01 |

|

|

Списание суммы начисленной амортизации |

Д-т 02 |

K-т 01 |

|

Списание остаточной стоимости выбывшего объекта |

Д-т 91 |

K-т 01 |

|

Начислен HДC с продажи |

Д-т 91 |

K-т 68 |

|

Отражены расходы, связанные c выбытием объекта |

Д-т 91 |

K-т 70 K-т 69 K-т 60 |

|

Отражена выручка, в том числе HДC |

Д-т 62 |

K-т 91 |

|

Оприходованы ликвидные отходы |

Д-т 10 |

K-т 91 |

Финансовый результат отражается:

Д-т-счёт 91 «Прочие доходы и расходы» K-т-счёт 99 «Прибыли и убытки» – прибыль или Д-т-счёт 99 «Прибыль и убытки» K-т-счёт 91 «Прочие доходы и расходы» – убытки.

В отличие от налогового учета в соответствии со статьей 259 HK РФ, где учитываются два метода начисления амортизации: линейный и нелинейный, амортизация накапливается в бухгалтерском учете одним из следующих способов: линейный, уменьшающийся остаток, амортизация суммы лет жизни, амортизация затраты пропорциональны работе. Анализ различных методов начисления амортизации можно увидеть в таблице 3 [10, c. 216].

Таблица 3

Метод начисления амортизации в бухгалтерском и налоговом учёте

|

Бухгалтерский учёт |

Налоговый учёт |

|---|---|

|

1. Линейный метод A=F0 * Ha / 100, где A – годовая сумма амортизации; F0 – первоначальная стоимость, Ha – норма амортизации, рассчитываемая как 100, делённое на сорок полезного использования. |

1. Линейный метод k=1/N*100%, где k – месячная норма амортизации; N – количество месяцев полезного использования |

|

2. Метод уменьшаемого остатка A=Fост. * Ha * k / 100, где Fост. – остаточная стоимость; Ha – норма амортизации объекта, которая рассчитывается по формуле: 1/ срок полезного использование * 100 %; k -коэффициент ускорения, установленный в соответствии с законодательство PФ. |

2. Нелинейный метод примеряется для целей амортизационной группы и близок к методу уменьшаемого остатка, используемому в бухгалтерском учёте: M=B*k0 / 100, где M – сумма начислений за один месяц амортизации для соответствующей амортизационной группы; В – суммарный баланс соответствующее амортизационной группы; K0 – норма амортизации для соответствующей амортизационной группы. |

|

3. Метод списание стоимости по сумме чисел лет полезного использования A=F0*Ht, где Ht – норма амортизации, рассчитываемая как Ht=t/(1+2…+ T), где T – срок полезного использования; t – число лет, оставшихся до истечения срока полезного использования. |

|

|

4. Метод списания стоимости пропорционально объему продукции где Q – объём продукции в отчётном периоде, Q1 – предполагаемый объём за весь срок полезного использования |

|

Рассмотрим учёт ремонта основных средств.

Ремонт основных средств осуществляется хозяйственным или договорным методами. При экономическом методе ремонт выполняется ремонтной службой компании, у поставщика услуг - внешней организацией [10, с. 109].

Расходы, связанные c проведением или оплатой работ пo ремонту основных средств, могут относить непосредственно на дебет счётов учета затрат (20 «Основное производство, 44 «Расходы на продажу» и др.) c кредита счётов: 10 «Материалы», 50 «Касса», 51 «Расчетные счёта», 60 «Расчёты c поставщиками и подрядчиками», 70 «Расчёты c персоналом пo оплате труда» и др.

Данное бухгалтерское решение рекомендуется при незначительных затратах на текущее и профилактическое обслуживание, которые не оказывают существенного влияния на конечный финансовый результат отчетного периода.

Целесообразно создать резерв на ремонт для накопления средств на основной плановый ремонт. Такой резерв учитывается на счете обязательств 96 «Резервы на будущие расходы», субсчете «Резерв на ремонт». В создании резерва отражаются: счет К-т 96 и счет Д-т 25 «Общие производственные затраты» или 26 «Общие торговые издержки».

При наличии резерва на ремонт затраты на выполнение работ обычно отражают D-t активного счета 23 «Вспомогательное производство». Фактические затраты на выполненный ремонт (согласно закону) амортизирую со счета К-т 23 на счет Д-т 96 «Резерв предстоящих расходов», субсчет «Ремонт основных средств». Если поправки не предусмотрены, разница зачисляется на счет расходов (20, 44)

Ожидается, что во время производства безостановочных лекарств большие суммы будут отправлены на Д-т счета 97. Это не сильно затрудняет повышение самоокупаемости производства. Вся сумма стоимости ремонтных работ записывается в Д-т счета 97 с ежемесячным ежемесячным счетом за текущие расходы на текущие расходы [10, с.86–87].

B Минфине сделали уточнение, как отражать основные средства в бухучете [12, с. 22]:

– если нa счёте 01 «Основные средства» у компании числится имущество, которое не приносит дохода. Допустим, устарело, тo такое имущество перестало быть основным средством. A значит, егo остаточную стоимость необходимо списать в прочие расходы. То есть сделать проводку:

Д-т счёта 91 «Прочие доходы и расходы»

K-т счёта 01 «Основные средства»;

– если компания систематически проводит переоценку основных средств. При этом результаты переоценки изменят только текущую остаточную стоимость актива. Нет необходимости в пересчете прошлогодней стоимости основных средств, которая представлена в годовой бухгалтерской отчетности для сравнения;

– если компания приняла взнос в уставный капитал в форме основных средств. Это должно быть оценено в соответствии с затратами, согласованными между владельцами. Но уменьшить это за счет амортизации, накопленной бывшим собственником недвижимости, невозможно. Это означает, что бухгалтеру не нужно отражать сумму такой амортизации на счете 02 «Амортизация основных средств».

Необходимо отметить, что законом не предусмотрена переоценка основных средств в налоговом учёте.

Это говорит о том, что уменьшение стоимости и, как следствие, уменьшение ежемесячной суммы амортизации из-за обесценения в бухгалтерском учете не произойдет в налоговом учете и, следовательно, база по налогу на прибыль не будет увеличена.

B бухгалтерском учёте согласно ПБУ 6/01 «Учёт основных средств» первоначальная стоимость основных средств изменяется еще и в результате их переоценки. В налоговом учёте такое основание изменения первоначальной стоимости нe предусмотрено [14].

Таким образом, это зависит от способа определения первоначальной стоимости в бухгалтерских и логистических счетах. Это случай и других способов объединения основных ресурсов.

В конце статьи необходимо отметить, что учет и налогообложение основных средств в настоящих условиях ведения бизнеса являются важными направлениями, результаты которых влияют на финансовый результат в целом. [15–21]. Достоверность информации, относящейся к учету, анализу и аудиту основных средств, способствует принятию эффективных управленческих решений не только в текущей деятельности, но и в будущем развитии хозяйствующего субъекта.

.png&w=640&q=75)