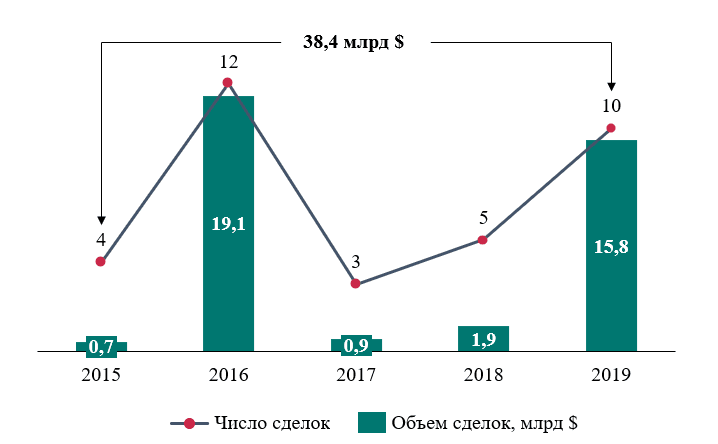

По данным международного журнала Project Finance and Infrastructure Journal объем сделок по проектные финансирования в Российской Федерации за период 2015 – 2019 г.г. составил порядка 38,4 млрд долларов [2, с. 16].

График представлен ниже (рис. 1).

Рис. 1. Объем и количество сделок проектного финансирования в Российской Федерации с 2015 по 2019 год

Реализация капиталоемких инвестиционных проектов невозможна без достаточного объема долгосрочных финансовых ресурсов, дефицит которых является одной из основных проблем Российской Федерации [3, с. 68]. В текущих условиях необходимо обоснованно подходить к вопросу структурирования сделок на принципах проектного финансирования.

Для проектного финансирования аспект структурирования является основополагающим. В русскоязычной научной литературе отсутствует термин «структурирование инвестиционных проектов». В данной статье под этим понятием будет пониматься процесс разработки архитектуры инвестиционного проекта, а также определения участников проекта, форм их взаимоотношений и способов распределения рисков.

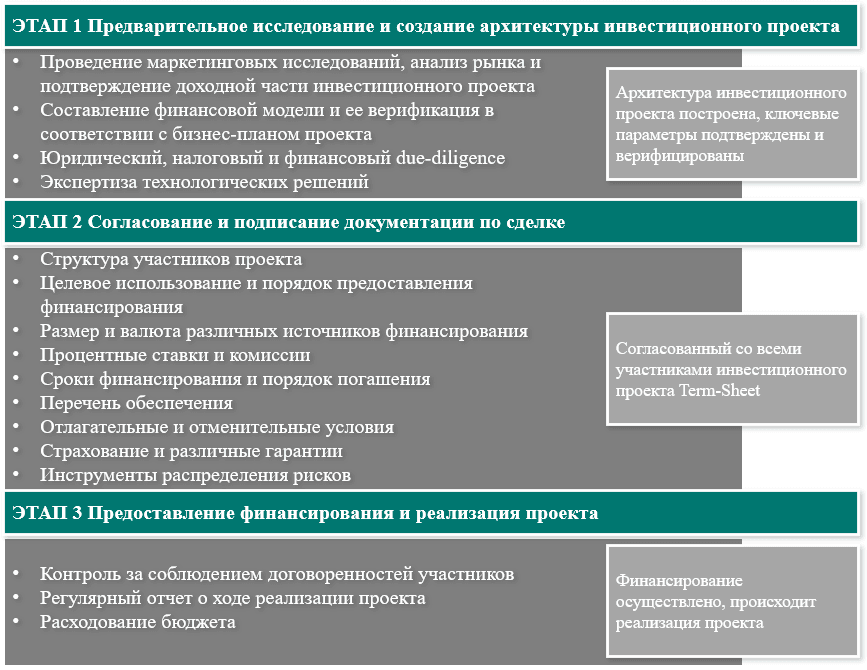

Процесс структурирования проектов изображен ниже (рис. 2).

Рис. 2. Процесс структурирования инвестиционного проекта

На 1 этапе кредитор анализирует перспективы инвестиционного проекта и принимает решение о целесообразности предоставления финансирования. В случае применения проектного финансирования требованием кредитора является создание Special purpose vehicle – специально созданного юридического лица для реализации конкретного инвестиционного проекта (далее – SPV). Цель создания SPV – отделение реализуемого инвестиционного проекта от остальной деятельности компании-инициатора. Также на этом этапе происходит формирование объективного представления о проекте в разрезе всех перспектив (технологии, финансы, безопасность, маркетинг и др.) в целях основательной проверки на предмет рациональности и обеспеченности необходимой информацией. Результатом начального этапа является прозрачная структура инвестиционного проекта [1, с. 168].

На 2 этапе после того, как подтверждены все параметры инвестиционного проекта, такие как маркетинговые, технические и другие, происходит разработка и подписание документации проекта. Кроме того, на 2 этапе происходит распределение рисков проекта между его участниками, принимаются решения по их минимизации. Результатом этапа является протокол о намерениях –документ, определяющий рамочные условия реализации конкретного инвестиционного проекта, то есть Term-Sheet.

На 3 этапе происходит инвестирование аккумулированных финансовых ресурсов. При реализации инвестиционного проекта участники обязаны соблюдать достигнутые договоренности в Term-Sheet. Кредитор должен иметь возможность контролировать процесс реализации инвестиционного проекта, в связи с чем документы по сделке содержат требования о предоставлении заемщиком на регулярной основе отчетов о ходе реализации проекта, расходовании бюджета, аудировании финансовой отчетности.

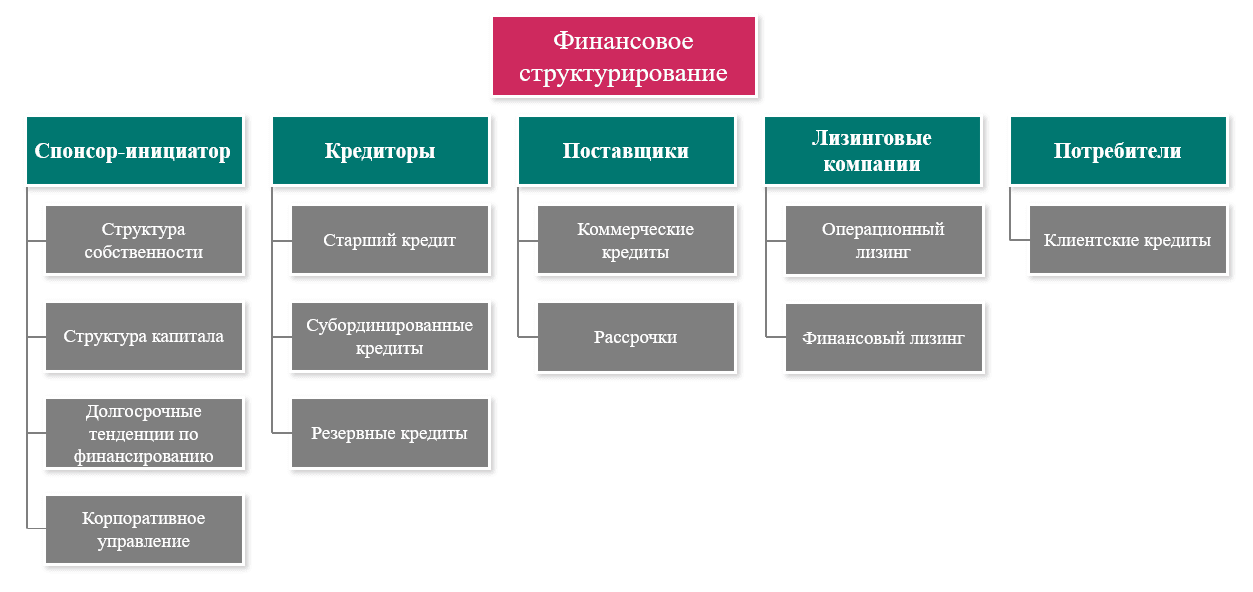

Финансовое структурирование является одним из частных случаев структурирования инвестиционных проектов и подразумевает под собой обеспечение необходимого объема финансовых ресурсов, фондирование с минимально возможной стоимостью, минимизацию кредитного риска спонсоров и оптимизацию налогообложения SPV [1, с. 276]. Ключевые особенности финансового структурирования представлены на рис. 3. Признаком детализации является участник инвестиционного проекта.

Рис. 3. Характеристики финансового структурирования проекта

Со стороны инициаторов проекта анализируется структура собственности и капитала, а также долгосрочные перспективы финансирования. В качестве кредиторов при реализации механизма проектного финансирования может выступать не одно кредитное учреждение, а консорциум, принимая определенную роль в инвестиционном проекте [4, с. 217]. Со стороны поставщиков и потребителей могут привлекаться коммерческие и клиентские кредиты, позволяющие финансировать операционную деятельность SPV. Данные формы финансирования привлекаются на эксплуатационном этапе реализации инвестиционного проекта. Лизинговые организации могут привлекаться для инвестиционных проектов с универсальными активами, то есть наиболее ликвидными.

Таким образом, при структурировании инвестиционного проекта на принципах проектного финансирования ключевым результатом является эффективность проекта и степень достижения стратегических целей. Важно понимать, чем сложнее структурирован инвестиционный проект, тем менее гибко он может реагировать на изменения в процессе реализации.

.png&w=640&q=75)