На данном этапе развития территорий налогообложение недвижимости осуществляется в 130 странах. Налог на недвижимость в большинстве стан составляет до 3% совокупного налога местных бюджетов, куда этот налог поступает.

Таблица 1

Налог на недвижимость в развитых странах мира в процентном соотношении к налоговым поступлениям в бюджет [1]

|

Страна |

Налог на недвижимость,% |

|

Великобритания |

10,43 |

|

Франция |

2,17 |

|

Дания |

1,85 |

|

Нидерланды |

1,81 |

|

Германия |

1,06 |

|

Швеция |

0,89 |

Системы налогообложения недвижимости в разных странах имеют отличия. Тем не менее, их можно классифицировать на два вида: рекуррентные (повторяющиеся) и спорадические (единичные). Первый вид налогообложения основывается либо на проведении оценки арендной стоимости, либо на возможности продажи недвижимости по рыночной стоимости. В некоторых странах рекуррентная система налогообложения рассчитывается исходя из размеров площади недвижимости. Второй вид налогообложения, спорадический, применяется в случае дарения недвижимости, продажи или увеличения стоимости налогооблагаемого объекта [2].

В условиях экономического кризиса эффективное администрирование налога на недвижимость приобретает особую актуальность. В мире обсуждение налога на недвижимость ведется на разных уровнях, в том числе и в Организации Экономического сотрудничества и развития (ОЭСР). Предложением данной организации является использование налога на недвижимость вместо повышения ставки налога на прибыль. Данное решение позволит увеличить общественные доходы без экстремального воздействия на денежный ресурс населения [3]. По результатам анализа экспертов ОЭСР, рекуррентная система налогообложения имеет минимальное влияние на экономический рост. Значит, необходимо реформирование налога на недвижимость [4].

Целью статьи является освещение проводимых в России и некоторых зарубежных странах реформ налогообложения недвижимости, их теоретических и практических аспектов.

Налоги на имущество наиболее выгодны с точки зрения вывода теневых доходов, так как в отличие от подоходного налога, не могут быть сокрыты от необходимости уплаты [5].

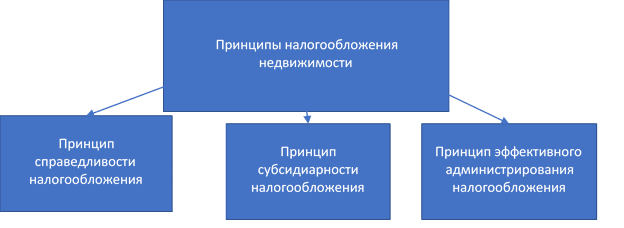

Существует три основных общих для всех стран мира принципа, на которых базируется налогообложение недвижимости (рисунок).

Рис. Принципы мирового налогообложения недвижимости

Принцип справедливости налогообложения в России закреплен в п.1 ст.3 Налогового кодекса Российской Федерации (положение о признании всеобщности и равенства налогообложения). В других странах также присутствует в законодательстве подобная статья. Например, в налоговом кодексе Республики Армения (п.3 ст.3) закреплено равенство при распределении налогов.

Реформа призвана осуществить данный принцип налогообложения недвижимости в большей мере, нежели налог на остаточную на балансовую стоимость или инвентаризационную стоимость. Формирование налоговой базы на данных видах стоимости вызывает риск появления высокого уровня налогообложения владельцев дешевой недвижимости и низкого уровня налогообложения для владельцев дорогой недвижимости, что противоречит принципу справедливости налогообложения недвижимости. Очевидно, что рыночная или кадастровая стоимость значительно превышает остаточную и инвентаризационную стоимость. Реформа в данном направлении поможет сбалансировать увеличение налоговых поступлений в бюджет при этом облегчив налоговую нагрузку на налогоплательщиков, дифференцируя величину налога, заплаченного малоимущими слоями населения и обеспеченными владельцами дорогой недвижимости. Но возникает опасность невозможности уплаты налога на дорогую недвижимость владельцем, не имеющим соразмерного платежу дохода. Поэтому необходимо вводить льготы, а также установить ограничение на предельную сумму налога. Такая методика постепенно вводится в России [6]. При введении данной методики необходим строгий контроль соразмерности начисленного налога платежеспособности владельца недвижимости, так как возможен риск как завышения налоговой величины, так и недоимка при финансовой возможности владельца имущества заплатить больше.

В настоящий момент существует в Российском налоговом законодательстве налог на роскошь. С одной стороны, этот налог позволяет дифференцировать величину налога для людей с разным уровнем дохода, с другой стороны, существует риск потери прозрачности налогооблагаемых активов. Например, при покупке элитной недвижимости за рубежом. В данном случае налог на имущество не поступает в российский бюджет [7].

Принцип субсидиарности основан на построении общества снизу-вверх, что означает увеличение полномочий на местах больше, чем в верхних структурах. При соблюдении принципа субсидиарности нижестоящие уровни власти наделяются полномочиями распределения налога на имущество, что позволяет обеспечить финансовую самостоятельность территорий в рамках реализации социальных, инфраструктурных и иных проектов района. В налогообложении недвижимости это стимулирует эффективность владения недвижимостью, одновременно повышая финансирование территории. Данный принцип минимизирует нецелевое использование недвижимости и приобретение недвижимости, по метражу избыточное для владельца [8].

В рамках принципа субсидиарности в ряде стран, таких как Италия и Германия введен налог на прирост ценности земли. В данном случае владелец получает необоснованную прибыль от владения недвижимостью и соответственно платит налог [2, 9].

Есть особенность в ст.12 налогового кодекса Российской Федерации: местные налоги устанавливаются центральной властью и нормативными актами представительных органов муниципальных образований. В Москве и Санкт-Петербурге местные налоги устанавливаются законами этих городов о налогах. В соответствии с п.5 ст. 12 Налогового кодекса российской Федерации отменяются местные налоги только по решению федерального уровня власти.

Успешно реализовать в России принцип субсидиарности можно только повысив полномочия нижестоящих уровней власти в области не только введения, но и установления налогов на недвижимость. При этом нельзя допустить превышение уровня начисленного совокупного налога над уровнем доходности владельца недвижимости. Возможно, стоит ввести дифференцированный налог на доходность и иные налоги в зависимости от величины налога на недвижимое имущество.

Принцип эффективного администрирования налога на недвижимость также является одним из важнейших в условиях усиления защиты прав собственности. В России выстроена единая федеральная система органов налогообложения, и это является уникальным среди федеральных стран опытом. Федеральная налоговая служба в нашей стране входит в состав Министерства Финансов России. По всем видам налогов у нас используется единая методология налогового администрирования, то есть контроля за соблюдением налогового законодательства Российской федерации юридическими и физическими лицами.

Качество оценки недвижимости является для соблюдения принципа эффективного администрирования налога на недвижимость очень важным. Определение справедливой рыночной стоимости недвижимости может быть достигнуто привлечением к оценке независимых оценщиков, так как государство является лицом заинтересованным и не может быть объективным оценщиком.

В мировой практике существует физический и стоимостной подходы к оценке недвижимости. При первом подходе учитывается площадь недвижимости или земельного участка. В рамках физического подхода закреплены определенные налоговые ставки для зданий и участков [2]. Физический подход практикуется в ряде стран Центральной Европы, в Нигерии и Вьетнаме. Недостатком физического подхода является нарушение принципа справедливости, так как он не предполагает учета изменения рыночных цен. По сути это налог на инвентаризационную стоимость. Поэтому в России и Армении постепенно уходит из практики данный метод.

При стоимостном подходе налог взимается от суммы, которую предположительно может владелец получить за годовую сдачу недвижимости в аренду. Данный метод практикуется в Великобритании, индии и Малайзии. Недостатком подхода является разница между возможной стоимостью сдачи недвижимости в аренду и более выгодным ее использованием в других целях.

В России разнятся налоговые ставки на участки сельского хозяйства, участки под строительство и прочего назначения, а также объекты капитального строительства. Мировой практике это не противоречит. Существуют находящиеся в муниципальной и государственной собственности объекты, которые не облагаются налогом. В России в настоящее время вопросами регулирования порядка оценки недвижимости занимается министерство экономического Развития России. Основные аспекты оценки и порядок ее оспаривания отражены в Законе Российской Федерации № 135-ФЗ от 29.07.1998 года, но с 2017 года кадастровую оценку недвижимости проводят специально для этого создаваемые бюджетные учреждения. Эти учреждения не могут привлекаться к другим оценочным работам.

Раз в 3-5 лет кадастровая оценка недвижимости подлежит пересмотру.

Безусловно, «установление и поддержка справедливых рыночных оценок стоимости в условиях чрезвычайно динамичного рынка недвижимости требуют выверенного и надежного сочетания управленческих, оценочных и технических аспектов» [10].

Выводы

- Можно с уверенностью сказать, что в большинстве стран недвижимость облагается налогом и величина уплаченных собственниками налогов существенно пополняет бюджеты местных территорий. Как правило налог применяется рекуррентный.

- Три основных принципа налогообложения: принцип справедливости, субсидиарности, эффективного администрирования.

- Для определения величины налога на недвижимость в разных странах используются капитальная, остаточная, рыночная, инвентаризационная стоимость недвижимости или же величина предполагаемой арендной платы, взимаемой собственником в случае сдачи объекта в аренду на год. В России осуществляется реформа, в результате которой идет постепенный отказ от инвентаризационной стоимости в пользу рыночной (кадастровой). Это повысит величину поступлений налога на недвижимость в бюджет.

- Администрированием налогов на недвижимость занимаются либо органы самоуправления, как в Армении, либо Федеральная налоговая служба, как это происходит в российской Федерации.

.png&w=640&q=75)