Массовый рост технологий и интернета начался в США, а теперь является всемирной сетью. Следовательно, наблюдается резкий рост инвестиций во все, что связано с этим – аппаратное обеспечение, технологические исследования, программное обеспечение, услуги, цифровая связь. Большинство транзакций и их оплата в цифровой экономике происходят онлайн. Денежные операции становятся все более редкими. Это помогает снизить уровень нелегальных денег и коррупции на рынке и сделать экономику более прозрачной. Не только прямые продажи, но и покупка, дистрибуция, маркетинг, создание, продажа – все это стало проще благодаря цифровой экономике.

Доходные базы бюджетов всех уровней должны быть обеспечены своевременными поступлениями, а взамен юридические лица получают определенные гарантии и права, в том числе на социальное обеспечение. Таков упрощенный план выполнения этой задачи налоговой системы для общего понимания. Налоги продолжают в современном обществе являться основной формой государственного дохода. Механизм налогов представляет собой финансовую функцию, которая при помощи экономических инструментов воздействует на общественное производство, его динамику и структуру, а также на научно-техническое развитие. Налоги влияют на рыночные отношения, укрепляют их и стимулируют развитие предпринимательства. Кроме того, они способствуют процессам производства и служат барьером в социальном обнищании населения, финансово необеспеченного.

Развитие технологий бросает вызов налоговым системам и делает очевидной необходимость скорейшего их реформирования, поскольку в современном мире все труднее отслеживать финансовые потоки и транснациональные цепочки создания стоимости, что создает риски для налоговых поступлений. Чтобы отвечать вызовам цифровой экономики, налоговые администрации должны трансформироваться в адаптивные цифровые платформы, осваивая современные бизнес-технологии, применение которых позволяет строить экономику знания и доверия. Также нельзя не согласиться с Л. И. Гончаренко, которая указывает «в необходимости усовершенствования таких технологий, которые позволяют минимизировать потери налогоплательщика, и оптимизировать процессы налогового администрирования» [1, с. 120].

В рамках реализации Указа Президента Российской Федерации от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года» реализуется программа «Цифровая экономика Российской Федерации». Главной целью программы является создание и развитие цифровой среды, что облегчит решение проблем конкурентоспособности и национальной безопасности РФ. Термин «цифровая экономика» появился в 1995 году.

Цифровая экономика определяется как экономика, ориентированная на цифровые технологии, то есть основанная на цифровых и вычислительных технологиях. Она по существу охватывает все деловые, экономические, социальные, культурные и другую деятельность, которая поддерживается интернетом и другими цифровыми коммуникационными технологиями. Цифровая экономика – это один собирательный термин для всех экономических операций, которые происходят в интернете. С появлением технологий и процессом глобализации цифровая и традиционная экономики сливаются воедино [2, с. 161].

В утвержденной в России «Стратегии развития информационного общества РФ на 2017-2030 годы» приводится следующее определение цифровой экономики: «Цифровая экономика – это хозяйственная деятельность, в которой ключевым фактором производства являются данные в цифровом виде, обработка больших объемов и использование результатов анализа которых по сравнению с традиционными формами хозяйствования позволяют существенно повысить эффективность различных видов производства, технологий, оборудования, хранения, продажи, доставки товаров и услуг». Другими словами, цифровая экономика –это экономическая деятельность, которая является результатом миллиардов ежедневных сетевых связей между людьми, предприятиями, устройствами, данными и процессами. Она обладает потенциалом для создания новых научных исследований и прорывов, создания новых рабочих мест, экономического роста и улучшения условий жизни людей, функционирования организаций. Цифровая экономика принимает форму и подрывает традиционные представления о том, как структурированы предприятия, как взаимодействуют фирмы и как потребители получают услуги, информацию и товары.

В России созданием информационной системы цифровизации налогового администрирования и интеграции всех источников информации и потоков данных в единую информационную систему с последующим анализом этих данных на основе современных технологий обработки больших массивов информации, активно занимается Федеральная налоговая служба России. В последнее время особенно заметна её последовательная работа по последовательному внедрению в практику налогового администрирования современных цифровых технологий. Применение цифровых инструментов налогового администрирования позволяет снижать административную нагрузку на бизнес, а также сохранять устойчивые темпы роста поступлений налоговых и иных доходов в бюджеты РФ.

На сегодняшний день отрасль налогообложения находится на стыке цифровых решений, инноваций и технологий. В условиях развития налогового законодательства в Европейском союзе, США и других странах мира компаниям требуется все более широкий спектр поддержки. Цифровая экономика подразумевает глубокий и разносторонний анализ налоговых вопросов: от налогообложения до основных функций налогового отдела. Многие организации ищут наиболее оптимальный способ реализации стратегии цифрового развития налогообложения, которая позволит защитить инвестиции и реализовать амбиции бизнеса в области цифровых технологий.

При этом данные технологии должны состоять из разделов, которые предназначены для решения задач в условиях развития цифровых технологий – начиная от взаимодействия с цифровыми системами налоговых органов и использования электронных государственных услуг и заканчивая повышением эффективности налогообложения в условиях цифровой экономики и использования технологий для раскрытия ценности и управления рисками.

При помощи цифровой экономики, в том числе путем применения отлаженной системы налогообложения, введения льготных условий, можно поощрять или сдерживать определенные виды деятельности, воздействовать на спрос и предложение, экономическую активность в определенных сферах и отраслях.

Налоговая система государства складывается под воздействием множества элементов. Социально-экономическая политика, уровень жизни, потребности лежат в основе определения направленности финансового развития государства. Налоги продолжают в современном обществе являться основной формой государственного дохода. Механизм налогов представляет собой финансовую функцию, которая при помощи экономических инструментов воздействует на общественное производство, его динамику и структуру, а также на научно – техническое развитие. Налоги влияют на рыночные отношения, укрепляют их и стимулируют развитие предпринимательства. Кроме того, они способствуют процессам производства и служат барьером в социальном обнищании населения, финансово необеспеченного.

Функции налогов раскрывают их свойства и содержание, с точки зрения общественного назначения. Государство не может существовать без эффективной системы, позволяющей наполнять финансами бюджет страны. Средства в казну поступают субъектов хозяйствования в виде процента от дохода, стоимости имущества, прочих базовых сумм начисления. Функции налога на имущество России определяются политикой страны в отношении характера и построения системы финансовых сборов. Нельзя утверждать, что в России присутствует исключительно фискальная направленность сборов, хотя эта функция остается неизменной веками.

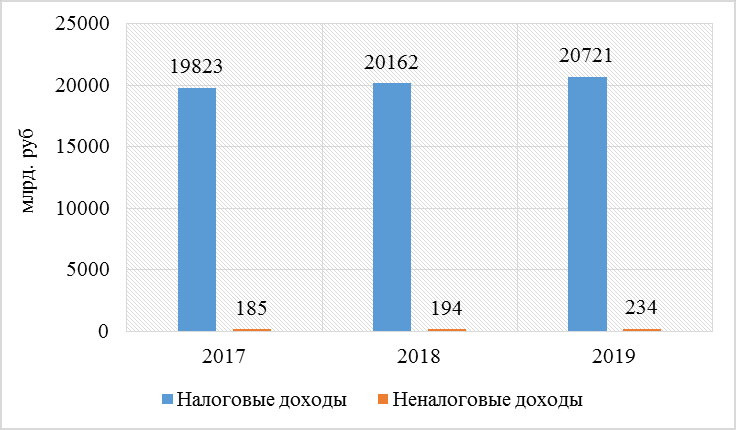

Внедрение цифровых технологий в налоговое администрирование позволило увеличить поступления в бюджет и сделать процесс уплаты налогов удобным для налогоплательщиков. Динамика начисленных налогов выросла за 3 года на 1707 млрд. руб., а динамика уплаченных на 137 млрд. руб. При этом выросли как налоговые, так и не налоговые доходы.

Рис. Динамика поступления налогов в консолидированный бюджет РФ за 2017-2019 годы [4, с. 35]

Рост первых на 1667 млрд. руб. произошел благодаря: увеличению налогу на прибыль на 433 млрд. руб; увеличению НДФЛ на 506 млрд. руб; увеличению НДС на 200 млрд. руб; увеличению акцизов на 202 млрд. руб. Неналоговых доходов поступило в бюджет на 49 млрд. руб. больше, чем в 2017 году. Выросла доля налога на прибыль с 18,7% до 20,0%, НДФЛ с 15,6% до 17,4%, НДС с 18,4% до 18,7%.

Налоговые органы стремятся постоянно использовать и разрабатывать новые цифровые технологии, чтобы быть более эффективными и действенными для реализации основной стратегической цели, которая заключается в повышении уровня добровольного соблюдения налогоплательщиками законов. Налоговые органы находятся в процессе адаптации к использованию информационно-коммуникационных технологий и цифровизации экономики. Они уже приступили к цифровизации налогового администрирования путем внедрения электронной подачи налоговых деклараций и постепенно внедряют обязательное электронное выставление счетов.

ФНС России создает виртуальную транзакционную среду. Это замкнутая цифровая экосистема, в которой все хозяйствующие субъекты будут совершать сделки, что сделает экономику прозрачной по умолчанию. Больше не нужно будет подавать налоговые декларации. ФНС России сможет автоматически исчислять и удерживать налоги даже в момент транзакций. Также одним из основных трендов развития налоговых администраций сегодня является быстрая и бесконтактная работа с добросовестными налогоплательщиками, которые смогут выполнять свои обязательства в пару кликов, не отвлекаясь от привычных дел. Развитие цифровых технологий позволит избавиться от устаревающей формы отчетности по налогам и создать в РФ систему бесконтактного налогообложения.

Невозможно эффективно управлять страной без правильного распределения денежных масс между различными нуждами. Там, где присутствует координация деятельности субъектов экономики, должна быть развита система контроля. Тесная взаимосвязь и зависимость функций друг от друга определяет их важность и равность между собою. Первенство незначительно меняется в соответствии с целями финансовой политики и социально-экономическим развитием страны.

Капранова Л. Д. считает, что наблюдение и выявление фактов нарушения налогового права ‒ неотъемлемая обязанность государства [3, с. 36]. Для этого созданы специальные органы. Структуры следят за финансово-хозяйственной деятельностью юридических и физических лиц, выявляют незаконные источники доходов, направления расходов. Сущность контроля заключается в обеспечении выполнения налоговых обязательств для своевременного формирования госбюджета. Это важный элемент, способный предотвратить серьезные нарушения, перенаправив выявленные средства в казну. В стране, где налажена эффективная система контроля, теневой сектор экономики отсутствует.

Цифровизация налогового администрирования позволила практически отказаться от традиционных форм проверок, и создать условия, когда уклонение от уплаты налогов становится невыгодным. Все транзакции с налоговым риском автоматически попадают в зону внимания налоговых органов через инструменты дистанционного мониторинга и предиктивной аналитики с четкой градацией налогоплательщиков по зонам риска. Первым таким инструментом стала АСК-НДС. Это аббревиатура, которая расшифровывается как автоматизированная система контроля налога на добавленную стоимость. Цель задействования программного комплекса – осуществление контроля над уплатой НДС и выявление недобросовестных действий по неуплате или неполной его уплате. Дальше программу усовершенствовали. Возросли ее возможности, расширился функционал – борьба с фирмами-однодневками и недобросовестными плательщиками вышла на новый уровень. Теперь в систему попадали и подвергались анализу не только налоговые декларации контрагентов, но и книги покупок\продаж каждого из участников. Это позволяло сильно упростить работу налоговому инспектору. Данная система позволяет не только контролировать налоговые вычеты по НДС, но и косвенно способствует увеличению поступлений доходов от налога на прибыль организаций в бюджеты субъектов Российской Федерации.

Обновленная система позволяет отслеживать перемещение денежных масс между счетами юридических и физических лиц. Ожидаемое повышение эффективности мониторинга транзакций выглядит впечатляюще – движение средств на каждой из стадий. Таким образом, удается установить не только факт уплаты НДС, но и размер выплаченной суммы. Выстраивание последовательных цепочек позволяет выявить взаимозависимые и просто фиктивные субъекты хозяйствования.

С развитием цифровизации значение налоговых отчетов многократно выросло. Ранее открытие уголовного производства при выявлении нарушений требований норм налогового законодательства сопровождалось большим количеством сложностей и формальных процедур. Сначала необходимо было осуществить до следственную проверку, истребовать документы у контрагентов потенциального нарушителя, провести всесторонний глубокий анализ (вручную выявить расхождения в документации нескольких сторон) и сделать мотивированное заключение на основании рассмотренных материалов. Сейчас же полномочия налогового инспектора расширили – для открытия уголовного дела достаточным основанием служит цифровой налоговый отчет.

С 2018 года информация для автоматизированной системы контроля стала предоставляться и банковскими учреждениями. Количество и полнота данных о плательщиках и собственниках счетов позволили еще эффективнее осуществлять процесс контроля над нарушителями. Данные банков автоматически попадают в базу данных и анализируются программой, чтобы выявить налоговые недоимки. В будущем планируется включение в систему контроля информацию от Федеральной таможенной службы, данные об уплате страховых взносов и налогов на доходы физических лиц.

Помимо этого, повышению уровня поступлений налоговых доходов в бюджеты субъектов РФ и бюджеты муниципальных образований способствует осуществляемый ФНС России контроль за фискальными операциями в сфере розничной торговли с помощью современной контрольно-кассовой техники, которая передает налоговым органам данные о расчетах в режиме реального времени. Онлайн-передача данных обо всех расчетно-кассовых операциях оператору фискальных данных и в налоговые органы освобождает предпринимателя от рутинной работы по формированию и распечатке различной бумажной отчетности по кассовым операциям. Эта отчетность уже входит в список фискальных документов, отсылаемых в ФНС. Новый порядок применения контрольно-кассовой техники позволяет налоговым органам более эффективно контролировать наличный денежный оборот в сфере малого предпринимательства.

Информационная система «Анализ имущественных налогов», к которой подключены более 18 тыс. органов местного самоуправления, позволяет анализировать структуру налогообложения, прогнозировать объем налоговых поступлений, осуществлять мониторинг налоговой задолженности. С 1 января 2019 года в четырех субъектах Российской Федерации (в городе федерального значения Москве, в Московской и Калужской областях, в Республике Татарстан) в рамках эксперимента начал применяться специальный налоговый режим «Налог на профессиональный доход». Этот специальный налоговый режим имеет привлекательный порядок уплаты налога через мобильное приложение, не требует представления налоговой отчетности и предусматривает низкую налоговую ставку. Это позволит легализовать деятельность самозанятых граждан, которые считают административную нагрузку в рамках действующих режимов налогообложения чрезмерной, и станет еще одним источником пополнения бюджетов субъектов Российской Федерации.

Разработанная программа контрагентов по системе «Прозрачный бизнес» дает положительные результаты и выводит предпринимателей на новый уровень развития. Подобный сервис предназначен упростить работу предпринимателей. Бизнесмены получают информацию о партнёрах и конкурентах, анализируют своё положение на рынке. На основе этих данных делают выводы, составляют планы развития деятельности. Главная задача создания ресурса – организовать доверительные отношения между предпринимателями разных групп и сфер деятельности. Бизнесмены узнают о контрагентах максимум информации в доступном режиме до заключения сделки. По сути – это защита от составления контрактов с негативными последствиями. Акцент внимания ставится на задолженности выплат в налоговую службу, пенсионный фонд и фонд социального страхования. Доступ к материалам имеют предприниматели и все граждане страны.

Также проект «Прозрачный бизнес» дает возможность проверки сведений в системе судебных приставов. Предоставляется подробная информация о контрагентах, которые не платят налоги и взносы на постоянной основе. Они регулярно участвуют в судах, проигрывают в них, игнорируют вынесенное решение (продолжают неуплату). Инновации позволяют работать в автоматизированном режиме, не тратя время на лишние переговоры. Все создается чтобы компании развивались, не тратя лишние силы на поиски информации на партнеров. Это повышает уровень сервиса в стране. Фирмы и организации находятся в постоянном тонусе и не рискуют репутацией. Компании-однодневки исчезают, так как их оперативно определяют пользователи сервиса. Этот интернет-ресурс также упрощает работу налоговой службы, экономит время на проверки и рейды. Правительство страны заинтересовано в развитии малого и среднего бизнеса, поэтому с каждым годом появляются новые проекты для упрощения систем аудита и мониторинга.

Но в налоговой сфере остаются проблемы ее реализации. Цифровая экономика требует сложных процессов и технологий. Для строительства платформ и их содержания требуются специалисты и подготовленные специалисты. Они не всегда доступны, особенно в сельских районах. Цифровая экономика требует мощной инфраструктуры, высоко функционирующего интернета, мощных мобильных сетей и телекоммуникаций. Все это – трудоемкий и тяжелый для инвестиций процесс. В такой развивающейся стране, как Россия, развитие инфраструктуры и сети является очень медленным, утомительным и дорогостоящим процессом.

Отмечаются отдельные недостатки в работе электронных сервисов ФНС России, а также необходимость совершенствования форм статистической и налоговой отчетности как качественной основы для прогнозирования доходов бюджетов субъектов Российской Федерации и бюджетов муниципальных образований.

Создание актуальной системы учета зарегистрированных имущественных прав граждан и организаций, используемой для учета объектов налогообложения имущественных налогов очень важная задача. Кроме того, необходимо разработать предложения по совершенствованию процедуры внесения в Единый государственный реестр недвижимости первоначальных сведений об объектах недвижимости в части определения оптимального объема таких сведений, необходимого для идентификации объекта учета и признания его объектом налогообложения, а также предложения, предусматривающие возможность проведения комплексных кадастровых работ за счет внебюджетных средств.

Также можно выделить следующие проблемы для полноценного внедрения цифровых технологий в работу налоговой системы страны:

- нехватка кадров – программистов в государственных учреждениях. Количество IT-специалистов снижается, так как кадры стремятся зарабатывать больше и уходят в фирмы за границу. Чтобы избежать утечки, государство разрабатывает проекты поощрения IT-специалистов;

- недофинансирование. На сервис «Прозрачный бизнес» для налоговиков выделили несколько миллионов рублей, но по факту этой суммы оказалось мало. Чтобы получить новый транш, дожидались утверждения бюджета на следующий год;

- недостача данных о налогоплательщиках. Когда стали проверять зарегистрированных предпринимателей, обнаружилось, что 25 % из них не подавали сведений о деятельности в среднем 2-4 квартала;

- наличие ошибок и недостоверных сведений. Здесь сыграл роль человеческий фактор. В налоговой службе также не хватает кадров. Сотрудники перегружены работой. Введение массовой информации и её плохая проверка приводит к недочетам.

Таким образом, формирование цифровой экономики является процессом глобальных изменений во всех сферах деятельности, в том числе и налоговой. При этом цифровые технологии в налоговой сфере вносят огромный вклад в администрирование налогов. Так, за последний год, это позволило увеличить поступления в бюджет почти вдвое и сделать процесс уплаты налогов удобным для налогоплательщиков. Развитие цифровых технологий позволяет перейти от устаревших методов сдачи отчетности к системе бесконтактной цифровой отчетности.

Многие авторы утверждают, что цифровая экономика, это совершенно другие невидимые услуги и перемещение товаров, которые посредством информационно-коммуникационных технологий сегодня перемещаются как хотят [3, с. 25]. И вот эти снятия барьеров, соединение заказчика с подрядчиком товаров и услуг через цифровые платформы, минуя регуляторов, это то, что налоговые органы должны понимать, не мешать вести бизнес, но сделать это очень аккуратно и очень комфортно для налогоплательщиков.

На сегодняшний день благодаря использованию инновационных разработок и информационных технологий, в работе органов налогообложения наступает новый этап, выводящий эту сферу государственных учреждений на новый уровень. Упорядоченная и автоматизированная система рабочих процессов упрощает работу органов, делает использование информации более эффективным и осуществляет более качественный внутренний контроль.

.png&w=640&q=75)