Основным мотивом слияния или поглощения является улучшение результатов деятельности компании для ее акционеров за счет синергии, которая представляет собой концепцию, утверждающую, что стоимость и результаты деятельности двух компаний вместе взятых будут больше, чем сумма отдельных частей. Два предприятия могут объединиться, чтобы сформировать одну компанию, которая может генерировать больше доходов, которые могли бы быть сделаны, если бы они работали поглощения оценивается до принятия решения [2].

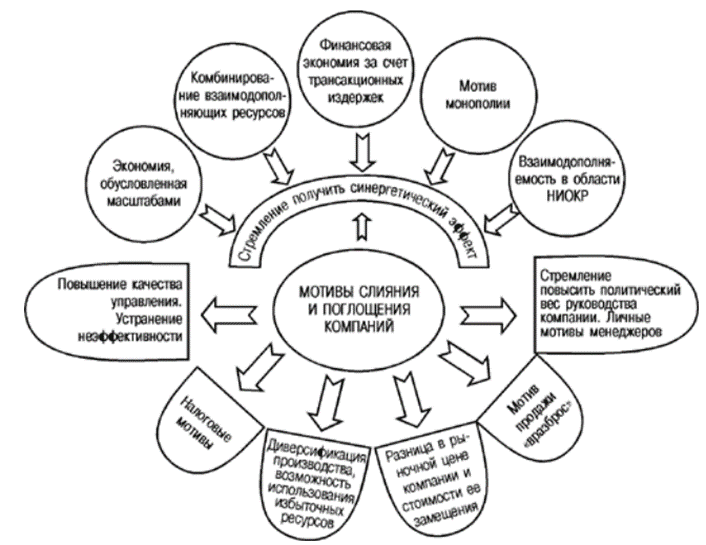

Анализируя мировой опыт и систематизируя его, можно выделить следующие основные мотивы слияний и поглощений компаний (рисунок).

Рис. Основные мотивы слияний и поглощений компаний [1]

- Рост. Слияния или поглощения могут экспоненциально увеличить рост компании, поскольку она имеет в своем распоряжении больше ресурсов.

- Приобретение уникальных возможностей. Иногда слияния и поглощения совершаются с целью приобретения уникальных возможностей или ресурсов, что может привести к изменению парадигмы развития компании. Патент, лицензия или определенная технология может помочь ей существенно увеличить продажи и прибыль, поскольку это может создать естественную монопольную ситуацию для новой компании. Когда две разные компании объединяются, это также может привести к раскрытию скрытой ценности, которая становится очевидной, поскольку ресурсы и опыт в сочетании приносят инновации и эффективность [5].

- Эксплуатация рынка. Поглощение другой компании или слияние могло бы облегчить монополистическую ситуацию, что дало бы компании преимущество перед конкурентами.

- Ответ на политику правительства. Слияния и поглощения также происходят для того, чтобы справиться с неблагоприятной политикой правительства, которая может потребовать существования определенного размера фирмы. Некоторые правительства предлагают налоговые льготы и другие стимулы крупным корпорациям, которые поощряют слияния, поскольку можно получить больше прибыли, поскольку налоговые обязательства ниже.

- Передача технологий. Еще одна популярная причина слияний и поглощений – передача технологий, особенно для узкоспециализированных компаний с уникальными технологиями [3].

- Для работы с крупными клиентами. Слияния и поглощения, особенно в сфере услуг, также происходят для того, чтобы следить за крупными клиентами. Объединенные фирмы имеют больше ресурсов и опыта для работы с влиятельными клиентами.

- Разнообразие. Слияния и поглощения позволяют компаниям диверсифицироваться в других областях бизнеса.

- Выживание. Во время финансового кризиса многие банки объединились для того, чтобы ликвидировать обанкротившиеся балансы.

- Личные стимулы. В некоторых редких случаях слияние или поглощение инициируется из-за личных стимулов менеджеров в виде более высокой заработной платы, льгот и т. д. и не имеет никакого отношения к стратегическому планированию [4].

Исследования демонстрируют, что одним из массовых драйверов ESG-практики считается общественный запрос на управление бизнесом. Проблемы стабильного формирования становятся все наиболее значимыми для привлечения и удержания работников и покупателей. Такого рода драйвер связан с долговременными рисками, а кроме того, возможностями, адаптирование к которым возможно с помощью развития корпоративной культуры [6].

Объем сделок в Северной Америке оставался стабильно высоким в течение 2021 года, когда покупатели заключили 614 сделок, что почти вдвое превышает 325 сделок, заключенных за предыдущие 12 месяцев, хотя они превзошли свой региональный индекс лишь на самую малую маржу (+ 0,5 процентных пункта).

За весь год участники сделок в Азиатско-Тихоокеанском регионе зафиксировали самые высокие показатели с 2016 года, превысив свой индекс на + 16,8 процентных пункта, несмотря на то, что в регионе было заключено лишь незначительно больше сделок по сравнению с 2020 годом (196 против 173), поскольку меньшее количество приобретений в Китае продолжало снижать объемы продаж. Европейские покупатели превзошли свой региональный индекс, показав положительную динамику + 3,9 процентных пункта, и в 2021 году было закрыто 199 сделок, что на четверть больше, чем 155 сделок за предыдущие 12 месяцев. Британские покупатели последовательно опережали индекс всех акций FTSE за последние пять лет, зафиксировав положительную динамику + 5,7 процентных пункта за год.

Бум слияний и поглощений в 2021 году, похоже, продолжится, чему способствуют обилие инвестиционного капитала, сильные фондовые рынки и дешевый долг, а также компании, вынужденные сделать свой бизнес более экологичным, ища цели с подходящими климатическими характеристиками. Данные по слияниям и поглощениям из Северной Америки также подчеркивают влияние, которое исторически высокая оценка активов, вызванная конкуренцией и растущей сложностью, может оказать на эффективность сделок. Вопрос в том, будут ли цены, уплачиваемые сейчас, со временем иметь смысл.

Таблица

Глобальные сделки по слияниям и поглощениям – годовые показатели

|

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 | |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

Среднегодовые |

2.7 |

–0.7 |

+4.5 |

+5.5 |

+10.1 |

+5.4 |

–1.3 |

–3.0 |

–5.0 |

–1.9 |

+1.4 |

* Цифры в таблице показывают годовые показатели всех покупателей с поправкой на медиану

Грамотное руководство экологическими, общественными и экономическими рисками считается одним из основных инструментов для формирования долговременных ценностей банков для абсолютно всех причастных сторон. Под квалифицированным подразумевается системное, последовательное и проектное руководство рисками с учетом подходящих государственных, наднациональных, отраслевых либо личных методологий учета ESG-риска.

В отношении экологической ("E") группы рисков немаловажно подчеркнуть, что с внедрением регулирования, как правило, меняется не методика, а потребность следования ей (вводится предложение учета тех либо других стандартов). Лучшей практикой считается аспект "beyond compliance", предусматривающий соблюдение более значительным эталонам управления рисками до их признания обязательными либо подходящими. При этом нужно выделить, что пропущенные возможности, связанные с привлечением и удержанием клиентов, работников, инвесторов и деловых партнеров, а кроме того, с исследованием не адаптированной к предстоящим задачам бизнес-стратегией, необходимо воспринимать как риски.

Социальные условия как правило занимают 30–40% в методологиях ESG-рейтинговых агентств.

Финансовые условия напрямую включены в операционную деятельность и стратегическое составление плана банков, по этой причине их значимость признается ESG-рейтинговыми агентствами более значительной и занимает 50–60% в итоговом рейтинге. Коллективное управление, риск-менеджмент, кибербезопасность, этические нормы и комплаенс, стратегическое составление плана и инновационность проявляют непосредственное влияние на благосостояние фирм и удовлетворение их заинтересованных сторон.

Рассмотрим основные тенденции слияния и поглощения и влияние на них ESG-факторов

1. Цели ESG стимулируют бум слияний и поглощений.

Приоритеты в области охраны окружающей среды, социальной сферы и управления (ESG) выходят на первое место в повестке дня генерального директора, уделяя больше внимания вовлечению сотрудников в гибридный мир работы и приобретения, рационализации или продажи активов для улучшения их воздействия на окружающую среду. Такие темы, как декарбонизация, будут стимулировать сделки, предоставляя дополнительные возможности для новых предприятий, связанных с инновациями в области снижения климатических рисков.

2. Циклы слияний и поглощений меняются.

Вместо снижения в соответствии с экономическими спадами беспрецедентный объем и сочетание капитала для сделок от частных инвестиционных компаний и других инвесторов указывают на возросшую способность и желание заключать сделки в условиях спада. Растущая тенденция к созданию профессиональных внутренних групп корпоративного развития, позволяющих фирмам самим более оперативно выявлять возможности и действовать в соответствии с ними, еще больше повысит способность покупателей заключать сделки по слияниям и поглощениям даже в условиях высокой волатильности.

3. Активность в области слияний и поглощений высока, но с оговорками.

Большинство участников сделок в этом году будут стремиться достичь или превысить общее количество сделок в 2021 году, но они также будут обеспокоены тем, что инфляционное давление и проблемы ESG могут оказать негативное влияние на результаты сделок.

Помимо продолжающейся пандемии, сбоев в цепочках поставок и нехватки талантов, государственное регулирование, вероятно, усилится, с акцентом на технологический сектор. Компании также будут продолжать сталкиваться с геополитической напряженностью. Китай вряд ли останется локомотивом международных трансграничных сделок, которые могут стимулировать активность в других местах, таких как Япония, Индия и Юго-Восточная Азия. Эта тенденция уже очевидна в наших данных, которые показывают, что активность трансграничных слияний и поглощений в течение 2021 года оставалась на стабильном уровне, несмотря на снижение активности сделок в Китае.

Активность по слияниям и поглощениям в 2022 году, похоже, будет соответствовать пикам 2015 года, хотя сделки по-прежнему будут подвержены растущим проблемам. Высокие оценки, сложность сделок, конкуренция за высококачественные активы и нарушение цепочки поставок, вызванные пандемией, по-прежнему будут иметь негативные последствия для участников сделок. Скорость сделки, подготовка и качественная проверка будут иметь важное значение, если мы хотим оправдать ожидания участников сделки.

.png&w=640&q=75)