Одним из главных факторов для разработки новых банковских продуктов и услуг, является очень высокий уровень конкуренции. У клиентов постоянно меняются требования к продуктам и потребности. Возможность своевременно реагировать на рыночные изменения и инициировать создание новых процессов становится важным критерием для банка. В результате появляется потребность в новых банковских продуктах и услугах. В части разработки и внедрения новых банковских продуктов посвятили свои исследования О.И. Лаврушин, С.Д. Оголиха, Т.Ю. Тарасова, И.А. Декина. Создание новых банковских продуктов – это отдельное направление банка. В процесс создания нового банковского продукта входит комплекс взаимосвязанных мероприятий, в котором участвуют несколько подразделений банка. Продукты должны быть доходными для банка, отвечать запросам клиентов, по качеству соответствовать существующим продуктам на рынке. Технология создания новых банковских продуктов в разных банках отличается, но суть идентична.

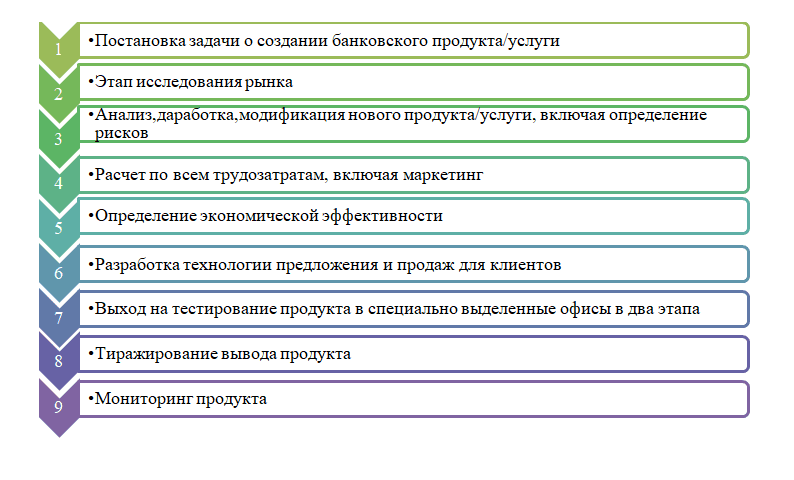

Рис. 1. Жизненный цикл нового продукта, от момента создания, до мониторинга продукта на рынке

Мониторинг продукта на рынке, после вывода продукта начинается с первого дня. Анализируются продажи, жалобы от клиентов, доходность от продукта, расходы. Не редко случается, что новый продукт не пользуется популярностью среди клиентов. Даже с учетом проведенных ранее тестирований в специально выделенных для этого офисах. Наличие продаж в специально выделенном для тестирований офисе, не равно наличие продаж во всей сети. Это является потерей для банка, поскольку затрачены ресурсы, а окупаемости нет.

Если продукт не продается или количество продаж не соответствует ожиданиям, то команда разработчиков начинает повторно смотреть все этапы технологии продажи. Команда посещает специально выделенные офисы для проведения теста, обращается в бизнес-офисы, где может увидеть свой продукт на этапе предложения клиенту и посмотреть весь процесс. Так же сотрудниками офиса предоставляется обратная связь о причинах отсутствия продаж, по их мнению. Обращают внимание на знания сотрудников, вовлеченность в работу с данным продуктом. Особое внимание на это обращает М.Н. Дьячков. Акцентирует внимание на человеческих ресурсах, уровень образования, опыт работы, зрелости сотрудника, который берет на себя ответственность и участвует в инновационном проекте. Сотрудники с низкой квалификацией, сдерживают большинство инноваций [4]. После, как правило, меняют презентацию для клиента, разрабатывают кампании лояльности для клиентов к продукту. Повторно мониторят продукт на рынке. У каждого банка своя тактика ввода и вывода продукта, один банк, мониторит в течение квартала, если ситуация не меняется, то выводят продукт с «полки продаж» сотрудника. Другой банк мониторит в течение года. Если ситуация не меняется, продукт выводится из продаж. Итог – потеря для банка, поскольку затрачены ресурсы, а окупаемости нет.

Решение, которое мы предлагаем для оптимизации процесса появления новых банковских продуктов – это первостепенно проведение опросов среди клиентов. Необходимо проводить исследования путем опросов клиентов до момента определения, какой продукт будет создаваться. Задать клиентам следующие вопросы: «Какой продукт вы купили бы в банке?», «Каким продуктом вы пользуетесь? Почему?», «От какого продукта отказываетесь всегда, когда вам его предлагают? Почему?». Проанализировав ответы клиентов, создать продукт наиболее приближенный к желаемому. Принципиально важно опросить не только тех клиентов, которые уже пользуются продуктами банка, но и тех клиентов, которые не пользуются продуктами и сервисами, но пришли в банк для проведения какой-либо единичной операции. Или клиент пришел для уточнения условий по продуктам, но еще не принял решение, где будет обслуживаться.

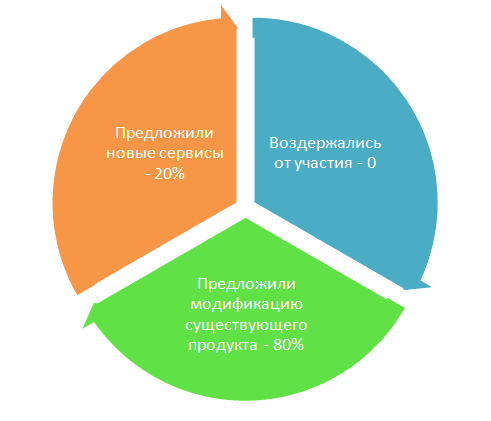

В рамках работы над данной научной статьей нами было проведено подобное исследование в одном из российских банков. Было опрошено 10 клиентов. Результаты анализа опроса изображены на рисунке-2.

Рис. 2. Результат анализа проведенного опроса

Большая часть опрошенных клиентов отказываются от действующих продуктов, поскольку условия по нему не соответствуют желаниям клиента. Приведем примеры предложений по модификации продуктов:

- Сейчас для оформления и получения карты, необходимо два рада обращаться в офис банка. Было бы удобнее, если сотрудник банка выдаст именную карту в моменте;

- Доставка карт клиентам всех сегментов. В текущий момент, доставка карт осуществляется только высокосегментным клиентам.

- Более гибкие условия по накопительному страхованию жизни. Изменение градаций сумм и сроков и прочее.

Приведем примеры предложений по новым продуктам:

- Нотариальные услуги (оформление доверенностей, перевод документов удостоверяющих личность нерезидентов);

- Программа лояльности. Приведи клиента для оформления карты и поучи бонусы от банка. Например, 1 год пользования картой бесплатно.

Таким образом, создание новых банковских продуктов является необходимым для банков. Это позволяет повысить уровень конкурентоспособности, увеличить клиентскую базу, увеличить доходы банка. Порядок разработки и внедрения новых банковских продуктов предусматривает проведение исследований путем опроса клиентов. Для определения направлений, вида, условий нового банковского продукта, с учетом оценки его эффективности вывода на рынок с последующим мониторингом.

.png&w=640&q=75)