Налоговая политика является одной из частей стратегии развития государства. Согласно налоговой политики государства, формируется перечень налогов и сборов, которые необходимы для выполнения поставленных налоговой политикой целей. Повышение эффективности льготного налогообложения является одним из основных способов развития и совершенствования региональной налоговой системы. Освобождение от налогов всегда означает, что в дополнение к общему порядку налогообложения существует специальная процедура, в соответствии с которой налогоплательщик освобождается от налогов или же пользуется специальными налоговыми преференциями. Ввиду этого, следует также отметить, что плательщики налогов имеют право на налоговые льготы при соблюдении определенных требований, предусмотренных Налоговым кодексом Российской Федерации (далее – НК РФ) [8, с. 67].

С помощью налоговых ставок или изменения категорий налогоплательщиков государство может влиять на совокупность исчисляемых предприятиями и гражданами страны налогов. Поэтому, регионы, ровно так же, как и государство, упрощают данную налоговую политику путем установления специальных льготных ставок и условий по различным видам налоговых сборов.

В соответствии с НК РФ «Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор, либо уплачивать их в меньшем размере» [5].

В настоящее время большинство субъектов РФ применяют региональные схемы освобождения от налогов, реализация которых может существенно не отличаться друг от друга. С одной стороны, плательщики налогов, которые используют такие налоговые меры, как налоговое планирование и уклонение от того или иного налога, с другой стороны государство, которое предотвращает нарушения законодательства и контролирует добросовестность уплаты налогов и сборов [1, с. 403].

Налоги, которые действуют на территории России и ее субъектов делятся на федеральные, региональные и местные [1]. Рассмотрим специфику применения льгот в рамках регионального налогообложения.

Основная часть льгот (примерно 92%) приходится на льготы органам государственной власти Волгоградской области, органам местного самоуправления и, соответственно, бюджетным учреждениям, подведомственным учреждениям органов государственной власти Волгоградской области для осуществления функций управления, социально-культурных, научно-технических или других некоммерческих функций, деятельность которых финансируется из соответствующих бюджетов на основании смет доходов и расходов [8, с. 68-69].

Льготное налогообложение юридических лиц, в части освобождения от налога на имущество организаций, транспортного налога и налога на прибыль в Волгоградской области обычно предоставляется организациям, которые практикуют различные крупные инвестиционные проекты, или деятельность которых реализуется в решении наиболее важных региональных задач. Цель этих данного льготирования – стимулировать рост налогооблагаемой базы, обеспечивая, тем самым, увеличение налоговых поступлений в региональный бюджет в будущем.

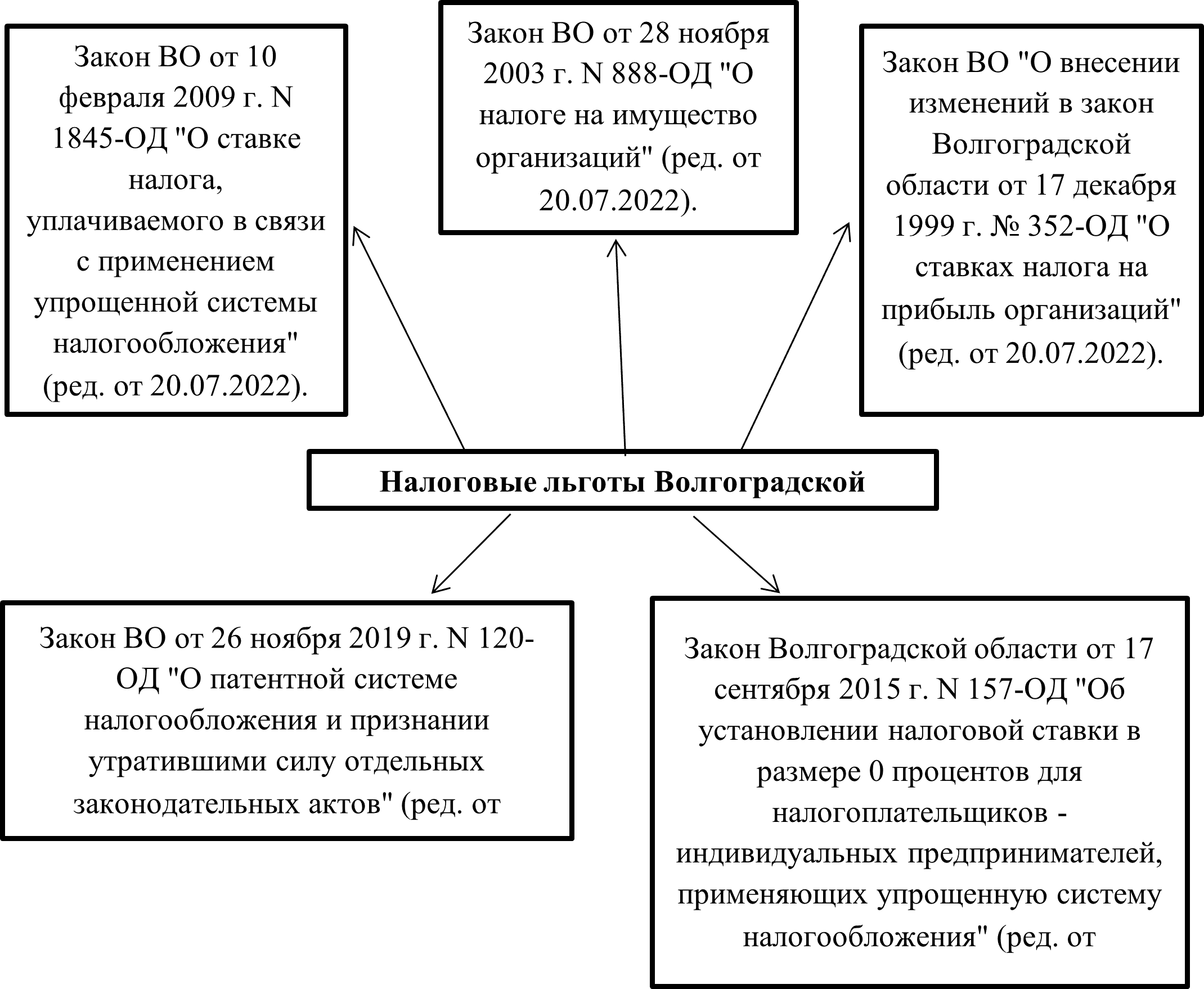

В Волгоградской области существуют различные законы по предоставлению налоговых льгот для юридических лиц по различным налогам (рис.1) [6]:

Рис. 1. Законодательство Волгоградской области, в рамках которого осуществляется льготирование

Законом Волгоградской области от 10.02.2009 N 1845-ОД введены налоговые льготы для ряда юридических лиц и граждан. Для юридических лиц установлены пониженные ставки по упрощенной системе налогообложения (далее – УСН), отсрочка арендной платы для субъектов МСП, налоговые льготы для инвесторов, действующих на территории региона. Данным нормативно-правовым актом на территории региона для налогоплательщиков, применяющих УСН, установлена пониженная налоговая ставка в размере 1%, если объектом налогообложения являются доходы, и в размере 5%, если объектом налогообложения являются доходы, уменьшенные на величину расходов, с условием, если более 70% их доходов в соответствующем отчетном (налоговом) периоде приходится на виды экономической деятельности, указанных в Законе (например, "Деятельность профессиональная, научная и техническая" и др.).

Предоставление пониженной налоговой ставки является мерой государственной поддержки инновационной деятельности, что, в свою очередь, обеспечивает высокий уровень конкурентоспособности, повышает эффективность, создает основу для устойчивого экономического роста [3].

Кроме этого, важно уделить существенное внимание предоставляемым налоговым льготам. Первостепенное значение в бюджете Волгоградской области носят налог на прибыль организаций и налог на доходы физических лиц (НДФЛ).

Налоговая ставка 13,5% по налогу на прибыль организаций устанавливается для следующих категорий налогоплательщиков:

- Редакции СМИ;

- Общественные объединения инвалидов, созданные инвалидами и представителями их интересов, для защиты их прав и законных интересов, предоставления им равных с другими гражданами возможностей и решения проблем их социальной интеграции, в которых инвалиды и их законные представители (родители, приемные родители, опекуны и др.) составляют не менее 80% членов, и союзы (ассоциации), созданные общественными объединениями инвалидов.

Организации, созданные общественными объединениями инвалидов, уставный капитал которых полностью состоит из вклада общественных объединений инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%.

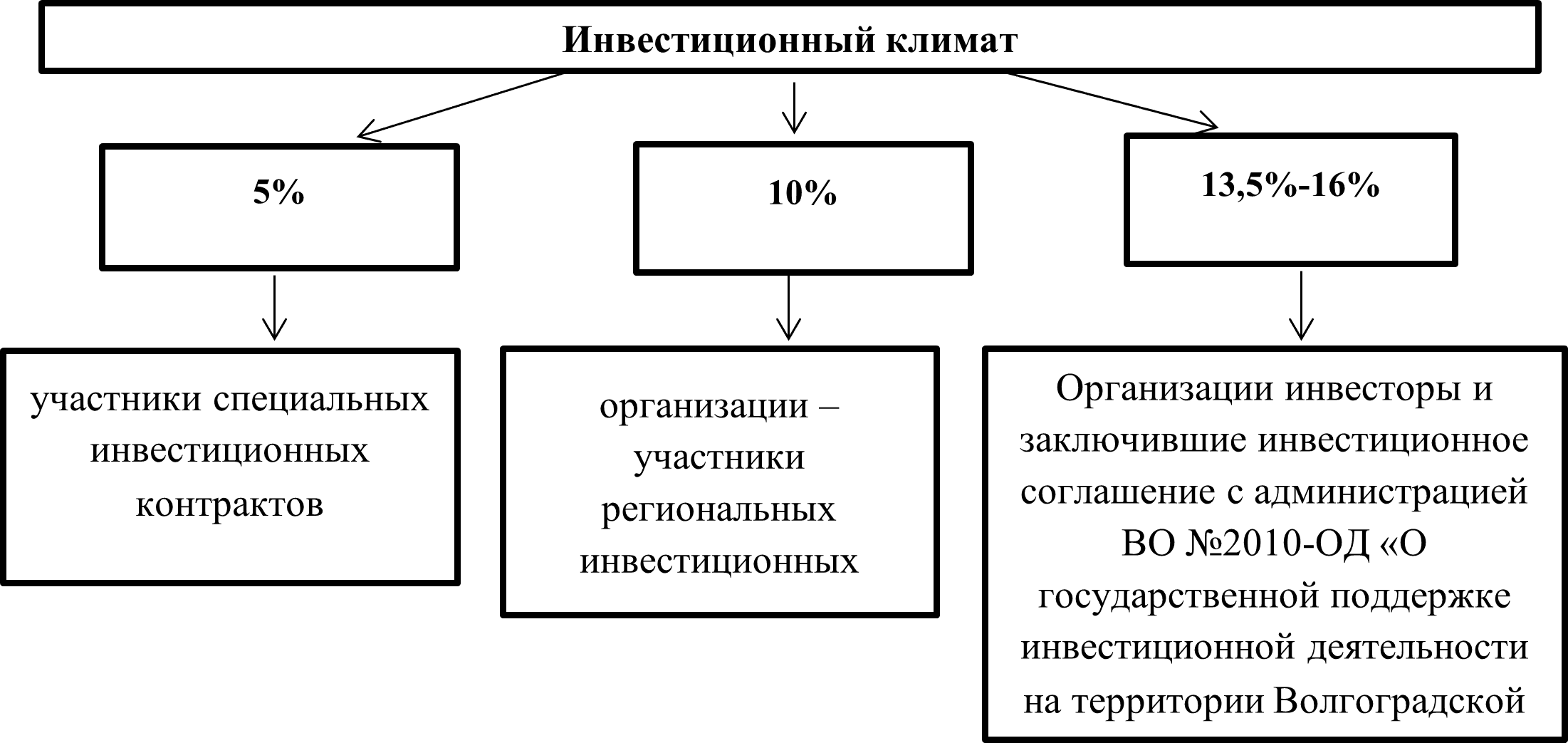

Региональным законодательством устанавливаются следующие налоговые ставки (рис.2):

Рис. 2. Улучшение инвестиционного климата путем внедрения специальных налоговых льгот [3]

Следует особо отметить льготу по налогу на прибыль в размере 5% (действует в течение пяти налоговых периодов и 10%, начинается с 6-го по 10-й налоговый период) для организаций, которые получили статус резидентов территории опережающего социально-экономического развития, по прибыли, полученной от деятельности при исполнении соглашений об осуществлении деятельности на данной территории [2].

Нельзя не упомянуть о так называемых "налоговых каникулах", которые представляют собой законодательно установленный срок, в котором индивидуальные предприниматели, находящихся на УСН или на патентной системе налогообложения, могут пользоваться льготными ставками, установленными в связи с принятием Федерального закона от 29.12.2014 № 477-ФЗ [7].

Имущественное налогообложение играет значимую роль в формировании местных (региональных) бюджетов большинства государств. В целом, для субъектов РФ по налогу на имущество к льготным категориям относятся, например, пенсионеры, а также граждане 55 и 60 лет, дети-инвалиды, владельцы хозяйственных построек площадью не более 50 кв. м.

Кроме льгот по налогу на имущество физических лиц, предоставлены специальные налоговые ставки по транспортному налогу следующим категориям лиц:

- герои Советского Союза;

- герои РФ;

- инвалиды I и II группы;

- родители, имеющие трёх и более несовершеннолетних детей [4].

Также следует отметить, что недавно были введены несколько социально-значимых поправок в нормативно-правовые акты по льготному налогообложению в части налоговых вычетов по земельному налогу. В соответствии с п. 5 ст. 391 НК РФ налоговая база по данному виду налога снижается на величину кадастровой стоимости 600 кв.м. площади земельного участка, который находится в собственности, бессрочном пользовании или пожизненном наследуемом владении. Данной льготой могут воспользоваться многодетные семьи.

Налоговые обязательства по налогу на имущество физических лиц в отношении квартир, комнат, домов, принадлежащих физическим лицам, имеющим трех и более несовершеннолетних детей, уменьшаются на величину кадастровой стоимости 5 кв. м. общей площади квартиры и 7 кв. м. общей площади жилого дома, в расчете на каждого несовершеннолетнего ребенка.

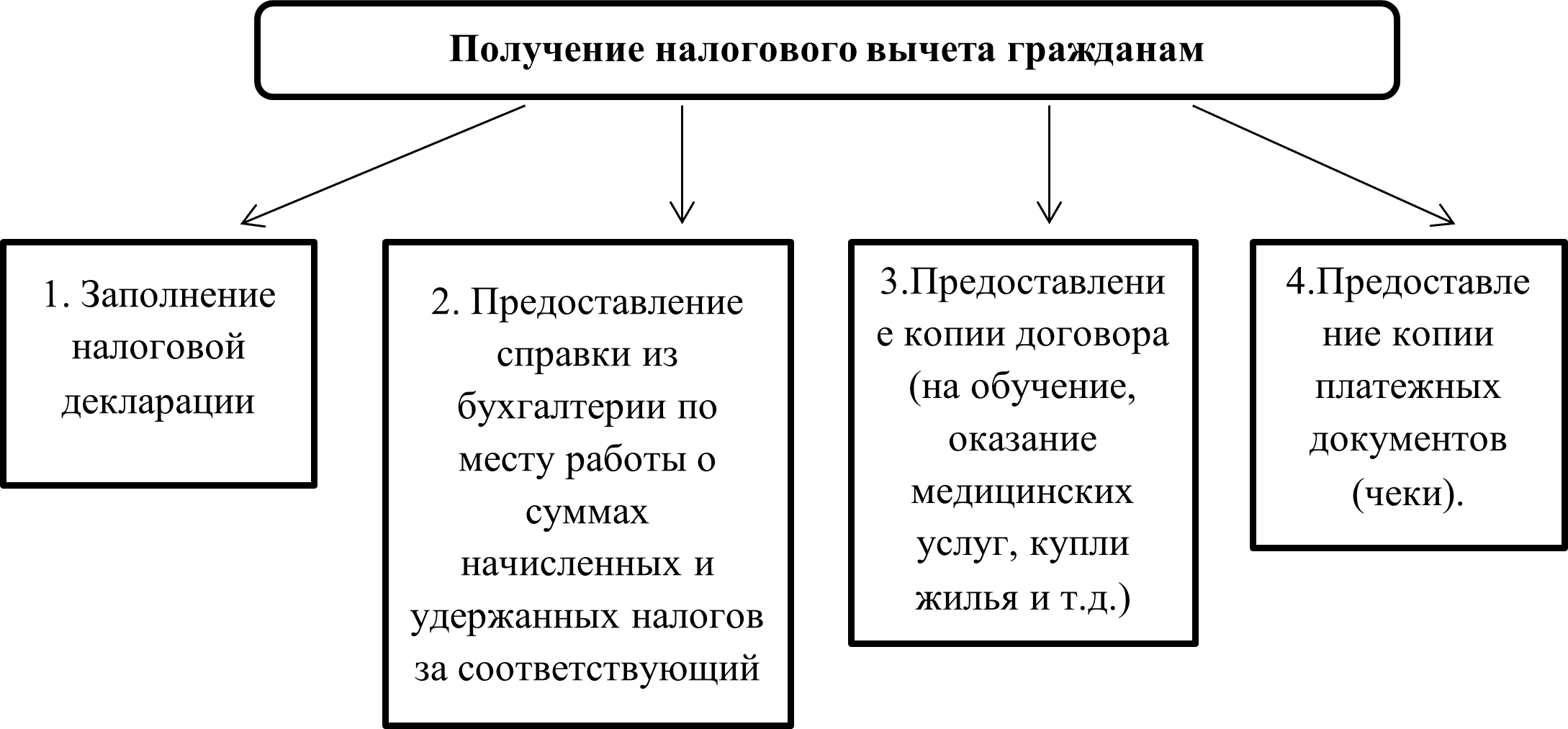

Кроме того, существуют льготы и особенности налогообложения для самозанятых граждан (рис.3). На Рис.3 представлена последовательность действий самозанятых для получения налоговой льготы.

Рис. 3. Последовательность действий самозанятых граждан при получении налогового вычета

Таким образом, льготные преференции или льготы по налогам и сборам включают в себя возможность не платить или платить меньше налогов и сборов в бюджет того или иного региона. Несмотря на то, что уменьшенные налоговые ставки были приняты давно, в современных условиях в начале пандемии, теперь санкций Евросоюза против России, их применение является существенной поддержкой бизнеса, кроме того, это один из факторов, на основании которого предприятия не уходят в теневую экономику.

.png&w=640&q=75)