Самым неоднозначным налоговым составом, с точки зрения практики применения по праву является статья 199.2 Уголовного кодекса РФ, предусматривающая ответственность за сокрытие денежных средств или имущества, за счет которых должно было производиться взыскание налогов.

Преступление заключается в добровольном обходе налогового законодательства в отличие от оптимизации, когда это же налоговое законодательство используется с целью избежать налогообложения различными правовыми средствами (уничижительные режимы, использование налоговых лазеек и т.д.).

В отличие от преступлений, предусмотренных ст. 198, 199, 1991 УК РФ, преступное поведение направлено непосредственно не на уклонение от уплаты налогов (сборов) или на неисполнение обязанностей по их удержанию и перечислению, а имеет своей целью непогашение недоимки, которая образовалась в результате игнорирования соответственно налогоплательщиком (плательщиком сбора), налоговым агентом указанных обязанностей.

По данным ФНС РФ, число выявленных случаев сокрытия денежных средств и имущества, за счет которых должна производиться уплата налогов и сборов растет.

Так, в 2019 году было выявлено около 210 случаев на общую сумму около 1,2 млн. руб. В 2020 году эта сумма выросла до 1,5 млн. руб. А по состоянию на 01.01.2022 года было выявлено 215 случаев сокрытия имущества и денежных средств, за счет которых должна производиться выплата налогов и сборов на общую сумму около 2,0 млн. руб. [6].

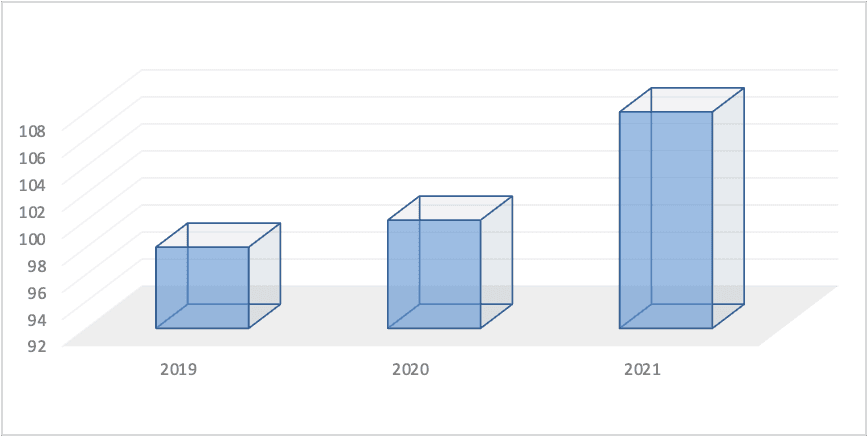

При этом по данным судебной статистики в 2019 году по ст. 199.2 УК РФ было привлечено к ответственности 98 человек, в 2020 году эта цифра выросла до 100 человек (рис.). А в 2021 году количество осужденных по ст. 199.2 УК РФ 108 человек. Как видно из приведенных данных количество случаев анализируемого преступления неуклонно растет из года в год, что оказывает негативное влияние на экономическую безопасность современного государства [7].

Рис. Динамика количества человек, привлеченных к ответственности в период с 2019 по 2021 г.

Сокрытие денежных средств и (или) имущества, за счет которых должно быть произведено взыскание пени за несвоевременную уплату налога или сбора (п. 9 ст. 46, п. 7 ст. 47, п. 11 ст. 48 НК), не является уголовно наказуемым.

Под сокрытием следует понимать действия по фактическому утаиванию денежных средств или имущества, утаиванию информации о них и документов, их удостоверяющих (в том числе бухгалтерских и иных учетных документов), утаиванию носителей любой информации о денежных средствах или имуществе (в том числе бухгалтерских и иных учетных документов) либо бездействие в форме несообщения такой информации, когда ее носителем выступает человек. Сокрытие информации возможно и в форме действия – сообщения заведомо ложных сведений о денежных средствах или имуществе, – поскольку тем самым утаивается истинная информация [1, с. 15].

Сокрытие образует также передача имущества в иное владение, т.е. сопряженная с утаиванием и основанная на обоюдном согласии сторон передача имущества как в законное (титульное), так и в незаконное владение другого лица. Чухнина Г.Я., Дьяконова Е.В. выделяют следующие способы сокрытия денежных средств или имущества: проведение взаимозачётов; завышение размера оплаты труда, которая подлежит выплате работникам организации; осуществление бартерных сделок; несообщение в налоговый орган об открытии нового расчётного счёта, на который поступают денежные средства, расходуемые на другие цели; создание новых организаций с последующей передачей им недвижимого имущества [8, с. 81].

Сокрытие возможно и в форме отчуждения денежных средств или имущества, под которым с учетом положений п. 1 ст. 235 ГК понимается не связанное с исполнением правовой обязанности безвозмездное, неэквивалентное или бесхозяйственное добровольное отчуждение имущества либо безвозмездная, неэквивалентная или бесхозяйственная растрата денежных средств, влекущие прекращение права собственности. Отказ от права собственности (п. 1 ст. 235, ст. 236 ГК) состава преступления не образует.

Определенное своеобразие составу сокрытия недоимки придает тот факт, что это преступление связано с неисполнением требования налогового органа о немедленной уплате задолженности, направляемого налогоплательщику в соответствии со ст. 70 НК РФ. А.Э. Салказанов в связи с этим даже обосновывает позицию, согласно которой это деяние посягает, в первую очередь, на общественные отношения в сфере государственного управления, поскольку лишает государственные органы рычагов управления обществом [4, с. 25].

На наш взгляд, неисполнение решения государственного органа (в данном случае налогового) не меняет принципиально характер общественной опасности сокрытия средств от уплаты недоимки, поскольку это требование является закономерным следствием неуплаты налогоплательщиком в полном объеме налогов (сборов), то есть первично, все-таки, причинение вреда в сфере налогообложения.

Кроме того, в требовании об уплате недоимки никаких иных обязанностей, не связанных с уплатой налога, на недоимщика не возлагается. Вместе с тем, нельзя не учитывать, что налоговые органы несут дополнительную нагрузку, связанную с обеспечением уплаты недоимки, что собственно и является, по нашему мнению, основным качественным отличием общественной опасности анализируемого преступления.

Профицит бюджета означает, в том числе, что уровень собираемости налогов является удовлетворительным, обеспечивающим выполнение государством своих функций.

Напомним, что А.Н. Козырин, характеризуя общественную опасность налоговых преступлений, отмечал такое негативное последствие их совершения, как нарушение равенства субъектов экономической деятельности, сокращение доходной части и, соответственно, рост дефицита государственного бюджета [2, с. 102].

Сегодня в нашем законодательстве предусмотрено целых четыре альтернативных варианта освобождения от уголовной ответственности за совершение экономических преступлений, туда же относится и сокрытие налогов. Эти условия можно условно разделить по признакам «ущерба», «дохода», «убытков» и «размера» [3].

Что касается ст. 199.2 УК РФ, то некоторые из условий также можно использовать для освобождения от уголовной ответственности. И надо сказать, что самым простым и понятным в данной ситуации является «размер» деяния, потому что сумма сокрытых денежных средств или любого другого имущества и есть главный элемент доказывания по такой категории уголовных дел и поэтому всегда точно и достоверно устанавливается. То есть, чтобы избежать ответственности, нужно доказать, что размер сокрытых активов не образует крупный размер. Нормами ст. 199.2 УК РФ не установлено, что считать крупным размером сокрытия денежных средств либо имущества, за счет которых должно производиться взыскание задолженности по налогам и сборам. В то же время нельзя сказать, что размер такого сокрытия не установлен законодательно. Так, в примечании к ст. 169 УК РФ говорится, что в целях применения статей главы 22 УК РФ (за исключением специально оговоренных статей), в которую входит и ст. 199.2, крупным размером признаются стоимость, ущерб, доход либо задолженность в сумме, превышающей 250 тыс. руб.

Относительно признака «ущерба» необходимо иметь в виду следующее. В отличие от ущерба, причиненного бюджетной системе Российской Федерации (возмещение которого является одним из условий для освобождения от уголовной ответственности за совершение преступлений, предусмотренных статьями 198-199.1 УК РФ), законодательного определения ущерба, причиненного государству, не имеется.

По причине отсутствия законодательной регламентации либо иного официального трактования ущерба (методики расчета), причиненного преступлением, предусмотренным статьей 199.2 Уголовного кодекса РФ, в правоприменительной практике и юридической литературе складывается различное понимание определения данного понятия. Но в ст. 76.1 УК РФ говорится об освобождении от уголовной ответственности при покрытии ущерба перед «пострадавшими» лицами, бюджетной системой и т.д. Таким образом, если ущерб, причиненный в результате преступления, полностью возмещен, то уголовная ответственность может быть снята.

Существует множество примеров, которые наглядно показывают отсутствие единого подхода к пониманию сути ущерба, причиненного государству действиями по сокрытию имущества, за счет которого подлежит взысканию налоговая задолженность. Поэтому правоприменители, в том числе суд, вынуждены руководствоваться собственным усмотрением при выборе того или иного метода определения размера причиненного ущерба.

Также на практике зачастую данный ущерб толкуется аналогично ущербу, причиненному бюджетной системе РФ, содержание которого дано в части второй статьи 28.1 УПК РФ применительно к статьям 198–199.1 УК РФ. Однако системное толкование частей первой и третьей статьи 28.1, а также частей первой и второй статьи 76.1 УК РФ не дает оснований для признания ущерба, причиненного в результате совершения преступления, предусмотренного статьей 199.2 УК РФ, равным ущербу, причиненному в результате преступных действий, квалифицируемых по статьям 198–199.1 УК РФ.

Несмотря на то, что сокрытие денежных средств и имущества организации в целях уклонения от уплаты налогов носит уголовную ответственность и является преступлением, которое предусматривает уголовную ответственность, разработка профилактических мер в этой области необходима, исходя из статистических данных. Такие мероприятия предполагают активное взаимодействие со структурами, которые задействованы в профилактике, а также с объектами, на которые направлены данные действия. В сам профилактический процесс должны быть включены не только государственные органы, но и общественные структуры, которые должны быть созданы на базе федеральных, региональных, муниципальных ведомств, но не подчинённые им, а имеющие независимое экспертное мнение, которое должно учитываться при подготовке того или иного законодательного, нормативного и управленческого решения. Это могут быть различные общественные советы при министерствах, ведомствах (хотя такая практика уже существует, но в большей степени носит формальный характер), различные профессиональные ассоциации и объединения. Также, среди мер предотвращения и профилактики можно выделить: развитие системы безналичного денежного оборота, для усиления контроля государством; усиление налогового контроля организация и более детальная проверка отчетности, увеличение количества налоговых проверок.

Меры профилактики необходимы, т.к. сокрытие денежных средств и имущества организации, за счет которых должно производиться взимание налогов и сборов влияет в целом на экономическую безопасность организации по ряду причин:

- государство недополучает доходы, которые напрямую влияют на уровень долга страны и на способность обеспечить общество необходимыми услугами, а также на финансирование программ, которые необходимы для поддержания уровня экономической безопасности государства;

- организации, соблюдающие законодательство РФ, могут столкнуться с увеличением налогового бремени, в связи с необходимостью компенсировать убытки и недостачи, связанные с сокрытием, что также оказывает влияние на экономику страны;

- на национальном рынке может сложиться ситуации недобросовестной конкуренции, т.к. при сокрытии денежных средств и имущества, организации могут устанавливать цены значительно ниже, чем действующие на рынке.

Появление в УК РФ ст. 199.2 вполне оправданная мера, призванная обеспечить надлежащее исполнение требований налогового законодательства в той его части, которая регулирует порядок принудительного взыскания недоимки по налогам и сборам. Хотелось бы подчеркнуть, что речь идет не о любом сокрытии денежных средств или иного имущества, предназначенных для уплаты налога, а только о том, на которое в соответствии со статьями 46-48 НК РФ было обращено взыскание. Иными словами, объективная сторона преступления состоит в сокрытии денежных средств и иного имущества на стадии исполнительного производства, когда налоговый орган выносит решение о взыскании налога уже после того, как налогоплательщик (плательщик сбора) по каким-то причинам не исполнил свои обязанности добровольно.

.png&w=640&q=75)