В настоящее время мы наблюдаем рост рынка ипотечного жилищного кредитования. Согласно прогнозу долгосрочного социально-экономического развития Российской Федерации, на период до 2030 года среднегодовой темп прироста объемов ввода жилых домов, построенных по ипотечному кредитованию, за период 2013 – 2030 гг. составит 12 – 14%. Росту будет способствовать повышение доходов населения, развитие банковской сферы и повышение доступности ипотечного кредитования. Жилищные кредиты к 2030 году возрастут до 37 – 38% ВВП [2]. К сожалению, с ростом рынка ипотечного жилищного кредитования растет и размер просроченной задолженности.

Задолженность по ипотечным кредитам растет за период 2013-2018 гг. [4]. На 01.01.2016гг. темпы прироста просроченной задолженности значительно превышают темпы прироста общей задолженности. Рост ипотечного портфеля в 2012-2014гг обусловлен ростом предложения ипотечных жилищных кредитов с низким уровнем первоначального взноса, также на рынке присутствовали продукты и без первоначального взноса. На рост просроченной задолженности также повлияли и макроэкономические факторы, такие как введение санкций в отношении Российской Федерации, ограничение банковского фондирования, высокий рост курса иностранной валюты и т. д. Прежде всего, «скачок» иностранной валюты оказал сильное влияние на валютную ипотеку.

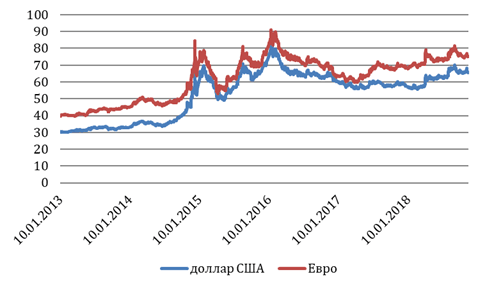

В графическом представлении (рис.) представлена динамика курсов иностранных валют (доллар США и Евро) за период 2013-2018 гг. [4].

Максимальные курсы валют зафиксированы 22.01.2016 г.: доллар США составил 83,5913 руб., Евро – 91,1814 руб., что превышает данных 10.01.2013г. в 2,75 раза официального курса доллара и в 2,29 раз Евро.

Рис. Динамика курсов доллара США и Евро за 2013-2018 гг.

По состоянию на 01.01.2015 г. темп прироста просроченной задолженности по ипотечным жилищным кредитам в рублях равняется темпу прироста просроченной по валютной ипотеке. По состоянию на 01.01.2016 гг. прирост просроченной задолженной по валютной ипотеке превышает просроченную задолженность рублевой ипотеки на 18 п.п. Ипотечные валютные заемщики оказались за чертой бедности.

Предположим, клиент 22.01.2013 получил ипотечный жилищный кредит на срок 10 лет на сумму 100 000 $, рублевый эквивалент которому составил 3 029 700 ед., первоначальный взнос – 10 000$ (рублевый эквивалент 302 970). Ежемесячный ануитентный платеж составил 1266.76$ (рублевый эквивалент 38 379,03). В январе 2016 года курс доллара США достиг максимальных значений. По состоянию на 22.01.2016 остаточную сумма задолженности согласно графику платежей ровняется 78 723,66$, рублевый эквивалент, который составят 6 580 613, что превышает первоначальную сумму кредита более чем в два раза, а стоимости залогового имущества в 1,97 раз. Сумма рублевого эквивалента ежемесячного платежа в свою очередь увеличилась в 2,75 раз. Сумма текущей задолженности стала существенно превышать не только сумму кредита, но и стоимость ипотеки.

Таблица

Данные ипотечного жилищного кредита, предоставленного физическому лицу

|

|

Сумма кредита по состоянию на |

Ежемесячный платеж на | ||

|

22.01.2013 |

22.01.2016 |

22.01.2013 |

22.01.2016 | |

|

Доллар США |

100000 |

78724 |

1266,76 |

1266,76 |

|

Рублевый эквивалент |

3029700 |

6580642 |

38379 |

105890 |

|

Темп роста задолженности рублевого эквивалента |

2,17 |

2,76 | ||

На самом деле ситуация усугубилась задолго до 2016 года. Стремительное повышение курса иностранной валюты произошло уже в 2014 году, а в середине декабре курс доллара США вырос почти в двое. В связи с ростом курса иностранной валюты сумма задолженности в рублевом эквиваленте с каждым днем росла, а ежемесячные платежи стали непосильной нагрузкой для валютных заемщиков. С ростом просроченной задолженности заемщики по валютной ипотеке стали опасаться, что могут остаться без имущества. В определенных условиях кредитная организация действительно может отобрать жилье у заемщика. Это возможно при следующих условиях, когда заемщик:

– не вносит ежемесячные платежи на протяжении трех месяцев подряд;

– решил продать квартиру, не поставив банк в известность;

– не выполняет условие страхования заложенного имущества;

– использует заложенное имущество в целях, не предусмотренных условием договором;

– не позволяет осуществлять осмотр ипотеки.

Коммерческие банки при обращении в суд оставляют заемщиков в безвыходном положении. Первое отчуждение заложенного имущества произошло 12 марта 2015 г. [3]. В силу сложившихся обстоятельств, стало необходимым введение мер государственной поддержки.

Депутаты государственной думы в качестве поддержки ипотечных заемщиков подготовили следующие законопроекты [3]:

– № 690181-6 от 29.12.2014 предполагает зафиксировать процентную ставку по договору об ипотеке в момент подписания договора, а также конкретизировать валюту, в которой может быть выражено обязательство по ипотеке с указанием его суммы, основания возникновения и срока исполнения.

– № 700708-6 от 16.01.2015 обязывает банки по письменному заявлению заемщиков провести реструктуризацию обязательств по ипотечным договорам. При этом размер платы за пользование кредитом после реструктуризации и перерасчета не может превышать 12,2% годовых.

– № 704873-6 от 21.01.2015 предусматривает выкуп предмета ипотеки государственными и муниципальными органами. В нем предполагается закрепить право выкупа жилого помещения, являющегося предметом залога по ипотечным кредитам, с согласия банка-залогодержателя, на основании заявления собственника-залогодателя, оказавшегося в трудной жизненной ситуации.

– № 710338 от 28.01.2015 предлагает конкретизировать валютный коридор по валютной ипотеке и ограничить взыскание на заложенное недвижимое имущество, приобретенное с использованием кредитных средств банка или иной кредитной организации, полученных в иностранной валюте до 01.01.2016 года.

– № 748646-6 от 20.03.2015 (предлагает ввести мораторий на:

1) взыскание просроченной задолженности в отношении валютных заемщиков, которые заключили кредитные договоры до 1 октября 2014 г.,

2) на обращение взыскания на недвижимое имущество и его принудительное отчуждение,

3) на уступку прав требования и передачу закладных третьим лицам

Все законопроекты, кроме №700708-6 от 16.01.2015 г., вступили в силу после их опубликования.

Другой мерой государственной поддержки является введение Федерального закона № 127 – ФЗ от 26.10.2002 (в ред. от 12.11.2018 г.) «О несостоятельности (банкротстве)» института банкротства гражданина. Если для организаций институт банкротства означает устранение на рынке неэффективного «игрока», то для граждан совсем иная цель. Институт несостоятельности (банкротства) дает возможность восстановления платежеспособности, возникшей в силу своей финансовой безграмотности, переоценки материальных возможностей и в связи с влиянием внешних факторов. Следует отметить, что основная цель любого закона о банкротстве гражданина – возможность остановить погоню кредиторов за должником и простить либо частично списать безнадежные долги [1]. Признание физического лица банкротом позволяет валютным заемщикам освободиться от «долговой ямы».

Все меры государственной поддержки направлены на восстановление платежеспособности граждан, оказавшихся в трудной жизненной ситуации. Но, прежде всего, мы должно понимать, что основной материальной ценностью для каждого гражданина является обладание собственным жильем. Пути решения данной проблемы направлены на избавления валютных заемщиков от непосильных долгов, но при этом право обладание собственной жилплощадью ставится на второй план.

Валютные изменения повлияли на всех участников ипотечного рынка. Кредитные организации согласно ст. 1.9 Положения №590-П «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» (ранее №254-П от 26.03.2004 г.) обязаны формировать резерв в валюте Российской Федерации независимо от валюты ссуды. В связи со стремительным ростом курса иностранных валют, банки вынуждены увеличить размер резервов. Также в силу ухудшения финансового положения заемщиков по валютной ипотеке, банки обязаны переклассифицировать кредит по более низкой категории качества и соответственно увеличить процент резервирования.

Таким образом, макроэкономическая ситуация повлияла не только на снижение темпов экономического роста и изменение доходов коммерческих банков, но и на платёжеспособность конкретной семьи. В связи с повышением курса иностранных валют российские валютные заемщики оказались за чертой бедности. Несмотря на то, что многие эксперты считают, что изменение курса валюты не оказало существенное влияние на повышение уровня просроченной задолженности по валютной ипотеке, приводя статистику о её незначительной доли в общем ипотечном портфеле [5]. Нельзя и приуменьшать эту проблему, так как валютные заемщики столкнулись с непосильной проблемой, из-за которой они остались без собственного жилья. Для роста ипотечных кредитов и недопущения роста просроченной задолженности необходимо, во-первых, увеличение доходов семьи, во-вторых, увеличение предложения со стороны застройщиков, в-третьих, адекватная кредитная политика коммерческих банков, в-четвертых, устранение влияния внешних политических и макроэкономических факторов на благосостояние отдельной семьи.

.png&w=640&q=75)