Потребительский кредит занимает особое место в современной рыночной экономике, представляя собой быстрорастущую отрасль банковского сектора в России. Потребительский кредит (заем) − денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности, в том числе с лимитом кредитования [1].

Нередко потребительский кредит оформляется в форме рассрочки оплаты, когда проценты по кредиту фактически не выделяются, будучи включенными в цену товара. При этом ссуда выдается торговой точкой, а не банком, не являясь полноценным кредитом, так как отсутствуют его формальные признаки в виде процентов за использование заемных средств и заключения кредитного договора.

Существует несколько видов потребительских кредитов, которые могут быть классифицированы по их различным параметрам [2]:

- Нецелевой. Такие займы выдаются наличными или на дебетовую карту. Важными особенностями таких кредитов выступает высокая процентная ставка, а также маленький размер ссуды. Несмотря на это, данный вид потребительских займов является самым распространенным;

- Целевой. Выдается банком для приобретения определенного товара или услуги. Нередко оформление происходит именно в магазине, где заемщик уже подобрал необходимый ему товар. Также, данный вид кредита применяется для оплаты различных услуг, например, лечения или туристической поездки;

- Экспресс-займ. Это новый вид кредитования, который предоставляется в большинстве случаев в онлайне, выступая улучшенной и более выгодной для потребителя версией микрозаймов. Основными особенностями таких ссуд выступают высокая процентная ставка и маленький размер кредита;

- Кредитная банковская карта. Это вариант оформления кредита, когда заемные средства при оформлении пластиковой карты хранятся у клиента. Причиной большой популярности данного вида кредита выступает простота, безопасность и удобство погашения задолженности, например, через онлайн-приложение и т.д. Но есть и минусы: присутствуют ограничения в использовании кредитной карты такие, как невозможность снять наличные или перевести на другую карту без комиссии, при этом беспроцентный льготный период перестает действовать на всю задолженность по данной карте.

Функции кредита относятся к кредитным отношениям в целом. Принято выделять три функции [3]:

- Распределительная функция заключается в том, что благодаря кредитным отношениям временно свободные денежные средства перераспределяются в пользу тех, кто в них нуждается. Таким образом осуществляется переход активов в более эффективные отрасли экономики. Существует внутриотраслевое и межотраслевое перераспределение. В современном мире, когда кредитование происходит большинство через банковскую систему, основным является межотраслевое перераспределение средств;

- Эмиссионная функция. Кредитные средства в обращении создаются не отдельным банком, а экономической системой в целом. Данный эффект также называют «банковским мультипликатором»;

- Контрольная функция заключается в осуществлении контроля за эффективностью деятельности финансовых субъектов.

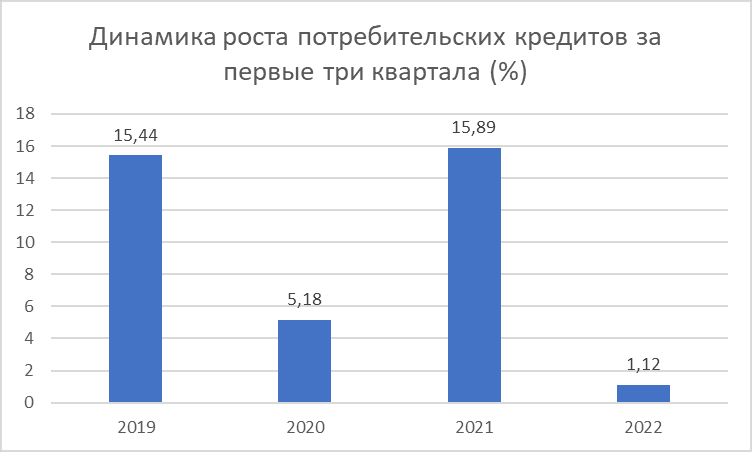

Объем потребительских кредитов за первые три квартала 2022 года по России увеличился на 1,12% (или на 142,39 млрд. руб.).

Данная положительная динамика является рекордно-минимальной с 2019 года. Например, в 2020 году, в связи с появлением в России заболевания COVID-19 выдача потребительских кредитов существенно уменьшилась, рост по итогу трех кварталов составил 5,18%.

Рис. 1. Динамика роста потребительских кредитов за первые три квартала, в % [4]

Также, можно отметить еще один негативный момент. Он возникает при анализе региональных субъектов РФ. Есть 26 регионов, у которых в 2022 году потребительское кредитование показало сокращение объема долговых обязательств.

Таблица 1

Рейтинг субъектов РФ по объему портфеля потребительских кредитов [5]

|

Место |

Федеральный округ |

Объем портфеля (млрд. руб.) |

Динамика (%) |

|---|---|---|---|

|

1 |

Центральный федеральный округ |

3801,15 |

1,84 |

|

2 |

Приволжский федеральный округ |

2292,51 |

0,02 |

|

3 |

Сибирский федеральный округ |

1560,65 |

2,03 |

|

4 |

Северо-Западный федеральный округ |

1443,73 |

0,52 |

|

5 |

Уральский федеральный округ |

1259,27 |

0,40 |

|

6 |

Южный федеральный округ |

1232,16 |

1,06 |

|

7 |

Дальневосточный федеральный округ |

844,62 |

2,10 |

|

8 |

Северо-Кавказский федеральный округ |

419,65 |

-0,11 |

В 2019-2021 гг. такой ситуации не было. Имеет место кризис данного сектора, так как прослеживается минимальный рост выдачи потребительских кредитов и уменьшение их объема портфеля в некоторых субъектах.

Единственный положительный момент – в 2022 году увеличение портфеля в денежном выражении больше, чем в 2019. Но стоит учитывать и то, что в 2019-2021 гг. цены на товары были значительно меньше.

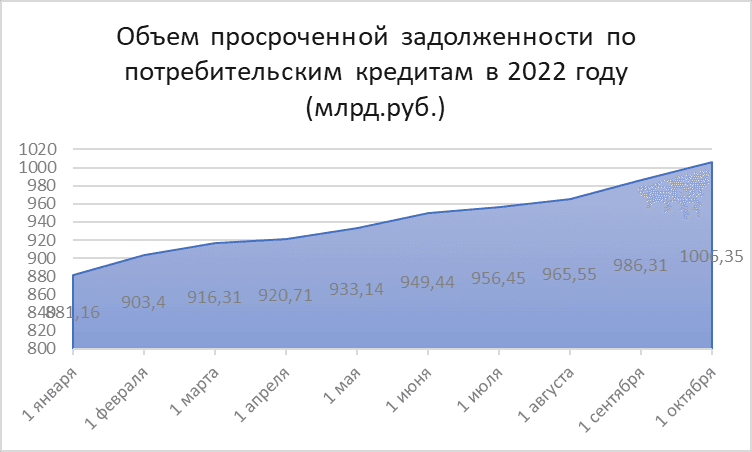

Еще один негативный факт в потребительском кредитовании в 2022 году – просроченная задолженность граждан. Их размеры безостановочно росли, уже на 1 октября объем просроченной задолженности достиг 1 006,35 млрд. руб.

Рис. 2. Объем просроченной задолженности по потребительским кредитам в 2022 году, в млрд. рублей [6]

По итогу первых трех кварталов 2022 года объем просроченной задолженности по потребительским кредитам увеличился на 14,21% (или на 125,19 млрд. руб.). В сравнении с изучаемыми периодами данная динамика была не рекордной. Например, в 2019 году за первые девять месяцев этот показатель достиг 17,35%. Но это только в процентном отношении, так как в денежном выражении она была меньшей и составляла 114 млрд. руб.

Также, если смотреть по разграничению на субъекты, можно увидеть негативную тенденцию по объемам просроченной задолженности, так как ни один регион не смог сократить данный показатель. Хотя, например, в 2021 году и даже в 2020 году было зафиксировано по два субъекта с уменьшением объема просроченной задолженности за первые три квартала. В 2019 году их было 57.

Таблица 2

Рейтинг субъектов РФ по объему просрочки потребительских кредитов [6]

|

Место |

Федеральный округ |

Сумма просрочки (млрд. рублей) |

Динамика (%) |

|---|---|---|---|

|

1 |

Центральный федеральный округ |

299,54 |

11,89 |

|

2 |

Приволжский федеральный округ |

185,04 |

16,26 |

|

3 |

Сибирский федеральный округ |

119,49 |

14,59 |

|

4 |

Южный федеральный округ |

110,29 |

13,57 |

|

5 |

Северо-Западный федеральный округ |

95,30 |

13,36 |

|

6 |

Уральский федеральный округ |

91,38 |

14,30 |

|

7 |

Дальневосточный федеральный округ |

62,80 |

19,80 |

|

8 |

Северо-Кавказский федеральный округ |

42,51 |

16,63 |

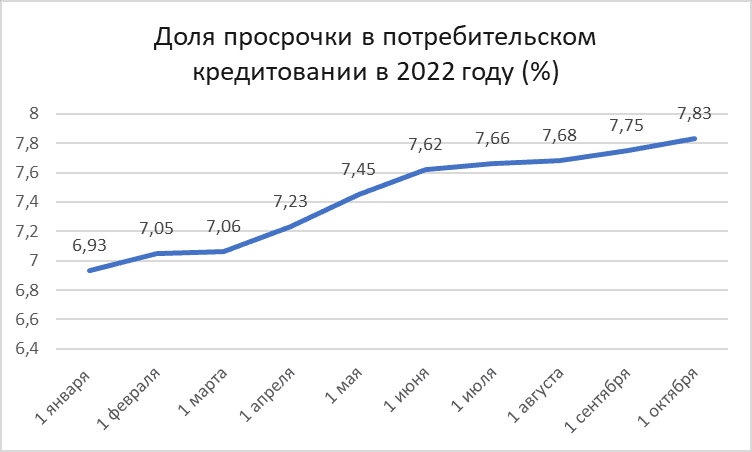

Если смотреть на долю просроченной задолженности в портфеле, то здесь можно выделить один положительный факт – она не рекордная даже за анализируемый период. Доля просрочки в потребительском кредитовании на 1 октября 2022 года составляет 7,83%, а максимально зафиксированный показатель за 2019-2022гг. составил 8,36%.

Рис. 3. Доля просрочки в потребительском кредитовании в 2022 году [6]

Также, стоит отметить еще один негативный момент. Доля несвоевременно выплаченных долгов граждан в 2022 году безостановочно росла. За первые три квартала она увеличилась на 0,9%, то есть сама динамика составила 12,99%. К примеру, в г. Санкт-Петербурге потребительские кредиты на 01.10.2022 формируют 41,17% всех долговых обязательств населения.

Таблица 3

Рейтинг субъектов РФ по доле потребительских кредитов [7]

|

Место |

Федеральный округ |

Доля потребительских кредитов (%) |

Изменение (%) |

|---|---|---|---|

|

1 |

Северо-Кавказский федеральный округ |

57,25 |

-2,88 |

|

2 |

Южный федеральный округ |

54,51 |

-3,01 |

|

3 |

Сибирский федеральный округ |

52,95 |

-1,91 |

|

4 |

Приволжский федеральный округ |

50,06 |

-2,23 |

|

5 |

Уральский федеральный округ |

49,18 |

-2,28 |

|

6 |

Дальневосточный федеральный округ |

49,08 |

-3,15 |

|

7 |

Центральный федеральный округ |

47,10 |

-2,31 |

|

8 |

Северо-Западный федеральный округ |

46,97 |

-2,33 |

Таким, образом, основными проблемами потребительского кредитования в РФ являются увеличение просроченной задолженности граждан, и недостаточность регулирования кредитования физических лиц на уровне законодательных актов.

Несмотря на большое количество трудностей, которые возникают на рынке потребительского кредитования, он является одним из быстрорастущих в банковской деятельности в России благодаря тому, что потребительское кредитование имеет большой спрос среди граждан, что в свою очередь позволяет им удовлетворять социальные потребности, повышает платежеспособный спрос. Поэтому, коммерческие банки столкнулись с высокой конкуренцией и потребностью постоянного совершенствования своей системы.

.png&w=640&q=75)