Актуальность исследования

Для результативной государственной финансовой политики в Узбекистане, направленной на улучшение социально-экономического состояния общества, важным является теоретическое и практическое обоснование технических возможностей реализации процесса внедрения платежных банковских систем в стране.

Платежная система создается преимущественно по инициативе платежной организации (например, банка, небанковского учреждения, оператора платежной системы – зависит от законодательства государства, где создается определенная платежная система).

Основным функциональным назначением платежной системы является проведение бесперебойного и надежного перевода средств, что выражает публичный интерес. В связи с чем надлежащая техническая реализация платежных систем в Узбекистане, приводящая к бесперебойной работе таких систем, и обусловило актуальность темы исследования.

Цель исследования

Целью исследования является определение практических аспектов технической реализации процесса внедрения платежных банковских систем в Узбекистане.

Следует отметить, что регулирование применения платежных банковских систем в Узбекистане осуществляется следующими нормативно-правовыми актами:

- Закон Республики Узбекистан «О Центральном банке Республики Узбекистан»;

- Закон Республики Узбекистан «О платежах и платежных системах»;

- Закон Республики Узбекистан «О банках и банковской деятельности»;

- Закон Республики Узбекистан «Об электронной коммерции»;

- Закон Республики Узбекистан «Об электронном документообороте» и другими нормативными правовыми актами.

Стратегия реформирования банковской системы Республики Узбекистан на 2020-2025 годы предполагает реализацию системы мер повышения эффективности и обеспечения финансовой стабильности банковской системы, снижение государственной доли в банковском секторе, повышение доступности и качества финансовых услуг.

Согласно действующему законодательству Республики Узбекистан платежной системой является совокупность отношений, обеспечивающих осуществление платежей путем взаимодействия оператора, участника и платежных организаций посредством применения процедур, инфраструктуры и правил платежной системы, установленных оператором платежных систем.

За последние годы в Узбекистане получили широкую популярность электронные платежные системы, предоставляющие современный подход проведения денежных транзакций через банкоматы посредством пластиковых карт и электронных кошельков. В Узбекистане функционируют множество электронных платежных систем: Payme, Uzum, ООО СП «Uzpaynet»; ООО «Better Chirchik»; ООО «Click»; ЧП «Ekonet Mobile»; ИНДП «Euro Mebel»; МИЦ УП «SSP-Maroqand»; ООО «Сабина Алока Бизнес»; ООО «Тошкентгазсавдо» [1, c. 87].

Обязательными структурными элементами платежной системы можно считать: 1) платежную организацию платежной системы; 2) участников (членов) платежной системы; 3) расчетный банк; 4) операторов услуг платежной инфраструктуры.

Банки – участники платежных систем могут заключать договоры с другими банками-резидентами, не являющимися участниками этих платежных систем, о выдаче последними наличными по электронным платежным средствам через собственные кассы или банкоматы.

Платежную систему можно раскрыть через две составляющие: 1) национальную систему безналичных расчетов по розничным платежам, действующую на основе платежных карт, которые в большинстве случаев выпускаются в обращение для решения внутренних проблем и за пределами государства не обслуживаются, и 2) функционирующую национальную систему межбанковских расчетов на основе механизма валовых расчетов в режиме реального времени (RTGS – Real-Time Gross Settlement) [2, c. 1602].

На рис. 1 представлен типовой алгоритм проведения оплаты в электронной платежной системе.

Рис. 1. Типовой алгоритм проведения оплаты

Учитывая значимость и популярность платежных систем в Узбекистане, целесообразно остановиться на технических характеристиках таких систем. Одной из таких систем является разработанная нами система CLICK.

Так, в 2011 году нами была начата работа над стартапом под названием CLICK, который был запущен в 2012 году. В настоящее время данная платежная система время является самой популярной в Узбекистане, не имеющей аналогов по разнообразию интерфейсов, предоставляемых клиенту во всем мире. Была подробно разработана и проанализирована архитектура системы и подобрана соответствующая команда.

Работу над ядром системы и первой версией CLICK (USSD-технология) выполняли самостоятельно с привлечением четырех программистов (специалистов Национального банка). В то время в Узбекистане еще не было подобных систем, в результате чего нами был получен патент и проведен запуск, который стал ноу-хау, позволяющим принимать платежи с охватом по всей Республике.

Запуск системы произошел успешно, была решена проблема километровых очередей, жители Узбекистана смогли воспользоваться в полной мере абсолютно новой для них возможностью – в любое время суток пополнять баланс мобильных телефонов, без необходимости приезжать в офисы операторов. Далее целесообразно было интегрировать другие популярные сервисы, проводить обучение и развивать систему для дальнейшего обеспечения бесперебойной оплаты новых сервисов.

Также были организованы и проведены обучающие семинары для сотрудников успешных узбекских банков, на которых были освещены вопросы о преимуществах онлайн оплат (удобство, скорость, безопасность и др.), при этом первая реклама системы CLICK была запущена только в 2014 году, все это время пользователи узнавали о ней от своих знакомых и друзей.

Мной и моей командой был внесен существенный вклад в формирование команды, создающей продукт, была проведена оценка рисков для принимаемых решений по модернизации текущих и разработке новых модулей системы, сгенерированы идеи по развитию CLICK.

Уникальность CLICK, как программного продукта, состоит в том, что в зависимости от предпочтений пользователя он может предоставить ему на выбор пять интерфейсов для проведения онлайн-оплат и управления своими банковскими картами и виртуальным кошельком:

- USSD-меню;

- Мобильное приложение CLICK UP;

- Телеграм-бот https://t.me/clickuz;

- Веб-кабинет my.click.uz;

- Мобильное приложение для детей и подростков CLICK Start.

Независимо от того, какая модель мобильного телефона у клиента, есть ли у него подключение к Интернету, находится ли он за пределами Узбекистана, было сделано так, чтобы функционал CLICK был ему доступен всегда. Стоит отметить, что в настоящее время еще нет аналогов данному продукту.

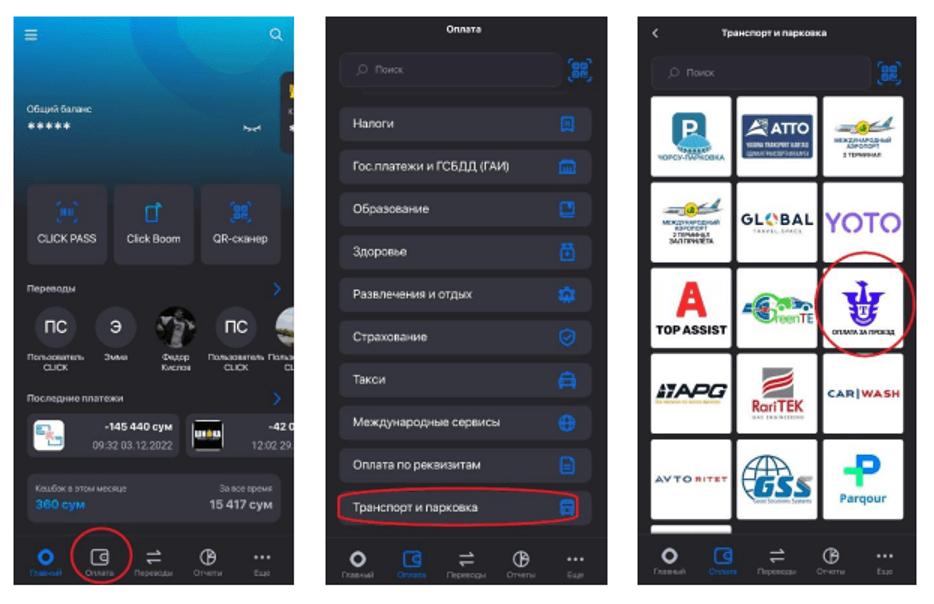

Например, в платежной системе CLICK существует возможность оплаты за общественный транспорт.

Рис. 2. Способ оплаты за общественный транспорт

CLICK – это своеобразная экосистема, в которой удобно размещены для использования разнообразные сервисы, позволяющие оперативно и просто оплачивать клиентам-физическим лицам всевозможные услуги, счета, устанавливать напоминания, получать отчеты по проведенным оплатам, открывать валютные карты, заказывать «живые» квитанции с печатью по оплаченным коммунальным счетам, скачивать купленные авиабилеты и билеты на городской транспорт, переводить деньги и выставлять счет на перевод и многое другое. Для клиентов CLICK доступно открытие виртуального счета, на который начисляются проценты за успешно проведенные оплаты и переводы (кешбэк) электронными деньгами, которые можно потратить в Системе CLICK на оплату различных сервисов, предоставляемых нашими поставщиками (мерчантами).

Для поставщиков услуг, которых уже более 15 000, также созданы комфортные условия для размещения сервисов в Системе CLICK, представлена им возможность участия в интересных и выгодных акциях, направленных на популяризацию их бренда. Постоянно ведется работа над улучшением персонального кабинета поставщика, делая все для того, чтобы взаимодействие было комфортным, а получение необходимой информации по проведенным оплатам было простым и удобным.

На сегодняшний день платежной системой CLICK пользуется более 8 миллионов человек, получен ряд наград, подтверждающих высокую оценку трудов и профессионализма, а также отмечен коммерческий успех, рост прибыли компании ежегодно составляет 60%, насчитывается более 320 сотрудников и состав команды продолжает расти.

Если оценивать индустрию онлайн-платежей, в 2015-2017 годах, в Узбекистане 90% платежей проходили через CLICK, компания практически не имела конкурентов, а по состоянию на текущий день, 63% онлайн-платежей и переводов в Узбекистане проходят через CLICK, а это 4,5 млрд. долларов в год.

Учитывая ряд факторов, направленных на развитие онлайн-коммерции, как, например, принятие закона о платежах и платежных системах и развитие банковских приложений, позволяющих принимать онлайн-оплату – это достойный важный показатель развития [3, c. 61].

В Узбекистане действует ряд правил для обеспечения безопасности и стабильности финансового сектора, и организации должны обеспечить соответствие своих платежных систем этим правилам. Это может потребовать дополнительных инвестиций в технологии и персонал для соблюдения этих правил. В Узбекистане Центральный банк работает над развитием необходимой технологической инфраструктуры для поддержки платежных систем.

Важно отслеживать и оценивать эффективность платежных систем после их внедрения. Это работа включает в себя отслеживание их использования, оценку удовлетворенности пользователей и выявление любых технических проблем, которые необходимо решить. Регулярные оценки помогут убедиться, что платежные системы удовлетворяют потребностям пользователей и способствуют развитию экономики страны [4, c. 17].

Главное направление в решении финансово-экономических задач в Узбекистане – это возможность управлять банковскими счетами с помощью Интернета. Для управления счетами, пользователи используют мобильные телефоны и Интернет. Интерактивный режим, удобная форма взаимодействия клиента с банком в режиме online.

В качестве нового инновационного формата рыночной торговли в Узбекистане предлагается использовать платежные системы, которые имеют большое значение в использовании электронных сетей, добавляя ей гибкость и деловые отношения в Интернете и сопутствующие сетевые компьютерные технологии [5, c. 86].

Следует отметить, что Центральный Банк Узбекистана относит платежную систему к значимой, если:

- ее бесперебойная работа способствует стабильному функционированию рынка платежных услуг;

- остановки (сбои) в ее работе могут привести к появлению рисков на рынке платежных услуг;

- если она занимает сегмент рынка платежных услуг свыше значения, установленного Центральным Банком для данного рынка.

Стоит отметить, что в Республике поддерживается здоровая конкурентная среда. Так, в 2018 году была запущена платежная система «Humo». Humo представляет собой совокупность участников расчетов, платежных инструментов и средств платежа, программно-технических средств, а также межбанковских систем перевода денежных средств, обеспечивающих движение денежных средств внутри страны и взаимодействие с зарубежными платежными системами. Функцию Банка, осуществляющего расчеты в национальной валюте в платежной системе «HumoCard», осуществляет Расчетно-клиринговый центр Центрального банка Республики Узбекистан. Её запуск способствует созданию конкуренции в сфере предоставления розничных платежных услуг на основе банковских карт, значительному увеличению масштабов безналичных расчетов в экономике и минимизации рисков, связанных с деятельностью розничных платежных систем на основе банковских карт [7, c. 68].

Для определения возможностей технической реализации процесса внедрения платежных банковских систем, необходим анализ тех услуг, которые не относятся к платежным услугам. Так, к таким платежным услугам не относятся услуги по:

- передаче наличных денежных средств лицом, производящим платеж, лицу, перед которым плательщик имеет обязательства, осуществляемые без участия поставщика платежных услуг;

- инкассации банкнот, монет и ценностей;

- осуществлению обменных операций с наличной иностранной валютой без открытия расчетного счета;

- обеспечению информационно-коммуникационного и технологического взаимодействия между бенефициаром и поставщиком платежных услуг при произведении последним переводов средств в пользу бенефициара по принятым платежам без участия третьих лиц [8, c. 129].

Заключение

Таким образом, внедрение платежных банковских систем в Узбекистане – это сложный процесс, требующий тщательного планирования и исполнения. Следуя шагам, изложенным в этой статье, можно обеспечить плавное и успешное внедрение, которое будет способствовать развитию экономики страны и улучшению деловой среды. Внедрение платежных банковских систем также будет способствовать расширению доступа к финансовым услугам и расширению доступа к финансовым услугам для всех граждан. Одним из основных факторов, определяющих развитие экономики в Узбекистане, является электронный бизнес, ее перспективное развитие и увеличение возможностей. В настоящее время в Узбекистане существуют платежные системы, которые имеют широкую популярность. Например, CLICK, или те, которые проходят процесс становления. Актуальность внедрения и развития платёжной системы CLICK не вызывает сомнений, что подтверждается коммерческим успехом и объемом рынка платежных систем Узбекистана.

.png&w=640&q=75)