1. Введение

В контексте стремительной цифровизации финансового сектора и возрастающей конкуренции на рынке финтех-услуг, вопрос эффективного внедрения процессов управления пользовательским опытом (UX) и клиентским опытом (CX) приобретает критическое значение для крупных финтех-компаний. Данная проблематика находится на пересечении нескольких научных дисциплин, включая информационные технологии, поведенческую экономику и организационный менеджмент, что обусловливает необходимость междисциплинарного подхода к её изучению.

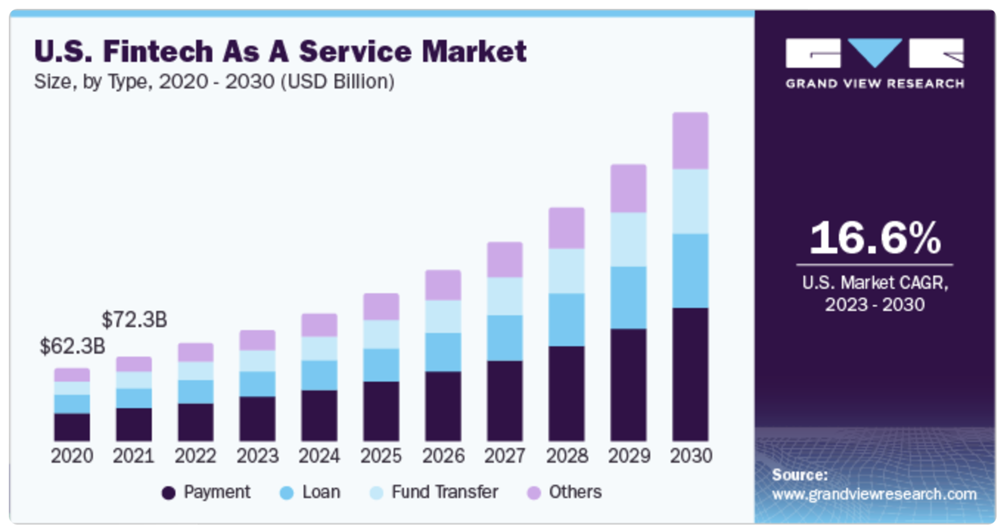

Актуальность исследования детерминирована рядом факторов. Во-первых, наблюдается экспоненциальный рост финтех-индустрии, сопровождающийся усилением конкурентной борьбы за лояльность пользователей. По данным отчета Grand View Research, глобальный рынок финтех-услуг оценивался в 266,56 млрд долларов США в 2022 году и, как ожидается, будет расти с совокупным годовым темпом роста (CAGR) 17,5% с 2023 по 2030 год (см. Рис. 1) [1].

Рис. 1. График роста глобального рынка финтех-услуг с 2021 по 2030 год [1]

Рис. 1. График роста глобального рынка финтех-услуг с 2021 по 2030 год [1]

Во-вторых, наблюдается парадигмальный сдвиг в понимании роли UX и CX как ключевых дифференциаторов в высококонкурентной среде. Несмотря на то, что более 80% бизнес-лидеров указывают на то, что улучшение CX является высоким приоритетом, только 6% брендов увидели значительный рост в 2023 году по сравнению с 10% годом ранее [2].

В-третьих, усложнение финансовых продуктов и услуг требует новых подходов к проектированию интерфейсов и пользовательских сценариев, что ставит перед UX/CX-специалистами беспрецедентные вызовы.

Поэтому основная цель данного исследования заключается в разработке комплексной модели внедрения UX и CX процессов в крупных финтех-компаниях, учитывающей специфику отрасли и современные технологические возможности.

Для достижения поставленной цели сформулированы следующие задачи:

- Провести концептуальный анализ понятий UX и CX в контексте финтех-индустрии.

- Выявить и систематизировать существующие практики внедрения UX и CX процессов в крупных финтех-компаниях.

- Идентифицировать ключевые проблемы и барьеры, препятствующие эффективной имплементации UX и CX стратегий.

- Разработать интегративную модель внедрения UX и CX процессов, адаптированную к специфике крупных финтех-организаций.

В свою очередь анализ существующей литературы по теме исследования выявил неоднородность и фрагментарность научного дискурса в области UX и CX в финтех-секторе. Значительный вклад в понимание специфики пользовательского опыта в цифровых финансовых услугах внесли работы Gimpel и др. [3], акцентирующие внимание на мотивационных факторах использования финтех-продуктов. Исследование Alt и др. [4] предлагает всестороннее рассмотрение экосистемы финтех, включая аспекты пользовательского опыта.

В контексте организационных аспектов внедрения UX и CX процессов заслуживают внимания работы Lee и Shin [5], предлагающие концептуальную модель финтех-экосистемы, которая включает пользовательский опыт как один из ключевых элементов. Однако данная модель не учитывает специфику крупномасштабных организаций и требует дальнейшей адаптации.

Отдельного упоминания заслуживает исследование Zavolokina и др. [6], посвященное анализу феномена финтех и его восприятия в популярной прессе, что дает представление о формировании общественного мнения и ожиданий пользователей. Работа Gomber и др. [7] предоставляет обзор цифровых финансов и финтех, включая аспекты пользовательского взаимодействия.

Несмотря на наличие значительного корпуса исследований, наблюдается дефицит комплексных работ, интегрирующих организационные, технологические и методологические аспекты внедрения UX и CX процессов в крупных финтех-компаниях. Данное исследование призвано восполнить этот пробел, предлагая холистический подход к рассматриваемой проблематике.

Таким образом, настоящее исследование не только обогащает теоретическую базу в области UX и CX в финтех-секторе, но и предлагает практические решения, потенциально способные трансформировать подходы к управлению пользовательским и клиентским опытом в крупных финансово-технологических организациях.

2. Теоретические основы UX и CX в контексте финтех-индустрии

Для глубокого понимания специфики внедрения процессов управления пользовательским опытом (UX) и клиентским опытом (CX) в крупных финтех-компаниях необходимо провести детальный анализ теоретических основ данных концепций в контексте финансово-технологической индустрии.

User Experience (UX) в финтех-секторе представляет собой совокупность когнитивных, эмоциональных и поведенческих реакций пользователя, возникающих до, во время и после взаимодействия с цифровым финансовым продуктом или услугой. UX фокусируется на микровзаимодействиях пользователя с конкретным интерфейсом или функционалом финтех-приложения.

Customer Experience (CX), в свою очередь, охватывает более широкий спектр взаимодействий клиента с брендом финтех-компании на всех этапах клиентского пути, включая не только цифровые, но и офлайн-точки контакта. CX учитывает совокупность впечатлений клиента от всех аспектов деятельности компании, включая маркетинг, продажи, поддержку и постпродажное обслуживание.

Для наглядной демонстрации различий между UX и CX в контексте финтех-индустрии предлагается следующая сравнительная таблица.

Таблица

Различие между UX и CX в контексте финтех-индустрии

Аспект | User Experience (UX) | Customer Experience (CX) |

Фокус | Взаимодействие с продуктом | Взаимодействие с брендом |

Масштаб | Микровзаимодействия | Макровзаимодействия |

Временной охват | Краткосрочный | Долгосрочный |

Ключевые метрики | Usability, Efficiency, Satisfaction | Net Promoter Score (NPS), Customer Lifetime Value (CLV) |

Ответственные отделы | UX/UI дизайн, Разработка | Маркетинг, Продажи, Поддержка |

Также финтех-продукты обладают рядом уникальных характеристик, которые существенно влияют на формирование пользовательского опыта:

- Высокая степень персонализации.

- Повышенные требования к безопасности.

- Комплексность финансовых операций.

- Регуляторные ограничения.

- Мультиплатформенность.

- Важность доступности и инклюзии.

Эти особенности создают многомерное пространство дизайн-решений, требующее тщательного баланса между функциональностью, безопасностью и удобством использования.

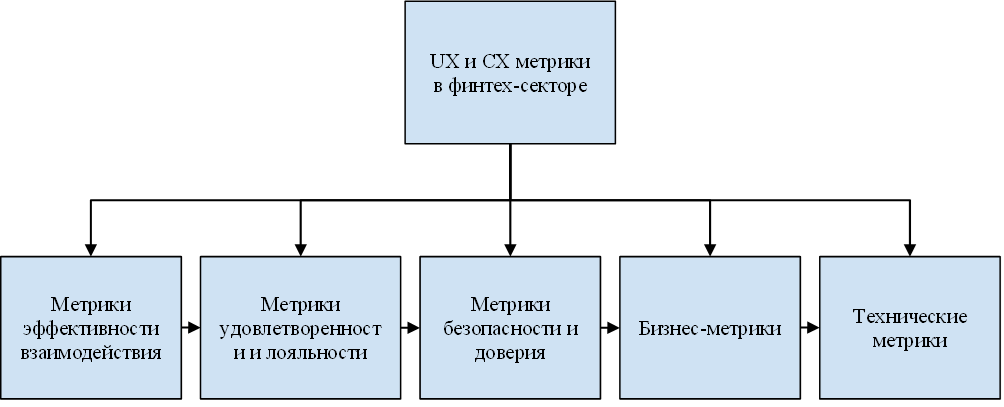

Эффективное внедрение UX и CX процессов в финтех-компаниях требует разработки и применения специфических метрик. На основе анализа литературы и эмпирических исследований предлагается следующая таксономия ключевых метрик:

1. Метрики эффективности взаимодействия:

- Time to Task Completion (TTC) для ключевых финансовых операций.

- Error Rate при выполнении транзакций.

- Success Rate при настройке сложных финансовых инструментов.

2. Метрики удовлетворенности и лояльности:

- Voice of Customer (VoC) с учетом специфики финансовых продуктов.

- Customer Effort Score (CES) для оценки простоты использования.

- Customer Satisfaction Index (CSI) в рамках замера VoC.

3. Метрики безопасности и доверия:

- Perceived Security Score (PSS).

- Trust in Financial Transactions Index (TFTI).

- Количество повторных действий/операций.

4. Бизнес-метрики:

- Customer Lifetime Value (CLV) с учетом специфики финтех-продуктов.

- Для физических лиц: количество транзакций, Customer Acquisition Cost (CAC), Monthly Active Users (MAU), Daily Active Users (DAU).

- Conversion Rate для ключевых финансовых действий.

- Churn Rate с анализом причин оттока в контексте UX/CX.

5. Технические метрики:

- App Performance Index (API) для оценки технической производительности.

- Сравнительный анализ VoC для оценки согласованности UX на разных платформах.

Для визуализации взаимосвязи между различными категориями метрик предлагается следующая диаграмма (рис. 2).

Рис. 2. Взаимосвязи между различными категориями метрик

Важно отметить, что предложенная таксономия метрик не является исчерпывающей и может быть адаптирована с учетом специфики конкретной финтех-компании и её продуктовой линейки. В условиях быстро меняющегося рынка финансовых технологий необходимо регулярно пересматривать и обновлять систему метрик для обеспечения её релевантности.

Теоретические основы UX и CX в контексте финтех-индустрии находятся на стыке нескольких научных дисциплин, включая поведенческую экономику, когнитивную психологию и информационные технологии. Это обусловливает необходимость междисциплинарного подхода к исследованию и практической имплементации UX и CX процессов в крупных финтех-компаниях. Дальнейшее развитие теоретической базы в этой области должно быть направлено на интеграцию знаний из различных дисциплин для создания холистической модели управления пользовательским и клиентским опытом в финансово-технологическом секторе [6].

3. Анализ текущих практик внедрения UX и CX процессов в крупных финтех компаниях

В настоящий момент крупные финтех-компании переходят от фрагментарных улучшений к созданию целостных экосистем пользовательского опыта, интегрирующих передовые технологии, методологии дизайна и этические принципы [8].

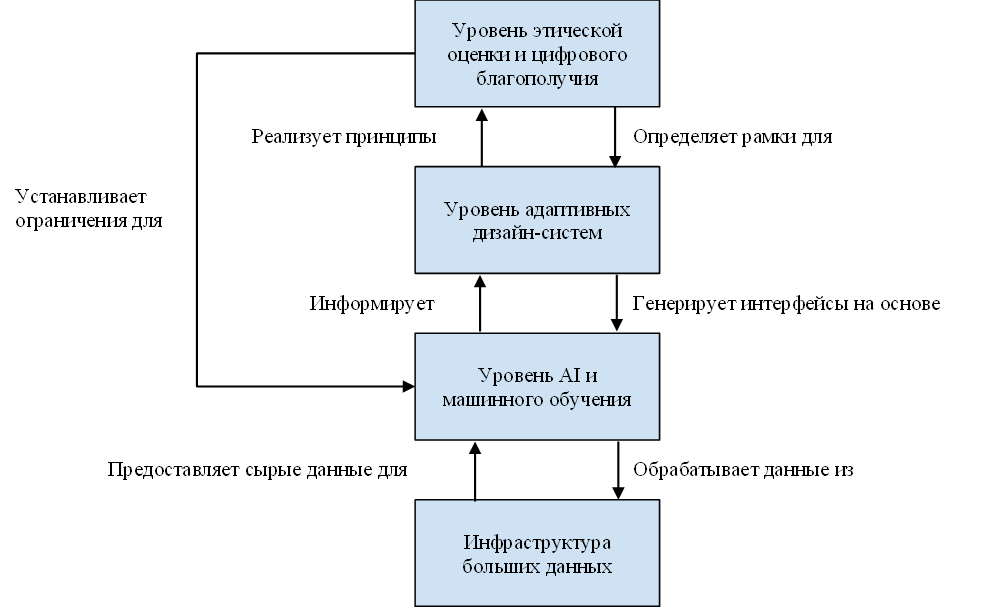

Центральным элементом этой трансформации выступает концепция «адаптивного опыта», которая предполагает непрерывную эволюцию продукта в ответ на изменения пользовательских потребностей, рыночных условий и технологических возможностей. Реализация этой концепции требует создания сложной многоуровневой архитектуры, объединяющей системы сбора и анализа данных, инструменты генеративного дизайна и механизмы этической оценки.

На нижнем уровне этой архитектуры располагается инфраструктура больших данных, включающая распределенные системы хранения и обработки информации (например, Hadoop-экосистема), потоковые процессоры (Apache Kafka, Apache Flink) и специализированные хранилища для временных рядов и графовых данных. Эта инфраструктура обеспечивает сбор и интеграцию данных из множества источников, включая поведенческую аналитику, биометрические показатели и внешние финансовые API.

Следующий уровень представлен системами машинного обучения и искусственного интеллекта, которые преобразуют сырые данные в практические выводы. Здесь применяются методы глубокого обучения для предиктивного моделирования пользовательского поведения, алгоритмы кластеризации для динамической сегментации аудитории и рекомендательные системы для персонализации контента и функциональности.

На уровне дизайн-систем происходит переход от статичных библиотек компонентов к динамическим, контекстно-зависимым конструкторам интерфейсов. Ключевую роль здесь играют программируемые дизайн-токены и алгоритмы генеративного дизайна, способные создавать и тестировать множество вариаций интерфейса в реальном времени.

Верхний уровень архитектуры представлен системами этической оценки и управления цифровым благополучием пользователей. Эти системы интегрируют формальные методологии оценки этических последствий дизайн-решений с механизмами, помогающими пользователям контролировать свое финансовое поведение.

Для визуализации этой многоуровневой архитектуры предлагается следующая диаграмма (рис. 3).

Рис. 3. Многоуровневая архитектура

Рис. 3. Многоуровневая архитектура

Ключевым аспектом этой архитектуры является её способность к самоадаптации. Каждый уровень не только обслуживает вышестоящие, но и предоставляет обратную связь, позволяющую системе в целом эволюционировать. Например, этические оценки могут влиять на алгоритмы машинного обучения, корректируя их работу для минимизации негативных последствий для пользователей.

Реализация такой комплексной системы сталкивается с рядом технических и организационных вызовов. С технической точки зрения, ключевой проблемой является обеспечение реального времени работы всей системы, что требует применения передовых методов распределенных вычислений и оптимизации алгоритмов. С организационной перспективы внедрение такой системы требует глубокой трансформации корпоративной культуры, переосмысления роли UX/CX специалистов и создания новых междисциплинарных команд, объединяющих экспертов в области дизайна, data science и этики.

Важно отметить, что описанная архитектура не является статичной. Она постоянно эволюционирует, интегрируя новые технологии и методологии. Например, сейчас наблюдается тенденция к интеграции методов квантовых вычислений для оптимизации сложных UX-решений и использованию технологий дополненной реальности для создания иммерсивных финансовых интерфейсов.

4. Разработка комплексной модели внедрения UX и CX процессов

В условиях стремительной эволюции финтех-индустрии и возрастающих ожиданий пользователей, разработка комплексной модели внедрения UX и CX процессов становится критическим фактором успеха для крупных финтех-компаний [7]. Предлагаемая модель интегрирует организационные, технологические и методологические аспекты, формируя целостный подход к трансформации пользовательского опыта.

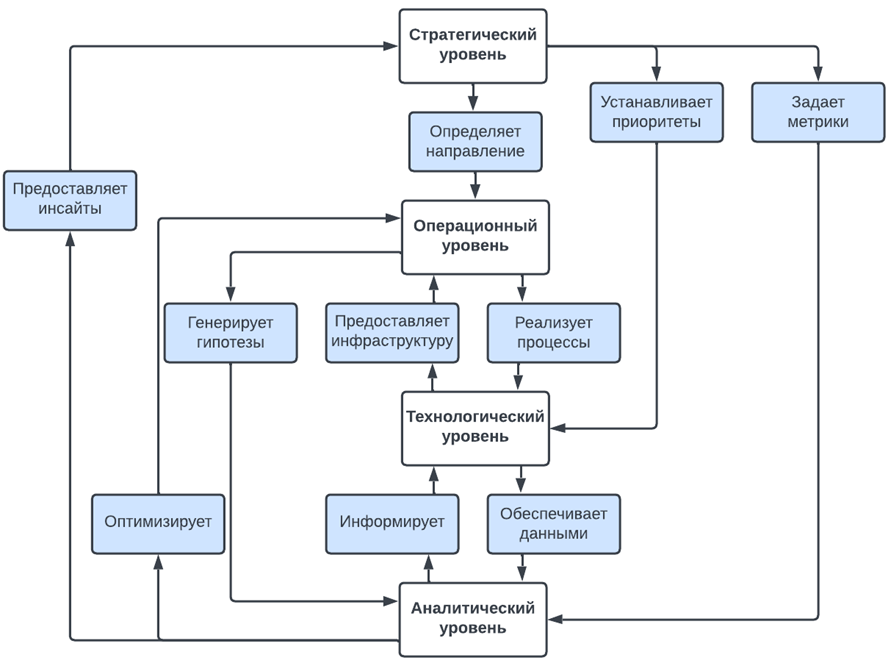

Концептуальная основа модели базируется на принципе «адаптивной экосистемы опыта», которая предполагает непрерывную эволюцию всех компонентов системы в ответ на изменения внешней среды и внутренних процессов. Эта экосистема состоит из четырех взаимосвязанных уровней: стратегического, операционного, технологического и аналитического.

Стратегический уровень определяет общее видение и цели UX/CX трансформации. Здесь формируется долгосрочная стратегия, основанная на глубоком понимании потребностей пользователей, рыночных тенденций и технологических возможностей. Ключевым элементом этого уровня является создание кросс-функциональной UX/CX-стратегической группы, в которую входят представители высшего руководства, эксперты по UX/CX, специалисты по данным и этике. Эта группа отвечает за разработку и актуализацию UX/CX-стратегии, установление KPI и обеспечение согласованности UX/CX-инициатив с общей бизнес-стратегией компании.

Операционный уровень отвечает за реализацию стратегии через конкретные процессы и практики. Здесь внедряются адаптивные методологии разработки, интегрирующие принципы Agile, Design Thinking и Lean UX. Ключевым элементом является создание междисциплинарных продуктовых команд, объединяющих UX-дизайнеров, разработчиков, аналитиков и продуктовых менеджеров. Эти команды работают в режиме непрерывной итерации, используя методы быстрого прототипирования и валидации гипотез.

Технологический уровень обеспечивает инфраструктурную и инструментальную базу для реализации UX/CX-процессов. Здесь создается интегрированная технологическая экосистема, включающая:

- Платформу управления данными пользовательского опыта (UX Data Management Platform), которая интегрирует данные из различных источников и обеспечивает их доступность для анализа и принятия решений в реальном времени.

- Систему адаптивного дизайна (Adaptive Design System), способную динамически генерировать и оптимизировать интерфейсы на основе контекста использования и пользовательских предпочтений.

- Инфраструктуру непрерывного тестирования и оптимизации (Continuous Testing and Optimization Infrastructure), которая автоматизирует процессы A/B тестирования и многовариантной оптимизации.

- Платформу этического мониторинга (Ethical Monitoring Platform), отслеживающую и оценивающую этические аспекты UX/CX-решений.

Аналитический уровень обеспечивает глубокое понимание пользовательского поведения и эффективности UX/CX-инициатив. Здесь применяются передовые методы анализа данных, включая:

- Предиктивное моделирование пользовательского поведения с использованием методов машинного обучения и искусственного интеллекта.

- Анализ пути пользователя (User Journey Analysis) с применением методов процессной аналитики (Process Mining) для выявления паттернов взаимодействия и точек трения.

- Сентимент-анализ и анализ эмоций пользователей с использованием методов обработки естественного языка и компьютерного зрения.

- Оценку долгосрочного влияния UX/CX-решений на финансовое благополучие пользователей с применением методов каузального вывода.

Для визуализации взаимосвязи между различными уровнями и компонентами предлагаемой модели, представим следующую диаграмму (рис. 4).

Рис. 4. Взаимосвязи между различными уровнями и компонентами предлагаемой модели

Рис. 4. Взаимосвязи между различными уровнями и компонентами предлагаемой модели

Ключевым аспектом предлагаемой модели является её циклическая природа, обеспечивающая непрерывное совершенствование и адаптацию. Аналитический уровень предоставляет инсайты, которые информируют стратегический уровень, позволяя корректировать долгосрочное видение. Это, в свою очередь, приводит к изменениям на операционном и технологическом уровнях, создавая новые данные для анализа.

Внедрение такой комплексной модели требует значительных организационных изменений. Необходимо преодолеть традиционные силосы между отделами, создать культуру, ориентированную на пользователя, и развить новые компетенции на всех уровнях организации. Ключевыми факторами успеха являются:

- Поддержка высшего руководства и интеграция UX/CX-целей в общую систему KPI компании.

- Введение роли CXO Chief Experience Officer в топ менеджмент компании

- Создание центра экспертизы UX/CX, который будет координировать усилия различных подразделений и обеспечивать методологическую поддержку.

- Внедрение программ непрерывного обучения и развития навыков в области UX/CX для сотрудников всех уровней.

- Разработка системы стимулов, поощряющих инновации и экспериментирование в области UX/CX.

Следует отметить, что предложенная модель не является статичной. Она должна эволюционировать вместе с изменениями в технологическом ландшафте, регуляторной среде и пользовательских ожиданиях. Регулярный пересмотр и обновление модели должны стать неотъемлемой частью UX/CX-стратегии финтех-компании [9].

Заключение

В ходе данного исследования был проведен анализ процессов внедрения UX и CX в крупных финтех-компаниях, рассмотрев теоретические основы, текущие практики и предложив комплексную модель для эффективной имплементации этих процессов.

Данное исследование показало, что UX и CX в контексте финтех-индустрии представляют собой не просто отдельные функциональные области, а ключевые стратегические императивы, определяющие успех компаний в высококонкурентной среде. Были выявлены уникальные характеристики финтех-продуктов, такие как высокая степень персонализации, повышенные требования к безопасности и необходимость соответствия строгим регуляторным нормам, которые существенно влияют на формирование пользовательского опыта.

Анализ текущих практик внедрения UX и CX процессов в крупных финтех-компаниях выявил тенденцию к созданию целостных экосистем пользовательского опыта, интегрирующих передовые технологии, методологии дизайна и этические принципы. Концепция «адаптивного опыта» становится центральным элементом в стратегиях лидеров отрасли, предполагая непрерывную эволюцию продуктов в ответ на изменения пользовательских потребностей и рыночных условий.

Предложенная комплексная модель внедрения UX и CX процессов представляет собой многоуровневую структуру, объединяющую стратегический, операционный, технологический и аналитический уровни. Ключевыми элементами этой модели являются создание кросс-функциональных команд, внедрение адаптивных методологий разработки, построение интегрированной технологической экосистемы и применение передовых методов анализа данных для глубокого понимания пользовательского поведения.

Важно отметить, что успешная реализация данной модели требует не только технологических инноваций, но и фундаментальных изменений в организационной культуре и бизнес-процессах. Преодоление традиционных силосов между отделами, создание культуры, ориентированной на пользователя, и развитие новых компетенций на всех уровнях организации становятся критическими факторами успеха.

Дальнейшие исследования в этой области могут быть направлены на разработку более детальных методологий для каждого уровня предложенной модели, изучение долгосрочных эффектов внедрения UX/CX стратегий на финансовые показатели компаний, а также на исследование этических аспектов применения AI и больших данных в контексте пользовательского опыта в финтех-секторе.

.png&w=640&q=75)