Ситуация, когда, в силу определенных обстоятельств, некоторые субъекты экономической деятельности оказываются неспособными расплатиться по принятым на себя обязательствам, в современных условиях хозяйствования случается довольно часто.

В нынешних условиях мирового финансового кризиса (а именно так большинство отечественных и зарубежных специалистов описывают сложившуюся ситуацию в мире) ситуация с банкротством предприятий становится актуальна как никогда. По различным оценкам зарубежных аналитиков экономика в мире, и в нашей стране в частности, восстановится до кризисного уровня в срок от года да двух. За этот интервал для многих хозяйствующих субъектов обязательное финансовое бремя может стать неподъемным (арендная плата, если таковая имеется, заработная плата сотрудников, налоговые платежи, расчеты с кредиторами и т.д.). Предоставляемая отсрочка по данным платежам не освобождает компанию от их уплаты. В условиях катастрофической нехватки финансовых ресурсов в том числе, предприятия не будут иметь возможности нормально функционировать и как следствие это может привести к банкротству многих участников экономических отношений.

В Федеральном законе от 26.10.2002 N 127-ФЗ (ред. от 01.04.2020) «О несостоятельности (банкротстве)» под несостоятельностью (банкротством) (далее также - банкротство) понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей [1].

Причин, по которым многие предприятия России объявляют сегодня о своей несостоятельности (или их объявляют таковыми), несколько:

1) у предприятия имеются финансовые трудности, возможность выбраться из которых самостоятельно отсутствует;

2) неэффективная работа новых владельцев компаний, приведшая в конечном итоге предприятие в упадок;

3) ставка на банкротство, как на способ смены владельца доходного предприятия, контролируемого государством (через золотую акцию или контрольный пакет). Изначально заниженная стоимость такого предприятия позволяет потенциальным владельцам приобрести его максимально выгодно.

Исходя из причин объявления предприятий банкротами в экономической практике выделяют несколько видов банкротства:

1. Реальное банкротство предприятия, характеризующееся неспособностью предприятия восстановить свою платежеспособность в силу реальных потерь собственного и заемного капитала. Высокий уровень потерь капитала, наличие огромной суммы кредиторской задолженности не позволяют вести нормальную производственно-хозяйственную деятельность;

2. Временное (условное) банкротство, которое характеризуется таким состоянием неплатежеспособности предприятия, которое вызвано существенной просрочкой ее кредиторской задолженности, а также большим размером дебиторской задолженности, затовариванием готовой продукцией, в то же время сумма активов предприятия превосходит объем ее долгов;

3. Преднамеренное (умышленное) банкротство, которое характеризуется преднамеренным созданием руководителями и собственниками предприятия состояния ее неплатежеспособности, нанесением ей экономического вреда в личных интересах и интересах третьих лиц;

4. Фиктивное банкротство ‒ это ложное объявление предприятием о своей неплатежеспособности с целью введения в заблуждение кредиторов для получения от них отсрочки платежей по своим финансовым обязательствам, либо получения скидки с долга, либо для передачи готовой продукции, не пользующейся спросом на рынке для погашения долгов.

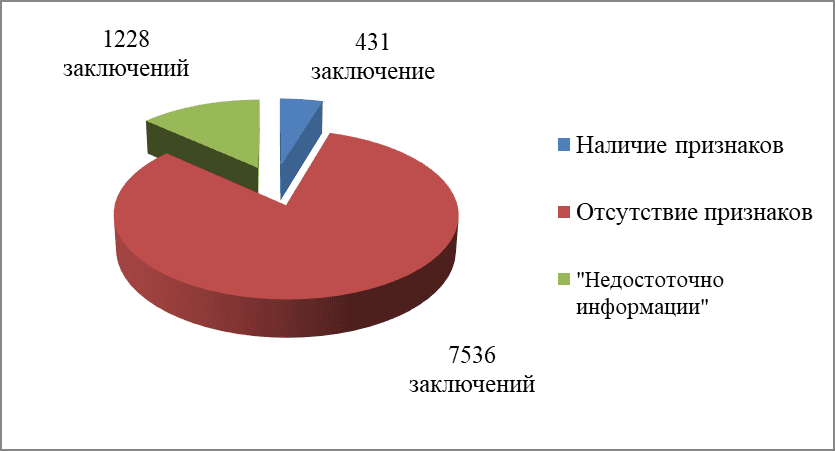

Как было отмечено выше, процесс банкротства может быть запущен как с целью восстановления деятельности хозяйствующего субъекта, так и с противоположными целями его управленцев и собственников. Так, доля преднамеренных банкротств в России за 1 квартал 2020 года представлена на рисунке 1 [3].

Рис. 1. Преднамеренное банкротство в РФ

Из рисунка видно, что большинство банкротств приходится на сегмент, где отсутствует злой умысел владельцев предприятий – 82,0% от общего числа обращений. Также в 13,3% случаев уполномоченным органам недостаточно информации для подтверждения или опровержения данного факта, и всего лишь мене 5% (4,7%) действительно имеют основания для установления факта преднамеренного банкротства успешно функционирующих предприятий.

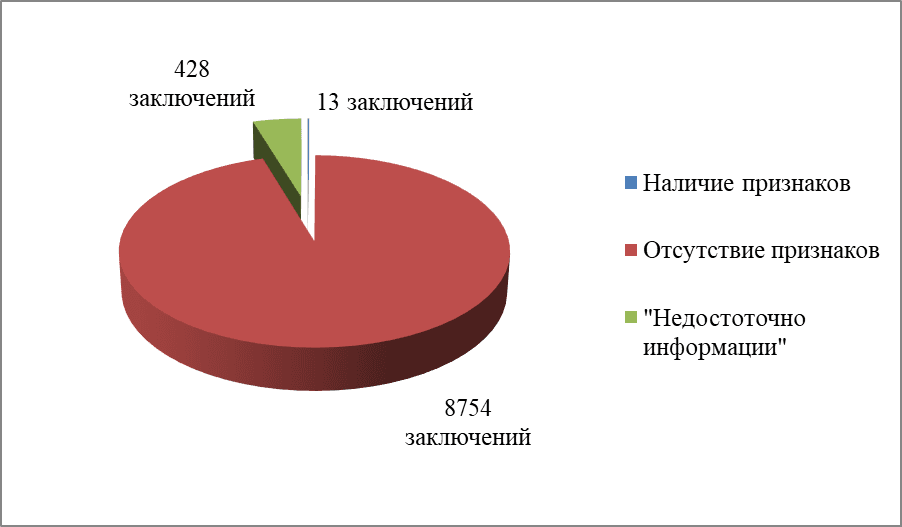

Помимо преднамеренного банкротства юридических лиц и крестьянских (фермерских) хозяйств (далее КФХ), существует фиктивное банкротство, то есть заведомо ложное публичное объявление руководителем или учредителем (участником) юридического лица о несостоятельности данного юридического лица либо индивидуальным предпринимателем или гражданином о своей несостоятельности, если это действие не содержит уголовно наказуемого деяния [2].Так, доля фиктивных банкротств в Российской Федерации за 1 квартал 2020 года представлена на рис. 2 [3].

Рис. 2. Фиктивное банкротство в РФ

Аналогична ситуация фиктивных банкротств преднамеренным. Подавляющее большинство заявлений (95,2%) не имеют признаков фиктивного банкротства, 4,7% заявлений не содержат полной необходимой информации для установления или опровержения данного факта и лишь 0,1% от общего количества рассмотренных заявлений действительно оказываются таковыми.

Процедуру банкротства нередко определяют как способ справедливого распоряжения остаточными активами обанкротившегося лица или корпорации ‒ в чем и состоит ее назначение. Функционирование данной процедуры обеспечивает институт банкротства. Институт несостоятельности (банкротства) ‒ комплексный правовой институт, включающий в себя нормы гражданского, уголовного, административного, финансового, трудового и других отраслей права. Институт несостоятельности (банкротства) служит определенным стимулом эффективной работы предпринимательских структур, гарантируя одновременно экономические интересы кредиторов, а также государства как общего регулятора рынка. Целями института банкротства являются:

1) справедливое распределение выручки от продажи активов банкрота в соответствии с установленными законодательством порядком и очередностью;

2) наказание недобросовестных должников в случаях, когда налицо нарушение определенных стандартов поведения;

3) исправление положения должников, в результате чего отдельные банкроты получают возможность освободиться от финансовых обязательств и реабилитироваться;

4) укрепление доверия к кредитной системе, чтобы кредиторы были уверены, что система работает справедливо, гарантируя возмещение нарушителями закона причиненного ими ущерба и обеспечивая равные права лицам внутри одного и того же «класса» кредиторов.

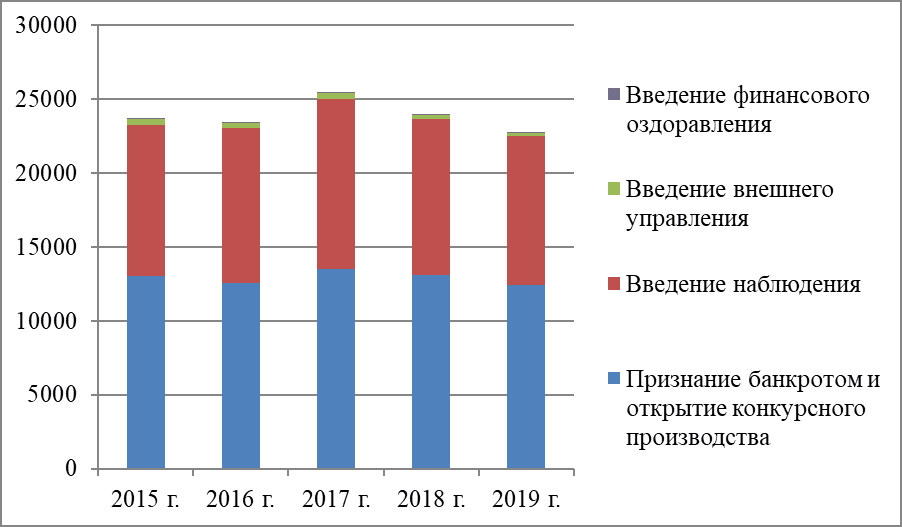

Способы взаимодействия с должником различны, также как различны решения, принимаемые арбитражным судом в отношении предприятий – должников. Решения судов, принятые в отношении юридических лиц и КФХ представлены на рис. 3 [3].

Рис. 3. Решения судов в отношении юридических лиц и КФХ

Большинство решений принимается в пользу признания должника банкротом и открытия конкурсного производства. Доля реабилитационных процедур, а именно введения внешнего управления и финансового оздоровления ничтожно мала: в 2015 году доставила 2%, в 2016 году – 1,8%, в 2017 году – 1,6%, в 2018 году – 1,2% и в 2019 году – 1%.

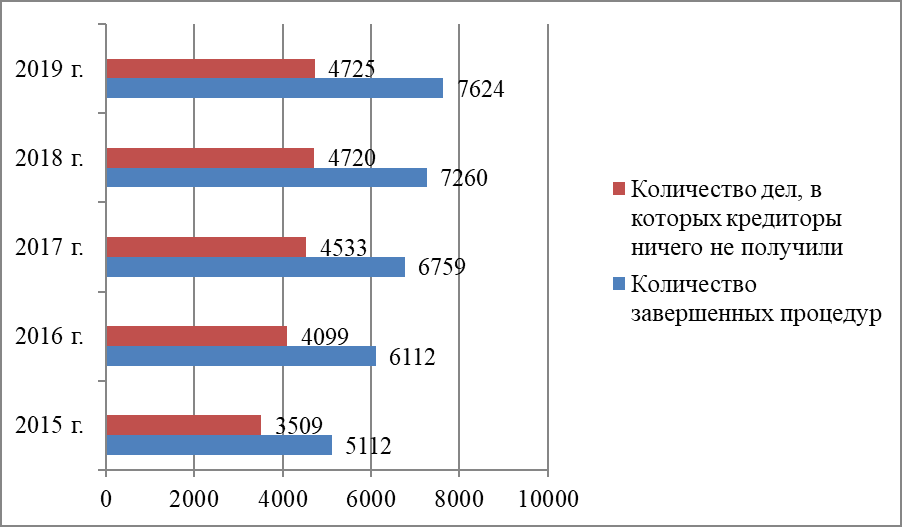

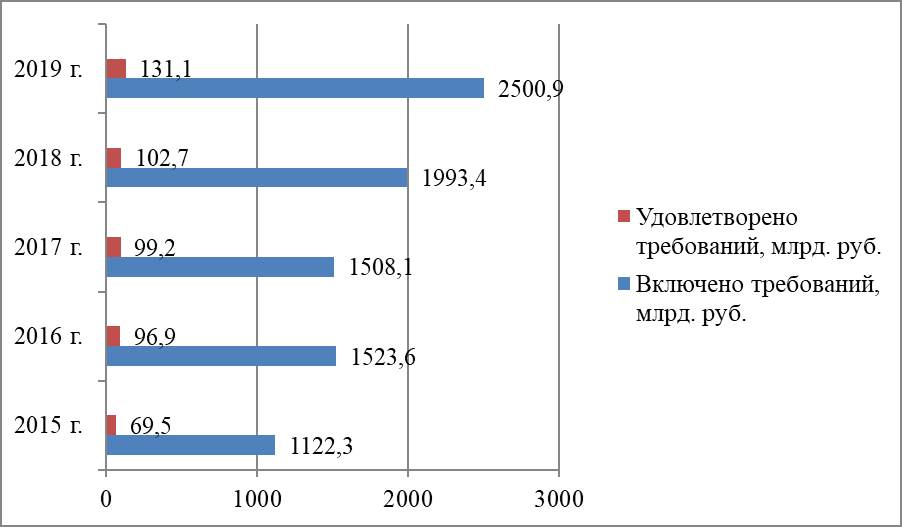

Однако, как показывает практика, в большинстве случаев банкротство не отвечает в полной мере интересам ни должника, ни его кредиторов. Результаты процедур банкротства компаний относительно удовлетворения запросов кредиторов представлены на рис. 4 [3].

Рис. 4. Соотношение количества завершенных процедур к количествам дел, по которым кредиторы ничего не получили

Во-первых, имущество банкрота (конкурсная масса) распродается, как правило, по очень низким ценам, а расходы на процедуру банкротства довольно высоки. Так, количество дел, в которых кредиторы ничего не получили от количества завершенных процедур составило в 2015 году 68,6%, в 2016 г. и 2017гг. по 67,1% соответственно, в 2018 году – 65,0%, в 2019 году – 62,0%. Соотношение общего количества требований в денежном эквиваленте к удовлетворенным представлено на рис. 5 [3].

Рис. 5. Соотношение включенных требований к удовлетворенным

Во-вторых, вследствие объявления банкротства должник теряет основные источники получения доходов. В итоге кредиторы нередко получают лишь малую часть причитающихся им долговых обязательств. Так, в 2015 году доля удовлетворенных требований кредиторов составила 6,2% от общего числа включенных требований, в 2016 году – 6,4%, в 2017 году – 6,6%, в 2018 г. и 2019 гг. по 5,2% соответственно.

Таким образом, следует отметить, что в РФ большинство решений принимается в пользу признания должника банкротом и открытия конкурсного производства. Доля реабилитационных процедур, а именно введения внешнего управления и финансового оздоровления ничтожно мала (около 1,5%). Как показывает российская практика, при запуске процедуры банкротства кредиторы остаются в достаточно невыгодном положении: более половины дел составляют те, по которым кредиторы не получают вообще ничего; также всего около 6% требований удовлетворяются в денежном выражении. К тому же следует учитывать, что банкротство несостоятельного должника во многих случаях влечет за собой увольнение работников.

Важно понимать, что текущее отечественное законодательство о банкротстве ориентировано на развитую рыночную экономику, когда доля хозяйствующих субъектов, в отношении которых необходимо применять процедуры банкротства, относительно незначительна. Однако экономическая ситуация в России принципиально иная. В новых экономических реалиях количество процедур банкротства по объективным причинам будет только расти. Практически нет сомнений в необходимости формирования развитого института банкротства в России, почти нет сомнений и в том, что уже сейчас этот институт позитивно влияет на состояние малого и среднего бизнеса. Основные проблемы связаны с практикой банкротства крупных компаний.

Необходимость развития института банкротства обусловлена созданием такого инструмента, который был бы способен защитить личную и корпоративную деятельность, третью сторону от опасно высоких или существенных убытков, а также содействовать выявлению политических и экономических приоритетов и ответственности.

.png&w=640&q=75)