Введение

Привлекательность недвижимости как инвестиционного направления сохранялась на протяжении различных экономических циклов, постоянно привлекая интерес как индивидуальных, так и институциональных инвесторов. Материальный характер недвижимости в сочетании с ее потенциалом получения стабильного дохода от сдачи в аренду и повышения стоимости с течением времени делает ее желанным классом активов. Более того, недвижимость часто служит средством защиты от инфляции, что еще больше повышает ее привлекательность для инвесторов, стремящихся к диверсифицированному портфелю. Несмотря на свои признанные достоинства, сектор недвижимости не лишен проблем. Колебания рынка, изменения в законодательстве и экономические спады могут существенно повлиять на стоимость недвижимости и доходы от сдачи в аренду, что требует грамотных стратегий для преодоления сложностей и оптимизации доходности.

Инвестирование в недвижимость традиционно предполагало прямое владение объектами. Инвесторы приобретали жилую или коммерческую недвижимость для увеличения капитала, получения дохода от аренды или для сочетания того и другого. Однако появление современных финансовых инструментов и технологических достижений значительно расширило спектр стратегий инвестирования. Эти разработки привнесли более сложные и диверсифицированные подходы, позволив использовать более широкий спектр профилей соотношения риска и прибыли в соответствии с различными предпочтениями инвесторов.

В последние годы появилось несколько современных инвестиционных стратегий, движимых инновациями в области финансовых технологий и растущим стремлением к более доступным и ликвидным возможностям инвестирования. Такие стратегии направлены на решение некоторых проблем, связанных с традиционным инвестированием в недвижимость, таких как высокие барьеры для входа, неликвидность и необходимость значительных капитальных вложений.

В данной статье предпринята попытка исследовать и разъяснить современные стратегии инвестирования в недвижимость, противопоставляя их традиционным подходам. Также изучаются различные направления инвестирования, включая покупку и удержание, фиксацию и обмен, инвестиционные фонды недвижимости (REITs), краудфандинг и транзакции на основе блокчейна. Кроме того, данное исследование направлено на то, чтобы способствовать более глубокому пониманию того, как технологические и финансовые инновации меняют сектор инвестиций в недвижимость, открывая новые перспективы возможностей и потенциально изменяя динамику рисков, присущую этому классу активов. Посредством сравнительного анализа предоставлена информация, которая может помочь инвесторам адаптировать свои инвестиционные подходы в соответствии с их финансовыми целями и уровнем толерантности к риску.

Традиционные инвестиционные стратегии

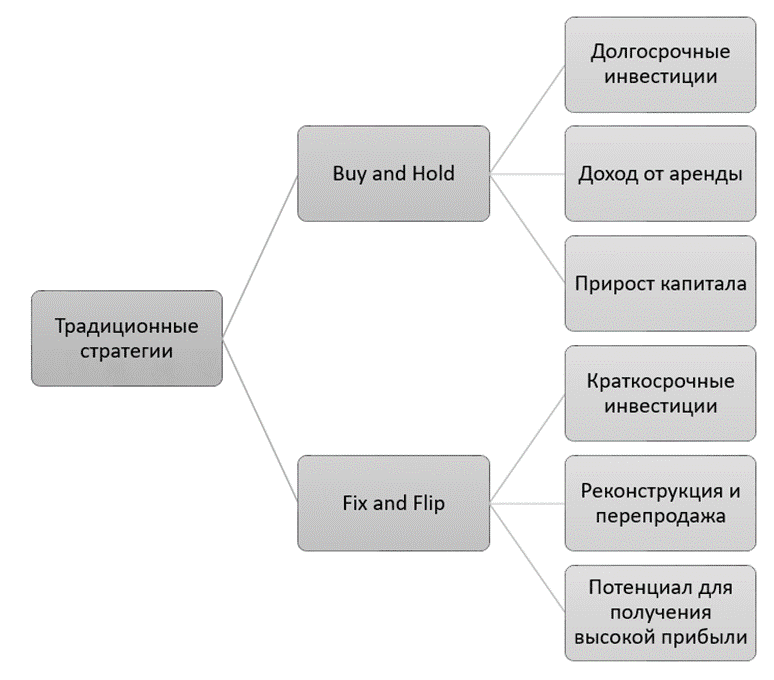

Инвестирование в недвижимость на протяжении веков было традиционным методом накопления средств. Рынок недвижимости известен своей способностью обеспечивать стабильный доход и долгосрочное увеличение капитала. Традиционные инвестиционные стратегии (рис. 1) выдержали испытание временем, предоставляя инвесторам материальные активы и чувство безопасности. В этом разделе подробно рассматриваются фундаментальные традиционные инвестиционные стратегии, описываются их достоинства, риски и пригодность для различных профилей инвесторов [4].

Рис. 1. Традиционные инвестиционные стратегии

1. Покупка и удержание (Buy and Hold)

Стратегия Buy and Hold – один из наиболее признанных и практикуемых подходов к инвестированию. Воплощает в себе суть недвижимости как долгосрочной инвестиции. Инвесторы, придерживающиеся этой стратегии, приобретают недвижимость с намерением удерживать ее в течение длительного периода, часто охватывающего несколько лет или даже десятилетий [1].

Ключевые функции:

- Долгосрочные перспективы: Характеризуется долгосрочным инвестиционным планом, при котором прирост капитала и доход от аренды накапливаются с течением времени.

- Стабильный доход: Сдача недвижимости в аренду может обеспечить стабильный поток дохода, что делает ее выгодной стратегией для инвесторов, стремящихся к регулярному денежному потоку.

- Прирост капитала: В долгосрочной перспективе недвижимость, как правило, дорожает, внося свой вклад в благосостояние инвестора.

- Налоговые льготы: Существуют потенциальные налоговые льготы, связанные с владением недвижимостью, такие как возможность вычитать проценты по ипотеке и налоги на имущество.

- Риски и вызовы:

- Колебания рынка: Рынок недвижимости подвержен циклическим колебаниям, которые могут повлиять на стоимость недвижимости и арендные ставки.

- Техническое обслуживание и управление: Управление недвижимостью, техническое обслуживание и работа с арендаторами могут быть трудоемкими и дорогостоящими.

- Неликвидность: Недвижимость является относительно неликвидным активом, и продажа недвижимости может быть длительным и сложным процессом.

2. Фиксация и переворот (Fix and Flip)

Стратегия Fix and Flip заметно отличается от подхода Buy and Hold, потому как включает в себя покупку недооцененной или проблемной недвижимости, ее реконструкцию или ремонтно-восстановительных работ и продажу с прибылью в относительно короткие сроки.

Ключевые функции:

- Краткосрочные перспективы: Эта стратегия характеризуется краткосрочным инвестиционным горизонтом, при котором прибыль реализуется за счет быстрой перепродажи недвижимости.

- Увеличение стоимости: Инвесторы повышают стоимость объектов недвижимости за счет реконструкции или апгрейдов, тем самым повышая их рыночную стоимость.

- Знание рынка: Глубокое понимание местного рынка недвижимости, затрат на строительство и способность быстро продавать недвижимость имеют решающее значение для успеха.

Риски и вызовы:

- Волатильность рынка: Прибыльность стратегии Fix and Flip сильно зависит от рыночных условий. Спад на рынке недвижимости может подорвать прибыль или привести к убыткам.

- Затраты на реконструкцию: Непредвиденные затраты на реконструкцию могут существенно повлиять на прибыльность предприятия.

- Ускоренная продажа: Необходимость быстрой продажи для получения прибыли может быть сложной задачей, особенно на вялом рынке.

Традиционные стратегии инвестирования в недвижимость, описанные выше, обеспечивают различные пути к накоплению богатства, каждый со своим уникальным соотношением риска и прибыли. В то время как стратегия Buy and Hold привлекательна для инвесторов с долгосрочными перспективами и стремлением к стабильному доходу, подход Fix and Flip подходит для тех, кто более склонен к риску и обладает навыками ориентации в сложностях реконструкции и перепродажи недвижимости. Понимая тонкости и потенциальные результаты, связанные с этими традиционными стратегиями, инвесторы могут принимать обоснованные решения, соответствующие их финансовым целям и склонности к риску.

Современные инвестиционные возможности

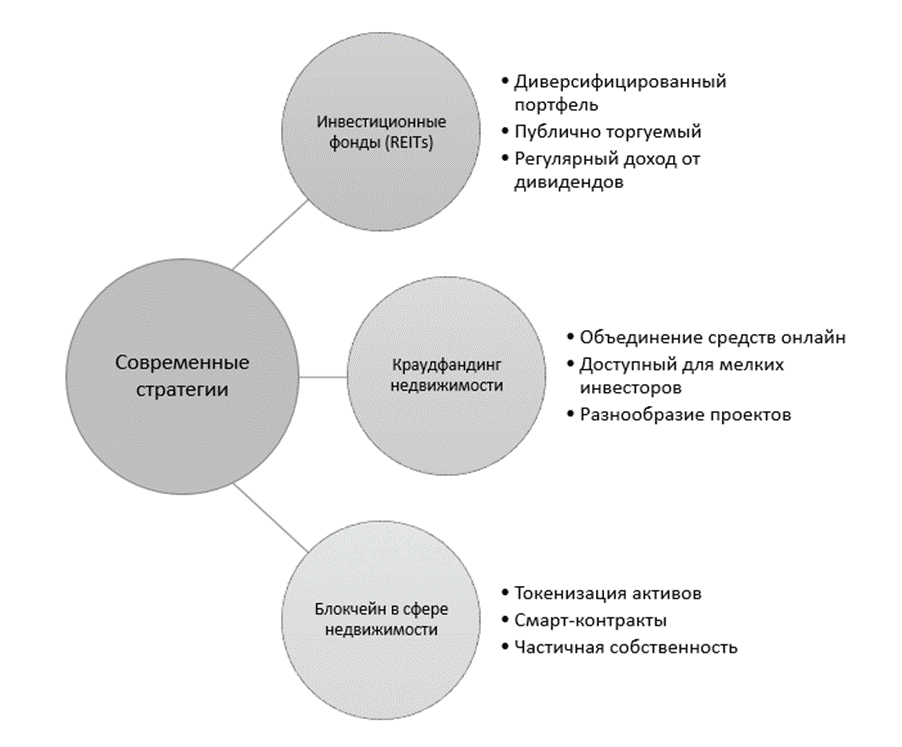

Сфера инвестиций в недвижимость вышла за традиционные границы, чему способствовали технологические достижения и финансовые инновации. Современные инвестиционные направления демократизируют вложения, делая их более доступными, ликвидными и диверсифицированными. В этом разделе рассматриваются растущие современные инвестиционные стратегии (рис. 2), включая инвестиционные фонды недвижимости (REIT), краудфандинг недвижимости и технологию блокчейн в сделках с недвижимостью, каждая из которых вносит свой вклад в более широкую и инклюзивную сферу инвестиций в недвижимость.

Рис. 2. Современные инвестиционные стратегии

1. Инвестиционные фонды недвижимости (REIT)

Инвестиционные трасты в недвижимость (REIT) предоставляют частным лицам возможность вложений без необходимости прямого владения недвижимостью. REIT – это компании, которые владеют, управляют или финансируют недвижимость, приносящую доход. Они позволяют инвестировать в диверсифицированный портфель активов, сродни взаимным фондам недвижимости [3].

Ключевые функции:

- Диверсификация: REIT предлагают диверсификацию путем объединения ресурсов многочисленных инвесторов для приобретения целого ряда активов в сфере недвижимости.

- Ликвидность: В отличие от традиционных инвестиций в недвижимость, акции REIT можно покупать и продавать на публичных биржах, что обеспечивает более высокую ликвидность.

- Доход от дивидендов: REIT обязаны распределять значительную часть своего дохода в виде дивидендов акционерам, обеспечивая стабильный поток дохода.

Риски и вызовы:

- Рыночный риск: Как и другие публично торгуемые ценные бумаги, REIT подвержены волатильности рынка и экономическим условиям.

- Чувствительность к процентным ставкам: REIT могут быть чувствительны к колебаниям процентных ставок, которые могут повлиять на их эффективность.

2. Краудфандинг недвижимости

Краудфандинг недвижимости использует возможности Интернета для объединения ресурсов множества инвесторов для финансирования проектов. Что снижает входной барьер, позволяя мелким инвесторам участвовать в инвестициях, которые традиционно предназначались для состоятельных частных лиц или институциональных инвесторов [5, 6].

Ключевые функции:

- Доступность: Краудфандинговые платформы позволяют более широкому кругу инвесторов получить доступ к возможностям инвестирования в недвижимость.

- Диверсификация: Инвесторы могут диверсифицировать свою деятельность, участвуя в различных проектах с относительно небольшими капитальными затратами.

- Прозрачность: Платформы часто предоставляют подробную информацию о проектах, разработчиках и ожидаемой доходности, способствуя прозрачности.

Риски и вызовы:

- Неудача проекта: Успех инвестиций зависит от успеха отдельных проектов в сфере недвижимости.

- Риск платформы: Стабильность и целостность краудфандинговой платформы имеют решающее значение для защиты интересов инвесторов.

3. Блокчейн в сфере недвижимости

Технология блокчейн готова произвести революцию в сделках с недвижимостью, предоставив прозрачную, безопасную и эффективную платформу. Токенизация активов, осуществляемая с помощью блокчейна, обеспечивает частичное владение и отсутствие вмешательства [2].

Ключевые функции:

- Частичное владение: Блокчейн позволяет разделить активы недвижимости на токены, которые можно покупать и продавать, обеспечивая частичное владение и снижая барьер входа.

- Эффективность и прозрачность: Технология блокчейн упрощает транзакции за счет сокращения числа посредников и обеспечивает прозрачную, неизменяемую регистрацию прав собственности.

- Смарт-контракты: Смарт-контракты на блокчейне могут автоматизировать различные аспекты сделок с недвижимостью, делая их более быстрыми и эффективными.

Риски и вызовы:

- Неопределенность в регулировании: Интеграция блокчейна в недвижимость подлежит одобрению регулирующими органами, что может создать проблемы.

- Внедрение технологий: Широкое внедрение технологии блокчейн в сфере недвижимости требует смены парадигмы в традиционных процессах совершения сделок с недвижимостью.

Описанные выше современные инвестиционные направления являются символом развивающегося инвестиционного спектра в сфере недвижимости, характеризующегося большей инклюзивностью, ликвидностью и прозрачностью. Каждая из этих стратегий открывает уникальные возможности и бросает вызов. Используя эти современные возможности, инвесторы потенциально могут добиться более высокой доходности с поправкой на риск, диверсификации и более удобного инвестиционного опыта. Однако успешное применение этих современных стратегий требует понимания лежащих в их основе технологий и меняющегося нормативно-правового ландшафта.

Сравнительный анализ

Разнообразие стратегий инвестирования в недвижимость, как традиционных, так и современных, предоставляет множество вариантов инвесторам с различными склонностями к риску, финансовыми целями и инвестиционными горизонтами. В таблице ниже (табл.) предпринята попытка провести сравнительный анализ обсуждаемых стратегий, оценивая их на основе различных параметров, таких как риск, доходность, ликвидность, доступность и необходимый уровень экспертизы.

Таблица

Сравнение стратегий инвестирования в недвижимость

|

|

Buy and Hold |

Fix and Flip |

REIT |

Краудфандинг |

Блокчейн |

|---|---|---|---|---|---|

|

Оценка рисков |

Часто воспринимается как более рискованная из-за осязаемого характера актива и долгосрочного инвестиционного горизонта, который может выдерживать колебания рынка. |

Влечет за собой более высокий риск из-за волатильности рынка, непредвиденных затрат на ремонт и необходимости своевременных продаж для получения прибыли. |

Подверженность рыночному риску, аналогичному другим торгуемым ценным бумагам, хотя и со стабильным потоком доходов от активов недвижимости, который может снизить некоторые риски. |

Риск связан с успехом отдельных проектов и стабильностью краудфандинговой платформы. |

Неопределенность в регулировании и препятствия на пути внедрения технологий представляют собой отчетливый профиль рисков. |

|

Потенциал возврата |

Стабильный доход за счет сдачи в аренду и потенциального увеличения капитала с течением времени. |

Возможность получения высокой прибыли в течение короткого периода, в зависимости от успешного исполнения. |

Регулярный доход в виде дивидендов и потенциал для увеличения капитала за счет роста цен на акции. |

Потенциал возврата зависит от успеха проекта и условий инвестирования. |

Эффективность и частичное владение потенциально могут обеспечить более высокую ликвидность и доходность, хотя это относительно непроверено. |

|

Ликвидность |

Традиционно неликвидный, с потенциально длительным и сложным процессом продажи. |

Ликвидность имеет решающее значение для своевременных продаж и получения прибыли. |

Высокая ликвидность, поскольку акциями можно торговать на публичных биржах. |

Ликвидность может варьироваться в зависимости от условий платформы и успеха отдельных проектов. |

Обещает повышенную ликвидность за счет токенизации и долевого владения, хотя это зависит от принятия рынком. |

|

Доступность |

Высокие барьеры для входа из-за значительных требований к капиталу. |

Требуется значительный капитал, знание рынка и экспертные знания. |

Более низкие барьеры для входа, доступные более широкому кругу инвесторов. |

Низкие входные барьеры, позволяющие участвовать мелким инвесторам. |

Частичное владение снижает барьеры для входа, хотя внедрение технологий является препятствием. |

|

Требуемый опыт |

Требуются знания в области управления недвижимостью, местных рынков недвижимости и, возможно, законодательства о недвижимости. |

Требует высокого уровня знаний на рынках недвижимости, строительства и продаж. |

Традиционное понимание инвестиций с акцентом на анализ активов недвижимости. |

Базовое понимание недвижимости и механизмов краудфандинга. |

Требует понимания технологии блокчейн наряду с традиционными знаниями в области недвижимости. |

Этот сравнительный анализ описывает различные характеристики, риски и профили доходности традиционных и современных стратегий инвестирования в недвижимость. Множество доступных вариантов требует глубокого понимания и тщательного рассмотрения в соответствии с финансовыми целями отдельного инвестора, его терпимостью к риску и инвестиционным горизонтом. Сочетая эти стратегии, инвесторы получают больше возможностей для подбора подхода к инвестированию в недвижимость, который соответствует их общему финансовому плану, тем самым потенциально оптимизируя доходность своих инвестиционных портфелей с поправкой на риск.

Заключение

За последние десятилетия сфера инвестиций в недвижимость претерпела глубокие изменения, выходя за рамки традиционного подхода и охватывая современные направления, чему способствуют технологические достижения и финансовые инновации. Переход от традиционных стратегий к современным направлениям отражает эволюцию сектора в ответ на меняющуюся экономическую динамику, нормативно-правовую базу и чаяния нового поколения инвесторов.

Изучение и сравнительный анализ этих разнообразных стратегий дают представление о возможностях и проблемах, которые лежат в сфере инвестиций в недвижимость. Каждая стратегия, с ее уникальным соотношением риска и прибыли, характеристиками ликвидности и доступностью, ориентирована на различные сегменты инвесторов, тем самым обогащая экосистему широким спектром инвестиционных альтернатив.

Традиционные стратегии дают ощущение осязаемости и долгосрочной стабильности, привлекая инвесторов с консервативным аппетитом к риску и склонностью к материальным активам. С другой стороны, современные инвестиционные стратегии, характеризующиеся их инклюзивностью, ликвидностью и технологическим рычагом, открывают новые горизонты для более широкого круга инвесторов. Они воплощают демократизацию инвестиций в недвижимость, делая их более доступными и приводя в соответствие с современными принципами прозрачности, эффективности и инклюзивности.

Более того, появление технологии блокчейн предвещает новую эру потенциальных потрясений и инноваций в сделках с недвижимостью. Перспектива частичного владения, сокращения числа посредников и смарт-контрактов потенциально может изменить контуры инвестиций в недвижимость, сделав их более гибкими, прозрачными и доступными.

Однако путь к более инклюзивному и эффективному спектру инвестирования в недвижимость сопряжен с трудностями. Нормативные препятствия, внедрение технологий, волатильность рынка и экономическая неопределенность являются серьезными противниками. Взаимодействие между нормативно-правовой базой и технологическими инновациями сыграет ключевую роль в формировании будущего инвестиций в недвижимость.

Кроме того, непрерывное образование инвесторов, специалистов по недвижимости и регулирующих органов крайне важно для создания благоприятных условий для роста и эволюции стратегий инвестирования в недвижимость. Распространение знаний, прозрачность операций и надежная нормативно-правовая база – вот основы, на которых будет основываться будущее инвестиций в недвижимость.

В заключение следует отметить, что сочетание традиционных и современных инноваций в стратегиях инвестирования в недвижимость открывает богатую палитру возможностей для создания богатства и финансовой стабильности. Разумное сочетание этих стратегий, адаптированных к финансовым целям индивидуального инвестора, его толерантности к риску и инвестиционному горизонту, обещает выгодный инвестиционный путь. Поскольку сфера инвестиций в недвижимость продолжает развиваться, адаптивность, непрерывное обучение и глубокое понимание новых тенденций и технологий станут залогом успеха.

.png&w=640&q=75)