Страхование для экономики – это актуальная тематика, без которой невозможно обеспечения финансовой безопасности государства, организаций и граждан. По нашему мнению, актуальность исследования на выбранную тематику обусловлена тем, что период 2020-2022 гг. для страховщиков российского рынка оказался волатильным и нестабильным, из-за чего необходима оценка эффективности системы обязательного страхования гражданской ответственности автовладельцев (ОСАГО).

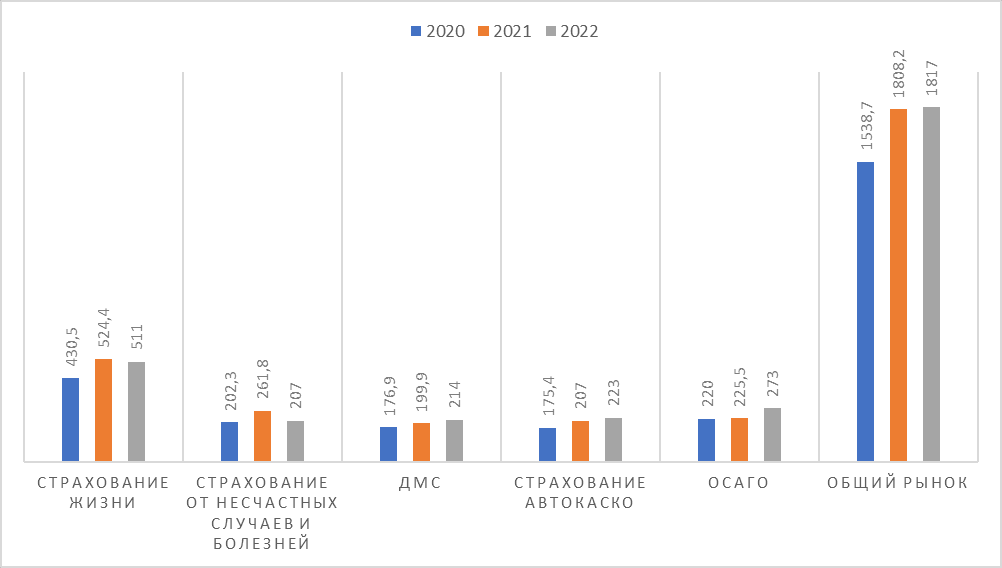

Подтверждением турбулентности страхования в современной России является то, что в периоде с 2020 по 2021 гг. страховой рынок увеличился с 1538,7 млрд руб. до 1808,2 млрд руб. Однако по итогам 2022 г. ожидалось снижение до 1798 млрд руб., причиной чему выступала бы экономическая нестабильность, вызванная принятием международных торгово-экономических санкций. Однако по итогам, объем рынка страхования в России удержался на прежних позициях. В конце 2022 г. его капитализация составила 1,817 трлн руб., что на 9 млрд руб. больше, чем в 2021 г. (1,808 трлн руб.) [1].

На графике рисунке изображена динамика страхового рынка и отдельных его сегментов в периоде 2020-2022 гг., где отображена тенденция изменения каждой отрасли страхования в России, в том числе ОСАГО.

Рис. Динамика страхового рынка и отдельных его сегментов в России, в млрд руб. [1]

Рис. Динамика страхового рынка и отдельных его сегментов в России, в млрд руб. [1]

Основную долю в структуре страхового рынка России занимает сегмент «страхования жизни», где произошло снижение с 524,4 млрд руб. до 511 млрд руб. При этом такие сегменты, как автокаско и ОСАГО демонстрируют обратную тенденцию – рост. В сегменте страхования ОСАГО произошел рекордный прирост с 225,5 млрд руб. до 273 млрд руб., из-за чего итоговый рост составил 47,5 млрд руб. Данная динамика отражает, что обязательное страхование гражданской ответственности автовладельцев имеет важную роль для данной сферы экономики.

Важно отметить то, что 29 августа 2021 года были введены изменения в законодательство ОСАГО. Для того чтобы оформить полис ОСАГО на легковое транспортное средство необязательно предоставлять диагностическую карту с пройденным техосмотром страховым компаниям. Благодаря этим реформам и изменениям и произошел основной стимул к росту объема продаж ОСАГО по итогам 2022 г. [3].

Несмотря на то, что были приняты данные изменения, а сам рынок ОСАГО растет в своей капитализации, привлекательность данного продукта для страхователей снижается. В связи с этим формируется угроза того, что в дальнейшем продажи ОСАГО будут расти ниже средних значений рынка и в общем могут стать нерентабельным продуктом для страховых компаний [4].

При анализе основных проблем развития рынка ОСАГО в России можно выделить два главных барьера [5]:

- Падение объема продаж новых автомобилей, что обусловлено такими факторами, как снижение покупательной способности населения страны и введенные международные санкционные ограничения.

- Повышение тарифов на автострахование, что связано с повышением номинальной стоимости запасных частей на автомобили иностранного производства, которые в основном и страхуются. Влиянием на данную проблему выступает ослабление курса российского рубля, девальвация которого сохраняет свою актуальность в третьем квартале 2023 г.

Ключевым фактором, который влияет на управление продажами автостраховых организаций, является динамика продаж новых и б/у автомобилей в России. Данный фактор, в свою очередь, зависит от того, какой уровень инфляции в экономике страны, как меняются личные доходы населения, а также какие условия автокредитования предлагают коммерческие банки.

Из-за ведения санкционных ограничений предложение на рынке новых автомобилей в 2022 г. сократилось до 70% по сравнению с 2021 г. Этому поспособствовали запреты на ввоз запасных частей, необходимых для сборки автомобилей на территории России, или на ввоз уже готовых автомобилей в нашу страну.

Продажи новых автомобилей в 2022 г. снизились до 72% в зависимости от производителя автомобилей. Наибольшее снижение было продаж автомобилей Volkswagen (с 50,7 тыс. ед. до 14,5 тыс. ед.). При этом продажи новых автомобилей наблюдались не только у зарубежных производителей, но и у отечественного автоконцерна Lada (падение с 200,2 тыс. автомобилей до 74,7 тыс. автомобилей) [2].

Перспективы дальнейшей трансформации данного вида страхования с учетом современных вызовов и угроз зависят от принятия эффективных решений и мероприятий, направленных на стимулирование развития ОСАГО в России. К рекомендуемым мероприятиям можно отнести:

- либерализация тарифообразования на продукты ОСАГО;

- применение при расчетах тарифов ОСАГО индивидуальных коэффициентов, которые отражают в большей степени качество вождения автомобильного транспорта;

- повышение эффективности контроля на рынке ОСАГО.

Таким образом, система обязательного страхования гражданской ответственности автовладельцев (ОСАГО) в России демонстрирует устойчивую тенденцию роста рынка, что обусловлено принятием в 2021 г. законодательных изменений. Основным вектором развития ОСАГО является либерализация тарифообразования, делая его более справедливым и индивидуальным под каждого страхователя. В ином случае привлекательность данного страхового продукта будет снижаться, что приведет к снижению его продаж и страховых премий.

.png&w=640&q=75)