Введение

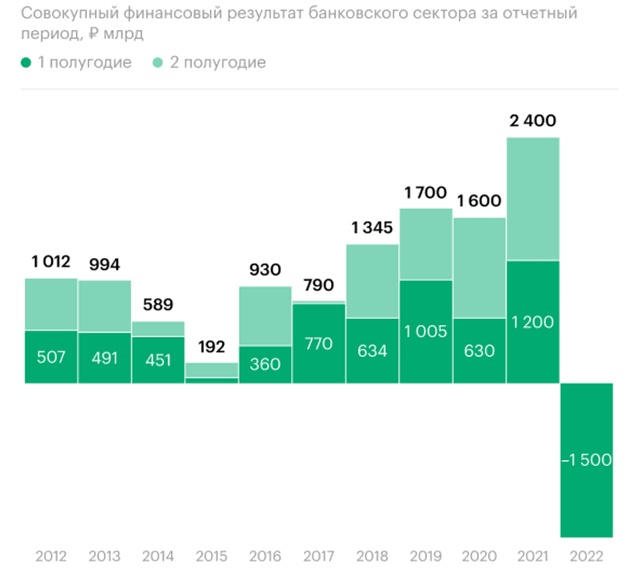

Кредитные учреждения являются генератором роста и развития каждой национальной экономики. В настоящее время в силу факторов экономического и политического характера кредитные организации в РФ переживают не лучшие времена. Многие компании обанкротились или были ликвидированы, или будут ликвидированы. Так за полугодие 2022 года доля топ-15 банков в активах сектора упала до 84,6% [1]. По прогнозу АКРА до конца 2022 года количество банков сократиться на 50 единиц [2]. Изменение финансового результата российских банков можно проиллюстрировать на рисунке 1.

Рис. 1. Изменение финансовых результатов российских банков [3]

Эти действия часто связаны с ущербом невообразимых масштабов. Убытки несут все клиенты, которые состояли в деловых отношениях с одним из кредитных учреждений на момент возбуждения дела. В зависимости от степени деловой зависимости клиентов от этих организаций в отношении использования их продукции можно привести многочисленные примеры, показывающие, что клиенты (юридические и физические лица) кредитных организаций, в отношении которых возбуждено дело о банкротстве или ликвидации, быстро сталкивались с проблемами неплатежеспособности.

В силу этого необходимо находить новые формы работы кредитных учреждений, которые были направлены на получение прибыли и удовлетворение потребностей клиента. Соответственно целью статьи является определение видов кредитных организаций в современных условиях.

Проблемой определения сущности и систематизации кредитных организаций занимались множество ученых [4, с.287-291; 5, с.137-140; 6, с.23-25, 7, с.61-64], под которой, в широком смысле, они понимали «компанию, деятельность которой направлена на предоставление кредитов за свой счет». Однако отсутствуют работы систематизирующие все подходы к классификации кредитных организаций.

Методология и методы

Методологической базой исследования выступают концепции банковского дела, финансов и кредита, которые нашли свое проявление в научных работах российских и зарубежных авторов. Методами анализа являются методы анализа и синтеза, дедукции и индукции, метод научного познания и систематизации.

Основная часть

Понятие «кредитная организация» закреплено законодателем в ст. 1 Федерального закона «О банках и банковской деятельности», где под кредитной организацией понимается – юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество [8, с.24-30].

Вся совокупность кредитных организаций может быть подразделена на два типа по критерию банковских операций [9, с.381-386]:

- банковский кредитные организации;

- небанковские кредитные организации.

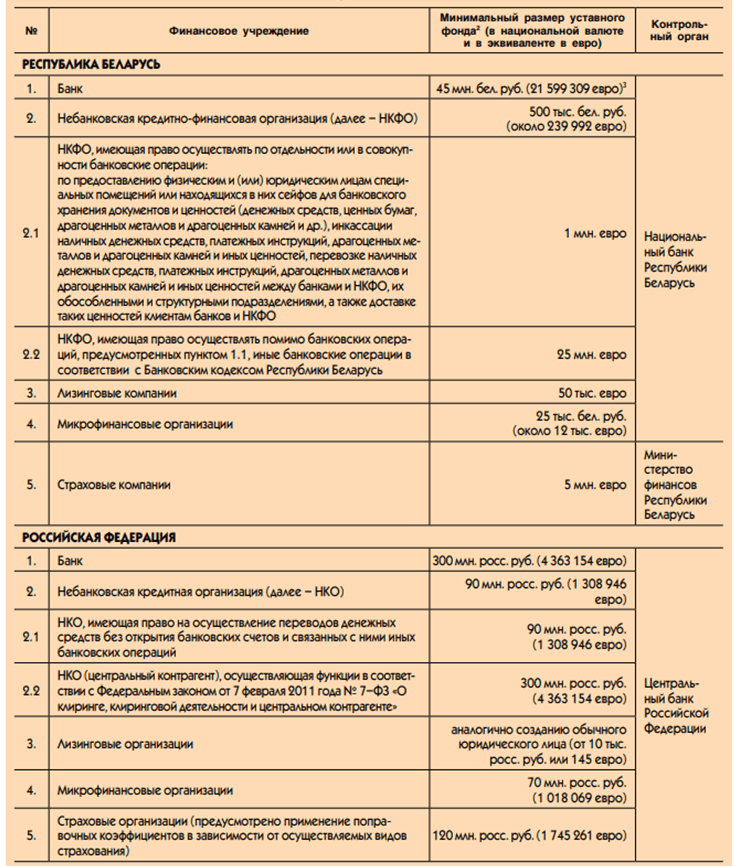

Критерием подразделения кредитных организаций на банковские и небанковские может служить размер уставного фонда (рис. 2).

Рис. 2. Классификация кредитных организаций по размеру уставного фонда [10]

Во-первых, рассмотрим сущность и классификацию банков. Говоря о банках, подчеркивает, «что это неоднородная категория финансовых институтов, отличающаяся от страны к стране. Их объединяет то, что:

- они получают депозиты;

- они дают кредиты;

- они имеют в своих активах большее или меньшее количество государственных ценных бумаг.

Все остальное другое. Единственное, что объединяет эти учреждения, помимо вышеупомянутой деятельности, это их название.

Так, Роуз считает, что банкам отводится:

- посредническая роль (конвертация полученных депозитов в размещения);

- платежная роль (осуществление платежей за товары и услуги для своих клиентов);

- роль гаранта (например, когда клиент не выполняет обязательства перед своими деловыми партнерами по выданной гарантии);

- роль агентства (например, при выпуске и покупке ценных бумаг своих клиентов);

- политическая роль (что означает, в частности, поддержка государственной политики, направленной на экономический рост за счет льготного кредитования). Особо подчеркивается посредническая роль этих кредитных организаций, что вполне объяснимо.

Роуз и Хаджинс заявляют, что банки как часть глобальной финансовой системы, состоящей из рынков и институтов, в первую очередь поощряют физических и юридических лиц с целью размещения этих собранных средств кредитоспособным клиентам. Джонсон и Джонсон думают сходным образом, утверждая, что банки в первую очередь ориентированы на получение открытие депозитов и размещение средств, привлеченных из этих источников, заемщикам. Как правило, такой ответ дают всем, кто спрашивает, чем на самом деле занимаются банки. Однако отчасти это правда. А именно как указывает Сиклос, в дополнение к вышеперечисленному, банки предоставляют консультационные услуги, управление портфелем и многие другие услуги. Ключевое слово, связанное с банками, – это доверие. «Доверие является непременным условием банковского дела. Весь банковский бизнес основан на доверии. Доверие трудно завоевать и легко потерять. Банкиры должны обратить на это особое внимание. И банкир должен доверять заемщику, что он вернет кредит. Само слово кредит происходит от латинского слова credo – верю» [11].

Банки предоставляют банковские, основные и дополнительные финансовые услуги.

В России выделяют следующие виды банков:

- эмиссионные. Основная функция банка заключается в выпуске денег в обращение;

- депозитные банки осуществляют деятельность по привлечению депозитов для увеличения ресурсной базы организации с целью осуществления дальнейшего кредитования, расчетных операций [12, с.115-122];

- в зависимости от того, принимают ли банки депозиты, финансовые учреждения бывают недепозитными [11];

- коммерческие банки. Коммерческие банки оказывают услуги по приему и кредитованию вкладов, ведению счетов клиентов, осуществлению безналичных расчетов, выплате процентов по вкладам, купле-продаже ценных бумаг, валютно-обменных операций и другие банковские услуги [13, с.10-15].

Существуют и специализированные банки: ипотечные банки, предоставляющие средства на жилищное строительство за высокую цену (долгосрочная ссуда под залог недвижимости) [14, с.68-74].

Такого типа банк самостоятельно выпускает ипотечные бумаги. Это характерно для соединения функций эмитента ипотечных облигаций, кредитора управляющей компании по обслуживанию ипотечных кредитов и ипотечных облигаций в одном лице [15, с.87-93]:

- сберегательные банки. Различия между различными банковскими секторами, например, коммерческими и сберегательными/ипотечными банками, в основном связаны с объемом капитала и прибыльностью [16, 17. с.133-141];

- инвестиционные банки. Инвестиционный банк является финансовым посредником, выступающим посредником между компаниями, выпускающими ценные бумаги, и физическими или юридическими лицами, желающими их приобрести [18, с.49-51]. В этом отношении инвестиционные банки действуют по двум основным направлениям: стороне «покупки» и стороне «продажи». Побочные операции «покупки» включают такие услуги, как торговля ценными бумагами и управление портфелем. Побочная деятельность «Продажа» включает в себя андеррайтинг новых линий акций, маркетинг финансовых продуктов и публикацию финансовых исследований [19, с.299-301].

По степени цифровизации банки можно подразделить на банки с традиционной бизнес-моделью, цифровые банки и необанки [20].

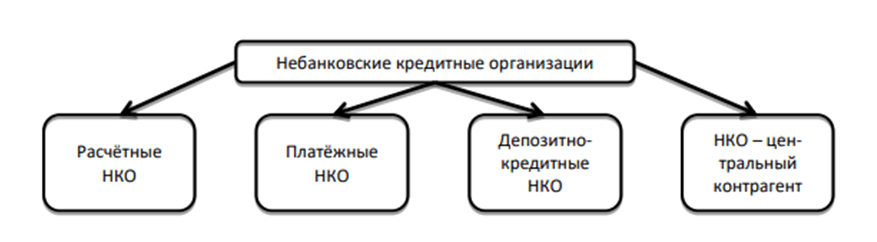

Небанковские кредитные организации (НКО) – это финансовые учреждения, не являющиеся банками, но предоставляющие ограниченный перечень банковских услуг [21, с.114-116].

Рис. 3. Типы небанковских кредитных организаций [22, с.22-28]

Расчетные небанковские кредитные организации (РНКО) – обеспечивают систему расчетов и переводов денежных средств, но им запрещено привлекать вклады юридических и физических лиц и выдавать кредиты; Платежные небанковские кредитные организации (ПНКО) – имеют право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций; Небанковские депозитно-кредитные организации (НДКО) – не вправе проводить расчетные операции, но могут осуществлять некоторые кредитно-депозитные операции; НКО – центральный контрагент [22, с.22-28]. Деятельность последнего типа небанковской кредитной организации регламентируется Федеральным законом «О клиринге, клиринговой деятельности и центральном контрагенте».

Помимо этого, кредитная организация может осуществлять и другие виды операции, например, лизинговые операции, оказание консультационных и информационных услуг, выдачу поручительств за третьих лиц и иные, предусмотренные законодательством РФ [21, с.114-116].

Например, деятельность лизинговых компаний заключается в заключении договора на техническое обслуживание между импортером и лизинговой компанией, по большей части, это похоже на договор между частным лицом и импортером.

Одним из наиболее существенных преимуществ для лизинговой компании является простота оформления счетов. После того как контракт на техническое обслуживание выставляется ежемесячно, его можно пролонгировать.

Еще одним видом некредитной организации являются факторинговые компании [23, с.103-105], которые направлены на создание финансовой цепочки поставок.

Финансирование цепочки поставок является своего рода экологическим совместным финансовым бизнесом [24]. Другими словами, работа каждого финансового бизнеса цепочки поставок требует сотрудничества как минимум трех участников и составляют бизнес-экосистему финансирования цепочки поставок. Экосистема финансирования цепочки поставок включает восемь основных участников: сторона спроса финансирования цепочки поставок, основные предприятия в цепочке поставок, поставщики услуг платформ финансирования цепочки поставок, поставщики технологических услуг финансирования цепочки поставок, учреждения финансирования цепочки поставок, инфраструктура финансирования цепочки поставок, отраслевые ассоциации и регулирующие органы. В дополнение к стороне спроса и поставщикам инфраструктуры, другие участники в разной степени выполняют одну или несколько ролей агрегатора ресурсов клиента, экстрактора сигналов риска и поставщика капитала.

Так же можно выделить кредитные союзы, которые служат важной цели, например, в экономике США, предоставляя финансовые услуги лицам с низким и средним доходом. Их активы неуклонно росли с 217 миллиардов долларов до 655 миллиардов долларов в период с 1990 по 2004 год [25].

Кредитные союзы имеют много общих черт со всеми депозитными организациями. Они принимают сберегательные и чековые депозиты; оформляют различные виды кредитов; и имеют филиальные сети, банкоматы и веб-сайты для интернет-банкинга для своих клиентов.

Кроме перечисленных некоторые авторы указывают на сберегательные союзы, микрокредитные организации и прочее [23].

Вывод

По итогам проведенного исследования можно сделать вывод, что кредитные организации можно классифицировать по размеру уставного капитала на банковские, небанковские кредитные организации, лизинговые, микрофинансовые и страховые.

В свою очередь банк может быть подразделен по функциональным признакам на депозитный, недепозитный, эмиссионный, коммерческий. По специализации на: инвестиционные, сберегательный, ипотечный, ипотечно-сберегательный. По степени цифровизации банки можно классифицировать на: с традиционной бизнес-моделью, цифровые и необанки.

Среди небанковских кредитных организаций выделяют расчетные, платежные, депозитно-кредитные и НКО.

По видам операций кредитные организации также могут быть классифицированы на лизинговые, кредитные союзы, страховые союзы, микрокредитные организации, факторинговые организации и прочее.

.png&w=640&q=75)