Люди, пытаясь повысить уровень своего дохода, задумываются о том, чтобы начать инвестировать, но многие из них не совсем хорошо разбираются в этом. В данной статье собраны самые популярные способы вложения денежных средств, а также проведён сравнительный анализ положительных и отрицательных сторон данных способов.

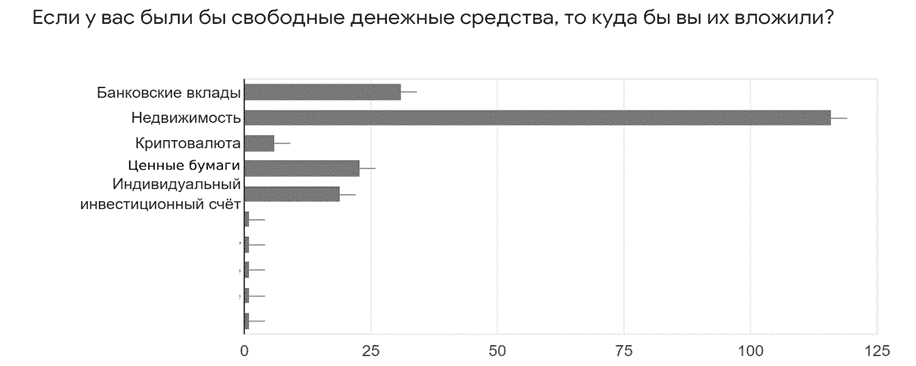

Каждому человеку на земле необходимо постоянное место жительства, из этого следует то, что недвижимость всегда будет пользоваться спросом. По данным проведённого в ходе научной работы социологического опроса, в котором участвовали более 150 человек возраста 25-40 лет, выяснено, что большинство респондентов на вопрос «Если у вас были бы свободные денежные средства, то куда бы вы их вложили?», ответили – в недвижимость (рис. 1).

Рис. 1. Социологический опрос по теме денежные вложения

Инвестирование в недвижимость может предоставить инвесторам несколько возможностей для роста капитала и получения стабильного дохода. Одним из наиболее распространенных способов является аренда жилой или коммерческой недвижимости. Арендные платежи предоставляют инвестору регулярный доход, а при умелом выборе объектов недвижимости, этот доход может быть стабильным и устойчивым в течение многих лет. Доход от сдачи квартиры в аренду может сильно варьироваться в зависимости от площади, ее состояния, наличия мебели и бытовой техники, расположения и других факторов. В среднем ежегодный доход от сдачи квартиры в аренду составляет от 4 до 6 % от ее стоимости, что примерно соответствует доходам по вкладам, которые предлагают банки [1].

Когда речь идет о покупке недвижимости с целью ее последующей перепродажи (флиппинг), инвесторы могут зарабатывать на разнице в стоимости приобретения и продажи объекта. Россияне предпочитают купить жилье, в которое могут переехать сразу после сделки, не вкладываясь в ремонт, покупку мебели и техники, поэтому покупка квартир «под ремонт» уже не актуальна. Доходность такого способа часто достигает 15%. Однако такой подход часто связан с рисками, поскольку рыночные условия могут изменяться, и прогнозирование будущих изменений цен не всегда просто [2].

Преимущества инвестирования в недвижимость включают в себя и ее потенциальную стойкость к инфляции. Как правило, стоимость недвижимости может расти вместе с инфляцией, что делает ее привлекательным активом для защиты капитала от долгосрочных финансовых рисков.

Тем не менее, инвесторы также сталкиваются с рядом вызовов и негативных моментов при инвестировании в недвижимость. Один из них – это высокие входные барьеры: средний входной порог по регионам России – 1 900 000₽, в Москве – 9 000 000₽. Покупка недвижимости требует значительных финансовых ресурсов, и не каждый инвестор может себе это позволить. Дополнительные расходы, такие как налоги на недвижимость, страхование, обслуживание и ремонт, также могут значительно увеличить общие затраты на владение недвижимостью. Рыночные факторы также могут оказать влияние на успех инвестиций в недвижимость. Экономические рецессии и изменения в регулировании могут повлиять на цены на недвижимость и спрос на арендные объекты [3].

Инвестирование в недвижимость может быть эффективным способом увеличения капитала и обеспечения стабильного дохода, но оно также сопряжено с рисками и требует внимательного анализа рынка, тщательного управления и понимания долгосрочных тенденций.

Банковские вклады являются вторым по популярности методом инвестирования, особенно в наше время из-за повышения ключевой ставки. Суть этого подхода заключается в том, что инвестор размещает свои денежные средства на определенном счете, и банк начисляет проценты на эту сумму. Этот вид инвестирования представляет собой форму пассивного дохода, не требующего значительных знаний или навыков для успешного использования [8].

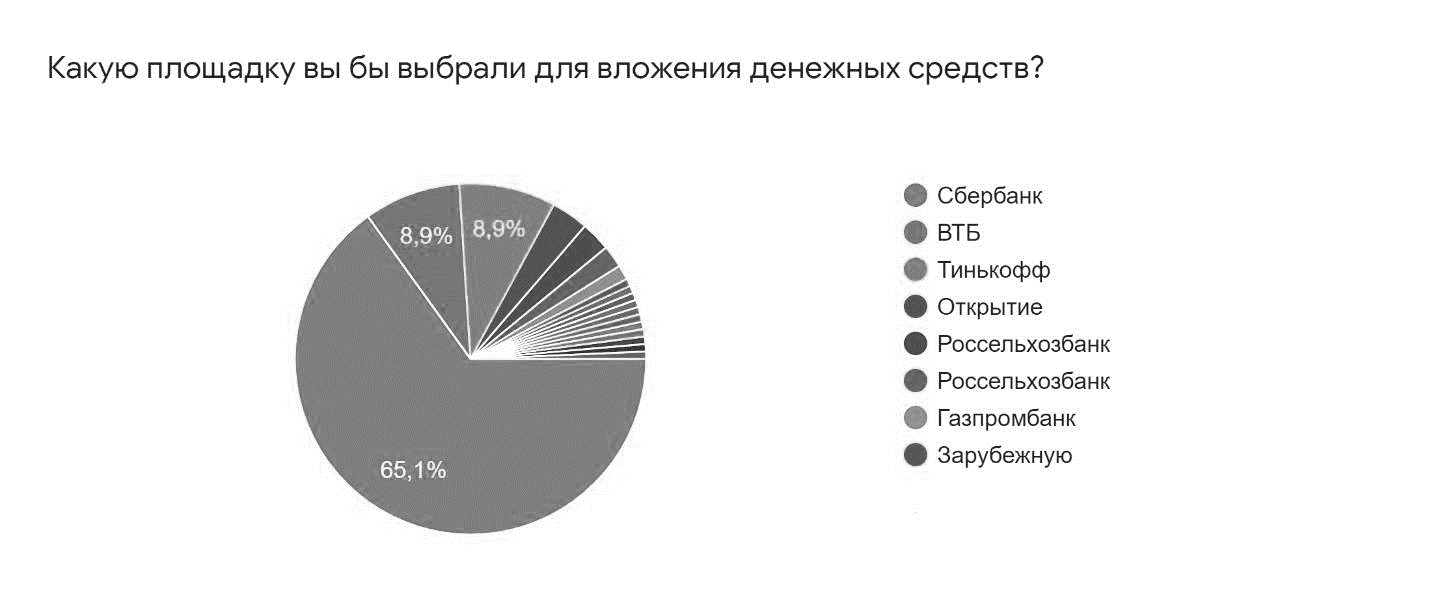

Преимуществом банковских депозитов является возможность выбора срока вклада, который напрямую влияет на уровень процентной ставки. Таким образом, чем дольше срок вклада, тем выше потенциальный доход. В России существует система страхования вкладов, которая охватывает практически все вклады физических лиц в российских банках. Главное условие для того, чтобы ваш вклад попал под эту программу защиты – банк, в котором вы открываете счет, должен являться участником ССВ. Если банк входит в программу ССВ, то ваш вклад на сумму до 1 миллиона 400 тысяч рублей будет застрахован. Однако в ситуации, когда у вас есть несколько вкладов в одном банке, то будет защищена сумма, не превышающая 1 миллион 400 тысяч рублей. Существует одна хитрость: для безопасности люди открывают банковские вклады сразу в нескольких банках, тогда в этом случае каждый ваш вклад в разных банках будет застрахован на 1 миллион 400 тысяч рублей. Но при всём этом депозитный счёт имеет малую доходность. Высокий уровень инфляции превышает уровень доходности вклада. Кроме того, процентная ставка по депозиту напрямую зависит от ключевой ставки, если последняя увеличивается, то и растёт доход по банковским вкладам. Но при этом, в стране будут высокие ставки по кредитам, замедление экономики и производства, снижение покупательной способности. К примеру, индекс инфляции составил 7-8%, а процент по годовому вкладу – 12-14%, процентная ставка Сбербанка, ставшего самым популярным банком среди наших респондентов (рис. 2). То есть, деньги обесценились на 7%, а доход по вкладу вырос на 12%. Реальная стоимость депозита увеличилась только на 4-5%, но скорее, это является исключением, чем правилом, т. к. в большинстве случаев реальная стоимость депозита уменьшиться. Также при составлении договора внимательно нужно читать условия, предлагаемые банком, поскольку в них могут заключаться возможные скрытые комиссии и условия [10, 11].

Рис. 2. Социологический опрос по теме денежные вложения

Наверное, банковские вклады являются самым простым способом вложения денежных средств: однако, несмотря на преимущества, банковские вклады обладают низкой доходностью. В условиях высокой инфляции проценты по вкладам могут не удовлетворять росту цен. При выборе данного метода инвестирования важно внимательно ознакомиться с условиями, предлагаемыми банком, чтобы избежать возможных скрытых комиссий и условий. Несмотря на их простоту и отсутствие значительных рисков, банковские вклады часто характеризуются относительно невысокой доходностью, что делает их менее привлекательными для инвесторов, ищущих более высокие варианты дохода. Согласно социологическому опросу, проведенному в ходе написания научной статьи, третьим по популярности способом вложения денежных средств является инвестирование в ценные бумаги. Однако этот способ несет в себе большие риски, если вы начинающий инвестор. Если вы принимаете все риски и хотели бы получать прибыль в крупных размерах, то вам следует освоить инвестирование в ценные бумаги. Такой способ вложения денежных средств является наиболее прибыльным, но у него есть и довольно значительные недостатки: получение прибыли не гарантированно вследствие вероятности падения стоимости ценных бумаг. Однако этот недостаток можно практически нивелировать наличием опыта, знаний и умением быстро принимать правильные решения. Вложение в ценные бумаги – перспективное направление, распространённое во всём мире. Немалое количество рисков в этом направлении могут как уменьшить вашу доходность, так и существенно повысить ее [4, 7].

Под вложением в ценные бумаги подразумевается вложение денежных средств в различные активы. Этими активами могут быть как акции и облигации, так и какие-либо бизнес-проекты, и иные финансовые инструменты. Каждая ценная бумага закрепляет за вами право владельца части имущественных активов конкретной компании. Кроме того, она может подтверждать факт займа денежных средств [5].

Любой человек, достигший возраста в 18 лет, может купить и затем продать ценные бумаги. Держатель ценных бумаг может заработать не только на разнице цены до и после продажи ценных бумаг, но и на выплачиваемых компанией дивидендах [6].

Среднегодовая доходность американского фондового рынка – 15%, но варьируется в зависимости от инструмента. Акции могут дать в среднем до 40% годовой доходности, фонды – до 20%, Облигации – менее доходный, но защитный инструмент, по ним годовая доходность может дойти до 6% [12].

Однако существует способ получать практически гарантированную прибыль, почти не имея знаний в данной области. Данный способ подразумевает вложение денежных средств в покупку различных известных индексов. Например, S&P 500. Данный индекс состоит из 500 крупнейших компаний США и покрывает 80% капитализации всего фондового рынка США.

Покупая данный индекс, вы инвестируете практически во всю американскую экономику. Данный способ вложения денежных средств более выгоден, чем вложение во вклад в банке, так как ежегодный рост дивидендов компаний из индекса в среднем опережает инфляцию на 3%, однако в данный процент не входит учет роста котировок, так что доходность может быть существенно выше. Так же данный способ практически лишен всяких рисков из-за привязки не к одной конкретной компании, а множеству крупнейших в мире. Так как инвестирование в одну компанию практически всегда в итоге приводит к большим потерям, инвестирование в индексы является наиболее безопасным и выгодным способом вложения денежных средств [9].

Однако и у него можно выделить несколько недостатков:

- Доступ к данному индексу могут получить только квалифицированные инвесторы.

- Налоговые льготы будут недоступны.

Вложение в индексы является хорошей альтернативой банковскому вкладу, поскольку средняя годовая доходность, например, индекса S&P 500, составляет – 13.6%. На текущий момент по официальным данным инфляция в России составляет 6.68%. Поэтому вложение денежных средств в данный индекс принесет приблизительно 6.92% в год, учитывая инфляцию.

Грамотно распределив денежные ресурсы по различным фондам, индексам, акциям и облигациям, можно получать большую прибыль, однако нужно осознавать риски и изучать рынок в целом, стараясь их минимизировать.

Проведем сравнительный анализ разных способов инвестирования (таблица).

Таблица

Сравнительный анализ разных способов инвестирования

|

Предмет инвестирования |

Входной порог, руб |

Доходность, % годовых |

Риск |

|---|---|---|---|

|

Недвижимость |

1 900 000 |

До 15 |

средний |

|

Банковский вклад |

500 |

До 13 |

низкий |

|

Ценные бумаги |

< 1 000 |

До 40 |

высокий |

В обобщении, было установлено, что все методы инвестирования объединены общим принципом: потенциальная доходность напрямую зависит от уровня риска. Каждый инвестор самостоятельно принимает решение, предпочитая либо небольшую, но гарантированную прибыль, либо готовясь к риску с целью получения более значительного финансового вознаграждения.

.png&w=640&q=75)