В современной экономической системе налоги играют важную роль [4], при этом они являются не только основой доходной части государственного бюджета, но и служат одним из инструментов регулирования экономики и социальной сферы.

Причин и способов уклонения от уплаты налогов большое множество [5], поэтому налоговые правонарушения не редкость в наше время. Прокуратура Российской Федерации рассматривает противодействие налоговым правонарушениям как одно из перспективных направлений обеспечения законности в стране

В российском законодательстве, а конкретно в НК РФ дается определение, что такое налоговое правонарушение, об этом говорит ст. ст. 106 НК РФ.

Налоговое правонарушение рассматривается как деяние, которое совершено в разрез с российским законодательством и влечет определённую степень наказания, которое в свою очередь определяется как налоговое правонарушение.

В основе определения налогового правонарушения стоит такая категория, как виновное лицо, наличие вины, то есть для привлечения гражданина к ответственности должен быть доказан факт вины, наличие нарушения.

В действующем налоговом законодательстве рассматривается свыше 30 налоговых правонарушений.

Все эти правонарушения расписаны в главах 16 и 18 НК РФ. Классификация налоговых правонарушений разная, все зависит от выбранного критерия оценки вины.

Если разделить налоговые правонарушения по типу налогоплательщика, то здесь можно выделить, первое, правонарушения, которые совершает юридическое лицо, например, не уплата в налоговый орган налога на прибыль, потому как данный налог действует в отношении юридических лиц, присущ организациям.

Второе, нарушения и виды плательщиков в лице физического лица, например налог как НДФЛ с доходов, которые получены при продаже недвижимости, имущества, время владения, которое не менее трех лет [6].

Третье, вид налогоплательщика, к которым относятся организации и индивидуальные предприниматели, например, хозяйствующий субъект, который осуществляет торговую деятельность, не своевременный уплаченный налог на торговый сбор, который является обязательным для юридических лиц и индивидуальных предпринимателей.

И последний вид налогоплательщика, к которым относятся организации, индивидуальные предприниматели, физические лица, это нарушение, которое связано с несвоевременной подачи декларации.

Если рассматривать вопрос о классификации действия или бездействия налогоплательщика по характеру, то можно отдельно выделить следующие виды налоговых правонарушений:

- препятствие проведению налогового контроля, в качестве примера можно привести содержание ст. 116, 119, 126 НК РФ;

- нарушение порядка ведения и предоставления фискальной отчетности, в качестве примера можно назвать ст. 119.1, 129.4 НК РФ;

- не соответствие по обязанности уплаты налогов, страховых взносов и обязательных сборов, в качестве примера можно привести ст. 122, 123 НК РФ;

- допущения в ходе процесса рассмотрения дел о налоговых правонарушениях, в качестве примера можно назвать ст. 128 и 129 НК РФ;

- нарушения правил исполнительного производства по делам о фискальных правонарушениях, об этом сказано в ст. 125 НК РФ.

Одна из классификаций налоговых правонарушений по критерию – характер фискальных норм, это один из самых используемых критериев.

При фискальной норме правовые отношения подразделяются на материальные и процессуальные.

Материальные связанны с исчислением и уплатой налогов, сборов, страховых взносов, а процессуальные отношения строятся на взаимодействие во время проверок, в ходе привлечения виновных к ответственности.

Руководство организацией реализовывал продажу строительных материалов как работу розничной торговли.

Глава 18 НК РФ приводит перечень видов нарушений, которые совершаются кредитными организациями (банками), а именно, банковскими обязанностей, которые предусмотрены законодательством о налогах и сборах, а также прописана мера ответственности за каждое нарушение.

Банки рассматриваются как особая группа участников налоговых правовых отношений, которая свои взаимоотношения выстраивает между субъектами отношений, а именно – отношения государства и гражданами, государства и учреждениями (организациями).

Банк несет общую налоговую ответственность, потому как он (банк) является налогоплательщиком, с другой стороны, банк играет роль финансового посредника, которые возникают между налогоплательщиками и налоговым органом, которые обеспечивают своевременное поступление налогов и сборов в бюджет страны.

Загороднев Ю.А. на протяжении достаточно долго времени занимался изучением нарушения действующего налогового законодательства в части налогов и сборов в банковской сфере [7].

Он отметил, что основными видами нарушений были в вопросах нарушения порядка открытия счета для налогоплательщика.

Также Загороднев Ю, А. отметил наличие нарушения порядка срока исполнения поручения о переводе налога.

Банк также вовремя не решил вопрос о приостановлении операции по счетам налогоплательщика, как физического, так и юридического лица.

Банк не исполняет решения о взыскании налогов и вовремя не предоставляет информацию и финансово-хозяйственной деятельности юридического лица.

Налоговые правонарушения, которые характерны для кредитных организаций объединяются не по признаку единства субъектов, сколько по характеру направленности налогового правонарушения [8].

Данные налоговые правонарушения по своей сути направлены против стабильности налоговой и финансовой системы.

Банк, как субъект финансово-хозяйственной деятельности для государства выступает как налогоплательщик.

Поэтому государство, налоговые органы требует от кредитных организаций четкого выполнения налогового законодательства, в случае если банка будут пренебрегать к правилам, нормам, требованиям налоговой системы нарушится стабильность и эффективность работоспособности налоговой системы.

НК РФ предусматривает пять противоправных деяний банков, которые введут не стабильности налоговой системы страны.

На сегодняшний день в НК РФ отсутствуют признаки налогового правонарушения и налогового преступления, поэтому во избежание нарушений в налоговой сфере, законодателю необходимо в ближайшее время данный пробел решить и сформулировать это в статье НК РФ.

На сегодняшний день классификация видов нарушений законодательства в налоговой сфере насчитывается больше тридцати, все виды нарушений прописаны в 16 и 18 Главах НК РФ.

Классификация составов налоговых нарушений может быть самой разной, все зависит от выбранных критериев.

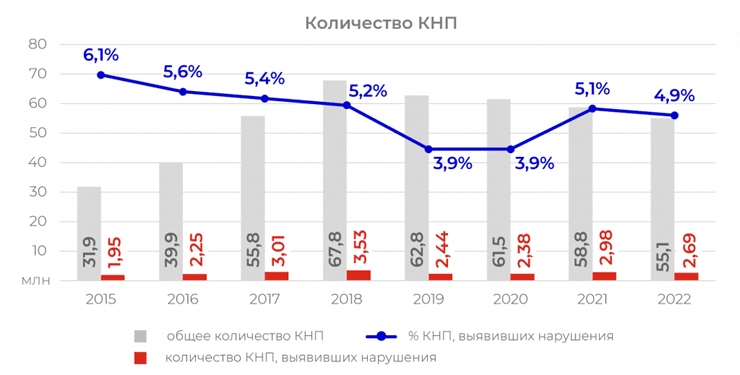

Проанализируем результаты камеральных налоговых проверок.

За 2022 г. налоговые органы провели 55,1 млн камеральных налоговых проверок налогоплательщиков, включая как организации, так и физических лиц, в том числе индивидуальных предпринимателей, что в целом сопоставимо с показателями за предыдущие годы [9].

Рис. 1. Количество камеральных проверок за 2015-2022 гг.

В большинстве камеральные налоговые проверки проводятся незаметно для налогоплательщиков ив редких случаях приводят к доначислению налогов, пени и штрафов.

Например, в 2015-2021 гг. доначисления происходили всего в 5% случаях.

Показатели 2022 г. соответствуют сложившейся статистике – 4,9%.

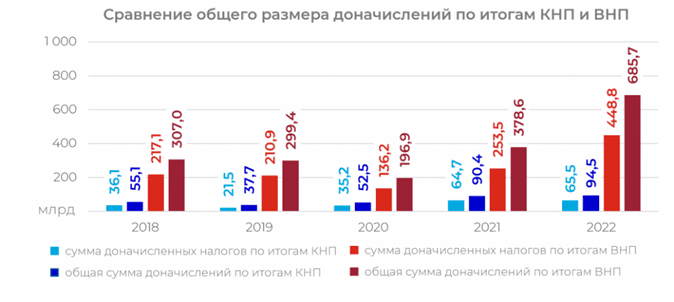

Сравнение общего размера доначислений по камеральным проверкам и выездным можно увидеть на рис. 2. [9].

Рис. 2. Сравнение общего размера н доначислений по КНП и ВНП за 2018-2022 гг.

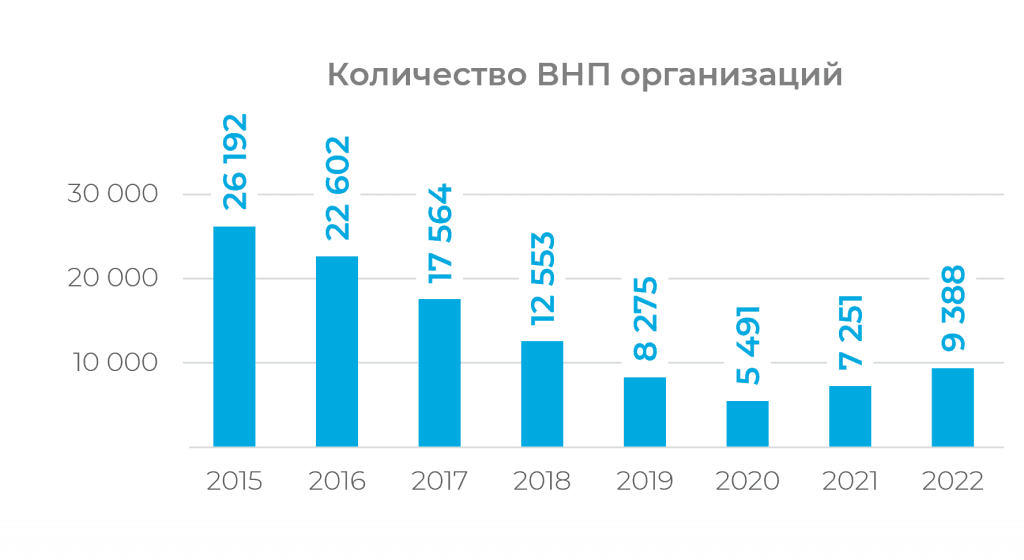

Начиная с 2015 г. прослеживается тенденция снижения количества выездных налоговых проверок организаций: с 26,1 тыс. в 2015 г. до 7,2 тыс. в 2021 г.

Во многом такое снижение связывают с активным вовлечением налоговых органов в аналитическую работу и проявлением сознательности налогоплательщиков к самостоятельному уточнению своих обязательств.

В 2022 г. наблюдался рост, то есть налоговыми органами было проведено около 10 000 организаций, что на 30% выше данных 2021 г.

Рис. 3. Количество выездных камеральных проверок за 2015-2022 гг.

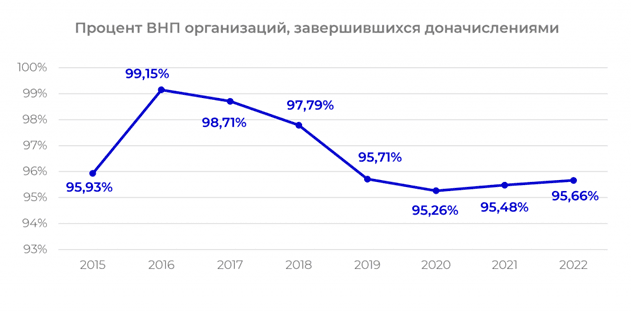

Процент ВНП, завершившихся доначислениями, колеблется в районе 93-96% в течение последних 4 лет.

В 2022 г. данный показатель остался практически на том же уровне: 95,66% в 2022 г по сравнению с 95,48% в 2021 г. [9].

Рис. 4. Процент выездных камеральных проверок за 2015-2022 гг.

Такое высокое процентное соотношение связано с тем, что назначению выездной налоговой проверки предшествует предварительная работа со стороны налоговых органов, например, получение информации о конкретных сделках у налогоплательщика, контрагентов, анализ АИС по НДС и т.д.

Но, отмечен и факт снижения удельного веса малоэффективных выездных налоговых проверок организаций, которые были завершены решением налоговых инспекторов без доначислений, решением, доначисления по которому были признаны необоснованными вышестоящим налоговым органом или судебным органом: 24,3% в 2019 г., 18,7% в 2020 г. и 14,1% в 2021 г.

Основными причинами проведения безрезультативных и малоэффективных выездных камеральных проверок, по мнению налоговой службы, являются:

- неподтверждение результатами выездных налоговых проверок рисков, которые были установлены в ходе проведенного анализа, в том числе в связи с представлением налогоплательщиками необходимых документов;

- отсутствие необходимой базы доказательств, которые могли бы подтвердить совершение налогоплательщиками нарушений налогового законодательства.

Счетная палата РФ отметила увеличение средней продолжительности выездных налоговых проверок для организаций на 0,5-1% (с 220 дней в 2019 г. до 208 дней в 2022 г.).

Помимо роста общего количества выездных налоговых проверок в отношении организаций увеличился и объем доначислений.

Так, в 2022 г. размер выявленных недоимок по налоговым платежам составил 501 млрд руб., что выше показателя 2021 г. почти на 81%.

Общая сумма доначислений, в которые вошли штрафы и пени, составила 682 млрд руб., что на 85% больше показателя 2021 г. (380 млрд руб.).

В 2022 г. средний размер доначислений по налоговым платежам составил 46,2 млн руб., а средний размер доначисленных пени и штрафов около 24,0 млн руб.

Каждая налоговая инспекция предоставляет информацию по числу проведенных проверок, так лидером среди налоговых инспекций по общему размеру доначислений по результатам выездных налоговых проверок остается Межрегиональная инспекция ФНС России № 1, которая проводит проверку среди транснациональных компаний.

В 2021 г. литером стала по объему доначислений перешло к Межрегиональной инспекции по крупнейшим налогоплательщикам № 2, которая проверяет предприятия нефтегазового сектора.

В 2022 г. лидером стала Межрегиональная инспекция по крупнейшим налогоплательщикам № 5, которая проверяет добывающие предприятия, предприятия металлургической и химической отрасли.

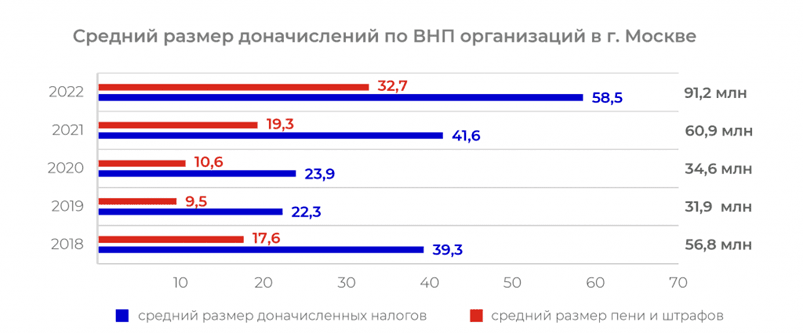

В г. Москве статистика по ВНП организаций за 2022 г. в целом соответствует общей картине:

Рис. 5. Средний размер доначислений по выездным налоговым проверкам по г. Москве за 2018-2022 г.

Рост количества ВНП организаций в 2022 г. оказался незначительным; размер доначислений как налогов, так и пени и штрафов в 2022 г. увеличился.

Число налоговых преступлений в России увеличился на 12,9%, до 5750 случаев.

В январе 2022 г. были обнародовало данные по общему материальному ущербу от всех преступлений за 2021 г.

Количество преступлений в сфере налогообложения выросло как в количественном отношении, так и в части размера ущерба.

По оценкам ущерб составил 83,7 млрд. руб. по итогам 2021 г.

В 2021 г. было зафиксировано 5543 налоговых преступления, что на 13,8% больше, чем годом ранее.

Рост количества преступлений, связанных с налогообложением, она связала с экономическими последствиями пандемии коронавируса COVID-19.

В 2021 г., по представленным данным МВД, в России было раскрыто 3240 налоговых преступлений, что на 9,9% больше, чем в 2020 г.

На основе приведенных данных, можно сказать, что следует ужесточить меры ответственности за налоговые правовые отношения.

Таким образом, вопросы относительно наступления юридической ответственности за совершение налоговых правонарушений остаются актуальными для государственного регулирования общественной безопасности. Применяемые в отношении лиц, совершивших правонарушение, недостаточно эффективны и результативны, поскольку субъекты не ограничиваются лишь наступлением дисциплинарной или административной ответственности, доводя противоправные, виновно совершенные деяния до уголовного преступления.

Одной из наиболее актуальных проблем, связанных с законотворческой деятельности, в частности установления норм административной ответственности за преступления, связанные с налоговым законодательством, является установление общих, унифицированных норм административного и налогового права, при этом, данные нормы должны быть универсальными, и соответствовать всем требованиям действующего законодательства.

.png&w=640&q=75)