Введение

В современных условиях глобализации и цифровизации финансовых рынков наблюдается активное развитие цифровых валют и стейблкоинов, которые становятся важными инструментами регулирования валютных курсов и обеспечения финансовой стабильности. Страны Евразийского экономического союза (ЕАЭС), сталкиваясь с колебаниями национальных валют и внешнеэкономическими вызовами, стремятся найти новые подходы к поддержанию валютной стабильности. В этом контексте использование цифровых валют и стейблкоинов приобретает особую значимость, поскольку они могут способствовать минимизации валютных рисков и снижению зависимости от внешних факторов.

Актуальность обусловлена необходимостью поиска эффективных механизмов стабилизации валютных курсов в условиях нестабильности мировых финансовых рынков и растущей интеграции стран-участниц ЕАЭС. Особое внимание привлекают стейблкоины, которые благодаря привязке к фиатным валютам и активам могут служить инструментом укрепления экономической стабильности. Кроме того, в условиях усиления экономической интеграции в рамках ЕАЭС обсуждается возможность создания единой валюты, что ставит вопрос о роли цифровых валют в данном процессе.

Цель работы заключается в исследовании потенциала использования цифровых валют и стейблкоинов для стабилизации валютных курсов стран ЕАЭС и анализа перспектив создания единой валюты в регионе.

1. Использование цифровых валют и стейблкоинов для стабилизации валютных курсов

Современная экономическая практика еще не выработала единое определение для понятия стейблкоинов. Это связано с отсутствием четких законодательных норм и стандартов, регулирующих их использование. На текущий момент под стабильными монетами принято понимать криптовалюты, цель которых заключается в поддержании постоянной стоимости, которая привязана к какому-либо активу или набору активов. Как и другие виды криптовалют, такие монеты относятся к категории электронных денег, не находящихся под контролем центральных банков. Их основой выступают токены, обеспечивающие подтверждение их подлинности.

Эти активы способны выполнять функции, схожие с традиционными валютами, особенно в условиях недостатка наличных средств. Например, в условиях ограниченного доступа к доллару США стейблкоины могут служить резервным средством хранения капитала. При падении курса криптовалют, таких как биткоин, инвесторы могут временно перевести свои активы в стейблкоины, избегая потерь и не прибегая к обмену на фиатные деньги.

Первоначальная цель создания стейблкоинов заключалась в упрощении процесса покупки и продажи криптоактивов. Так, использование традиционных валют через банковские переводы может занимать длительное время, а также подвергать участников сделок рискам мошенничества с платежными данными. Стейблкоины же позволяют быстро осуществлять операции внутри криптовалютного пространства, обеспечивая снижение времени и расходов на транзакции.

Концепция стабильных монет не является новой. Еще в XVII веке государственные депозитные банки, такие как Банк Амстердама, демонстрировали аналогичные принципы, схожие с функционированием современных стейблкоинов. Между стейблкоинами, фондами денежного рынка и электронными деньгами также можно проследить параллели. В прошлом мировая экономика придерживалась политики фиксированных валютных курсов, когда стоимость национальных валют была привязана к золоту или к набору других активов. Центробанки брали на себя обязательства поддерживать эти курсы, что отражается в современных механизмах обеспечения стейблкоинов.

В настоящее время стейблкоины часто обеспечены валютами, товарами или криптоактивами, что гарантирует их стабильность. Это делает такие монеты привлекательными для использования в странах с высоким уровнем инфляции, где экономическая нестабильность снижает покупательную способность национальных валют [1].

Благодаря своим характеристикам, стейблкоины сочетают в себе надежность традиционных валют и преимущества блокчейна.

Основными достоинствами стейблкоинов являются:

- простота использования;

- децентрализованная природа;

- защита от неконтролируемой эмиссии, что обеспечивается за счет использования блокчейн-технологий, предотвращающих возможность фальсификации токенов или несанкционированного их выпуска;

- минимальные издержки на проведение транзакций и высокая их скорость.

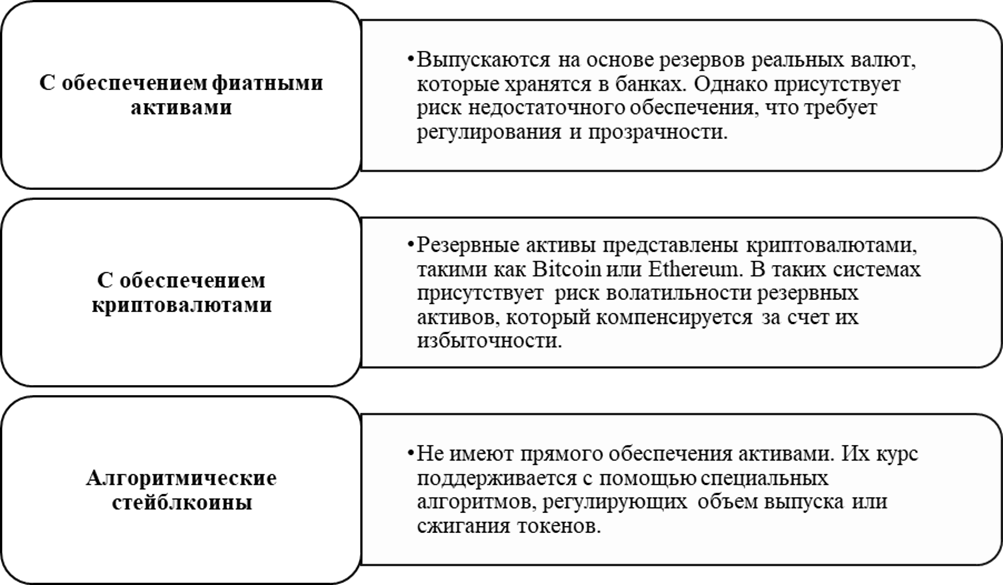

Эти особенности способствовали популярности стейблкоинов как средства накопления, расчетов и обмена внутри криптосообщества. Однако важно отметить, что, несмотря на стабильный курс, такие криптовалюты не являются полноценными фиатными деньгами. Основной риск заключается в отсутствии нормативного регулирования в большинстве стран [2]. Ниже на рисунке будут отражены существующие типы стейблкоинов.

Рис. Существующие типы стейблкоинов [3]

Рис. Существующие типы стейблкоинов [3]

К числу наиболее известных стейблкоинов можно отнести USDT (Tether), USDC (USD Coin), BUSD (Binance USD) и DAI. Эти криптовалюты широко используются в различных операциях, включая хранение средств, торговлю на биржах и получение доходов от криптовалютных займов.

Также стоит упомянуть вопрос законности операций, связанных с использованием стейблкоинов. Взаимодействие с реальными активами через криптовалюты зачастую попадает в серые зоны правового регулирования, что может вызывать дополнительные сложности для инвесторов и пользователей. Помимо этого, увеличивается риск хакерских атак: злоумышленники могут не только украсть саму криптовалюту, но и завладеть активами, служащими её обеспечением [4].

Во многих странах стейблкоины не рассматриваются как законное средство платежа, поскольку они не обладают той же степенью универсальности, что и национальные валюты. Однако их можно воспринимать как инвестиционные активы и использовать для трансграничных расчётов.

Российское законодательство не включает в себя термин «стейблкоин», но некоторые из них, ввиду разнообразия их архитектур, по своим характеристикам могут напоминать цифровые права, регулируемые в соответствии с российскими правовыми нормами. В определённых случаях стейблкоины могут обладать характеристиками, схожими с цифровыми валютами, признанными законодательством России, как отмечается в соответствующем докладе.

Следует помнить, что использование стейблкоинов для платежей между резидентами Российской Федерации запрещено, поскольку единственным законным средством платежа в стране является рубль. Центральный банк РФ поддерживает эту позицию, выступая против использования криптовалют внутри страны, но при этом одобряет их применение в международной торговле [5].

Таким образом, стейблкоины могут выступать удобным инструментом для хранения и использования средств на криптовалютных рынках, но требуют взвешенного подхода из-за присущих им рисков.

2. Перспективы создания единой валюты в ЕАЭС

В рамках Евразийского экономического союза (ЕАЭС) отсутствуют какие-либо положения о введении единой валюты. В стратегических документах, регламентирующих развитие организации до 2025 года, данный вопрос не фигурирует, и переговоры на эту тему не ведутся. Введение единой валюты на данный момент не обсуждается, поскольку нет объективных условий, которые бы способствовали такому шагу. В отличие от Европейского союза (ЕС), где была введена единая валюта, ЕАЭС функционирует в условиях существенно меньшей взаимной торговли. Объем торговли между государствами-членами составляет около 15% от общего внешнеторгового оборота, тогда как в ЕС этот показатель достигает 60-70%. Следует отметить, что даже в ЕС только 19 из 28 стран вошли в монетарный союз, что подтверждает отсутствие универсальных решений в этой сфере. В рамках действующих документов ЕАЭС не предусмотрено создание единой валюты, и на данный момент подобные планы не разрабатываются [6].

Создание уникальной валюты в Евразийском экономическом союзе остаётся перспективным, однако на данный момент основное внимание уделяется расширению использования национальных валют в расчетах между странами-участниками. Начало этого процесса восходит к 2015 году, с момента образования ЕАЭС в его современном составе. За последние годы наметился значительный рост доли таких расчетов, особенно в условиях экономических и политических вызовов, с которыми столкнулись некоторые государства-члены союза.

Переход на расчеты в национальных валютах в последние годы ускорился. В 2022 году более 80% всех взаимных операций осуществлялись в местных валютах, что подтверждает успешность этой стратегии. По последним данным, доля расчетов в долларах в рамках ЕАЭС снизилась до менее 10%, что свидетельствует о системном отказе от использования доллара в пользу национальных валют. Это также укрепляет внутренние экономические связи стран союза и снижает зависимость от внешних факторов.

Несмотря на явные успехи в этом направлении, создание единой валюты пока не является приоритетной задачей для ЕАЭС. Планируется дальнейшая работа по гармонизации финансового рынка и созданию институциональных условий для его эффективного функционирования [7].

Одним из значимых направлений работы Евразийской экономической комиссии является увеличение доли расчетов в национальных валютах в рамках Союза. Регулярные консультации с деловыми кругами позволяют выявить возможные препятствия на пути перехода к расчетам в национальных валютах и оценить связанные с этим риски, такие как макроэкономическая нестабильность и валютные колебания. Важным шагом в этом направлении стало создание Экспертного совета при Центральном банке России, который занимается оценкой влияния валютных рисков на выбор валюты для международных контрактов.

Несмотря на обсуждения возможности валютного союза, экспертные мнения склоняются к тому, что на данном этапе приоритетом является дальнейшая экономическая интеграция. Существующие различия в уровнях экономического развития стран ЕАЭС требуют углубления сотрудничества с целью выравнивания социально-экономических показателей. Лишь после достижения этих целей появится возможность рассмотрения вопроса о введении единой валюты. Принятие окончательного решения по этому вопросу будет возможным только при условии консенсуса всех стран Союза, что предполагает длительную подготовительную работу и учет различных моделей валютной интеграции [8]. Ниже в таблице 1 будет представлена модель оценки динамики и прогнозирования курсов.

Таблица 1

Модель оценки динамики и прогнозирования курсов [9]

Факторный показатель | Расчетная формула | Принятые в расчётной формуле условные обозначения | |

|---|---|---|---|

ЭКОНОМИЧЕСКИЕ ФАКТОРЫ (ВНУТРЕННИЕ И ВНЕШНИЕ) | |||

Сбалансированность структуры и динамики экономики** (xe1) |

| S, D – соответственно, структурный и динамический показатель сбалансированности национальной экономики; dht, dmt – соответственно, удельный вес высокотехнологичных и среднетехнологичных отраслей в секторе обрабатывающей промышленности; dmi – удельный вклад в формирование национального ВВП обрабатывающей промышленности; GNIne, GNItop5 – соответственно, значение валового национального дохода (рассчитанного на основе Atlas Method и скорректированного на величину темпа прироста) по анализируемой экономике относительно среднего взвешенного значения ВНД экономик, входящих в TOP5 по объёму ВВП | |

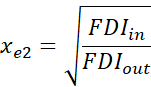

Соотношение чистого притока и чистого оттока инвестиций (xe2) |

| FDIin, FDIout – соответственно, чистый приток и чистый отток прямых иностранных инвестиций в % от ВВП | |

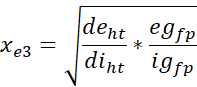

Сбалансированность структуры и динамики внешней торговли (xe3) |

| deht, diht – соответственно, доля высокотехнологичного экспорта доля высокотехнологичного импорта в общем объеме произведенной / импортированной продукции (товаров, работ, услуг); gefp, igfp – коэффициент темпа прироста объемов экспорта и объемов импорта в постоянных (фиксированных) ценах | |

СОЦИАЛЬНО-ПОЛИТИЧЕСКИЕ ФАКТОРЫ (ВНУТРЕННИЕ И ВНЕШНИЕ) | |||

Рыночная капитализация компаний (xp1) |

| dldc – удельный вес рыночной капитализации публичных компаний (зарегистрированных на бирже) в национальном ВВП | |

Государственное участие в экономике (xp2) |

| dgs – удельный вес государственного сектора в национальной экономике (удельный вклад государственного сектора в формирование национального ВВП) | |

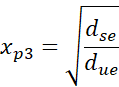

Качество занятости населения в национальной экономике (xp3) |

| dse, due – соответственно удельный вес стабильно занятого и нестабильно занятого населения (в национальной экономике) относительно общей численности экономически активного населения | |

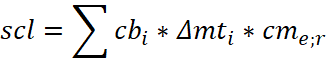

Далее будет приведена формула единой валюты ЕАЭС

(1)

(1)

cbi – величина валютной базы i-го участника объединения (в нашем случае – это Россия, Казахстан, Беларусь), выраженная в единицах национальной валюты; при введении глобального стейблкоина валютная база будет заменена на его значение по отношению к цифровым валютам ЕАЭС.

∆mti– доля i-го участника объединения (в нашем случае – это Россия, Казахстан, Беларусь) во взаимной торговле с другими участниками объединения;

cme;r – соответственно, корректирующий маркер цифровых или ресурсных денег (для России и Казахстана – маркер ресурсных денег, для Беларуси – цифровых денег).

В данном представлена концепция расчета единицы региональной валюты, включающей индикаторы мирового валютно-финансового и ресурсного рынков, обеспечивающая для данной валюты большую объективности и стабильность.

Таким образом цена единой валюты ЕАЭС формируется преимущественно за счет вклада во взаимную торговлю Российской Федерации и за счет цены национальной валюты Республики Казахстан. Республика Беларусь имеет наименьшее влияние на формирование цены единой валюты ЕАЭС (равно как и другие участники).

Волатильность цен на национальные валюты России, Беларуси, Казахстана, а также волатильность цен на электронные и ресурсные деньги будет обусловливать нестабильность цены единой валюты в ЕАЭС.

Отметим, что рассматриваемые криптовалюты для расчета корректирующего показателя цифровых денег должны будут быть в будущем заменены на признанные в мире официальные цифровые деньги.

Кроме того, биржевые показатели стоимости электроэнергии, природного газа и нефти также могут быть замещены в дальнейшем другими комплексными индексами при их появлении.

Тем не менее наряду с методическими разработками, ориентированными на создание единой внутренней валюты, прежде всего необходимо сформировать условия стабильного социального и экономического развития Евразийского экономического союза.

3. Влияние глобальных экономических тенденций на создание единой валюты: цифровизация и ресурсы

Влияние новых форм денежных средств может существенно изменить существующие модели функционирования национальных денежных систем и оказать влияние на их стабильность. Мировая экономика, восстанавливаясь и развиваясь, требует пересмотра накопленного опыта и выработки новых подходов к обращению цифровых валют, соответствующих международным стандартам регулирования.

В нынешних условиях расширение научного понимания и моделирования цифрового денежного оборота становится особенно значимым для глобальной экономической устойчивости. Современные вызовы требуют не только развития национальных экономик, но и создания стабильных международных финансовых связей. Один из предложенных вариантов – создание универсальной цифровой валюты, которая может стать основой для интеграции национальных экономик в глобальное пространство. Цифровая экономика, активно развивающаяся в последние десятилетия, нуждается в инновационных формах денежного обращения.

Появление цифровых валют привело к дискуссиям в академическом сообществе. Эти новые финансовые инструменты значительно отклоняются от традиционных теорий денег, таких как номиналистическая, государственная или количественная. Тем не менее современные исследования в области цифровых денег способствуют развитию новых теоретических основ, которые могут изменить существующие подходы к денежным системам. Введение криптовалют и распределенных систем обмена требует научной оценки и разработки новых критериев для анализа их эффективности и взаимодействия с элементами существующей финансовой инфраструктуры.

Существует растущий интерес к рынку цифровых валют, что подчеркивает необходимость изучения накопленного опыта и развития подходов к регулированию этого сегмента. Международные исследования и обмен мнениями среди экономистов различных стран показывают, что перспективы цифровых валют все еще находятся в стадии обсуждения, и их долгосрочные последствия для финансовых систем остаются неопределенными [10]. Ниже в таблице 2 будет представлен экономический потенциал и вызовы цифровых валют.

Таблица 2

Цифровые валюты: экономический потенциал и вызовы [10]

Аспект | Описание |

|---|---|

Новые возможности для экономического прогресса | |

Привлечение капитала для стартапов | Первичное размещение токенов (ICO) стало важным механизмом для привлечения инвестиций в молодые компании, создавая новые возможности для предпринимателей и инвесторов. |

Вызовы для регулирования и финансовой стабильности | |

Законодательное регулирование | Недостаток четких правовых рамок порождает риски для инвесторов и вызывает необходимость разработки законодательства, направленного на контроль операций с криптовалютами и защиту прав участников рынка. |

Вопросы безопасности | Увеличение числа киберугроз и мошеннических действий в сфере криптовалют требует разработки надежных систем защиты, способных обеспечить безопасность пользователей и их средств. |

Из представленных данных видно, что цифровые валюты имеют значительный потенциал, но требуют дальнейшего изучения:

Взаимодействие с традиционными финансовыми системами. Интеграция криптовалют с традиционными финансовыми инструментами может привести к созданию гибридных систем, где оба типа активов будут сосуществовать и дополнять друг друга.

Глобальная финансовая интеграция. Расширение использования цифровых валют может способствовать укреплению связей между мировыми финансовыми системами и обеспечению большей устойчивости к глобальным экономическим вызовам.

В заключение цифровые валюты могут трансформировать мировую экономику, предложив как новые возможности, так и вызовы для участников рынка. Для устойчивого развития финансовых систем необходимо учитывать все аспекты их влияния [11].

В свою очередь Международный валютный фонд, будучи центральной фигурой мировой финансовой системы, оказывает значительное воздействие на экономическое развитие как на макро-, так и на микроуровнях. Его полномочия охватывают наблюдение за внутренними экономиками государств, предоставление кредитов и определение направлений экономической политики. В настоящее время более 190 государств входят в сферу влияния МВФ, что подчеркивает его ведущую роль в глобальной экономике.

За последние годы МВФ активно включился в процесс развития глобальных центральных цифровых валют (CBDC), предпринимая шаги по их продвижению на мировой арене. Хотя эти инициативы остаются вне широкого освещения в медиапространстве, они приобретают всё больший масштаб и значимость [12].

Вскоре после завершения конкурса МВФ представил собственную стратегию развития цифровых валют. Основной задачей этой стратегии стало создание рекомендаций для всех членов фонда по внедрению цифровых денег, включая CBDC. В рамках стратегии планируется усиление сотрудничества с такими международными финансовыми организациями, как Всемирный банк и Банк международных расчетов (BIS). Также МВФ выделил средства для наращивания ресурсов, необходимых для реализации цифровых проектов.

Одним из значимых шагов в реализации глобальных планов стало заявление управляющего директора МВФ на конференции в Марокко. Руководство фонда обозначило намерение создать глобальную платформу для CBDC, которая сможет соединить финансовые системы различных стран в единую сеть. Кристалина Георгиева подчеркнула важность совместимости цифровых валют, отметив риски, связанные с недостатком международного сотрудничества в этой области.

Действия МВФ на цифровом поле являются важным индикатором для инвесторов, стремящихся понять дальнейшие тенденции развития цифровых активов. МВФ активно поддерживает глобальную инициативу по созданию централизованной системы цифровых валют, что открывает новые возможности и риски для участников рынка. В этих условиях центральные банки продолжают увеличивать закупки золота, что говорит о недоверии к избыточной централизации в мировой экономике [13].

В последние годы наблюдается значительный рост интереса к цифровым валютам центральных банков (ЦВЦБ), что связано с несколькими ключевыми факторами. В первую очередь, это связано с увеличением популярности криптовалют, особенно с 2017 года. Центральные банки, стремясь ограничить их использование, начали разрабатывать собственные альтернативы для финансовых рынков.

Также наблюдается растущий интерес к частным цифровым активам, таким как токены и криптовалюты. Исследование, проведенное консалтинговой компанией «Яков и Партнеры» и Центральным университетом, подчеркивает значимость этого явления. По данным Европейского центрального банка, около 10% домохозяйств в шести ведущих странах ЕС уже имеют цифровые активы. В Великобритании примерно 10% взрослого населения также имеют опыт владения криптовалютами. В глобальном масштабе в Индии, Бразилии и США цифровые активы входят в портфели значительной части населения, что подчеркивает их важную роль в современных финансовых системах.

Рост безналичных транзакций также стал важным фактором. В некоторых странах, таких как Норвегия, доля безналичных операций приближается к максимальным значениям – 97%. В России этот показатель достиг 83,4% в 2023 году, демонстрируя значительный рост за последние пять лет [14].

Таким образом процесс создания единой цифровой валюты, предназначенной для международных расчетов, сопровождается рядом вызовов. Одним из основных вопросов является совместимость новых валютных систем с существующими финансовыми институтами и регулятивными рамками. Влияние криптовалют на традиционные финансовые структуры и их контроль над денежными потоками может кардинально изменить механизмы международной торговли, включая процессы финансирования сделок, таможенные процедуры и защиту интеллектуальной собственности.

Для полноценной работы цифровых валют в рамках интеграционных объединений необходимо разработать модели обменных курсов между национальными цифровыми валютами и единой цифровой валютой этих объединений. Такие модели должны учитывать широкий спектр факторов, включая конкуренцию между традиционными и цифровыми валютами, влияние на макроэкономические показатели и возможные изменения в банковских системах. Комплексность этих задач требует применения специализированных моделей, таких как модели, основанные на механизмах Специальных прав заимствования (SDR) Международного валютного фонда. Использование подобных подходов позволит учитывать колебания валютных рынков, экономическую активность и международные потоки капитала, что создаст основу для надежного управления валютными рисками.

Кроме того, разработка экономических моделей для глобальных процессинговых центров, которые обслуживают смарт-контракты, также сталкивается с рядом проблем. Необходимо учитывать особенности правового регулирования, юрисдикции и затрат на создание инфраструктуры, что усложняет реализацию таких центров в рамках международной торговли.

Ключевым аспектом остается необходимость разработки аналитической модели для выбора инструментов международных цифровых расчетов, которая учитывала бы влияние валютных курсов и другие макроэкономические факторы. Такая модель поможет оценить последствия использования цифровых валют в международных расчетах, особенно в контексте финансовой стабильности и интеграции мировых рынков.

Заключение

Проведённое исследование показало значительный потенциал использования цифровых валют и стейблкоинов для стабилизации валютных курсов в странах Евразийского экономического союза (ЕАЭС). В частности, стейблкоины, за счёт привязки к реальным активам, способны снизить волатильность национальных валют и повысить устойчивость финансовых систем стран-участниц. Однако для успешного внедрения данных цифровых инструментов требуется разработка единых нормативно-правовых рамок, обеспечивающих прозрачность и безопасность их использования. Перспектива создания единой валюты в ЕАЭС также зависит от углубления экономической интеграции и гармонизации финансовых политик государств-членов. Введение единой цифровой валюты может стать важным шагом к укреплению экономической стабильности региона, но для этого необходимо учесть глобальные экономические тенденции, включая цифровизацию и использование ресурсов. Дальнейшие исследования должны быть направлены на изучение механизмов интеграции цифровых валют в существующие финансовые системы и оценку долгосрочных последствий для экономики ЕАЭС.

.png&w=640&q=75)