В современных условиях существует множество вариантов размещения средств. Самый эффективный способ – вложить свой капитал в акции нескольких компаний. Цель данного исследования – оптимизация портфеля ценных бумаг путем применения методики оценки его риска и доходности.

В основе работы лежат наиболее известные и апробированные на практике: портфельная теория Г. Марковица, модель Y Шарпа [5, с. 94] и модель портфеля Дж. Тобина [5, с. 113].

Портфель ценных бумаг, обеспечивающий оптимальное соотношение риска и доходности, получил название оптимального. Суть оптимизации портфеля ценных бумаг заключается в определении доли компаний, составляющих портфель с целью обеспечения максимальной доходности при минимальном риске.

Для нахождения оптимального портфеля необходимо рассмотреть вариации его состава с различными пропорциями долей акций компаний и рассчитать для каждого варианта средний уровень доходности и коэффициент вариации. При оптимизации портфеля ценных бумаг необходимо учитывать, что степень его риска обратно пропорциональна количеству включенных в него ценных бумаг.

Для нахождения оптимального портфеля ценных бумаг применяется диверсификация: сознательное комбинирование акций компаний, при котором достигается их разнообразие и определенная взаимосвязь между доходностью и риском, распределение инвестиций между ценными бумагами различных компаний. При оценке риска и доходности портфеля ценных бумаг используются инструменты статистического метода [1, с. 23].

Под риском понимается вероятностная характеристика отклонения получаемых результатов (инвестиций) от запланированных результатов. Совокупный риск инвестиций содержит два компонента: систематический (рыночный) и несистематический (диверсифицируемый) риски.

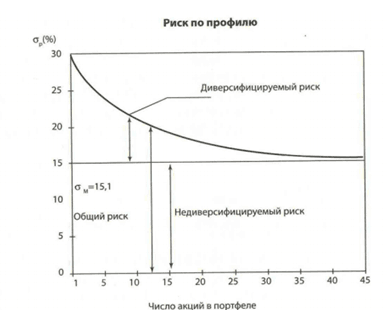

Влияние состава портфеля на риск по портфелю инвестиций представлено на рис. [3, с. 67].

Рис.

График показывает, что риск портфеля, состоящего из N активов, имеет тенденцию к снижению с увеличением числа активов, входящих в этот портфель. Одни исследователи считаю, что хорошо диверсифицированный портфель, устраняющий огромную часть несистематического риска, должен содержать по крайней мере 10 различных видов ценных бумаг, другие исследователи называют цифры 20-30. Как отмечали авторы знаменитого учебника по инвестированию Л. Дж. Гитман и М.Д. Джонк [6, с. 99]: «диверсификация обеспечивается при наличии 8-15 различных активов в портфеле. Дальнейшее увеличение размера портфеля нецелесообразно, поскольку затраты на управление таким диверсифицированным портфелем будут очень высокими и сведут на нет выгоды, получаемые от его диверсификации.

Рассмотрим основные принципы и цели инвестирования [1, с. 124]:

1. «Золотое правило» инвестирования: чем больше ожидаемая доходность, тем больше риск и меньше надежность вложении. Инвестиционные пели и связанные с ним стратегии управления инвестициями будут определяться соотношением риска и доходности.

2. Принцип «хочу все знать»: снижение риска инвестиций за счет приобретения большого количества различных инструментов.

3. В определении о существующих событиях в жизни эмитента тех ценных бумаг, которые приобретает инвестор, о его финансовом положении, о состоянии рынка этих ценных бумаг и т.д.

4. Принцип эффективного управления инвестиционным портфелем: инвесторы должны стремиться создать эффективный портфель, который обеспечивает наивысшую доходность для данного уровня риска или наименьший риск для данного уровня доходности.

Что касается целей инвестирования, то все инвесторы (организации, частные лица) характеризуются разными целями (например, получение максимального дохода при определенной инвестиционной безопасности или обеспечение минимального риска при определенной доходности и т.д.). Цели инвестирования определяют поведение инвестора в инвестиционной среде, набор финансовых и фондовых инструментов, которые он использует, стратегию управления инвестициями.

Инвесторы имеют тенденцию зарабатывать деньги даже во времена кризиса. Это желание приводит их на фондовый рынок. Риск инвестирования в деятельности инвесторов означает снижение прибыли, однако увеличение ожидаемой прибыли зависит от величины риска, поэтому инвесторы все еще рискуют своими собственными деньгами в ожидании хорошего заработка, но в условиях кризиса любая деятельность подвергается риску.

Инвесторы всегда стремятся избежать рисков или, по крайней мере, минимизировать их. Это делается для того, чтобы сохранить средства клиентов, поскольку на самом деле инвесторы часто оперируют чужими деньгами. Роль инвестиций в ценные бумаги является скорее вспомогательной.

Сегодня предлагается огромное количество сведения рисков к минимуму. Одним из последних предложений американских ученых-программистов является внедрение среды «игры в играх». В связи с расширенными возможностями подключения в интернете они предлагают модель, которая включает в себя характер ограниченного внимания или ограниченной рациональности игроков. В частности, каждый человек создает редкую когнитивную сеть узлов, чтобы реагировать на остальных игроков. На основе этого упрощенного представления когнитивной сети каждый пользователь затем определяет свою политику управления безопасностью, при этом сводит к минимуму свои собственные реальные затраты на безопасность. Ограниченное рациональное принятие решений игроками и их когнитивными сетевыми образованиями взаимозависимы и поэтому должны рассматриваться целостным образом. Программисты-ученые называют такую среду «игра в играх» и предлагают концепцию решения Gestalt Nash equilibrium (GNE) [6, с. 51] для характеристики решений агентов и количественной оценки их риска ограниченного восприятия из-за ограниченного внимания. В тематических исследованиях интеллектуальных сообществ разработанный алгоритм может успешно идентифицировать критических пользователей, решения которых должны приниматься во внимание другими пользователями при управлении безопасностью.

.png&w=640&q=75)