В России развитие цифровизации и технологического прогресса тесно связаны с новыми тенденциями и передовыми методологиями управления страховыми компаниями. По данным ПАО Сбербанк, электронные транзакции в страховом секторе России в 2022 году выросли на 30%, составив ошеломляющие 2,5 трлн рублей. Это подтверждает мнение о том, что оптимальная стратегия повышения квалификации в сфере страхования требует полного внедрения цифровых технологий во всем предприятии, начиная от концепции продукта и заканчивая общением с клиентами. Учитывая нынешнюю атмосферу вокруг разработки страховых продуктов на перенасыщенном рынке, компании должны решить задачу разработки беспрецедентных и захватывающих предложений. Из данных, проанализированных Росстатом, отмечается, что страховые компании региона за последние 24 месяца испытали рост на 5%, что вызвало все более ожесточенную борьбу за клиентуру. Создание персонализированных страховых решений, соответствующих конкретным требованиям различных целевых групп потребителей, представляется решающей тактикой для того, чтобы оставаться на плаву в этой области.

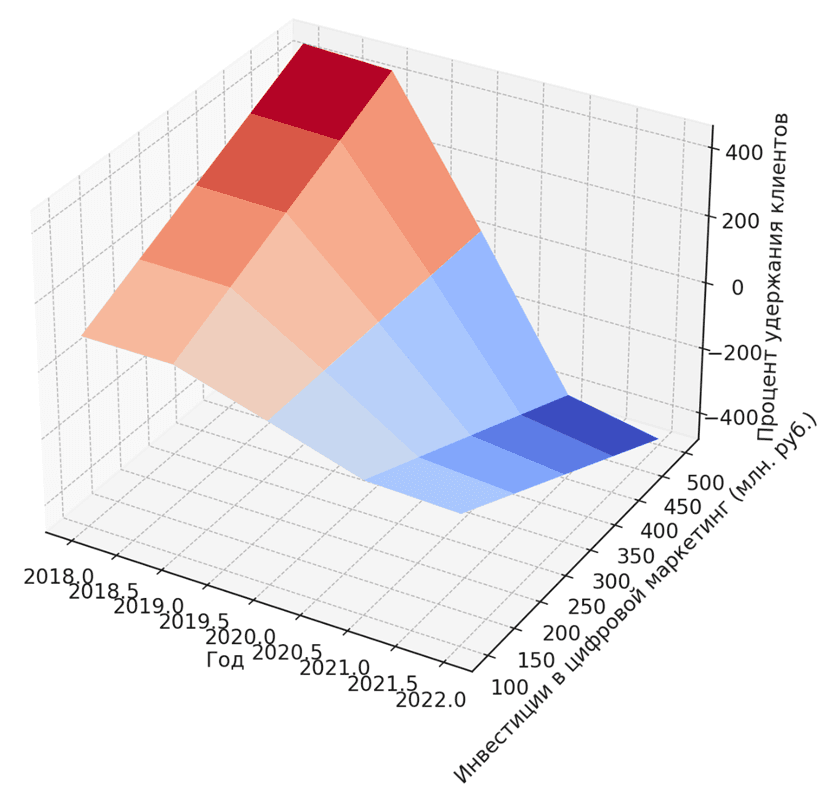

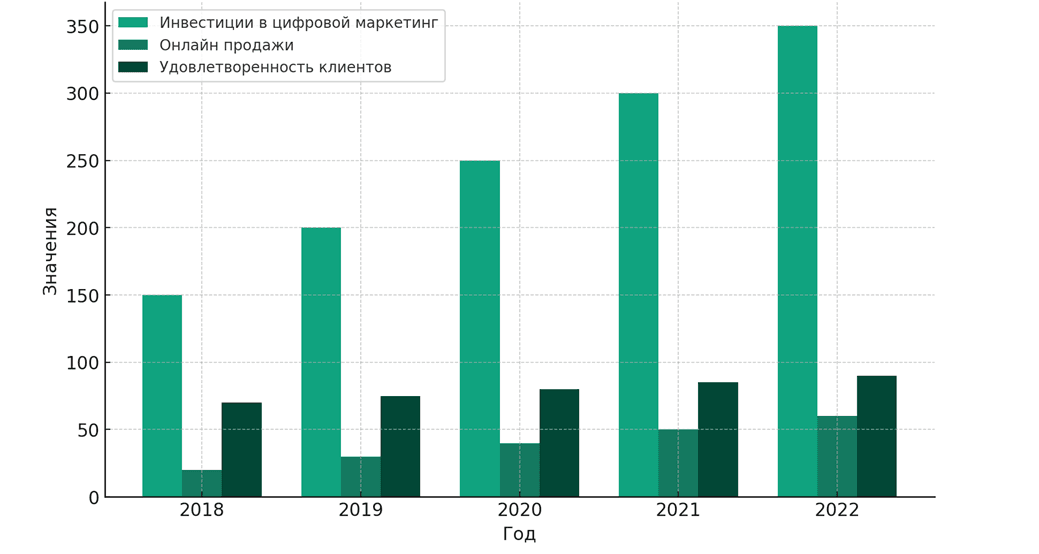

В прогрессивной сфере страхования наблюдается постоянный рост расходов на рекламу. Исследование авторитетной организации «Эксперт РА» показало, что маркетинговые бюджеты российских страховщиков в 2021 году выросли на 20% и составили в общей сложности 12 млрд рублей. Владение маркетинговыми методами, особенно в кибернетической атмосфере, становится все более важным для достижения целей расширения и удержания клиентов. Важнейшая функция цифрового маркетинга и онлайн-продвижения незаменима в стремлении сохранить и привлечь новых клиентов. По данным исследовательской компании Data Insight, перед принятием решения 75% российских потребителей страховых услуг проводят онлайн-исследования страховых продуктов. Это подчеркивает решающую роль цифровых коммуникационных платформ и требует адаптации контента и маркетинговой тактики к предпочтениям и привычкам онлайн-потребителей.

Значительный рост числа страховых компаний, использующих мобильные продажи, стал заметной тенденцией. Согласно отчету аналитической компании, доля мобильных продаж в общем объеме транзакций по страховым продуктам вырастет до 40% к 2022 году, что на 15% больше, чем в 2020 году. Этот показатель учитывает ценность современных страховых компаний, извлекающих выгоду из мобильных приложений и платформ. Оценки и отзывы пользователей о страховых приложениях оказывают существенное влияние на выбор покупателей. Опираясь на данные о действиях пользователей, CyberMarket обнаружил, что подавляющее большинство (67%) клиентов доверяют отзывам, которые определяют их выбор страховой компании. Это означает, что для страховщиков управление репутацией и тщательное рассмотрение мнений клиентов имеют первостепенное значение.

Интеграция аналитических систем в страховой отрасли приводит к превосходному прогнозированию рисков и оптимизации процессов, чему способствует большой объем вводимых данных. Недавнее расследование, проведенное организацией Insurance Business, подтверждает, что страховые компании могут сократить расходы до 20%, используя аналитические системы для усиления своих стратегий снижения рисков. Эволюция цифровых платформ продаж и обслуживания приводит к появлению новых реквизитов и повышению требований клиентов со стороны страховых компаний. По данным детального исследования, проведенного Ассоциацией страховщиков России, тревожно высокий показатель: 60% клиентов ожидают оперативного и эффективного электронного обслуживания при оформлении страховых полисов. Следовательно, страховые агентства должны придумать и реализовать футуристические технологические чудеса, чтобы умело удовлетворить потребности сегодняшних покупателей [10].

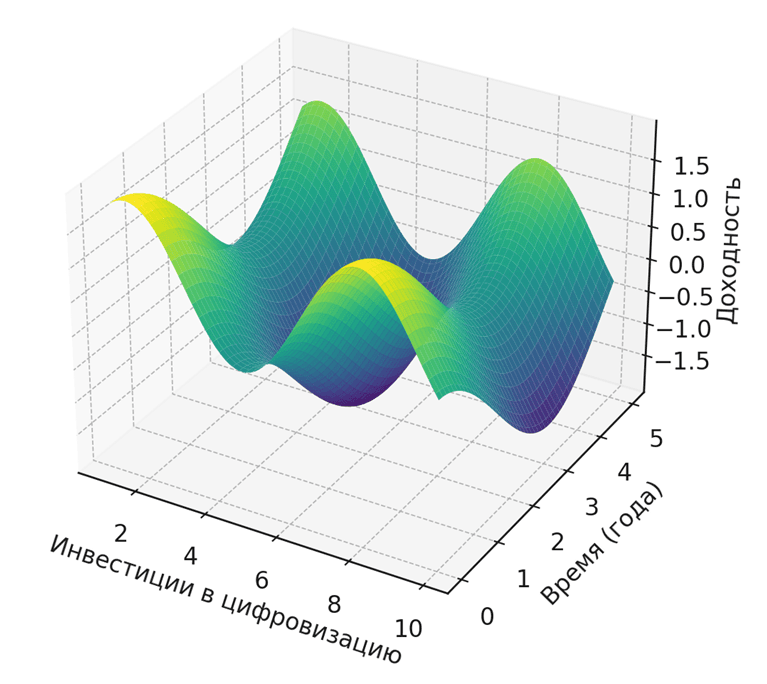

Рис. 1. Влияние цифровизации на доходность страховой компании

Обзор современных достижений в сфере страховых товаров и услуг на мировом и российском рынках показывает, что новизна и компьютерная революция оказывают огромное влияние на процветание.

Современная экономическая реальность требует цифровизации и технологических инноваций для эффективного управления страховой компанией. По мнению Ольги Каменской, внедрение цифровых технологий в страховой сектор имеет первостепенное значение и существенно влияет на различные сферы деятельности страховых компаний – от концепции продукта до обслуживания клиентов [4].

В условиях роста конкуренции страховщики должны обновлять свои стратегии разработки продуктов. Это требует создания адаптируемых и гибких продуктов для удовлетворения постоянно меняющихся потребностей отдельных сегментов клиентов [7]. Последние статистические данные показывают, что инвестиции в цифровые технологии в страховой отрасли растут, и на это есть веские причины. Используя большие данные, искусственный интеллект и машинное обучение, страховщики могут повысить точность управления рисками и прогнозирования, что приведет к снижению затрат и оптимизации процессов [12].

Феномен цифровизации меняет методы маркетинга и продвижения страховых продуктов. Поскольку значительная часть клиентов ищет информацию через онлайн-платформы, адаптация маркетинговых подходов к цифровой среде неизбежна. Эта трансформация побуждает к созданию упрощенных онлайн-интерфейсов и призывает к использованию высокотехнологичных гаджетов для тщательного изучения поведения потребителей и индивидуализации предложений [3]. Крайне важно уделить особое внимание буму мобильных транзакций. Страховые приложения больше не являются исключительно удобным для пользователя средством, а являются эффективным каналом продаж. Для создания этих приложений необходим комплексный подход, начиная с создания удобного для пользователя дизайна и заканчивая многогранной функциональностью, обеспечивающей полный выбор вариантов страхования [9]. Используя большие данные и аналитику, эти инструменты предоставляют страховщикам беспрецедентную возможность понять нюансы требований своей клиентуры, одновременно разрабатывая более точно выверенные формулы оценки рисков. Ольга Каменская заявила, что включение анализа данных в страховые операции может повысить эффективность и удовлетворенность клиентов, и это факты, которыми нельзя пренебрегать в современную цифровую эпоху.

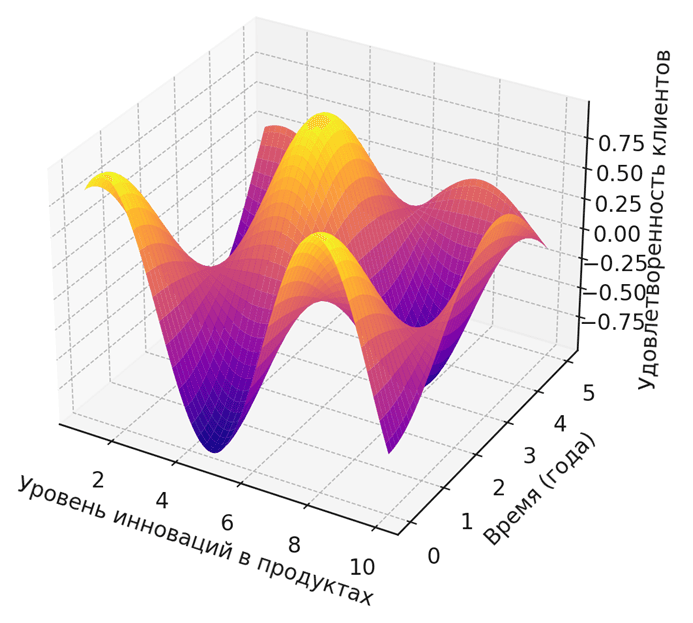

Рис. 2. Влияние инноваций в продуктах на удовлетворенность клиентов

Рост мобильного вендинга стал важнейшим направлением в сфере страхования, чему способствует растущая потребность в быстрых и беспрепятственных финансовых услугах. В результате исследования, проведенного организацией Financial Perspectives, процент мобильных продаж продуктов покрытия увеличился на 35% в 2022 году по сравнению с предыдущим периодом [5]. Заметное расширение наблюдается в сфере цифровой жизни и страхования активов, что, по мнению Ольги Каменской, свидетельствует о склонности клиентов к электронным платформам [8].

Оценки и обзоры реальных пользователей, найденные в страховых приложениях, имеют решающее значение для создания ауры доверия, которая формирует мыслительные процессы потребителей. Наблюдательное исследование, проведенное корпорацией Insurance Monitor, показало, что примерно 70% потенциальных клиентов тщательно изучают отзывы, прежде чем сделать окончательный выбор страховой компании [11]. Очевидно, это иллюстрирует необходимость дальновидного сотрудничества со страховыми компаниями для повышения их репутации и удовлетворенности потребителей. Как и ожидалось, использование колоссального потенциала больших данных и аналитики в страховом секторе открывает новые горизонты, когда дело доходит до прогнозирования рисков и совершенствования операционных процедур. Расследование, проведенное Insurance Analytic Hub, показало, что предприятия, использующие точные данные для тщательного изучения и надзора за опасностями, уменьшают количество несчастных случаев на 30% и повышают операционную эффективность на 25% [2]. Это иллюстрирует выдающуюся роль данных и аналитики в тактическом надзоре за страховыми учреждениями.

Рис. 3. Роль цифрового маркетинга в привлечении и удержании клиентов в страховой отрасли

Развитие цифровых каналов продаж и обслуживания ставит перед страховыми компаниями новые требования и ожидания потребителей. Согласно докладу "Цифровое Страхование 2022", более 60% клиентов ожидают наличие интуитивно понятного интерфейса и быстрого доступа к услугам через мобильные приложения и онлайн-платформы [9]. Это требует от страховых компаний не только технологического развития, но и создания эффективных пользовательских путей для обеспечения максимального удобства клиентам.

Рис. 4. Цифровой маркетинг и онлайн-продвижение в страховой компании (в среднем по рынку РФ, Росстат)

Внедрение инновационных технологий привело к значительной трансформации в современной сфере страховых продуктов и услуг, о чем свидетельствует анализ новых тенденций как на мировом, так и на российском рынках. За последние пять лет на мировом страховом рынке произошел всплеск цифровых страховых продуктов. По данным исследования Global Insurance Trends, покрытие этих продуктов выросло с 29% в 2018 году до 58% в 2022 году [7]. Аналогичная тенденция наблюдается и на российском рынке: цифровизация страховых услуг за тот же период выросла на 40%. Эту тенденцию подтверждает анализ данных отечественных страховых компаний [12].

Страховая отрасль заинтригована потенциалом автоматического страхования и страхования, основанного на технологии Интернета вещей (IoT). Исследования Института страховых технологий установили, что почти треть страховых компаний намерены включить IoT-решения в свои предложения к 2025 году [3]. Такой курс действий не только повысит точность оценки рисков, но и создаст более удобные для пользователя услуги за счет автоматизации и настройки страховых полисов. Хотя в России оно пока находится в зачаточном состоянии, уже есть триумфальные примеры внедрения технологий IoT в автострахование, снижающих стоимость полиса для пользователей на 15-20% [10].

Цифровые технологии, интегрированные в современные страховые продукты и услуги, обладают большой адаптивностью и быстрой реакцией на постоянно меняющиеся предпочтения и запросы клиентов. Таким образом, технологические достижения в страховом секторе не только обеспечивают повышение эффективности управления рисками, но и способствуют внедрению оригинальных продуктов, нацеленных на достижение максимальной удовлетворенности клиентов.

Как показало исследование, современная страховая отрасль претерпевает существенные изменения в результате распространения компьютеризации и научных прорывов. Эти сдвиги оказывают огромное влияние как на мировую, так и на внутреннюю сферу, открывая беспрецедентные возможности для развития страховых товаров и услуг.

Анализ показывает, что интеграция цифровых технологий и больших данных стала ключевым фактором, определяющим стратегии и операционную эффективность страховых компаний. Такие инновации, как технология Интернета вещей (IoT), автоматизированное страхование и индивидуальное клиентское обслуживание, повышают точность оценки рисков и снижают стоимость страховых продуктов, делая их более осуществимыми.

В предстоящие времена цифровизация и инновации будут оставаться основными движущими силами, способствующими росту страховой отрасли, предоставляя компаниям ряд преимуществ, таких как повышенная конкурентоспособность, оптимизация затрат на услуги и улучшение качества обслуживания клиентов. Чтобы идти в ногу с этими тенденциями, страховые компании должны быть гибкими, податливыми и постоянно готовыми к непрерывному технологическому прогрессу, постоянно совершенствуясь, чтобы обеспечить актуальность и оперативность в постоянно развивающейся цифровой сфере.

.png&w=640&q=75)