Понятие «расходы» является предметом изучения многих научных областей и рассматривается в специфической для каждой научной специальности плоскости. Сведения о расходах (затратах) требуются для контроля, планирования и принятия рациональных решений в различных профессиональных областях. Особый научный интерес представляет правомерность признания расходов экономического субъекта для целей налогообложения, когда понесенные затраты подтверждаются сведениями из электронных форм первичных учетных документов. Рассмотрим практику использования показателей из электронных форм документов (электронных билетов, электронных квитанций и т.п.) для признания экономически оправданными расходы, связанные с командировкой сотрудника.

Электронный билет может быть приобретен командированным сотрудником как на самолет, так и на железнодорожный транспорт. В 2006 году в России был издан Приказ Министерства транспорта России от 08.11.2006 года №134 «Об установлении формы электронного пассажирского билета и багажной квитанции в гражданской авиации», что послужило первоначальной вехой в законодательном закреплении электронного билета. 1 декабря 2007 года был издан Федеральный закон «О внесении изменений в статью 105 Воздушного кодекса Российской Федерации», что привело к окончательному закреплению электронного билета на самолет в законодательстве РФ. Что касается электронных билетов железнодорожного транспорта, то их форма была законодательно закреплена Приказом Министерства транспорта России от 23 июля 2007 года №102 «Об установлении формы электронного проездного документа (билета) на железнодорожном транспорте».

В Воздушном кодексе РФ закреплено, что авиационный билет – это документ, удостоверяющий договор воздушной перевозки пассажиров. Согласно законодательству РФ, допускается оформление авиационного билета, багажной квитанции и иных документов, которые используются при оказании услуг по воздушной перевозке пассажиров в электронной форме. В связи с наличием данного правомочия у сторон договора о воздушной перевозке возникают определенные права и обязанности. Так, пассажир имеет право потребовать выписку, которая содержит в себе все условия соответствующего договора воздушной перевозки, в то время как перевозчик обязан выдать такую заверенную выписку.

Электронный полетный купон, электронный контрольный купон, электронный агентский купон, маршрут/квитанция составляют структуру электронного билета. Маршрут/квитанция, наличие которой является обязательным, содержит в себе не только информацию о перевозке пассажира и его багажа, но и основные сведения о пассажире, итоговую стоимость перевозки с включенными сборами, дату отправления рейса, его наименование и код аэропорта, уникальный номер электронного билета, а также наименование агентства, оформившего билет.

На сегодняшний день большинство бухгалтеров сталкиваются с оформлением первичных документов, связанных c командировками сотрудников организации к контрагентам и на деловые мероприятия, принятием к учету командировочных расходов. Значительная проблема возникает в том случае, когда электронный билет на самолет оформляется в произвольной форме и это дает возможность авиакомпании сэкономить деньги при продаже билета, что создает определенные трудности для учетных работников. Еще одной насущной проблемой является распечатанный на обычном листе бумаге авиабилет. В таком случае встает вопрос: какие документы необходимо предоставить в бухгалтерию для того, чтобы достоверно включить стоимость перевозки в налоговую базу по налогу на прибыль?

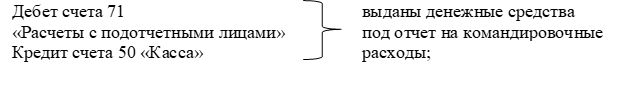

Зачастую в организациях отсутствуют в их локальных нормативных актах положения, регулирующие порядок документального оформления и учета расходов по электронным билетам, что является недостатком, отражающимся на приобретении авиабилета для сотрудника по служебным командировкам. Возможным вариантом является приобрести авиабилет подотчетным лицом. В данной ситуации следует составить приблизительную смету по предстоящим командировочным расходам, выдать подотчетному лицу денежные средства для покупки авиабилетов, а затем работник обязан отчитаться, как правило, по авансовому отчету. В данном случае в бухгалтерию следует предоставить маршрут/квитанцию электронного авиабилета в распечатанном виде и документ, свидетельствующий о проведенной оплате, соответствующий информации, которая содержится в тексте электронного билета.

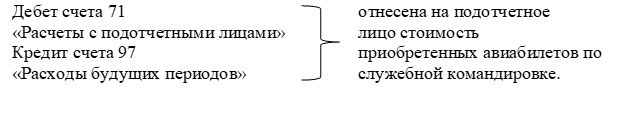

В том числе может возникнуть проблема ввиду того, что партнеры, помогающие забронировать авиабилет, могут оставить на распечатке электронного билета гриф «безналичная оплата», либо отметку о том, что наличные деньги приняты от иного юридического лица, поэтому предоставляется необходимым ознакомить всех сотрудников организации с требованиями по представлению отчетных документов. Бухгалтерские записи не сильно в данном случае отличаются от традиционных:

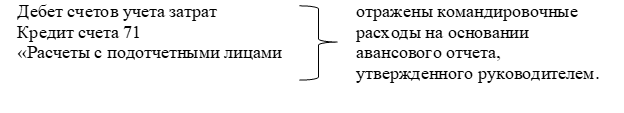

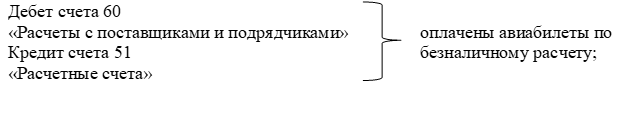

Также приобрести авиабилет для сотрудника организации, направляемого в служебную командировку можно с помощью специализированных агентств (при наличии с ними договоров). Однако проблемой такой схемы является отражение операций на счетах бухгалтерского учета, так как использование субсчета 50-3 «Денежные документы» является неправомерным и необоснованным.

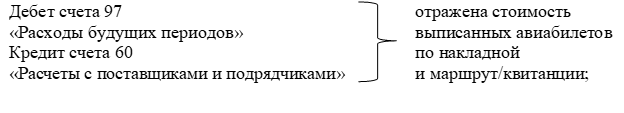

Когда агентство оформило электронный авиабилет, то таким образом оно выполнило обязательства, имеющееся перед клиентом, следовательно, необходимо закрыть задолженность по счету 60 «Расчеты с поставщиками и подрядчиками» сразу же после получения накладной на авиабилет. Для того, чтобы это закрепить в учетной политике организации возможно использование счета 97 «Расходы будущих периодов», поэтому учетные записи будут иметь следующий вид:

Нередко возникает вопрос нужно ли относить стоимость выписанного авиабилета сразу же на подотчетное лицо. В силу объективных причин возможно изменение авиарейсов, сроков или же отмена командировки совсем, это вызывает необходимость переоформления или сдачи имеющегося авиабилета. Чтобы избежать негативных последствий предоставляется возможным до момента отправки сотрудника в командировку отнести стоимость на подотчетное лицо, в таком случае происходящие изменения оформляются через авансовые отчеты, к ним сотрудник не будет иметь непосредственного отношения. Поэтому использование до отправления работника в служебную командировку счета 97 «Расходы будущих периодов» является наиболее благоприятным и предпочтительным. Правомерно ли отказать сотруднику в принятии расходов по электронному авиабилету, если им не было предоставлено купона к посадочному талону в бухгалтерию? По мнению Министерства финансов Российской Федерации, посадочный талон – обязательный документ, принимающийся к налоговому учету. В то же время статья 252 Налогового Кодекса РФ предоставляет право налогоплательщикам подтверждать расходы косвенными документами. В обоснование вышеуказанной статьи в августе 2008 года Минфин России высказал свою позицию, содержащуюся в Информационном письме от 26.08.2008 «Об учете расходов на приобретение электронного билета в целях налогообложения налогом на прибыль организаций». Однако с целью избежать спорных ситуаций разумно было бы закрепить в локальных нормативных актах требование о предоставлении посадочных талонов. Подводя итог вышесказанному, следует отметить, что в том случае, если предоставление посадочного купона нормативно не закреплено во внутреннем документе организации, то отказ возмещать стоимость перевозки является обоснованным и правомерным.

В случае, если у налогового органа возникнут сомнения осуществлялась ли перевозка, то он имеет право самостоятельно подтвердить факт перевозки с помощью подачи запроса, в результате которого электронный документ передается от перевозчика по информационно-телекоммуникационной сети, либо на материальном носителе или же в виде выписки из автоматизированной информационной системы оформления воздушных перевозок.

На железнодорожном транспорте ситуация несколько иная. Электронный проездной документ на железнодорожном транспорте должен быть оформлен на утвержденном в качестве бланка строгой отчетности проездном документе или дополнительно к оформленному не на бланке строгой отчетности проездному документу должен быть выдан документ, подтверждающий произведенную оплату перевозки посредством контрольно-кассовой техники (чек), что нормативно закреплено в пункте 2 Приказа Минтранса РФ от 23 июля 2007 г. № 102 «Об установлении формы электронного проездного документа (билета) на железнодорожном транспорте».

Будут ли возмещены расходы сотруднику компании, если он самостоятельно приобрел электронный железнодорожный билет для поездки в командировку, а предоставить документы строгой отчетности, которые будут подтверждать проезд и оплату билета не имеется возможности? Согласно Письму Минфина России от 4 июня 2010 года №03-03-06/1/384 указанные расходы можно возместить работнику и учесть при наличии иных документов, подтверждающих расходы. Нередко встречаются случаи, когда железнодорожный билет оказывается потерянным, тогда следует использовать в качестве документа, подтверждающего расходы подлинник проездного билета. Позиция финансистов заключается в том, что если проездной билет, оформленный на бланке строгой отчетности, был утрачен, то его заменой может служить дубликат, копия билета, которые остались в распоряжении транспортной организации, предоставившей билет, справка из транспортной организации с обязательным указанием реквизитов, с помощью которых возможно идентифицировать физическое лицо, его маршрут, стоимость железнодорожного билета и дату поездки. Данная позиция основывается на письме Минфина России от 5 февраля 2010 года №03-03-05/18.

Таким образом, для того, чтобы учесть поездку на железнодорожном транспорте необходимо отдельно доказать факт оплаты, поэтому либо обменивается электронный билет на бумажный, оформленный на бланке строгой отчетности, либо распечатка сопровождается соответствующими документами, которые подтверждают оплату, среди них выделяют: кассовый чек (если электронный билет приобретен за наличные денежные средства в агентстве), справка о проведении транзакции, которая выдается банком, где у гражданина открыт счет, чеки электронных терминалов (если билет куплен за наличные денежные средства в терминале вокзала), слипы (расчеты с помощью банковской картой в агентствах).

Обратим внимание на некоторые нюансы, возникающие при бухгалтерском учете в случае приобретения электронного билета, связанные с вычетом НДС. Согласно пункту 7 статьи 171 Налогового Кодекса РФ НДС по расходам на проезд к месту служебной командировки и обратно подлежит вычету. Вычет сумм «входного» НДС производится в соответствии с пунктом 1 статьи 172 Налогового Кодекса РФ на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров, работ или услуг, имущественных прав; на основании иных документов, в случаях, предусмотренных пунктами 2.1, 3, 6-8 статьи 171 Налогового Кодекса РФ. На основе вышеизложенного можно сделать вывод, что предоставление счета-фактуры не является обязательным для принятия к вычету НДС по расходам на проезд. Что в данном случае следует отнести к иным документам? Четкого ответа в законодательстве на этот вопрос нет, однако согласно пункту 18 Правил ведения книги покупок при приобретении услуг по перевозке командированных работников в книге покупок регистрируются либо счета- фактуры, либо заполненные в установленном порядке бланки строгой отчетности или их копии с выделенной отдельной строкой суммой налога на добавленную стоимость, выданные работнику и включенные им в отчет о служебной командировке. НДС в документе отражается отдельной строкой, следовательно, бланк строгой отчетности, в котором выделяется сумма НДС, оформленный на командированного сотрудника – основание для применения вычета по НДС. Из вышесказанного следует, что «входной» НДС принимается к вычету в том случае, если в маршрутной квитанции авиабилета или в контрольном купоне железнодорожного билета, оформленного в электронном виде, сумма налога будет выделена. Не однократны случаи, когда перевозчики не указывают в проездных документах налог в отдельной строке, что создает определенные трудности. Следует обратиться к Письму Минфина России от 10.01.2013 №03-07-11/01, в котором отмечается, что вычет налога по таким проездным документам предоставлен быть не может, соответственно сумма, которая отражается в них включается в состав прочих расходов, связанных с производством и реализацией. Налогоплательщик вправе принять к вычету НДС на основании выставленного счет-фактуры к проездному билету, если сумма налога в билете, оформленного в электронном виде не отражена отдельной строкой. Это является подтверждением закрепленного в пункте 18 Правил ведения книги покупок положения о том, что основанием налогового вычета в равной степени могут служить и счет-фактура, и бланк строгой отчетности.

В заключительной части рассмотрим ситуацию возврата приобретенных заранее проездных документов в связи с отменой командировки из-за COVID-19. За возврат билетов организацию, которая сдает билеты, штрафуют. Возникает вопрос, как учесть штраф при отказе от поездки по объективным причинам, не зависящим от организации? В соответствии с подп. 13 п.1, п.2 ст. 265 НК РФ и письмом Минфина от 18.05.2018 №03-03-07/33766, сумму удержанных штрафов при сдаче билетов на самолет или поезд организации вправе учесть при расчете налога на прибыль как санкции за нарушение условий договора либо как убыток, который понесла организация. Основанием списания расходов будет завизированный руководителем приказ об отмене командировки в связи с эпидемией. В приказе должны быть указания об отмене командировки, чтобы выполнить рекомендации Минздрава, Роспотребнадзора, решения региональных властей, о возврате приобретенных билетов и отказе от брони в отеле, о сдаче авансового отчета о понесенных организационных расходах и возврате неиспользованных подотчетных сумм.

Таким образом, с каждым годом электронные билеты все больше вытесняют из обихода бумажные железнодорожные билеты и авиационные билеты. Возможно, что с развитием технологий электронный билет также будет трансформирован в более инновационную форму. Несмотря на то, что на сегодняшний день электронный билет имеет множество преимуществ перед бумажным, что заключается в меньшей вероятности его утраты или порчи, фальсификации, существует ряд недостатков, свидетельствующих о необходимости усовершенствования и доработки железнодорожных и авиационных билетов, оформленных в электронном виде.

.png&w=640&q=75)