За последние несколько лет ипотечное кредитование стало неотъемлемой частью финансового механизма, регулирующего спрос жилья на рынке недвижимости, и насчитывает уже довольную долгую историю существования в России.

Согласно Федеральному закону «Об ипотеке», ипотека предполагает собой заключение договора о залоге недвижимого имущества, где одна сторона – залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны – залогодателя преимущественно перед другими кредиторами залогодателя, за изъятиями, установленными федеральным законом.

Требования для лиц планирующих заключить договор ипотеки чаще всего предусмотрены самим банком. Нижняя возрастная планка на получения ипотеки составляет 21 год, но иногда заявки одобряют и в возрасте 18 лет. Что касается верхнего возрастного порога, то он варьируется от 65 до 75 лет. Обязательным требованием является наличие постоянного места работы, вдобавок к тому наличие трудового стажа не менее 1 года. Также необходимо наличие «чистой» кредитной истории, ее отсутствие часто является причиной для отказа в ипотеке. Не существует официального печенья требований в законодательстве, поэтому банки стараются осуществлять порядок одобрения или отказа в ипотеке на более оптимальных и однообразных требования.

Ипотечное кредитование стимулирует развитие не только банковского сектора экономики, но других отраслей, начиная со строительной отрасли и заканчивая финансовым рынком, а также способствует оживлению строительства, росту промышленного сектора, появлению новых рабочих кадров и как следствие увеличение доходов населения.

Развитию ипотеки способствовали многочисленные государственные программы: «Семейная ипотека», «Дальневосточная ипотека», «Сельская ипотека», «Военная ипотека», «Исламская ипотека», «Молодежная ипотека», «Ипотека для IT-специалистов», «Ипотека с государственной поддержкой» и другие программы [5]. Более 90% одобренных кредитов основаны на государственных программах субсидирования процентных ставок [6].

Согласно статистике Банка России, более частым ипотечным продуктом были ипотечные жилищные кредиты. В 2021 году объем ипотечных жилищных кредитов составил 116 042; в 2022 году – 165 707 и в 2023 году – 174 411. Кредиты предоставляли физическим лицам-резидентам под залог прав требования по договорам участия в долевом строительстве, в среднем за период с 2021 по 2023 год средним процентным показателем являлось 48,1%. Ипотечным продуктом по государственным программам пользовались в среднем реже – 24,3%.

Данные программы предполагают уменьшение процентной ставки, некоторые обеспечивают скидку или частичное предоставление денежной суммы для погашения ипотеки. Больше всего заинтересованности было в «Семейное ипотеке», за период с начала 2023 года по середину октября процентный показатель по данной программе составил 47%, что на 12% превосходит результат периода прошлого года (35%), говорится. Общая сумма выданных кредитов по этой программе составила 1,5 млрд. руб. – на 36% больше, чем в прошлом году [4].

Стимулированию ипотечного кредитование способствуют программы, разработанные банками и направленные на снижение процентной ставки по ипотечным кредитам. В сберегательном банке снижение процентной ставки от 0,3% до 1% зависит от следующих факторов: погашение ипотеки за счет средств материнского капитала, за счет участия в зарплатных проектах, при подтверждении дохода выпиской СФР и многих других факторов.

Также в четвертом квартале 2023 года существенный рост ключевой ставки Банка России повлек за собой удорожание кредитов. Повышение ставки влечёт за собой негативное влияние на рынок недвижимости, замедление роста строительства и промышленного сектора.

Помимо льгот и государственных программ также существуют ипотечные каникулы. Они предполагают собой период времени, в течение которого заемщик (должник) освобождается от обязанности ежемесячно выплачивать платежи по ипотечному кредиту. В большинстве случаев данная возможность предоставляется в связи с «временными трудностями» должника, например, потеря работы или временная нетрудоспособность. Условия предоставления ипотечных каникул могут различаться в зависимости от банка или кредитной организации, но обычно для их получения необходимо направить в банк документы, подтверждающие наличие «временных трудностей». Важно уточнить, что в большинстве банков в период ипотечных каникул с должника может взиматься комиссия или возможно увеличение процентной ставки. Например, в период пандемии должник имел право на получение ипотечных каникул в связи его уменьшением доходов в 2020 году на 30% по сравнению со средними доходами в 2019 году.

Также ипотечные каникулы стали доступны мобилизованных граждан и членов их семей. Граждане, принимающие непосредственно участие в СВО, имеют право на получении государственной программы «Военная ипотека», получение комиссионных вознаграждений за совершение операций по банковским счетам мобилизованных и военнослужащих участников СВО и членов их семей. Военная ипотека – это программа государственной поддержки военнослужащих, которая позволяет им приобрести жилье с использованием средств накопительно-ипотечной системы (НИС). В 2023 году ставка по военной ипотеке составляет 9,5% годовых. Участники СВО, являющиеся военнослужащими, имеют право на следующие льготы по военной ипотеке: Повышенный размер накопительного взноса. С 2023 года размер накопительного взноса для военнослужащих, участвующих в СВО, составляет 349 614 рублей в год. Это на 12.4% больше, чем для остальных военнослужащих. Возможность использовать средства НИС на досрочное погашение кредита. Возможность использовать средства НИС для покупки жилья в любом регионе России.

Что касается выдачи ипотеки мужчинам призывного возраста, то данный вопрос регулируется законодательством и политикой каждого банка. Молодым людям призывного возраста достаточно сложно удовлетворить требования в виде трудового стажа и досочного дохода, поскольку у них может быть недостаточно опыта работы или отсутствие накопленных средств. Но данная ситуация решается наличием у некоторых банков государственной программой со сниженной процентной ставкой или увеличенным сроком кредита.

В последние годы процентные ставки по ипотечным кредитам в России имели достаточно изменчивый характер. Согласно данным Банка России, в 2019 году средняя процентная ставка на ипотечные кредиты составила около 8,5%, что на 1,5% меньше, чем в предыдущем году, это вызвано влиянием пандемии на мировую экономику в целом, государство старалось создавать благосклонные условия для заключения договора об ипотеке. А уже в 2022 году ставка на оформление ипотеки возросла до 9,5%, в связи со стабилизацией экономики страны [4].

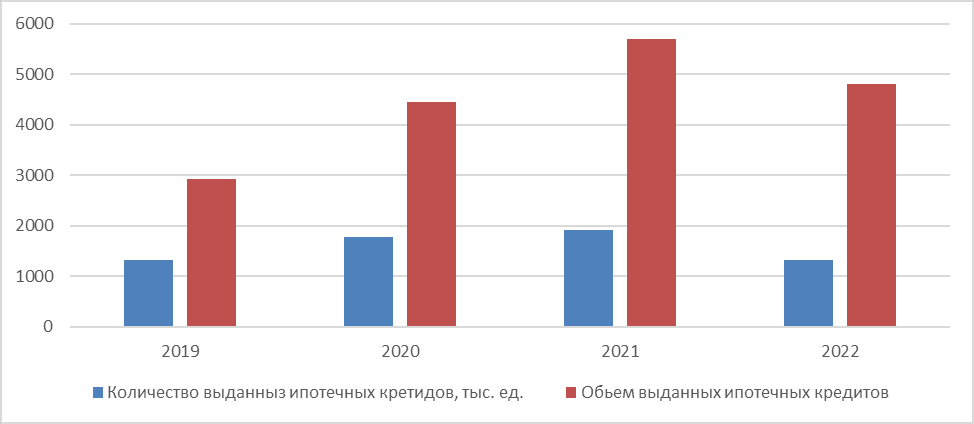

Но в связи с повышением Банком России ключевой ставки до 15%, тем самым создается риск повышения ставок и на государственные программы, тем самым они могут потерять свою актуальность и это приведет к снижению процентного показателя людей, которые готовы брать ипотеку даже с более подходящими для них условиями. Основная причина повышения ключевой ставки вызвана резким скачком выданных ипотечных кредитов.

Рис.

В настоящее время очень активно стали развиваться сельская, дальневосточная и «зеленая» ипотеки. В России в 2020 году была запущенна программа сельской ипотеки под 3% годовых. В некоторых регионах ставка может составлять 0,1%. По этой программе можно купить квартиру как на первичном, так и на вторичном рынке, а также взять ипотеку на строительство частного дома. Программа распространяется на все населенные пункты с населением не более 30 тыс. человек, кроме городских округов и муниципальных образований Москвы, Санкт-Петербурга и Московской области. Оформить сельскую ипотеку можно сроком до 25 лет, первоначальный взнос – от 15%. Максимальная сумма займа для Дальнего Востока и Ленинградской области составляет 5 млн. руб., для остальных регионов – 3 млн. руб. Чаще всего сельскую ипотеку оформляют жители Башкортостана, Татарстана, Удмуртии, Новосибирской и Белгородской областей.

В декабре 2019 года власти запустили программу «Дальневосточная ипотека». Она охватывает весь Дальневосточный федеральный округ и направлена на улучшение жилищных условий и развитие строительного рынка в округе. Программа доступна для молодых семей (не старше 35 лет) из любых регионов при покупке жилья на первичном и вторичном рынках или строительстве дома. Ипотечный кредит под 2% выдается сроком до 20 лет. Максимальная сумма кредита по программе – 6 млн. руб., первоначальный взнос – от 15%. Действие данной программы продлили до 2025 года. Дополнительно поддержку многодетным семьям может оказать выплата от государства до 450 тыс. руб. на погашение кредита при условии рождения третьего или последующего ребенка после 1 января 2019 года.

Также в скором времени в России может появиться «Зеленая ипотека» – субсидирование покупки жилья в домах, соответствующих стандартам экологического строительства. Основная цель программы – популяризация приобретения зданий, снижающих отрицательное влияние недвижимости на здоровье граждан и окружающую среду. Заинтересовать кредиторов смогут сниженные ставки и скидки: можно купить старый дом и переоборудовать его так, чтобы он соответствовал актуальным экологическим стандартам. Большой плюс зеленой ипотеки в том, что она привлекательна для обеих сторон – и для банков, и для кредиторов. Первым удается снизить уровень вреда, который наносит окружающей среде строительство, и повысить свою привлекательность как инвесторов. Вторые – получают кредит на более выгодных условиях и минимизируют долговую нагрузку. Немало инвесторов утверждает, что именно за «зеленой» экономикой будущее.

Помимо преимуществ ипотечного кредитования, имеется ряд проблем, связанных с увеличением процентной ставки, что в будущем скажется на заинтересованности лиц в приобретении ипотеки; высокие залоговые требования: большинству желающих взять ипотеку ее попросту не одобрят в силу завышенных требований в виде залога; низкое качество жилищного фонда: многие застройщики предлагают жилье в новостройке, но существует риск в получении обещанного жилья, возможно, столкнуться с постоянной сменой прорабов, переносом сроков сдачи и последняя проблема это отсутствие социальной защиты.

Возможным направлением для развития ипотечного банковского продукта можно выделить разработку ипотечных программ с более гибкими условиями, которые предполагают собой возможность получение ипотеки с более фиксированной или переменно процентной ставкой для того, чтобы существовала возможность досрочного погашения кредита или пониженная ставка по процентам в начале срока ипотечного кредита.

С учётом растащенного внимания к экологической устойчивости и энергоэффективности возможно внедрение специальных ипотечных продуктов. Они могут предполагать собой получение ипотеки на недвижимость и благоустройство участка с использованием наиболее гуманных средств и инструментов, не ухудшающих экологическую среду, тем самым должник будет иметь право на различные виды вознаграждений в связи с ответственным подходом к экологии.

Использование блокчейна, как технологической инновации. Усовершенствование системы конфиденциальности и систематизации данных о клиенте поспособствует осуществлять процесс ипотечного кредитования в более прозрачной, эффективной и значительно защищенной форме.

Также возможно развитие онлайн платформ, предоставляющих ипотечный банковский продукт. Это поспособствует упрощению процесса оформления ипотеки, взаимодействию с банком, получение доступа к актуальной информации об ипотеке и инструментам управления ипотечным кредитом.

Существующие программы по расширению целевой клиенткой базы в ипотечном кредитовании имеют огромный потенциал, но они не осуществлены в полной мере. В связи с этим необходима доработка государственных программ для получения ипотеки иностранным гражданам, студентам, предпринимателям.

Возможное внедрение искусственного интеллекта поможет оптимизировать и упрощать процесс одобрения или отклонения заявок, производить аналитические процессы данных клиентов. Это поможет уменьшению временных затрат и увеличению удовлетворенности клиентов.

За последние годы условия ипотечного кредитования имели как положительные, так и отрицательные нововведения, которые, так или иначе, сказались на реакции населения. На рынок ипотеки будет оказывать влияние ряд факторов, прежде всего – со стороны государства: продление до июля 2024 года основных программ господдержки, намерение правительства сохранить рекордные темпы сдачи жилья. Дополнительный спрос в ноябре стимулировала новость о том, что Минфин не видит необходимости продлевать программу льготной ипотеки под 7% на 2023 год. Но в декабре в ведомстве заявили, что льготную ипотечную программу планируется не завершить, а модифицировать.

Подводя итог, следует отметить, что усовершенствование ипотечного банковского продукта имеет широкий сектор направлений. Достаточно долгое время данной сфере было уделено не так много внимания, что заметно в наше время, но органы государственной власти, различные банки всячески стараются развить ипотечное кредитование, создается множество государственных программ, различных условий по уменьшению процентной ставки и многое другое. Рост числа выдаваемых кредитов в будущем поспособствует улучшению уровня экономим не только в стране, но и в мире. Предложенные мой идеи развития ипотечного кредитного продукта имеют исчерпывающий список, что дает понимание о существовании достаточного количества всевозможных внедрений в банковскую систему страны.

.png&w=640&q=75)