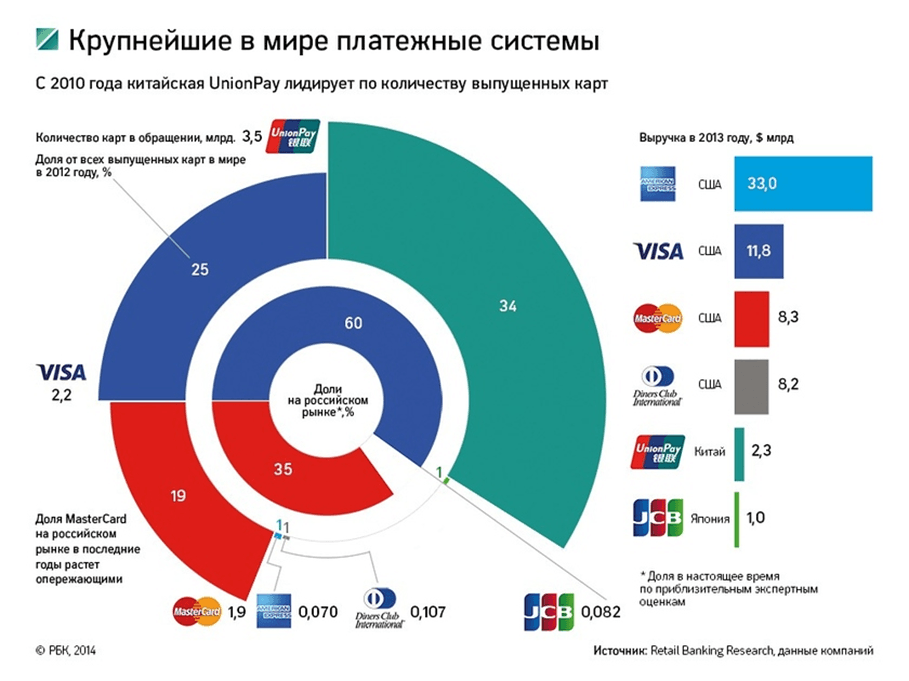

Сфера платежных технологий в 2023 году ознаменована серией ведущих тенденций и новшеств, формированием которых отмечается текущий статус международных продаж, во-первых, расширение присутствия крупных поставщиков кредитных карт, таких как Visa, MasterCard и American Express, в развивающихся странах связано с предложением привлекательных преимуществ и партнерствами с местными компаниями (см. рис. 1), например, партнерство Visa с Tribal для увеличения возможностей для малых и средних предприятий в Латинской Америке и Карибском бассейне, которые используют блокчейн-технологии и стейблкоины [1].

Рис. 1. Мировая карта рынка платежных технологий

В России в 2023 году основное внимание уделяется развитию открытых API и экосистем по модели «все-как-сервис» (XaaS), цифровым финансовым активам и DeFi (децентрализованным финансам), который представляет собой новый рынок финансовых инструментов, использующих блокчейн и смарт-контракты [4].

На международном уровне наблюдается увеличение проникновения мобильных платежных приложений, таких как PayPal, Samsung Pay, Apple Pay, AliPay и WeChat Pay, в розничные магазины и сервисы по всему миру, оно способствует быстрому росту онлайн-торговли и, как следствие, увеличению объемов онлайн-платежей.

Среди других тенденций стоит отметить персонализацию в банковской сфере, например, использование аналитики для лучшего понимания пользователя и формирования кастомизированных предложений, развитие мобильных версий интернет-банков и чат-ботов для повышения качества пользовательского опыта.

Вспомним также стратегические планы Банка России ("Стратегия развития национальной платежной системы на 2021 - 2023 годы" (утв. Банком России) по развитию национальной платежной системы, которые направлены на создание условий для предоставления удобных и доступных платежных услуг, развитие конкурентного и инновационного платежного рынка, совершенствование платежной инфраструктуры.

В 2023 году глобальный рынок платежных технологий демонстрирует значительный рост и динамичные изменения в трансграничных платежах, его объем достиг 17% около 240 миллиардов долларов, что на 13% больше по сравнению с предыдущим годом, который в 2022 году составил около $150 триллионов, такая динамика указывает на растущую роль международных платежных операций в структуре глобального рынка платежных систем [5]. Данный рост был особенно заметен в сегменте потребительских платежей (C2B и C2C), которые выросли на двузначные проценты. США и Латинская Америка остаются крупнейшим коридором для C2C-переводов, составляя 11% от общего объема таких потоков (см. рис. 2).

Рис. 2. Мировой рынок онлайн-платежей по регионам

На будущее рост доходов влияют инновации в области мгновенных платежей и распространение цифровых кошельков в некоторых регионах, так, в Бразилии и Нигерии наблюдается сокращение использования наличных в пользу мгновенных платежей, становясь частью глобальной тенденции к снижению наличных операций, там же в Бразилии, например, почти половина роста транзакционных доходов до 2027 года ожидается от мгновенных платежей.

Цифровые кошельки становятся все более популярными, особенно в Африке, где в странах, таких как Кения, Гана и Танзания, инфраструктура мобильных кошельков широко распространена и взаимосовместима; в Нигерии Центральный банк способствовал переходу к безналичной экономике, увеличив спрос на цифровые платежные решения среди предпринимателей.

Согласно прогнозам, доходы от платежей будут расти на 6-8% ежегодно в ближайшие пять лет, и к 2027 году общий рынок платежных технологий превысит 3 триллиона долларов, данный рост поддерживается постоянным развитием и инновациями в сфере платежных технологий, в том числе платформы как услугу (PaaS) и генеративный искусственный интеллект (ИИ), которые способны трансформировать платежные процессы и повышать защиту от мошенничества; а по данным исследования Research and Markets, глобальный рынок платежных систем вырос с $561.77 миллиарда в 2022 году до $612.04 миллиарда в 2023 году, и ожидается, что к 2027 году достигнет $847.59 миллиарда, то есть подтверждая значительный потенциал роста в данной области, особенно в свете увеличения использования безналичных и цифровых платежных методов [6].

С ростом числа финтех-компаний, которых сейчас насчитывается более 5000, усиливается конкурентное давление на традиционных игроков рынка, а инновации в данной области (цифровые валюты центральных банков), находятся на стадии разработки и станут реальностью в различных странах в течение следующих пяти-десяти лет, в то же время регуляторные органы уделяют все больше внимания платежному сектору, который требует от компаний усиления управления рисками и соблюдения нормативных требований.

То есть, противостояние традиционных банков и новых игроков в сфере финтех, и конкуренция между платежными системами, способствуют появлению новых технологий и услуг, оно приводит к изменениям во взаимодействии пользователей с финансовыми инструментами, с уклоном к предпочтению мобильных приложений и других современных способов перевода денежных средств.

Среди наиболее популярных платежных систем в России в 2023 году можно выделить (см. табл. 1):

Таблица 1

Сравнение популярных платежных систем в России на 2023 год

|

Платежная система |

Тип |

Основные функции |

Особенности |

|---|---|---|---|

|

Сбербанк Онлайн |

Банковская система |

Быстрые переводы, оплата услуг и товаров |

Широкое распространение в России, удобство использования |

|

Яндекс.Деньги |

Электронный кошелек |

Электронные переводы, оплата услуг и товаров, банковские операции |

Простой интерфейс, множество функций |

|

WebMoney |

Электронный кошелек |

Международные переводы, оплата услуг и товаров |

Интернациональность, универсальность |

|

Qiwi |

Электронный кошелек |

Оплата услуг, переводы, покупка товаров |

Универсальность |

|

PayPal |

Международная система |

Переводы, покупка товаров и услуг, операции с электронными деньгами |

Международное использование, высокая безопасность |

|

Google Pay |

Мобильный платеж |

Оплата через мобильные устройства Android |

Удобство оплаты, интеграция с Android |

|

Мир |

Национальная система |

Платежи, переводы, банковские операции |

Национальная система, поддержка внутренних операций |

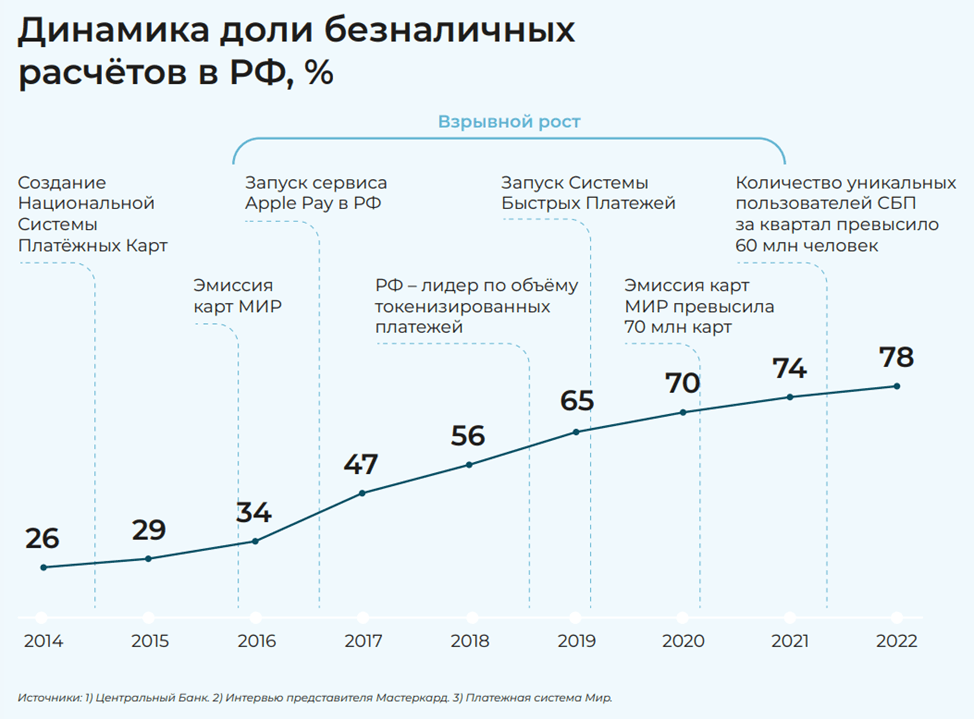

Главным моментом на рынке является растущая популярность национальной платежной системы "Мир", которая по состоянию на 2023 год занимает значительную долю на рынке платежей в России – представители НСПК (Национальная система платежных карт) сообщили о значительном увеличении количества эмитированных карт "Мир" (см. рис. 3) [2].

Рис. 3. Динамика доли безналичных расчётов в РФ, %

Россия выделяется на мировом уровне как одна из передовых стран по развитию платежных систем, аналитики консалтинговой компании "Яков и партнеры" отмечают запуск платежных систем, позволяющих осуществлять расчеты внутри страны независимо от других стран, и создание национальных систем моментального проведения платежей и внедрение цифровых валют.

Существенным фактором, определяющим динамику рынка, становится активное развитие и внедрение инноваций в сфере мгновенных платежей и распространение цифровых кошельков, оно имеет влияние на предпочтения пользователей и способствуют переходу к инструментам платежей с более низкими комиссионными, интересно то, что объемы электронных транзакций растут значительно быстрее, чем доходы от платежей, демонстрируя постоянную эволюцию предпочтений в сфере платежей и постепенное снижение маржинальности в связи с масштабированием.

Согласно аналитическим исследованиям, основными факторами, определяющими стратегии в данной сфере, признаются инновационность, масштабируемость и адаптивность к различным рыночным условиям.

Одним из примеров успешного развития международных продаж в сфере финтеха является катарский рынок, который стал площадкой для глобальной экспансии многих стартапов и крупных компаний, главный элемент здесь – создание благоприятных условий для развития платёжных технологий, включая сотрудничество с ведущими игроками рынка, такими как Visa и Mastercard [3].

Современные стратегии развития международных продаж в сфере платёжных технологий ориентированы на интеграцию с цифровыми платформами, использование блокчейн-технологий для обеспечения безопасности и прозрачности транзакций, на создание удобных и интуитивно понятных интерфейсов для конечных пользователей.

Главным вопросом здесь становится соответствие международным стандартам и нормативам, который позволяет платёжным системам успешно интегрироваться в различные рыночные экосистемы и расширять своё присутствие на глобальном уровне.

Конкурентные стратегии международных продаж в сфере платежных технологий различаются в зависимости от компании, некоторые из основных игроков на данном рынке – Visa, MasterCard, American Express и Diners Club International – применяют разнообразные подходы для усиления своих позиций на мировом рынке, эти компании адаптируют свои стратегии, учитывая изменения в потребительских предпочтениях, технологических инновациях и глобальной экономической среде.

Visa и MasterCard, например, сосредотачивают свои усилия на разработке инновационных технологий и расширении глобальной сети, они предлагают широкий спектр продуктов и услуг, которые поддерживаются сильными маркетинговыми и технологическими инновациями. American Express и Diners Club International, с другой стороны, фокусируются на предоставлении премиальных и эксклюзивных услуг, нацеленных на определенные сегменты рынка.

Для более глубокого понимания различий в стратегиях этих компаний представим сравнительный анализ в форме таблицы (см. табл. 2):

Таблица 2

Сравнительный анализ конкурентных стратегий международных продаж в сфере платежных технологий

|

Критерий |

Visa |

MasterCard |

American Express |

Diners Club International |

|

Год основания |

1958 |

1966 |

1850 |

1950 |

|

Глобальное присутствие |

Широко распространена по всему миру |

Присутствует в 210 странах |

Доля рынка ~13% мирового рынка банковских карт |

Доля рынка ~0.8% мирового рынка банковских карт |

|

Бизнес-модель |

Партнерство с банками и финансовыми учреждениями |

Сотрудничество с финансовыми учреждениями |

Эмиссия карт производится самой платежной системой |

Работа через франшизы в разных странах |

|

Основные продукты и услуги |

Дебетовые и кредитные карты, платежные решения |

Дебетовые и кредитные карты, платежные решения, технологические инновации |

Кредитные карты, платежные решения для корпоративных клиентов |

Элитные карты для путешествий и развлечений |

|

Стратегические инициативы |

Инновации в безопасности и мобильных платежах |

Развитие технологий безопасности и микропроцессорных карт |

Премиум-карты и индивидуальный подход к клиентам |

Уникальные предложения для путешествующих и VIP-клиентов |

|

Конкурентные преимущества |

Глобальная сеть, технологические инновации |

Широкий спектр продуктов, технологическое лидерство |

Эксклюзивность и высокий уровень обслуживания |

Специализация на определенных сегментах рынка |

Из данной таблицы можно сделать несколько выводов относительно стратегий международных продаж в сфере платежных технологий, во-первых, все четыре рассматриваемые компании имеют долгую историю на рынке, что позволяет им наработать солидную репутацию и накопить значительный опыт в сфере платежных систем; во-вторых, они признаны важными игроками на международном рынке благодаря своему глобальному охвату и разнообразию предлагаемых продуктов и услуг.

Visa и MasterCard, являясь наиболее распространенными и широко используемыми картами, фокусируются на технологических инновациях и удобстве использования, они предлагают широкий спектр решений как для частных лиц, так и для бизнеса. American Express и Diners Club International, с другой стороны, выбирают стратегию сегментации рынка, предлагая эксклюзивные и премиальные услуги, таким образом привлекая определенную клиентскую базу, заинтересованную в высоком уровне обслуживания и эксклюзивности.

.png&w=640&q=75)