Улучшение условий для развития малого и среднего бизнес – важная государственная задача. В статье рассмотрена проблематика среднего и малого бизнеса – это экономические сектора с большим потенциалом. Именно они определяют структуру валового национального продукта, способны снизить уровень безработицы, предоставляя рабочие места. Эффективная рыночная экономика невозможна, если налоговая система действует не четко, в связи с этим тема исследования приобретает особую актуальность, поскольку рассматривает изменения налогового законодательства и их влияние на сферу.

Цель данной статьи заключается в анализе трансформаций налогового законодательства, влияющих на ведение бизнеса в 2023-2024 гг. Объектом исследования является понятие налогового контроля. Предмет исследования – влияние изменений налогового контроля на развитие бизнеса. При написании статьи были использованы следующие методы: обобщение, сравнительный и системный анализ, а также статистический анализ.

Налоговая система – комплекс мер, которые состоят из сборов и других платежей, а также основных правил их уплаты [2]. Они взимаются на территории страны в законодательно установленном порядке, в соответствии с четкими правилами. Однако налоговое законодательство периодически трансформируется – вносятся новые правила, редактируются предыдущие. Усовершенствование налоговой политики – постоянный процесс. Такая динамика влияет на ведение бизнеса, предпринимательскую среду [2].

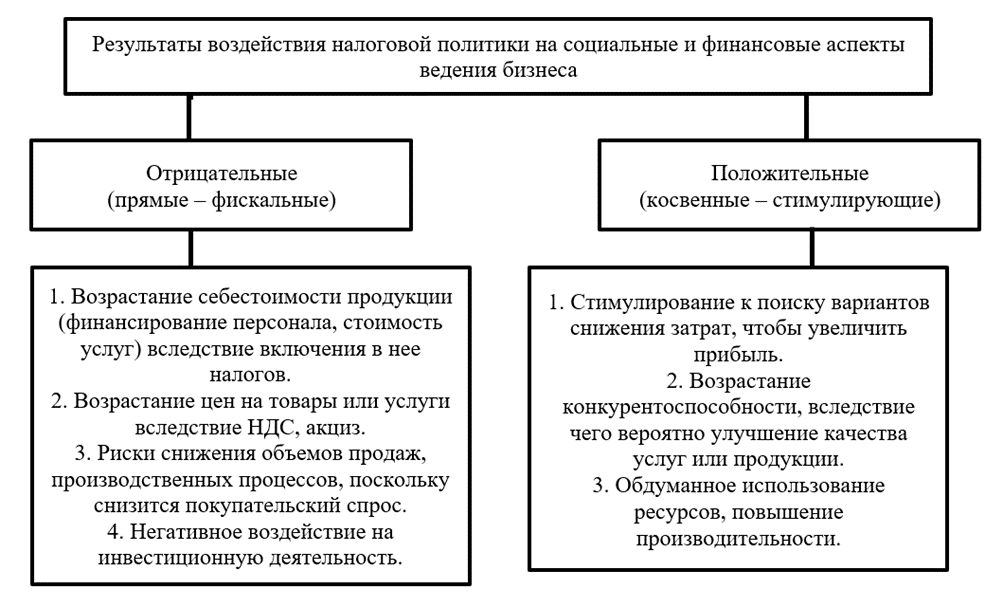

Для начала рассмотрим, как в целом влияют налоги на различные сферы ведения бизнеса (рис.).

Рис. Влияние налоговой политики ведение бизнеса

Чтобы оценить масштабы последних изменений в налоговую политику, необходимо обратиться к Федеральному закону «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации». Основные нововведения, которые могут затронуть вопросы развития бизнеса в России:

- Налог на добавленную стоимость (НДС). Теперь НДС устанавливается в размере 0% до 30 июня 2027 г. Нововведение особо затрагивает гостиничный бизнес. Касательно туристической индустрии – предприятие, оказывающее такого рода услуги, может применять льготу дольше, до истечения 20 налоговых периодов, следующих за налоговым периодом, в котором объект туриндустрии был введен в эксплуатацию.

- Налог на прибыль. Если сфера деятельности организации затрагивает область информационных технологий, для нее установлена ставка 0%.

- С начала 2023 года налогоплательщик обязуется предоставлять налоговый расчет не позднее 25 суток со дня окончания отчетного периода, а по итогам года – не позже 25.03 [6].

Существенное нововведение, которое упрощает ведение бизнеса – современный технологический комплекс «АИС Налог 3». Программа значительно упростит процесс сбора, анализа и контроля налоговой информации. Цифровизация приводит к сокращению бюрократических вопросов, позволяет сделать взаимодействие между налогоплательщиками и налоговыми органами более оперативным и доступным. К тому же налоговая система становится «прозрачной», открытой, что положительно влияет на борьбу с коррупцией в бизнесе [1].

В сумме за 2024 год отмечается 117 изменений по вопросам налогообложения и взносам – многие из них улучшают условия ведения бизнеса (табл.).

Таблица

Центральные изменения налоговой политики для бизнеса в 2024 году

|

Сфера изменений |

Изменения |

До изменений |

Источник |

|---|---|---|---|

|

УСН доходы |

ООО и ИП имеет право перехода на УСН с 2024 года. Условие: доход за 9 месяцев 2023 года не более 149,5 млн руб. Организации и ИП не имеют право осуществить переход на упрощенный УСН в 2024 году, если прибыль с января текущего года превышает 265,8 млн. |

В 2022-2023 гг. упрощенная система УСН была доступна лишь в том случае, если доход составлял не более 251 400 000 руб. с января текущего года. |

Приказ Минэкономразв. от 23.10.2023 № 730. |

|

Удаленный бизнес |

Ставка НДФЛ для ИП, которые находятся за пределами, РФ по трудовому договору установлена в размере 13%, если доход не более 5 млн руб. Ставка 15% для ИП с доходом выше 5 млн руб. Нововведение функционирует независимо от статуса налогового резидента. |

Базовой ставкой НДФЛ резидента и нерезидента были 13 и 30% до 2024 года. |

П. 21 ст. 2 Закона от 31.07.2023 № 389-ФЗ. |

|

Фиксированный страховой взнос для ИП |

С 2024 года фиксированная сумма взносов на ОПС и ОМС составляет 49 500 руб. Условие одно – доход ИП не выше 300 000 руб. |

До 2023 года была необходимость налогового взноса в размере 45 842 руб. на пенсионную страховку и здравоохранение.

|

П. 1 24 статьи 2, пункт 3 статьи 13 Закона № 389-ФЗ |

|

Ресторанный бизнес, общепит |

Снизился тарифный план для организаций и ИП в сфере общепита со среднесписочной численностью от 251 до 1500 персонала. Тариф составит 15%. Условие: средняя зарплата сотрудников за предыдущий год не ниже среднемесячной зарплаты по региону. |

Тариф одинаковый вне зависимости от численности персонала и уровня заработной платы. |

П. 18 статьи 10 Закона от 02.07.2021 № 305-ФЗ, п. 13.1 статьи 427 НК

|

|

Бизнес в транспортной сфере |

От транспортного налога освобождаются самоходные, специализированные транспортные средства, зарегистрированные как сельскохозяйственный товаропроизводитель. |

Транспортный налог до 2023 года взимался также и с сельскохозяйственных товаропроизводителей. |

Подп. «а» п. 98 ст. 2, ч. 3 ст. 13 Закона от 31.07.2023 № 389-ФЗ |

Оценивая приведенные выше данные, можно заключить, что снижение налоговых ставок изменит положение бизнеса и налогоплательщиков – стимулирует экономический рост, что, в свою очередь, спровоцирует рост налоговых поступлений. Согласно прогнозам, изменения в налоговом законодательстве за 2023-2024 гг., особо положительно повлияют на бизнес транспортной сферы, ресторанный и удаленный бизнес.

Таким образом, налоговая система предоставляет площадку для развития и ведения бизнеса. Однако важно, чтобы налоговая политика была адаптивной, подстраивалась под динамичные общественные и бизнес-отношения. Центральные характеристики такой адаптивности: четкость, корректность, отсутствие противоречий, наличие обоснований правок в законодательной базе [4].

Анализируя литературные источники и нормативно правовые акты по вопросу влияния трансформаций налогообложения на развитие бизнеса, был выявлен ряд проблемных моментов [3, 4, 5]:

- Количество правок, которые вносятся в законодательство, является чрезмерным, не оправдывает стратегические задачи налоговой политики. Вследствие этого возникает нестабильность налогового законодательства, что чревато нестабильностью для условий ведения бизнеса в России. Частое изменение налоговых ставок отрицательно влияет на производительность, предоставление услуг и товаров.

- Вопрос льгот для бизнеса болезненный, поскольку количество льготных условий регулярно падает. Вероятно, это можно взаимосвязь с потребностями государственного бюджета в кризисных условиях 2022–2024 гг.

- Чрезмерное количество вводимых налогов, отсутствие обоснованности потребностями государства. На бизнес негативно влияет повышение ставок на пенсионные, медицинские взносы и страховки.

- Проблемы с равноправными отношениями между налоговыми органами и налоговыми агентами. Налоговое законодательство не предусматривает механизмы наказаний для налоговых органов, их должностных лиц.

- Процессы решения спорных вопросов сформированы как замкнутый на налоговый орган механизм. Налогового агента при возникновении проблем перенаправляют на тот же орган, с которым возникли разногласия. Выводы вышестоящего налогового органа нередко являются персонифицированными, необъективными [5].

К сожалению, все чаще страдает сфера малого бизнеса. Она находится в таком положении, когда спрос на продукцию или услуги падает вследствие сокращения доходов граждан, а расходы бизнеса продолжают увеличиваться. Наиболее плачевный исход данного процесса – упадок рентабельности малого бизнеса, что приводит к его банкротству.

Описанные проблемы в налоговой системе нуждаются в правках, принимаемых на государственном уровне. Для улучшения условий ведения бизнеса важно обеспечить налоговое законодательство стабильностью. Например, вносить изменения в законодательство не чаще 1 раза за год, что позволит налоговым агентам адаптироваться под изменения. Также необходимо введение в систему медиации отдельного органа, уполномоченного решать проблемные вопросы в досудебном порядке [4].

Подводя итоги, важно отметить, что согласно утвержденной Стратегией развития МСП в РФ на период до 2030 г. предусмотрено большое количество механизмов и инструментов государственной политики. Например: налоговые ставки как инструмент роста доходов бизнеса, снижение налоговых ставок и предоставление налоговых льгот, цифровизация. Важный инструмент обратной связи для предпринимателей, через который они могут сообщить, в том числе о нарушениях со стороны контрольных органов, выступает Сервис «360°» Цифровой платформы МСП.РФ.

Принципиальное значение имеет и процесс трансформации, улучшения налогового законодательства. Важным является, что фискальная политика должна быть предсказуемой.

.png&w=640&q=75)