Теневая экономика: сущность, факторы развития и последствия

Теневая экономика представляет собой сложное и многогранное явление, оказывающее значительное влияние на экономическое развитие Российской Федерации. В широком смысле теневая экономика охватывает все виды экономической деятельности, которые не учитываются официальной статистикой и не контролируются государством. Это включает в себя как незаконную деятельность, так и легальную деятельность, скрытую от учета и налогообложения [1, с. 67-75].

Одним из ключевых факторов экспансии теневого сектора является высокий уровень налоговой нагрузки, индуцирующий предпринимательские структуры к поиску способов уклонения от уплаты обязательных платежей в бюджет.

Нормативно-правовая база, регулирующая налогообложение, отличается чрезмерной сложностью и запутанностью структуры, что наряду с многочисленными налоговыми преференциями и исключениями порождает условия для манипуляций с целью минимизации отчислений и перемещения фрагментов операций в теневой сектор [2, с. 134-143].

Другим значимым фактором, детерминирующим экспансию теневого сектора экономики, является недостаточная эффективность институтов государственного управления и механизмов регулирования. Коррупционные практики на различных уровнях властной вертикали, бюрократические барьеры и избыточное административное давление на субъекты предпринимательской деятельности редуцируют стимулы к ведению легального бизнеса.

Теневая экономика также искажает статистические данные и затрудняет принятие эффективных управленческих решений. Государство не обладает полной и достоверной информацией о реальной динамике экономической системы, что усугубляет разработку и реализацию курса экономической политики. Такие искажения может спровоцировать ошибочное прогнозирование и нерациональное расходование бюджетных средств.

Для разрешения проблематики теневой экономики в РФ необходим комплексный подход, включающий институциональные, правовые и экономические меры. Прежде всего, следует оптимизировать и упростить налоговую систему, снизить фискальную гравитацию на бизнес и сформировать стимулы для легализации хозяйственной деятельности. Параллельно целесообразно укреплять институты, повышать эффективность государственного управления и искоренять коррупцию.

Борьба с теневой экономикой требует также активного межгосударственного взаимодействия, обмена информацией и передовым опытом между странами. Глобализация хозяйственных связей и развитие цифровых технологий формируют новые возможности для трансграничной теневой деятельности, поэтому необходимы скоординированные усилия международного сообщества по противодействию этой угрозе [3, с. 120-126].

Теневая экономика неотделима от налоговых правонарушений, так как уклонение от обязательных отчислений является одной из основополагающих причин перемещения хозяйствующих субъектов в теневую сферу. Предприятия скрывают часть доходов и операций с целью снижения налоговой нагрузки, нарушая налоговое законодательство. Индивидуальные предприниматели и физические лица также недоучитывают свои доходы с целью минимизации налоговых отчислений, что квалифицируется как налоговые деликты. Таким образом, налоговые правонарушения являются неотъемлемой частью функционирования теневой сферы и одной из основополагающих причин её существования.

Понятие, виды и причины налоговых правонарушений

Налоговые правонарушения представляют собой значимую проблематику для прогрессивного развития экономической парадигмы Российской Федерации, подрывая устойчивость и функциональность налогового института. В широком смысловом контексте налоговое правонарушение – это противоправное действие, предусматривающее неисполнение или ненадлежащее исполнение налогового законодательства, за что предусмотрена юридическая ответственность. Данная дефиниция носит обобщенный характер и отражает имманентную природу налоговых правонарушений как значимой угрозы устойчивому развитию национальной экономики [5].

Обобщая различные определения, можно выделить ключевые признаки налогового правонарушения:

- Противоправное деяние (действие или бездействие), нарушающее нормы налогового законодательства.

- Виновность деяния (умысел или неосторожность).

- Совершение деяния налогоплательщиком, налоговым агентом или иным лицом.

- Наличие юридической ответственности за совершенное деяние.

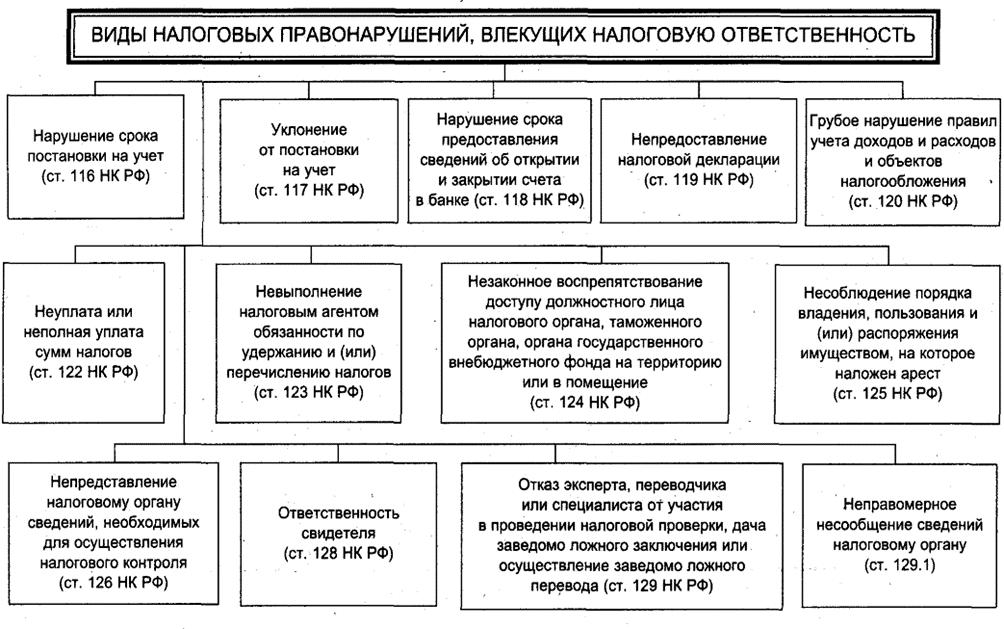

Налоговый кодекс Российской Федерации предусматривает широкий спектр налоговых правонарушений, за совершение которых предусмотрена ответственность (рис.).

Рис. Влияние налоговых правонарушений на экономическую безопасность хозяйствующего субъекта

Нарушение сроков уплаты налогов и сборов также является распространенным видом налоговых правонарушений. Несвоевременная уплата налогов приводит к возникновению задолженности перед бюджетом, начислению пеней и штрафов. Это создает дополнительную нагрузку на налоговые органы и затрудняет планирование бюджетных поступлений.

Причины налоговых правонарушений в России разнообразны и связаны с комплексом экономических, правовых и социальных факторов. Одной из ключевых причин является высокий уровень налоговой нагрузки, особенно для малого и среднего бизнеса. Сложность и запутанность налогового законодательства, наличие множества льгот и исключений создают возможности для манипуляций и ухода от налогообложения [4, с. 56-65].

Влияние налоговых правонарушений на экономическую безопасность хозяйствующего субъекта

Налоговые правонарушения представляют собой серьезную угрозу для экономической безопасности хозяйствующих субъектов в Российской Федерации. Экономическая безопасность предприятия является многогранным понятием, которое рассматривается различными авторами и специалистами с разных точек зрения. Рассмотрим некоторые определения и подходы к пониманию данного термина.

Влияние налоговых правонарушений на экономическую безопасность хозяйствующих субъектов многогранно и затрагивает различные аспекты их деятельности. Прежде всего, уклонение от уплаты налогов приводит к недополучению бюджетных доходов, что ограничивает возможности государства по поддержке и стимулированию развития бизнеса. Это выражается в сокращении государственных инвестиций в инфраструктуру, снижении доступности кредитных ресурсов, ухудшении предпринимательского климата. В результате предприятия сталкиваются с дополнительными барьерами и издержками, что снижает их конкурентоспособность и затрудняет реализацию инвестиционных проектов.

Таблица

Факторы, влияющие на экономическую безопасность хозяйствующего субъекта при налоговых правонарушениях

| Фактор | Описание | Влияние налоговых правонарушений |

| Финансовые потери | Штрафы, пени, доначисление налогов |

|

| Репутационные риски | Потеря доверия контрагентов, клиентов, инвесторов |

|

| Правовые риски | Уголовная ответственность, приостановление деятельности |

|

| Операционные риски | Нарушение бизнес-процессов, потеря ключевых сотрудников |

|

Налоговые правонарушения представляют собой серьезную проблему для российской экономики и хозяйствующих субъектов. Они затрагивают не только вопросы формирования бюджетных доходов, но и оказывают негативное влияние на развитие теневой экономики и экономическую безопасность предприятий [4, с. 56-65; 5].

Вывод

Теневая экономика является сложным и многогранным явлением, тесно связанным с уклонением от уплаты налогов. Налоговые правонарушения, такие как сокрытие доходов, неуплата или неполная уплата налогов, способствуют росту теневого сектора экономики. Предприятия и физические лица, стремясь минимизировать свои налоговые обязательства незаконными методами, вовлекаются в теневые операции, что приводит к искажению официальной статистики и затрудняет контроль со стороны государства.

Развитие теневой экономики создает серьезные риски для экономической безопасности хозяйствующих субъектов. Предприятия, работающие в теневом секторе, лишены надлежащей правовой защиты и вынуждены нести дополнительные издержки, связанные с сокрытием своей деятельности. Кроме того, они подвергаются риску применения жестких санкций в случае выявления их незаконных операций.

Помимо этого, налоговые правонарушения способствуют созданию нездоровой конкурентной среды, в которой добросовестные налогоплательщики оказываются в невыгодном положении по сравнению с теми, кто уклоняется от уплаты налогов. Это может привести к снижению инвестиционной привлекательности и ухудшению деловой репутации предприятий, соблюдающих налоговое законодательство.

Следует отметить, что налоговые правонарушения также наносят ущерб государственным финансам, поскольку приводят к сокращению налоговых поступлений в бюджет. Это может негативно сказаться на финансировании важных социальных и инфраструктурных проектов, а также на обеспечении экономической безопасности страны в целом.

Таким образом, налоговые правонарушения представляют собой серьезную угрозу для экономического развития и безопасности хозяйствующих субъектов в России. Для преодоления этой проблемы необходимо совершенствование налогового администрирования, усиление мер по борьбе с теневой экономикой, а также повышение налоговой культуры и ответственности среди налогоплательщиков. Только комплексный подход, сочетающий жесткие меры наказания за нарушения и стимулы для добросовестного исполнения налоговых обязательств, может обеспечить создание благоприятной налоговой среды и повышение экономической безопасности хозяйствующих субъектов.

.png&w=640&q=75)