Одним из основных аспектов управления дебиторской и кредиторской задолженностью является анализ и оценка влияния их на деятельность компании.

Вариант комплексной методики оценки, анализа дебиторской и кредиторской задолженности можно представить в виде трех этапов: анализ состава, структуры и динамики, оценка при помощи финансовых коэффициентов, сравнительный анализ.

Для анализа состава, структуры и динамики задолженности применяют вертикальный и горизонтальный способы анализа.

Анализ дебиторской задолженности начинают с оценки ее удельного веса в составе оборотных активов. Затем переходят к рассмотрению их абсолютных сумм на начало и конец периода, задолженности по срокам образования (от 1 до 6 месяцев, до одного года и более года), а также в разрезе по каждому покупателю. Вместе с этим, для исследования структуры нужно произвести расчеты удельных весов, составляющих в общей величине любой задолженности.

Горизонтальный анализ заключается в сопоставлении показателей соответствующих статей отчетности за различные периоды времени. Горизонтальный анализ способен определить существенные изменения в деятельности организации, а также выявить отклонения, происходящие в ее финансовом состоянии [3].

Особое внимание следует обратить на изменение суммы и удельного веса долгосрочной дебиторской задолженности, так как ее повышение быть может охарактеризовано как отрицательное явление, поскольку долгосрочная дебиторская задолженность подразумевает отвлечение денег из оборота на длительное время и связана с более высоким риском, чем краткосрочная дебиторская задолженность.

При анализе кредиторской задолженности ситуация обратная. Увеличение удельного веса краткосрочной кредиторской задолженности отражается как негативное явление, так как краткосрочная кредиторская задолженность связана с большим риском, чем долгосрочная кредиторская задолженность, поскольку требует раннего погашения [2].

Одна из целей анализа дебиторской и кредиторской задолженности должна заключаться в определении скорости и времени оборачиваемости.

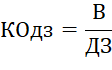

Коэффициент оборачиваемости дебиторской задолженности (КОдз) показывает сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода, рассчитывается как отношение объема выручки от реализации продукции (работ, услуг) к объему дебиторской задолженности (1):

, (1)

, (1)

где В – выручка от реализации товаров, работ, услуг;

ДЗ – дебиторская задолженность.

Рост коэффициента говорит об уменьшении реализации своей продукции в кредит, а снижение – об увеличении объема предоставленного кредита.

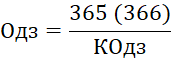

Чтобы посчитать продолжительность одного оборота (Одз), необходимо разделить количество дней в периоде на количество оборотов (2):

, (2)

, (2)

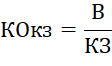

Коэффициент оборачиваемости кредиторской задолженности показывает скорость погашения предприятием своих обязательств перед поставщиками и подрядчиками, или же сколько раз за период фирма погасила среднюю величину своей кредиторской задолженности [2].

Коэффициент оборачиваемости кредиторской задолженности рассчитывается как отношение объема выручки от реализации продукции (работ, услуг) к объему кредиторской задолженности (3):

, (3)

, (3)

где КЗ – кредиторская задолженность.

Коэффициент оборачиваемости кредиторской задолженности по своему содержанию является обратным коэффициенту оборачиваемости дебиторской задолженности. В связи с этим, он показывает расширение или сужение возможностей выдачи кредита, предоставляемого предприятию контрагентами. Отсюда, рост коэффициента обозначает увеличение скорости платежа, снижение – увеличение приобретений в кредит [1, с. 268-270].

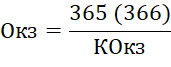

Чтобы посчитать продолжительность одного оборота (Окз), необходимо разделить количество дней в периоде на количество оборотов (4):

, (4)

, (4)

Период погашения кредиторской задолженности показывает, сколько оборотов в течение анализируемого периода требуется предприятию для оплаты выставленных ему счетов или сколько дней для этого необходимо. Показатель отражает средний срок возврата долгов предприятием, за исключением обязательств перед банком и по прочим займам [3].

Следующая группа показателей – это доля дебиторской и кредиторской задолженности.

Доля дебиторской задолженности (Ддз) в текущих активах определяется как отношение дебиторской задолженности к текущим активам (5):

, (5)

, (5)

где ТА – текущие активы.

Доля дебиторской задолженности в текущих активах позволяет контролировать влияние отвлеченных из оборота средств на производственный процесс и величину ликвидных активов.

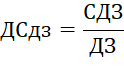

Однако, для того чтобы получить полную картину по размерам дебиторской задолженности, необходимо проанализировать долю сомнительной дебиторской задолженности (Дсдз), рассчитывается как отношение сомнительной дебиторской задолженности к общей сумме дебиторской задолженности (6):

, (6)

, (6)

где Сдз – сомнительная дебиторская задолженность.

Доля сомнительной дебиторской задолженности характеризует также качество дебиторской задолженности. Увеличение значения показателя свидетельствует о понижении ликвидности баланса. Поэтому необходимо контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям, следить за состоянием дебиторской и кредиторской задолженности. Так как превышение дебиторской задолженности увеличивает угрозу финансовой неустойчивости предприятия, то необходимо привлечение источников финансирования, а при преждевременной оплате можно применить систему лояльности, чтобы стабилизировать финансовое положение предприятия, так как снижение оборачиваемости дебиторской задолженности ведет к уменьшению размеров финансового потока [2].

Далее, как и при анализе дебиторской задолженности также необходимо рассмотреть долю кредиторской задолженности в общей сумме текущих пассивах (Дкз), определяемую как отношение кредиторской задолженности к текущим пассивам (7):

, (7)

, (7)

где ТП – текущие пассивы.

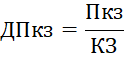

Также необходимо рассмотреть долю просроченной кредиторской задолженности (Дпкз) в пассивах, которые характеризуют наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации (8):

, (8)

, (8)

где Пкз – просроченная кредиторская задолженность.

Последний этап – сравнительный анализ.

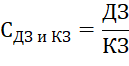

Соотношение дебиторской и кредиторской задолженности (СДЗ и КЗ) рассчитывается по формуле (9):

, (9)

, (9)

Оптимальным считается показатель, равный единице, что означает равенство между задолженностью дебиторов и обязательствами перед кредиторами. В случае получения коэффициента менее единицы, свидетельствующего о том, что на предприятии сумма кредиторской задолженности больше, чем сумма дебиторской задолженности, что является угрозой для финансового положения предприятия за счет вероятности невозможности погашения своих обязательств ввиду отсутствия средств.

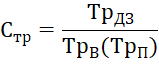

Рост дебиторской задолженности считается оправданным, если сопровождается соответствующим ростом выручки. Для оценки рассчитывается соотношение темпов роста дебиторской задолженности с темпами роста выручки от реализации и соотношение темпов роста дебиторской задолженности с темпами роста операционной прибыли (Стр) определяется по формуле (10):

, (10)

, (10)

где ТрДЗ – темп роста дебиторской задолженности;

ТрВ – темп роста выручки от реализации;

ТрП – темп роста операционной прибыли.

Значение показателей выше единицы говорит об ускоренном сборе дебиторской задолженности по сравнению с оборотом и прибылью соответственно. Показатель меньше единицы отражает замораживание капитала в дебиторской задолженности. При этом увеличение показателя в динамике свидетельствует о снижении уровня управления дебиторской задолженностью, о «замораживании» части выручки организации, необходимой для финансирования текущей деятельности.

Важность оценки, анализа и оперативного контроля задолженности обусловлена влиянием на финансовую устойчивость предприятия. Данные, полученные при анализе дебиторской и кредиторской задолженности, затем используются при составлении финансового плана предприятия на следующий год или иной период. Также эти данные важны при утверждении кредитной политики компании, которая выражается в установлении приемлемых сроков отсрочки покупателям, что прямо влияет на изменение объемов продаж.

.png&w=640&q=75)