Введение

Влияние различных факторов на инвестиционные процессы в Российских компаниях представляет собой предмет активного изучения и анализа [1, с. 65-68; 2, с. 121-128; 3, с. 91-95; 14]. Согласно исследованиям важнейшую роль играет объем экспорта, который имеет страна [1, с. 69]. А одним из препятствий роста экономики России является низкий объем инвестиций в основной капитал [2, с. 125]. Чтобы провести анализ факторов, которые, в свою очередь, влияют на уровень инвестиций в основной капитал, рядом авторов также были проведены исследования. Например, в [3, с. 91-95] авторы провели анализ таких факторов на уровне Российской Федерации в целом и, в частности, Южном федеральном округе, в том числе Краснодарском крае. В статье было выявлено высокое влияние инфляционной политики на уровень инвестиционной активности. Авторы в [14] выявили, что до кризиса 1998 года ключевыми детерминантами роста регионов были начальная конкурентоспособность региональной промышленности и условия, такие как наличие природных ресурсов и человеческого капитала, в то время как после кризиса стали важны также политические и экономические реформы [14, c. 20]. А в [19] указывается на прямую связь между рисками небанковского сектора и рисками банков. Фактически риски, возникающие в небанковском финансовом секторе (диктуемые корпоративным сектором как эмитентов ценных бумаг) переходят к банкам. И в дальнейшем такие риски уже управляются банками с использованием широкого спектра инструментов управления рисками, а также с учетом накопленной годами экспертизы выявления таких рисков.

Однако скорость оценки и перехода таких рисков в банки остается открытым вопросом. В частности, нет оснований полагать, что эта скорость одинакова для всех регионов Российской Федерации.

Почему нам так важна скорость перехода рисков в банки? Как минимум, потому что компаниям нужно уметь быстро менять структуру капитала в зависимости от условий на рынке. Это делается в основном с помощью банков (меняя уровень кредитной нагрузки через банковское кредитование или с помощью выпуска/обратного выкупа акций, что также делают банки в виде одной из своих услуг. Компании берут или погашают кредиты, выпускают акции/облигации или делают их обратный выкуп). Если компания может делать это оперативно, то она может гарантировать инвестору стабильный уровень окупаемости инвестиций, что повышает лояльность инвесторов к компании. Существует сегрегация инвесторов: часть инвесторов предпочитает высокий уровень риска, часть инвесторов предпочитает низкий уровень риска [21]. Таким образом стабильность уровня риска является важным элементом стратегического управления компании. В противном случае инвестор не сможет инвестировать в компанию, так как профиль риска компании нестабилен [20, с. 850-869; 21].

Таким образом, имея основания предполагать исходя из вышеизложенного, что скорость оценки и передачи рисков компаний в банки влияет на величину инвестиций в компании, проведем количественный анализ влияния этих и других факторов на величину инвестиций в основные фонды крупных и средних компаний регионов России за 2021 год. Часть вспомогательных данных были взяты за 2024 и 2018 годы.

Заметим, что исследование влияния и взаимодействия экономических, географических и банковских факторов на уровне регионов ведется уже какое-то время, и получены ряд значительных результатов. В частности, согласно [4, с. 31] на эффективность капиталотворческой функции (Капиталотворческая функция банков заключается в создании и перераспределении капитала через прием депозитов, предоставление кредитов и инвестирование, что способствует экономическому росту и эффективному распределению финансовых ресурсов) банков влияет размер района их деятельности. А авторы в [5, с. 56-67] указывают, что наибольшее влияние на рост ВРП на душу населения оказывают федеральные округа, богатые природными ресурсами (Валовой региональный продукт (ВРП) — показатель, измеряющий валовую добавленную стоимость, исчисляемый путём исключения из суммарной валовой продукции объёмов её промежуточного потребления. На национальном уровне ВРП соответствует валовому национальному продукту). Также в пространственном развитии страны значительную роль играют экономико-географические факторы, и «внутриконтинентальность» сибирских регионов является одним из отрицательных факторов, не позволяющих им в равной мере конкурировать с другими регионами страны.

Анализ влияния факторов на развитие регионов не только способствует более глубокому пониманию инвестиционного климата в стране, но и выявляет ключевые тренды, определяющие развитие отдельных регионов. Результаты такого анализа помогают выявить факторы, которые наиболее сильно влияют на инвестиционную активность в различных регионах, на оценку и передачу рисков компаний регионов в банки. Полученные данные могут быть использованы для разработки рекомендаций по оптимизации инвестиционной политики, повышению конкурентоспособности регионов и привлечению новых инвестиций, качеству и скорости управления финансовыми рисками компаний. Кроме того, такой анализ может помочь в прогнозировании экономического развития и адаптации стратегий развития региональных экономик.

Целью данной статьи является проведение анализа влияния экономических, социальных, географических и банковских факторов на уровне регионов России с целью выявления ключевых тенденций и рекомендаций для оптимизации инвестиционной политики и оптимизации скорости передачи рисков в банковский сектор.

Инвестиции в основной капитал и его цель

Основной капитал представляет собой фонды, которые компании вкладывают в материальные и нематериальные активы, необходимые для производства товаров и услуг. Это включает в себя здания, оборудование, машины, транспортные средства, интеллектуальные права и другие ресурсы, способствующие производственной деятельности. Компании инвестируют в основной капитал с целью расширения производственных мощностей, повышения производительности труда, снижения затрат на производство и улучшения качества продукции. Эти инвестиции играют ключевую роль в долгосрочной стратегии развития компаний, добавляя новые типы продуктов и их изменения, тем самым обеспечивая конкурентные преимущества на рынке [6; 13, с. 12].

Инвестиции в основной капитал способствуют модернизации производственных процессов, что повышает эффективность использования ресурсов и улучшает технологическую базу предприятий. Это в свою очередь способствует увеличению объемов производства, расширению ассортимента продукции и укреплению позиций на рынке [7, 8]. Особенно сильно от инвестиций в основной капитал зависят отрасли, связанные с производством и обработкой сырья, тяжелой и легкой промышленностью, строительством, научно-исследовательской деятельностью и информационными технологиями. В этих секторах критически важно наличие современного оборудования и технологий для улучшения производственных процессов и сохранения конкурентоспособности [6, 9]. Например, согласно данным CSI Market, средний коэффициент капитальных затрат компании Alphabet составляет 49,5% [10].

Инвестиции в основной капитал играют определяющую роль в экономическом развитии компаний, способствуя их росту и устойчивости. Эти вложения не только улучшают производственные процессы, но и способствуют созданию благоприятной среды для инноваций и экономического роста на макроэкономическом уровне. Такой вывод делают авторы статьи [11], которые, более того, указывают на то, что «...мир стоит на пороге глобального суперцикла капитальных расходов» – «Now, after a decade or more, the world stands on the cusp of a global capital expenditure supercycle» [11].

Статистические данные по регионам

Для анализа были взяты следующие данные:

Данные о величине инвестиции в основной капитал (по организациям, не относящимся к субъектам малого предпринимательства) были взяты с сайта Росстат (данные за 2021 год с января по декабрь) [22].

Данные о числе дополнительных офисов банков в регионе были взяты с официальной страницы Центрального банка РФ. Данные были взяты за 01.06.2024 [15]. Автор предполагает, что картина присутствия дополнительных офисов банков в регионах изменилась с конца 2021 года несущественно.

Данные по ВРП регионов взяты с сайта Росстат за 2018 год [16]. Данные о расстоянии до Москвы были взяты на основе Яндекс-карт, от нулевого километра в Москве до центров соответствующих городов – столиц регионов с округлением 5 км (при расстоянии больше 1000 км – 10 км).

Данные о численности населения за 1 января 2023 год [17] и данные о среднемесячной температуре [18] взяты с сайта Росстат. В качестве месяца температуры взят январь. Для дополнительных данных и анализа численности населения использовались данные из [12].

Данные по ставке налога по регионам взяты исходя из официальных ставок, действующих на момент написания статьи (июль 2024 года). Бралась ставка для автомобилей не больше 100 л. с. (до 73,55 кВт). Если для этого вида автомобилей не было единой ставки, а была дальнейшая градация по какому-либо критерию, то бралась средняя ставка среди этих критериев.

Данные по Архангельской области брались без учета Ненецкого АО, который оценивался самостоятельно. Данные по Тюменской области брались без учета Ханты-Мансийского АО – Югра и Ямало-Ненецкого АО, которые также исследовались самостоятельно.

Согласно анализу вышеуказанных данных в регионах России наблюдается разнообразие экономических, географических, социальных условий, влияющих на инвестиционную активность предприятий, что можно наблюдать на графиках и диаграммах ниже.

На Северо-Западе России основные инвестиции направлены в обрабатывающие производства и транспортировку (на рис. 1 дано визуальное представление объемов инвестиций по отраслям). В Центральном федеральном округе их объем распределен более равномерно, но основные направления – обрабатывающие производства, транспортировка, информация и связь, финансы и страхование, операции с недвижимостью, а также профессиональная научная и техническая деятельность. Южный федеральный округ привлекает инвестиции в сферы транспортировки и обрабатывающей промышленности.

Рис. 1. Распределение инвестиций по отраслям в Северо-Западном федеральном округе. Данные Росстат, 2021 год

Приволжский, Уральский, Сибирский и Дальневосточный федеральный округа характеризуются активным инвестированием в обрабатывающее производство, а также транспортировку и хранение, добычу полезных ископаемых. развитием машиностроения, химической промышленности и строительства. При этом в Уральском федеральном округе наблюдается сильное смещение инвестиций в добычу полезных ископаемых. В Сибирском и Дальневосточном округе эти три категории инвестируются относительно равномерно.

Согласно статистике, за 2021 год распределение объема инвестиций по округам выглядит следующим образом (рис. 2):

Рис. 2. Объем инвестиций в основные фонды по федеральным округам. Данные Росстат, 2021 год

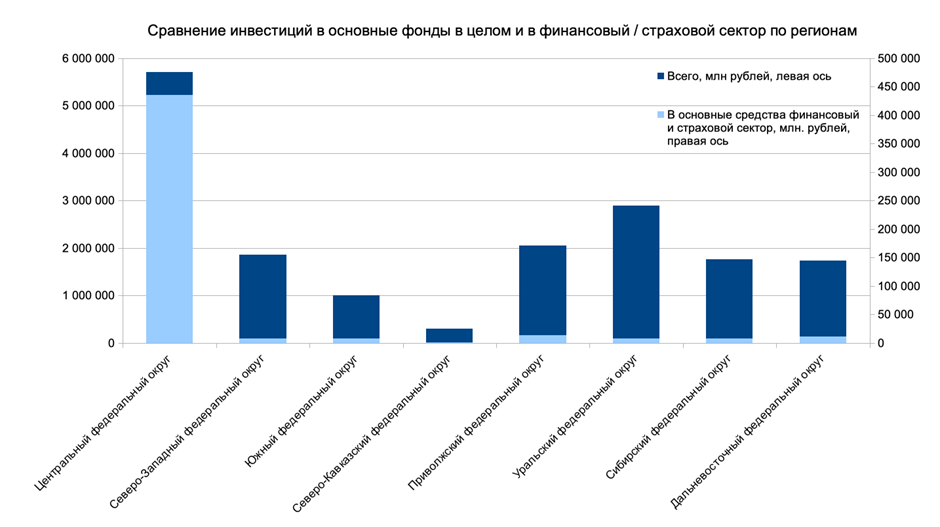

При этом явной зависимости от инвестиций в финансовую и страховую сферу не наблюдается (рис. 3):

Рис. 3. Сравнение инвестиций в основные фонды в целом и в финансовый/страховой сектор по регионам. Данные Росстат, 2021

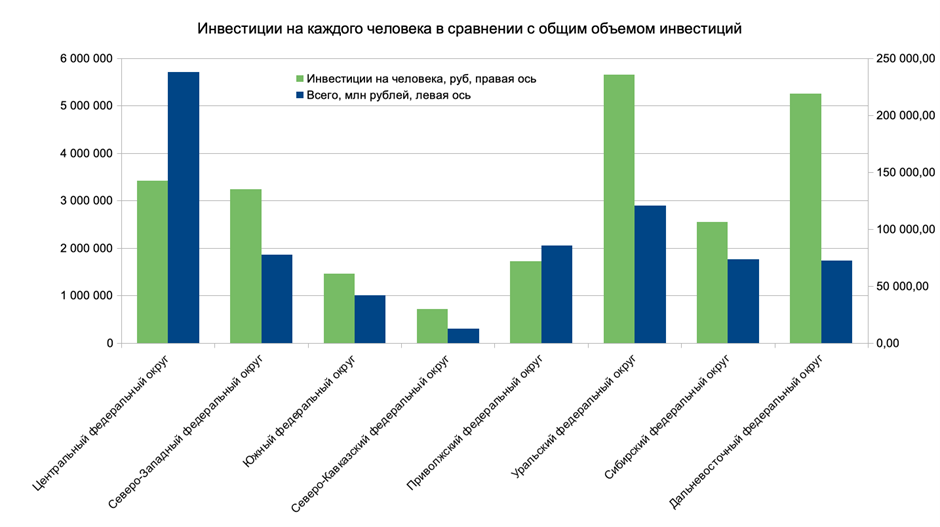

Логично предположить, что объем инвестиций в основные фонды должен зависеть от преобладающего типа производства и от численности населения.

Рис. 4. Инвестиции на каждого человека в сравнении с общим объемом инвестиций по регионам. Данные Росстат, 2021

Из диаграммы на рисунке 3 можно видеть, что лидером по инвестициям в основные средства на душу населения является Уральский федеральный округ. И это в целом соответствует логике, так как добыча полезных ископаемых - один из самых капиталоемких типов производства. Она требует инвестиций в геологоразведку, строительство и обслуживание горнодобывающих объектов, а также в разработку и внедрение новых технологий для улучшения экономической эффективности и экологической устойчивости производства. Две другие выделяющиеся категории инвестирования этого округа, обрабатывающая отрасль и транспорт, также требует крупных производственных мощностей, специализированное оборудование и высокотехнологичные процессы переработки, что также отвечает на вопрос о предположительных причинах высокого уровня инвестиций на душу населения.

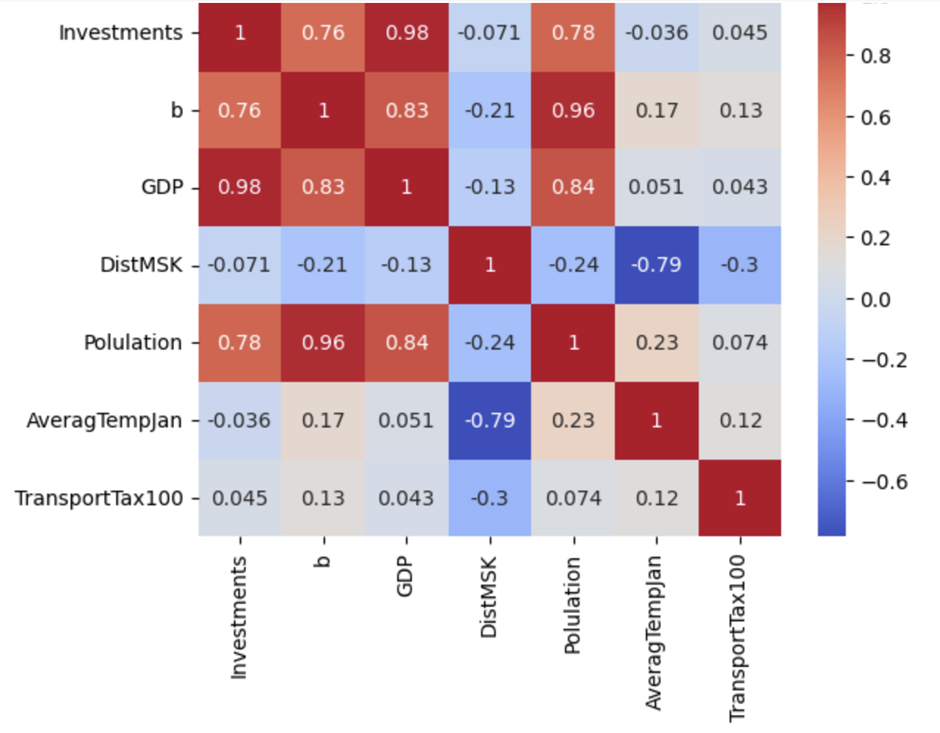

Оценим корреляцию между данными (рис. 5):

Рис. 5. Корреляция между данными. Оценка автора

Заметен высокий уровень корреляции между числом населения и количеством дополнительных офисов банков, что можно объяснить необходимостью обслуживать большее число населения в густонаселенных регионах. Зависимость же числа дополнительных офисов от ВРП региона можно объяснить необходимостью обслуживать большой объем производства и экономической активности. Этот фактор может влиять и в обратную сторону – наличие развитой сети дополнительных офисов банков может способствовать росту производства.

Регрессионная модель

Рассмотрим регрессионную модель зависимости объема инвестиций от различных факторов для того, чтобы выявить главные из них для анализа и поиска типа инвестиционной политики для улучшения инвестиционного климата региона и, как следствие, для улучшения экономического состояния региона.

Рассмотрим в качестве зависимой переменной ![]() – объем инвестиций в основные фонды крупных и средних компаний региона r. В качестве зависимых переменных рассмотрим переменные:

– объем инвестиций в основные фонды крупных и средних компаний региона r. В качестве зависимых переменных рассмотрим переменные:

![]() – число дополнительных офисов банков в регионе.

– число дополнительных офисов банков в регионе.

![]() – ВРП региона.

– ВРП региона.

![]() – Удаленность до Москвы в километрах (географически).

– Удаленность до Москвы в километрах (географически).

![]() – население региона, чел.

– население региона, чел.

![]() – средняя температура в январе в регионе.

– средняя температура в январе в регионе.

![]() – ставка налога на легковые автомобили в регионе «Не больше 100 л. с. (до 73,55 кВт)».

– ставка налога на легковые автомобили в регионе «Не больше 100 л. с. (до 73,55 кВт)».

В процессе исследования влияния различных факторов на инвестиции в регионы России было рассмотрено несколько моделей регрессии с различными наборами независимых переменных. Ниже описан путь, который привел к финальной модели, а также анализ результатов.

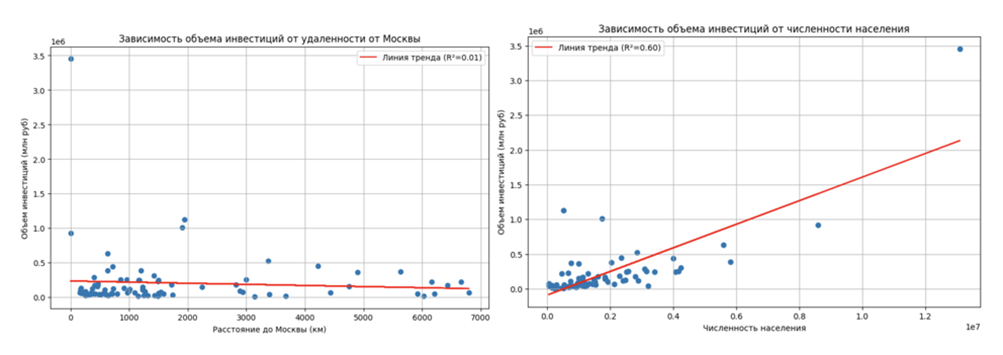

Начальные модели. Сначала была исследована зависимость объема инвестиций от всех доступных переменных. Рассмотрим графики зависимостей (рис. 6):

Рис. 6. Зависимость объема инвестиций от удаленности от Москвы и от численности населения (анализ автора с использование данных Росстат).

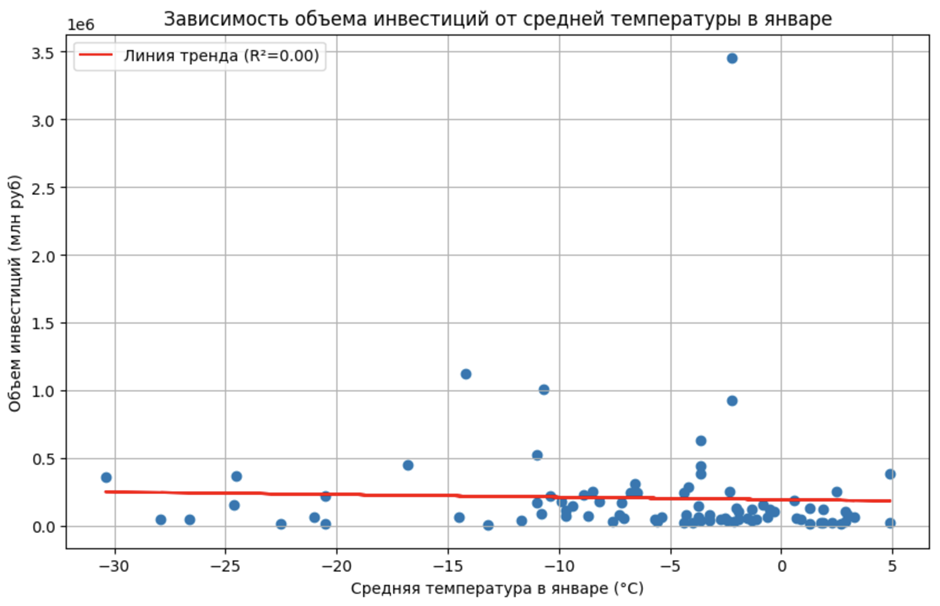

Наблюдается явная зависимость от численности населения и отсутствие зависимости от удаленности от Москвы. Также нет явной зависимости объема инвестиций от климата в регионе (рис. 7):

Рис. 7. Зависимость объема инвестиций от средней температуры в январе в регионе. Оценки автора

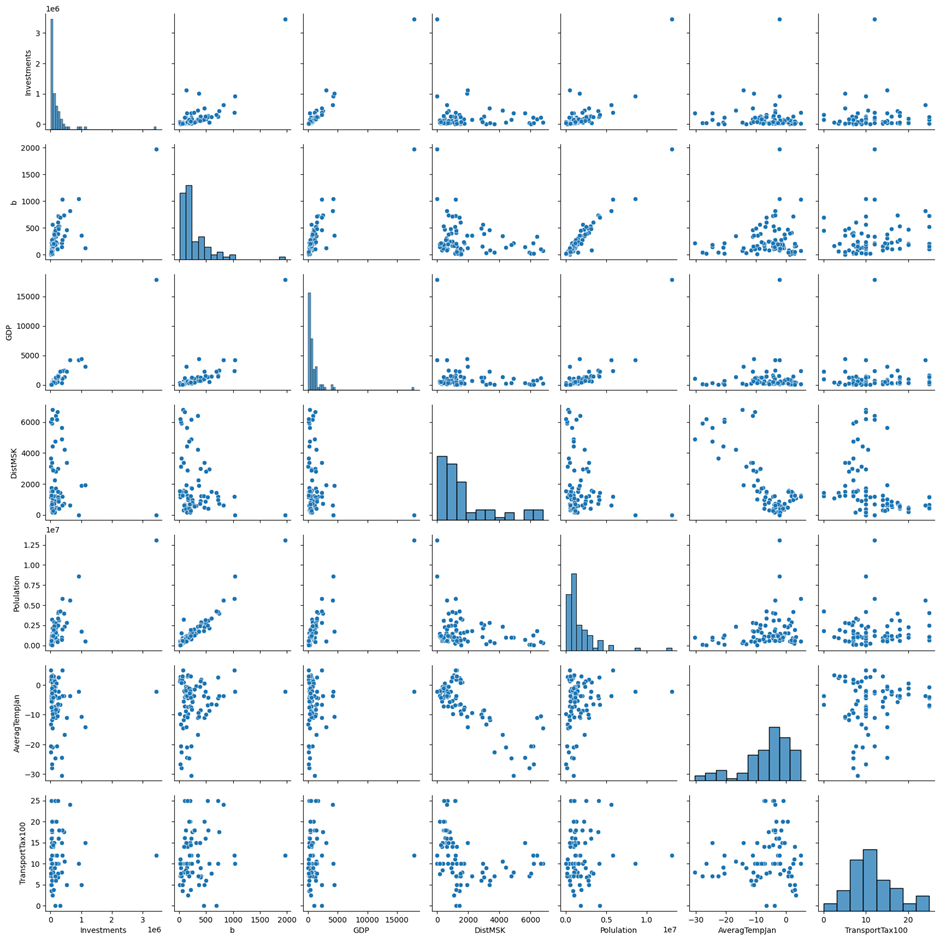

Был проведен дополнительный графический анализ зависимостей /1/. Среди них ожидаемая прямая зависимость числа банковских дополнительных офисов от численности населения региона, а также от ВРП региона. Также заметно, что число банковских дополнительных офисов возрастает с улучшением климата в регионе (чем выше средние температуры, тем больше дополнительных офисов банков открыто в регионе).

После первичного регрессионного анализа было обнаружено, что некоторые переменные имеют высокую мультиколлинеарность, что усложняет интерпретацию модели. Это заставило автора пересмотреть включение этих переменных в модель.

Исключение мультиколлинеарных переменных

Чтобы исключить мультиколлинеарность, был использован показатель VIF (Variance Inflation Factor (VIF) — это показатель, который используется для выявления мультиколлинеарности в регрессионном анализе. Он измеряет, насколько сильно дисперсия оценок коэффициентов регрессии увеличивается из-за корреляции независимых переменных. Если VIF для переменной превышает значение 10, это указывает на высокую мультиколлинеарность, что может сделать модель нестабильной. Для устранения мультиколлинеарности часто удаляют или объединяют переменные с высокими VIF, что позволяет улучшить точность и интерпретируемость модели.). Переменные с высоким VIF были исключены из модели, после чего были получили более стабильные результаты.

Промежуточные модели

Были протестированы несколько моделей, исключая поочередно переменные с высокими значениями VIF и оценивая значимость оставшихся переменных.

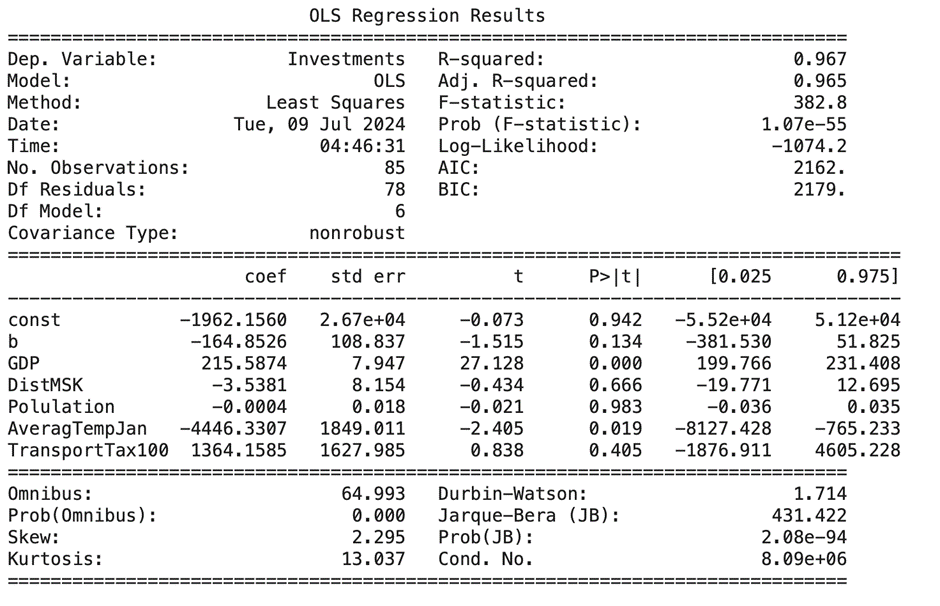

Также оказалось, что некоторые переменные, такие как TransportTax100 и Population, DistMSK, а в ряде моделей и b, не имеют значимого влияния на объем инвестиций, что подтвердилось высоким p-значением в модели (рис. 8).

Рис. 8. Данные предварительной регрессионной модели

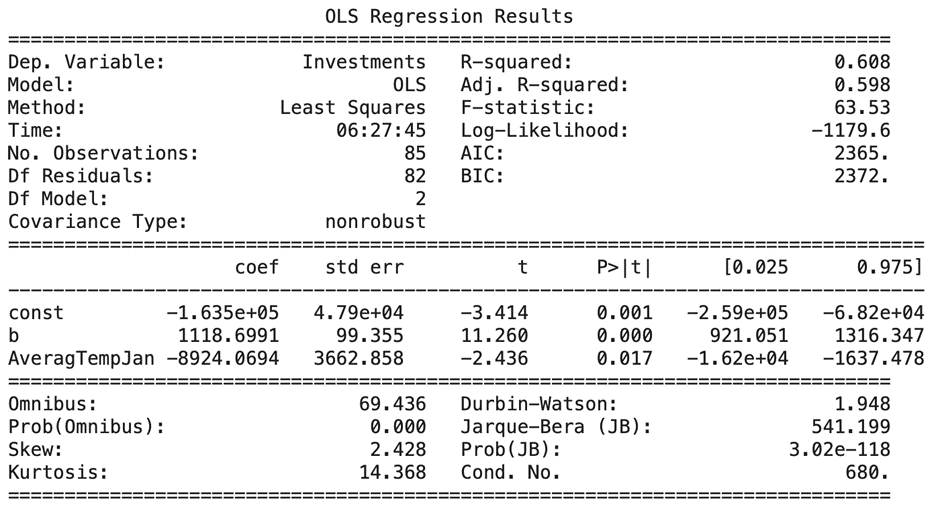

Модель имеет высокий R2, однако имеет признаки мультиколлинеарности. В итоге выявлена более стабильная модель, хотя и с более низким R2 (рис. 9):

Рис. 9. Данные стабильной регрессионной модели

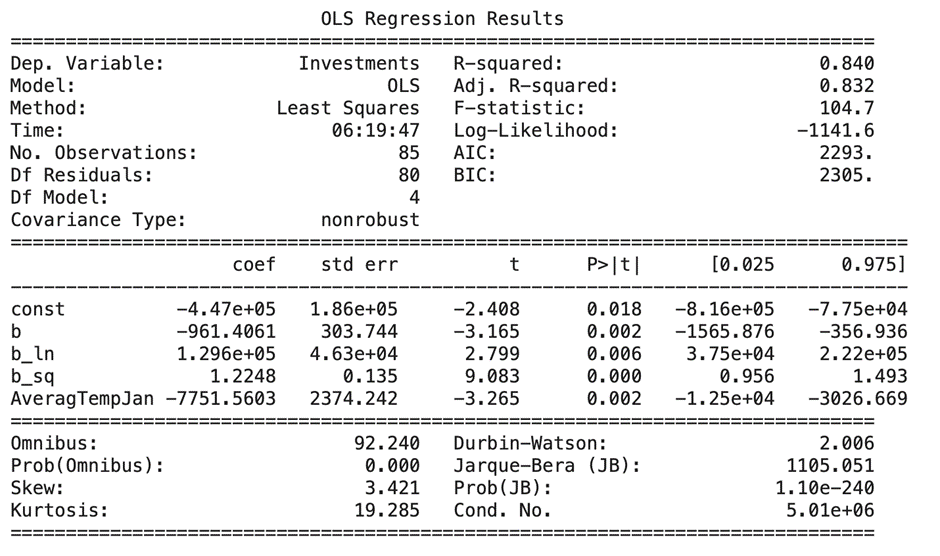

В данной модели все переменные значимые. Более того, модель удалось усилить, введя переменные ln(b) и b2. Это увеличило R2, однако сделало модель менее стабильной (рис. 10).

Рис. 10. Данные менее стабильной, но усиленной (с точки зрения R2) регрессионной модели

Автокорреляция остатков.

Данные по статистике Durbin-Watson показывают, что автокорреляция остатков отсутствует или присутствует незначительно (значение статистики незначительно отклоняется от 2).

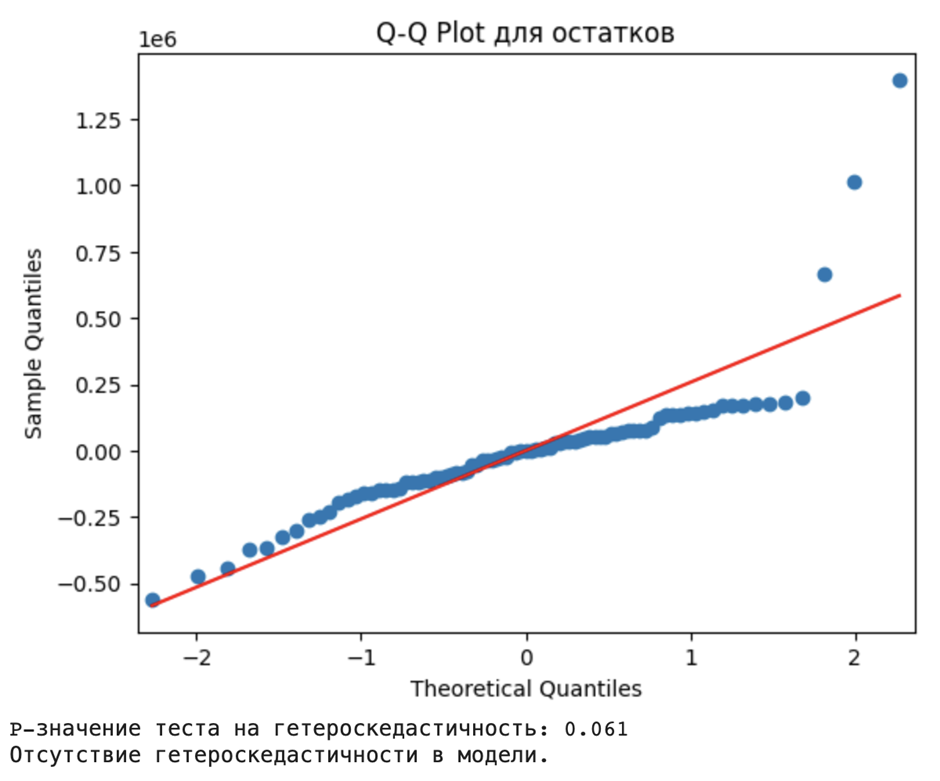

Проверим на предмет гетероскедастичности в модели:

Рис. 11. Демонстрация отсутствия гетероскедастичности в модели

Видим, что тесты показывают отсутствие гетероскедастичности (рис. 11).

Нормальность остатков

Нормальность остатков оценивается с помощью Q-Q Plot. Так как точки располагаются в целом вдоль прямой линии, остатки распределены нормально. Существенное отклонение от прямой линии указывало бы на “ненормальность” распределения остатков.

Финальная модель

Таким образом подобранная модель является адекватной и корректной. Построим модель линейной регрессии, которая наиболее устойчива:

![]()

Путем применения метода наименьших квадратов (OLS) находим переменные ![]() :

:

a = -163 500

![]() = 1 119

= 1 119

![]() = -8 924

= -8 924

Эти коэффициенты позволяют оценить влияние каждой переменной на объем инвестиций в основной капитал. Рассмотрим влияние каждой из переменных более подробно.

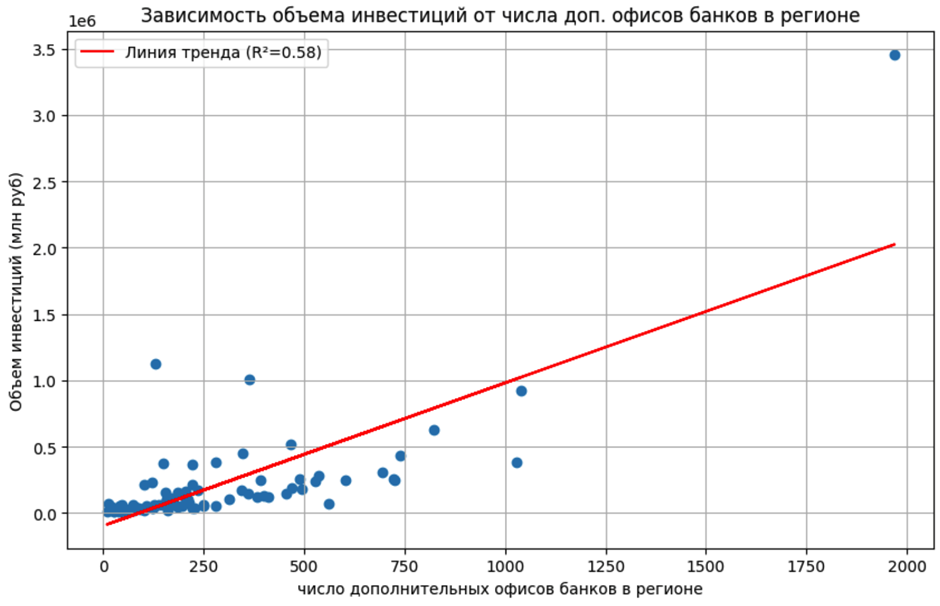

Число банков в регионе

Коэффициент =1 119 показывает положительное влияние числа банков на объем инвестиций. Это означает, что увеличение числа банков в регионе на одну единицу в среднем приводит к увеличению объема инвестиций в основной капитал на 1.12 млрд рублей. Дополнительный визуальный анализ простой зависимости показателей ![]() и приведен на рисунке 12. Наличие развитой банковской системы предположительно может способствовать улучшению финансовой доступности для предприятий, что, в свою очередь, стимулирует их инвестиционную активность, оценку и передачу уровня рисков в банки (с помощью услуг и продуктов банков). То есть с ростом числа дополнительных офисов банков повышается уровень оценки и передачи финансовых рисков от компаний регионов в банки.

и приведен на рисунке 12. Наличие развитой банковской системы предположительно может способствовать улучшению финансовой доступности для предприятий, что, в свою очередь, стимулирует их инвестиционную активность, оценку и передачу уровня рисков в банки (с помощью услуг и продуктов банков). То есть с ростом числа дополнительных офисов банков повышается уровень оценки и передачи финансовых рисков от компаний регионов в банки.

Рис. 12. Зависимость объема инвестиций от числа доп. офисов банков в регионе

При этом снижение средней температуры января на 1 градус Цельсия предполагает увеличение инвестиций на почти 9 млрд рублей.

Интерпретация результатов и практические рекомендации

Финальная модель показала, что число дополнительных офисов банков и отрицательная средняя температура в регионе оказывают значительное положительное влияние на объем инвестиций. Это соответствует существующим и описанным выше исследованиям, в том числе поскольку наличие развитой финансовой инфраструктуры привлекает больше инвестиций, способствует более качественной оценке и передаче рисков в банки. Такая зависимость может работать и в обратную сторону. Рост числа инвестиций, повышение качества управления и оценки рисков провоцирует повышение числа дополнительных офисов банков в регионе.

Отрицательная средняя температура в январе показала положительное влияние на объем инвестиций. Это можно объяснить высокими затратами на поддержание инфраструктуры в холодных регионах.

Нелинейные отношения переменных. Наличие значимых нелинейных трансформаций переменной b (число дополнительных офисов банков) в одной из моделей указывает на то, что связь между числом дополнительных офисов банков и инвестициями в основные фонды является нелинейной. Это может свидетельствовать о том, что:

Квадратичный эффект (b2). Положительный коэффициент при b2 может указывать на ускорение роста инвестиций при увеличении числа дополнительных офисов банков. Это значит, что при увеличении числа дополнительных офисов банков на один дополнительный офис эффект на инвестиции растет более, чем линейно. Этот эффект немного сглаживается при среднем числе дополнительных офисов (так как коэффициент при ln(b) также значим).

Подтверждение важности банковской инфраструктуры. Положительные коэффициенты как для b2 подтверждают важность банковской инфраструктуры для привлечения инвестиций. Это может говорить о том, что:

- Наличие дополнительных офисов банков стимулирует инвестиции в регион.

- Чем больше дополнительных офисов банков, тем более привлекательным становится регион для инвесторов.

- Скорость и качество оценки и передачи рисков от компаний к банкам играет важную роль в увеличении инвестиционной привлекательности компаний регионов.

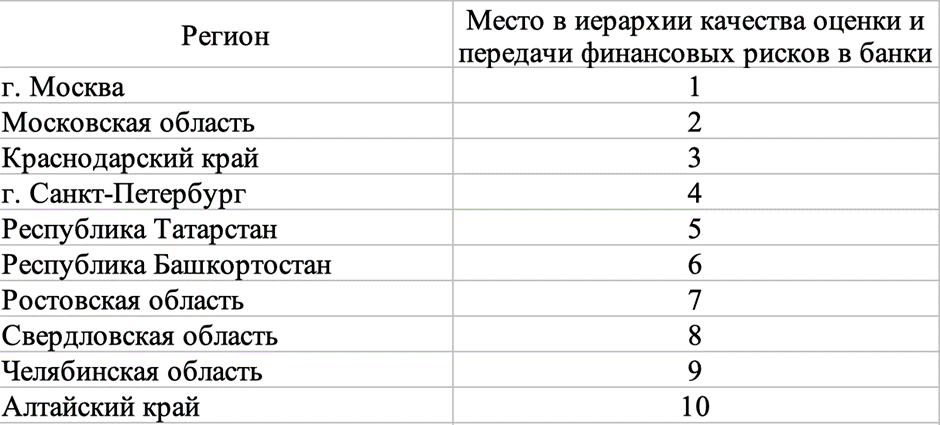

Исходя из данных о числе дополнительных офисов банков можно составить следующую иерархию регионов России по качеству оценки и передачи рисков от компаний к банкам (сверху – регионы с самым большим потенциалов качества оценки и передачи рисков от компаний банкам), представленную на рисунке 13:

Рис. 13. Первые 10 регионов по уровню оценки рисков компаниями региона и их передачи в банки (исходя из построенной модели)

Изучив результаты моделей, можно сформулировать следующие рекомендации для региональных властей и государственной экономической политики:

- Поддержка и стимулирование открытия новых дополнительных офисов банков. Поскольку число дополнительных офисов банков оказывает значительное влияние на инвестиции, качество оценки финансовых рисков и их передачи профессиональным управляющим финансовых рисков – банкам, политика, направленная на открытие новых дополнительных офисов или повышение их пропускной способности может способствовать экономическому развитию региона.

- Фокус на развитие банковской сети. Увеличение числа продуктов в дополнительных офисах банков может быть эффективной стратегией для привлечения большего объема инвестиций, управления финансовыми рисками компаний региона.

Заключение

Эти результаты демонстрируют, что число дополнительных офисов банков оказывает значительное влияние на качество оценки и передачи финансовых рисков компаний банкам, на инвестиции в основные фонды. Это подчеркивает важность развития банковской инфраструктуры как ключевого фактора для привлечения инвестиций и стимулирования экономического роста в регионе. Политики и региональные власти могут использовать эти данные для разработки стратегий, направленных на повышение инвестиционной привлекательности.

Также эти выводы могут быть полезны для региональных властей и инвесторов при разработке стратегий развития и принятии инвестиционных решений. Улучшение финансовой доступности, развитие инфраструктуры, скорость передачи уровня рисков и их оценка могут способствовать увеличению инвестиций в основной капитал и, следовательно, стимулировать экономическое развитие регионов России.

Приложение

/1/ Визуальный анализ взаимозависимостей факторов между собой и влияния на объем инвестиций в основные фонды крупных и средних компаний регионов.

Рис. 14. Визуальный анализ взаимозависимостей факторов между собой

.png&w=640&q=75)