Введение

Технологии переживают быстрый рост. Появление искусственного интеллекта (ИИ) еще больше повышает уровень удовлетворенности потребителей, что делает его роль важной в современном экономическом пространстве. Искусственный интеллект представляет собой сегодня такую цифровую технологию, которая оказывает существенное воздействие на трансформационные процессы в экономике, в том числе в банковском деле. Банки, благодаря цифровизации, прошли огромный путь изменений от классических отделений филиальной сети с наличием кассового обслуживания до радикального преображения банков в онлайн-сервисы, которые обслуживают клиентов без участия персонала, силами искусственного интеллекта. Банки и стали одним из новаторских секторов внедрения ИИ в экономику.

Искусственный интеллект помогает клиентам банков спланировать свои финансы, расходы, найти лучшие из предложений по финансовым продуктам, сделать пенсионные накопления. Программы на основе ИИ помогают клиентам банка избежать мошенничества. Применение искусственного интеллекта в банкинге непрестанно растет. За последние годы ИИ-технологии доказали, что уже способны самостоятельно, быстро и качественно отыскать новые возможности предоставления банковских услуг, увеличить доходы банков путем целенаправленности формирования спроса клиентов на какие-либо продукты банка, а также существенно снизить за счет автоматизации процессов затраты.

Материалы и методы

Методологическую и теоретическую базу исследования составили научные материалы отечественных и зарубежных ученых, посвященные внедрению искусственного интеллекта в практику работы банковской системы. В этой статье применялись методы сравнительного анализа, статистические методы, общелогические методы (анализ, синтез).

Результаты и их обсуждение

Искусственный интеллект в сфере банков становится актуальной темой для исследователей. По данным, полученным М. Чишимба, в банках ИИ применяется в целях составления финансовых прогнозов, торговли облигациями и акциями, для управления финансами клиентов банка. Большинство респондентов, опрошенных автором, утверждают, что в банковской сфере наибольшее применение ИИ нашел в обнаружении мошенничества. Искусственный интеллект в этом процессе сочетает алгоритмы своего контролируемого обучения с бесконтрольным обучением, что дает более полное представление о поведении клиентов. Это, в свою очередь, позволяет лучше выявлять несанкционированные действия в трансакциях и предотвращать их [1].

М. М. Мирдавидова приводит данные, согласно которым Северная Америка остается флагманом внедрения в банковский сектор искусственного интеллекта. Североамериканскими компаниями было заработано, при помощи ИИ-решений, порядка $14,7 млрд. в 2018 году. Ожидается, что в регионе к 2030 году внедрение ИИ-технологий приведет к экономическому эффекту до $79 млрд, при этом, есть опасения, что подключатся ресурсы Азиатско-Тихоокеанского региона, где предполагается в 2024 году заработать при помощи ИИ-банковских технологий около $50,6 млрд., в сравнении с $11,5 млрд., заработанными в 2018 году. К 2030 году эти данные поднимутся до $98,6 млрд., несомненно, благодаря растущему спросу на ИИ-технологии в Китае, Японии, Сингапуре и Южной Корее [2].

Вместе с тем внедрение ИИ-технологии в сфере банков уже сейчас имеет ряд негативных последствий, связанных с кадровым перераспределением и даже сокращением рабочих мест в связи с тем, что ИИ улучшает продуктивность в работе банков. Предполагается, что ИИ сможет повлиять на устойчивость десятков миллионов рабочих мест во всей финансовой индустрии. Так, есть опасения, что в США этот процесс коснется более чем 1 миллиона человек уже к 2030 году, предварительные прогнозы по Великобритании составляют порядка 500 тыс. человек.

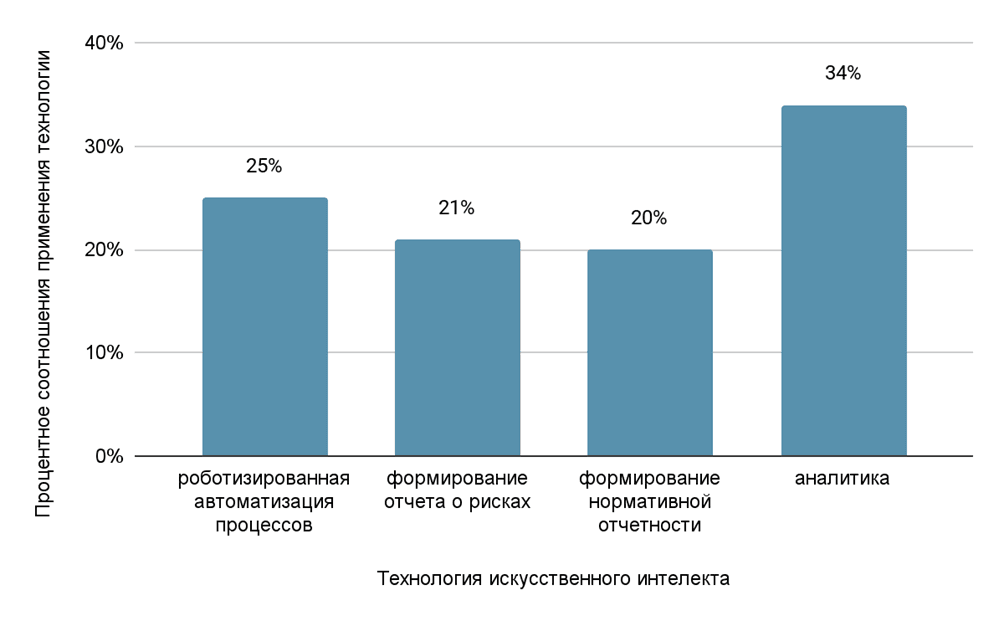

Среди процессов, которые может выполнять ИИ в банковской сфере, сейчас наиболее востребованы такие, как: автоматизация путем использования роботов (программное обеспечение для автоматизации рутинной работы), технологии управления рисками, формирование отчетов о рисках, создание нормативной отчетности (рисунок) [2].

Вместе с тем, по данным двух экспериментов G. Northey было явлено, что потребители банковских услуг больше доверяют финансовым советам, которые предоставляет им финансовый консультант-человек (в сравнении с роботом-консультантом). Когда советы дает человек, то уровень его вовлеченности, в том числе эмоциональной, пока что выше, чем у робота. Автор также указывает, что доверие клиентов к информации становится выше, если формируется консультантом-человеком. Таким образом, ИИ-технологии пока проигрывают работникам банка в вопросах формирования у его клиентов инвестиционных намерений в контексте розничных банковских услуг. Можно перечислить ключевые новейшие технологий, которые меняют банковскую систему: искусственный интеллект соседствует здесь с блокчейном и облачными вычислениями. ИИ помогает банкам в автоматизации процессов, в повышении качества обслуживания своих клиентов, однако, полностью заменить человека вряд ли удастся [3].

Рис. Области наиболее частого применения ИИ-технологий в банковском деле [2]

В России, по данным Т.Е. Митчиной, появление ИИ-технологий сказалось положительно, в том числе, на работе банкоматов. При внедрении ИИ-технологий в нашей стране особый акцент делается на функционировании банкоматов, поскольку большинство банковских клиентов в наши дни ориентированы на самообслуживание по целому ряду финансовых операций [4].

Флагманом внедрения ИИ-технологий в нашей стране стал Сбербанк. Он выступает сейчас центром компетенций в области ИИ, лидером разработки новых финансовых ИИ-технологий. В Сбере уже используются технологии по обработке языка, технологии по компьютерному зрению, по поддержке принятия различных решений клиента, по анализу документов. Взаимодействие с клиентами строится, в том числе, с привлечением чат-ботов, позволяющих формировать конкретные предложения персональному клиенту. В целом в России сегодня почти 95% решений о выдаче кредитных средств физическим лицам принимается на основе использования ИИ, зачастую без участия человека-кредитного специалиста. Активно развиваются ИИ-технологии в ВТБ, Газпромбанке, Росбанке, Тинькофф, Россельхозбанке и в других организациях [4].

Изменения, которые привнес ИИ в работу банкоматов, можно представить следующим образом (таблица 1).

Таблица 1

Изменения в работе банкоматов, привнесенные ИИ-технологиями [4]

Изменение | Содержание изменения |

| Повышение качества услуг | ИИ может оперативно реагировать на запросы банковских клиентов, предоставляя информацию о счете, его балансе, истории операций. ИИ помогает с осуществлением различных операций с денежными средствами. |

| Минимизация личного вмешательства персонала | ИИ в обслуживании банкоматов сокращает необходимость в присутствии персонала банка в целях обслуживания и помощи клиенту, что позволяет сэкономить в затратах на персонал банку и улучшить его эффективность в работе. |

| Анализ данных | ИИ позволяет анализировать значительное число данных, которые собираются банкоматами, что не только помогает в предсказании потребности клиентов, но и в оптимизации наличных средств в их распределении, исключая ситуации, при которых банкомат оказывается внезапно пустым. |

| Улучшение безопасности | Алгоритм машинного обучения в ИИ помогает анализировать транзакции как данные, определяя подозрительное поведение, чтобы оперативно среагировать на него, предотвратив мошенничество и взлом банкомата. |

| Упрощение в обслуживании и обновлении | ИИ помогает регулярно проверять состояние банкоматов, находить проблемы в их работе, предлагать автоматизированные решения. Это способствует упрощению обновления программного обеспечения и самого процесса обслуживания банкоматов с технической стороны. |

В России, согласно исследованию Т.Е. Митчиной, получил большое распространение скоринг.

Скоринг представляет собой автоматизированную систему, которая проводит оценку заемщиков, помогая банковским организациям в предсказании платежеспособности предполагаемого заемщика. Раньше от крупного бизнеса поступали заявки на кредит, которые рассматривались порой до трех недель, с привлечением множества различных банковских специалистов [4]. Сегодня эти заявки вполне способен рассмотреть искусственный интеллект, что приводит к тому, что от обращения заемщика до получения им средств проходит едва ли семь минут. Искусственный интеллект делает подобные операции удаленно и быстро, не требуется наличие документов на бумаге [5].

По мнению Е. Д. Рубцова, ИИ продолжает влиять на способы предоставления банковских услуг: так, становятся все более популярны мобильные приложения банков и онлайн-банкинг, что позволяет получать клиентам услуги и быстрее, и удобнее.

Но ИИ содержит в себе много рисков для банков, в первую очередь, это – кибератаки, которые угрожают как безопасности банковских данных, так и влияют на уязвимость персональных сведений о клиентах.

Банковские системы должны ориентироваться на растущую угрозу кибератак, чтобы осознавать все риски, связанные с использованием ИИ, что подразумевает как улучшение (создание) систем безопасности, так и проведение последовательной работы по информированию клиентов о защите своих данных.

В целом внедрение ИИ, по Е. Д. Рубцову, приведет к увеличению числа конкурентов на рынке банковских услуг, что может влиять дополнительным образом на условия их предоставления и цены. Помимо этого, ИИ-технологии – источник усиления неравенства, поскольку не все клиенты пока имеют доступ к использованию современных технологий, что подспудно ведет к снижению уровня финансовой грамотности, а шире – создавать препятствия в целом для развития экономики [6].

Л. И. Пшеничко пишет об универсальности применения ИИ-технологий в банках. ИИ применяется и в ходе кредитования, и в ходе осуществлений операций по расчету и валютным сделкам, и в управлении банками. Особое место Л. И. Пшеничко отводит ИИ-технологиям в обслуживании банком физических лиц, так, именно ИИ применяется в сервисах, ориентированных на фронт-офис, на бэк-офис, в риск-менеджменте, в продажах частных инвестиций в форме портфеля и управления ими [7].

К. Х. Ибрагимов замечает, что потенциально большое влияние ИИ-технологии в банках имеют на:

- продажи и их увеличение (за счет индивидуализации подбора продуктов для клиентов);

- обработку кредитов (через облегчение процесса принятия решений по кредиту с использованием скоринга, а также в мониторинге рисков клиентов – в поиске признаков ухудшения их кредитоспособности;

- наполнение озера данных, путем использования содержимого обработки ежедневных банковских потоков данных, что также служит основой составления модели для машинного обучения ИИ-технологий);

- управление человеческим капиталом (анализ при помощи ИИ кандидатов на трудоустройство в банк) [8].

М. Н. Поддубная убеждена, что приложения ИИ способствуют и экономии средств в рамках цифровой формы банка.

Подобные банки используют ИИ-алгоритмы на интерфейсах, упрощая как идентификацию, так и аутентификацию своих клиентов, а также успешно имитируя живых сотрудников через голосовых помощников. В целом, по ее мнению, перспективные стратегии ИИ-банковских технологий кумулируются в общую стратегию ИИ, охватывающую все направления в деятельности банков, включая полезные данные, разработку отношений с партнерами вовне и подбор квалифицированных сотрудников [9].

Обобщая данные исследователей ИИ в банковском деле, можно выделить ряд направлений дальнейшего развития передовых технологий.

По мнению Д. Ю. Рожковой, сейчас во всем мире набирают обороты семь ИИ-решений, являющихся инновационными, они имеют такой потенциал, что способны в дальнейшем до неузнаваемости изменить банковское дело. Представим их в таблице (таблица 2) [10].

Таблица 2

Потенциал развития ИИ-технологий в банковском деле

Область применения | Потенциал развития | Примеры технологий |

| Автоматизация операционных процессов | Уменьшение затрат и времени на обработку данных, увеличение эффективности операций. | Роботизированная обработка процессов (RPA), чат-боты на базе AI (например, IBM Watson). |

| Кредитный скоринг | Улучшение точности предсказаний кредитоспособности, снижение рисков. | Модели машинного обучения, как Logistic Regression, Random Forests для оценки кредитоспособности. |

| Распознавание и анализ данных | Повышение качества анализа данных, автоматизация решений. | Платформы обработки больших данных (например, Apache Hadoop), NLP (естественный язык, например, Google BERT). |

| Персонализация услуг | Улучшение клиентского опыта, повышение лояльности клиентов. | Системы рекомендаций на базе алгоритмов машинного обучения (например, системы коллаборативной фильтрации). |

| Безопасность и мошенничество | Усиление мер безопасности, уменьшение мошенничества. | Системы обнаружения мошенничества (например, Kount, FICO Falcon), биометрические технологии (отпечатки пальцев, распознавание лиц). |

| Управление рисками | Более эффективное управление рисками, уменьшение потерь. | Предиктивные модели (например, Monte Carlo simulations), аналитические платформы для оценки рисков (например, SAS Risk Management). |

| Клиентский сервис | Улучшение доступности и качества обслуживания клиентов. | Интеллектуальные системы поддержки клиентов, интерактивные голосовые ответные системы (IVR), расширенные AI ассистенты. |

Таким образом, ИИ-инновации в банковской сфере преобразят банковское дело, равно как происходит и в других отраслях, что повлечет за собой перемены в мире.

Заключение

Искусственный интеллект в банковском деле используется для осуществления оптимизации ресурсов банка, для анализа рисков, совершенствования в автоматизации принимаемых решений, решения вопросов кибер-безопасности, углубления персонализации в банковских предложениях, в целях автоматизации сферы типовых операций. В нашей стране активно внедряются ИИ-технологии в таких банках, как: Сбербанк, Тинькофф Банк и Альфа-Банк.

Перспективными направлениями остаются: внедрение ИИ-технологий при разработке чат-ботов, различных виртуальных помощников (предоставляющих клиентам информацию об услугах и банковских продуктах); анализ больших банковских объемов по данным с целями выявления тенденций и закономерностей для осуществления прогнозирования финансового поведения клиентов, или определения их потребностей (что поможет индивидуализировать банковские продукты, повышать удовлетворенность услугами банка среди населения). Значительным и важным направлением остается применение ИИ-технологий для профилактики кибер-атак и мошенничества – это актуально для всего мира. Банки уже сейчас используют машинное обучение ИИ-технологий через алгоритмы в целях анализа поведения людей, прибегающих к банковским услугам, изучения истории предпочтений и транзакций. Разработка и внедрение алгоритмов в обработке естественного языка позволит в дальнейшем анализировать не только текстовые данные, но и выявлять настроение клиентов банка, улучшить обратную связь, отследить тенденции в общении клиента и банка, а также идентифицировать их до попытки предсказать решения или выбор клиента.

.png&w=640&q=75)