Введение

Страхование представляет собой комплекс взаимоотношений, где страхователь уплачивает страховщику страховую премию, а страховщик, в свою очередь, производит страховую выплату страхователю или другому установленному по условиям договора страхования лицу – выгодоприобретателю в случае наступления страхового события, указанного в договоре страхования. На практике основным показателем, характеризующим объем и развитие страхового рынка, является совокупный размер собранных страховщиками страховых премий и его динамика к предыдущим периодам.

В настоящий момент крупнейшим страховым рынком мира являются США. По итогам 2022 года общий объем страховых премий, собранных страховыми компаниями в США, составил почти $3 трлн. По сравнению с предыдущим 2021 годом темп прироста составил 8,6%.

Второе место по объему страхового рынка в мире занял Китай с объемом сборов страховых премий $698 млрд., что соизмеримо с уровнем 2021 года.

Третья место заняла Великобритания, при этом объем страховых премий сократился на 2,8% по сравнению с 2021 годом и составил $363 млрд. [1].

За последние 5 лет Япония сместилась со второго на четвертое место по объемам рынка страхования. За 2022 год сборы страховых премий составили $338 млрд., что ниже показателей 2021 года на 15%.

По итогам 2022 года в первую пятерку по объемам рынка страхования также вошла Франция – с совокупным объемом страховых премий $261 млрд., что ниже на 11% показателей 2021 года [1].

Вторым важным показателем развития рынка страхования является доля страховых премий в ВВП страны. Лидирующие позиции по этому параметру занимают Гонконг, где страховые премии обеспечивают до 20% ВВП, Тайвань (14,5%) и Южная Корея (10,7%). В США страховые премии составляют от ВВП 12%, в Великобритании – 12,5%, во Франции – 10%, а в Китае – всего 4% [5].

По данным Банка России, совокупные страховые премии российских страховщиков выросли по итогам 2022 года всего лишь на 0,5% до 1,8 трлн. руб. ($26 млрд.) и составили 1,2% от ВВП за соответствующий период [3], что говорит о высоком потенциале дальнейшего развития российского страхового рынка в долгосрочной перспективе.

Сегодня на большинстве страховых рынков мира уже много лет подряд наблюдается тренд перехода на онлайн-продажи договоров страхования, сопровождающийся значительными затратами страховых компаний на создание соответствующей IT-инфраструктуры. Цифровизация страхового сектора продолжает набирать обороты, однако сталкивается с рядом препятствий, включая законодательные ограничения и культурные барьеры. В Великобритании значительная часть страховых полисов приобретается через интернет, в то время как в странах Африки, Азии и Южной Америки наблюдается быстрый рост мобильных сервисов. Несмотря на прогресс в диджитализации, внедрение онлайн-продаж на практике встречает сопротивление из-за негативного влияния на традиционные сети страховых брокеров и технологические вызовы, особенно в малых страховых компаниях, в том числе в США.

Методологическая база данного исследования включает в себя анализ научной литературы, отчетов международных и национальных страховых организаций, а также статистических данных. Применяются качественные и количественные методы исследования: сравнительный анализ, систематизация и обобщение информации. Особое внимание уделено изучению инновационных страховых продуктов и технологий.

Целями работы являются изучение рынка страхования США, Великобритании и Китая, выявление успешных практик развития страховых рынков за рубежом и анализ возможностей их применения в России.

1. Обзор рынка страхования в США

США являются крупнейшим рынком страхования в мире, на долю которого приходится более 40% всех страховых премий [1].

В контексте финансовой стабильности в США наличие адекватного страхового покрытия рассматривается как критический элемент обеспечения финансовой безопасности. Несмотря на определенную степень поддержки со стороны государства для лиц, сталкивающихся с медицинскими или другими трудностями, исключительно полагаться на государственную помощь в случае возникновения неотложных потребностей не рекомендуется. Активная инициатива в области страхования здоровья, жизни, автомобиля и имущества является оптимальным способом личной заботы о собственном благополучии.

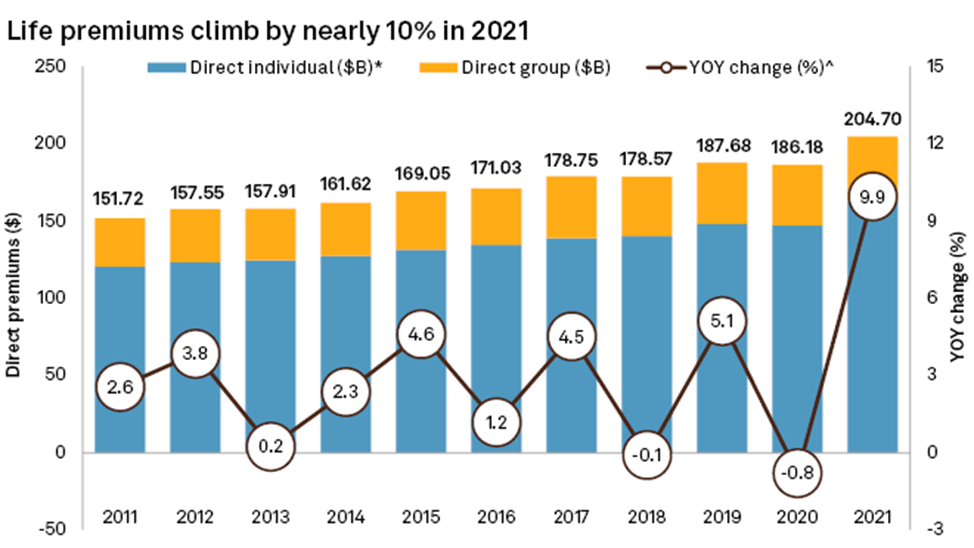

Страховой рынок США, будучи наиболее развитым в мире, отличается высокой степенью диверсификации, особенно в сегменте индивидуального страхования, которое зарекомендовало себя как динамично развивающаяся сфера. Включая страхование жизни, рентные (пенсионные) программы и защиту от болезней и несчастных случаев, этот сектор демонстрирует устойчивый рост на протяжении более чем 10 лет [4]. С момента своего основания в 1830 году, страхование жизни в США эволюционировало в стратегически значимую отрасль, способствующую инвестициям в экономику и решению социальных вопросов, превратившись из простого средства накопления в инструмент обеспечения пенсионных и медицинских услуг [6].

Рис. 1. Рынок страхования жизни в США

Рис. 1. Рынок страхования жизни в США

Страховые компании, специализирующиеся на страховании жизни, пользуются в США высоким уровнем доверия, превосходящим банковские учреждения. Основываясь на комплексном предложении страховых и инвестиционных услуг, страхование жизни предоставляет возможность решения широкого спектра социально-экономических задач, разделяемых на социальные и финансовые категории. Это позволяет не только компенсировать недостатки государственной системы социального обеспечения, но и способствует увеличению личных доходов населения, а также предоставляет гарантии в рамках различных финансово-кредитных операций [6].

В целом страхование жизни в США можно классифицировать на страхование без накоплений и накопительные формы страхования, каждая из которых предлагает уникальные страховые продукты, формируя разнообразие рыночных предложений. Существует несколько видов договоров личного страхования, включая традиционное страхование на всю жизнь, страхование с ограниченным сроком уплаты страховых взносов, а также универсальные программы, позволяющие индивидуально настраивать условия страхового полиса [6].

В США медицинское страхование является значительной частью общей системы здравоохранения. С введением в 2010 году программы Obamacare стало обязательным наличие полиса медицинского страхования у каждого гражданина. Государственные программы, такие как Medicare и Medicaid, субсидируют медицинские услуги людям старше 65 лет, малоимущим и инвалидам. Все остальные граждане США обязаны купить полис медицинского страхования самостоятельно либо воспользоваться корпоративным пакетом от работодателя при его наличии. Существуют различные формы медицинского страхования, включая компенсационное страхование и страхование управляемых услуг, каждая из которых имеет свои особенности в организации оплаты медицинских услуг и логики взаимодействия с медицинским учреждением [2, 6].

Страхование имущества, в том числе автомобилей, также является важным аспектом финансовой безопасности в США, обеспечивая защиту от ущерба, в то время как различные программы страхования предоставляют гибкие условия для удовлетворения индивидуальных потребностей страхователей. Для определения размера страховой премии при страховании автомобиля учитывается широкий спектр факторов, в том числе достаточно специфические, такие как район проживания и использования автомобиля в городе, где содержится машина ночью, примерный ежедневный пробег, основная цель использования, количество нарушений за последние несколько лет. Также распространенными дополнительными условиями в имущественном страховании в США являются требование учета инфляции, дающее некоторое повышение стоимости страхового полиса, и использование франшизы – установление минимального уровня убытка, в пределах которого страхователь покрывает убытки самостоятельно [6].

В США существует отдельный вид имущественного страхования, предназначенного для арендаторов жилья, который обеспечивает компенсацию расходов на устранение ущерба, причиненного арендуемой недвижимости и движимому имуществу в период аренды [6].

Несмотря на то, что само по себе имущественное страхование является добровольным видом, большинство штатов требуют наличия автомобильного страхования для регистрации транспортных средств, что фактически делает его обязательным [6].

В настоящий момент при разработке новых страховых продуктов, ожидается, что основные приоритеты будут сосредоточены на покрытии новых и развивающихся страховых рисков, таких как в том числе: устойчивость IT-систем, киберугрозы и границы метавселенной [7].

В настоящий момент под влиянием цифровизации страховая отрасль США продолжает постепенно модернизироваться, ускоряя инициативы по цифровой трансформации. По мнению аналитиков консалтинговой компании в сфере менеджмента и информационных технологий Capgemini, страховые компании продолжат инвестировать в инструменты интеллектуальной автоматизации, в расширение каналов продаж, включая онлайн-площадки и тесное взаимодействие с новыми партнерами, а также в облачные решения в целях оптимизации своих внутренних процессов. Уже в 2023 году страховые агенты будут оснащены более надежными цифровыми инструментами и инновационными продуктами в целях повышения качества обслуживания текущих клиентов, а также в целях выхода на новые клиентские сегменты, которые до сих пор были не охвачены ввиду ограниченности текущих каналов связи с клиентом. Ожидается, что цифровой разрыв между страховщиками, занимающимися традиционным имущественным и личным страхованием и уже давно активно использующими онлайн-площадки для продажи простых договоров страхования, таких как страхование недвижимости и автомобиля или страхование выезжающих за рубеж, и страховыми компаниями, осуществляющими долгосрочное страхование жизни, будет сокращаться. Одним из главных стимулов к этому послужила пандемия COVID-19. С учетом растущего спроса на удобные, персонализированные, цифровые, облачные и клиентоориентированные подходы, страховщики, ориентированные на будущее, будут переходить на использование современных технологий для улучшения своих текущих продуктовых линеек, а также для разработки принципиально новых продуктов, что впоследствии приведет к повышению качества их взаимодействия с текущими и потенциальными клиентами и к укреплению их рыночных позиций. На практике уже есть несколько успешно реализованных проектов [7]:

- страховая компания Guardian Life Insurance Company of America при поддержке технологической компании Atidot создала для персонализированного подбора продукта страховую платформу на базе искусственного интеллекта и машинного обучения, которая оптимизирует процессы разработки продукта, андеррайтинга, маркетинга и продажи договора страхования;

- MetLife запустила бесплатное приложение Upwise, которое призвано помочь страхователям разобраться с распространенными финансовыми проблемами, такими как ежемесячное составление бюджета, своевременное погашение кредита, формирование долгосрочных накоплений, и скорректировать свое поведение;

- Страховая компания Bestow в партнерстве с консалтинговой компанией Equitable Advisors, специализирующихся на предоставлении финансовых услуг, запустила цифровую платформу, благодаря которой процесс покупки полиса страхования жизни для нового клиента занимает не более 10 минут.

Стоит отметить, что еще до недавнего времени страховые компании переводили продажи на онлайн-формат в основном в отношении стандартных и простых полисов страхования, в то время как реализация сложных страховых продуктов предполагала необходимость предоставления консультаций потенциальным клиентам со стороны специалиста или эксперта, что делало процесс онлайн-продажи таких полисов невозможным. Согласно исследованию консалтинговой компании Accenture, возможным решением данной проблемы могло бы стать внедрение автоматизированных помощников и ботов, способных предоставить подробные ответы на вопросы клиентов в отношении комплексных страховых продуктов. По результатам исследования, 71% респондентов ответили, что готовы воспользоваться советами ботов при оформлении договора страхования [2].

Все описанные выше современные тенденции и проблемы в отношении необходимости использования искусственного интеллекта, облачных решений, ботов и других инновационных технологий, перехода на персонализированный подход к клиенту, учитывающий все его потребности при подборе страхового полиса, а также разработка принципиально новых продуктов, покрывающих появившиеся новые риски, актуальны в полной мере и для российского страхового рынка. Страховые компании, которые первыми адаптируются под новые реалии и потребности клиентов, смогут значительно укрепить позиции на рынке и продолжить успешное развитие.

Дополнительно необходимо обратить внимание на важность повышения финансовой грамотности населения России, особенно в части роста уровня заинтересованности граждан в использовании страховой защиты, поскольку в России уровень страховой культуры находится на достаточно низком уровне. Кроме того, предоставление государственных гарантий возврата денежных средств по договорам страхования жизни по аналогии с банковскими вкладами окажет положительное влияние на уровень доверия потенциальных страхователей к услугам страховых компаний.

2. Обзор рынка страхования в Великобритании

В Великобритании объем страховых премий в год достигает $360-370 млрд., а вклад страховой отрасли в ВВП страны составляет 12% [1, 2, 5]. Наиболее развито автострахование и страхование недвижимости. Медицинское страхование используется на добровольной основе преимущественно для удобства граждан в целях более быстрого и качественного получения услуг, поскольку медицинские услуги обеспечены государственной системой здравоохранения NHS, которая испытывает проблемы с выделением соответствующего бюджета и дефицитом кадровых ресурсов, поэтому качество государственных медицинских услуг сильно варьируется в зависимости от региона страны [2].

В целом гражданам Великобритании доступно большое количество интернет-сервисов, призванных облегчить поиск и покупку необходимого полиса страхования [2].

В части страхования жизни в Великобритании распространено пенсионное страхование жизни, направленное на поддержание уровня жизни застрахованного лица после выхода на пенсию, а также инвестиционное страхование жизни, известное как unit-linked [2]. По одной из версий, в основе современного продукта unit-linked лежит страховая программа Unit Linked Insurance Plan индийской страховой компании Unit Trust of India, которая была запущена в 1971 году. По альтернативной версии, продукты unit-linked появились в Великобритании несколькими годами ранее. В настоящий момент страховые продукты на базе unit-linked широко распространены во всем мире, особенно на европейском рынке, где они являются основными драйверами роста рынка страхования жизни и на долю которых приходится от 20% до 40% общего объема страховых премий по договорам страхования жизни [8].

Продукты unit-linked сочетают в себе черты страхового и инвестиционного продукта и включают в себя опцию страхования жизни на ряду с широкими возможностями инвестирования накопленных средств. Средний срок инвестирования средств в таких продуктах достаточно продолжительный и составляет от 10 лет и более [8, 9].

В соответствии с условиями продукта клиент выбирает конкретные инвестиционные фонды, в которые в дальнейшем страховая компания вкладывает его денежные средства, либо дает распоряжения страховщику на покупку и продажу тех или иных инвестиционных активов, подобно тому, как он делает это у брокера. Состав активов подлежит изменению по решению клиента на протяжении всего периода действия договора страхования. Перечень доступных для инвестирования финансовых инструментов достаточно широкий и включает в себя акции, облигации, структурные продукты, паи инвестиционных фондов и пр. В большинстве случаев доходность продуктов unit-linked не гарантирована, заранее неизвестна и зависит от стоимости активов, в которые по распоряжению клиента были вложены его средства. Инвестиционный риск при этом полностью лежит на клиенте, а не на страховщике. Также на практике встречаются варианты unit-linked с небольшим гарантированным доходом, обычно не превышающим 2-3% в год.

Конкурентными преимуществами unit-linked являются [8, 9]:

- относительная простота инвестиционного процесса для клиента: не нужно открывать брокерский счет, банковские счета за рубежом и пр., достаточно заключить договор со страховой компанией и выбрать инвестиционные фонды из предложенного широкого перечня;

- применение налоговых льгот, поскольку доход по таким продуктам не облагается подоходным налогом;

- возможность адресной передачи активов по наследству;

- юридическая защита при разводе.

В настоящий момент на российском страховом рынке нет аналогов продукта unit-linked, при этом перспективы его развития на российском страховом рынке достаточно большие. В настоящий момент в работе находится законопроект в области долевого страхования жизни, в основе которого лежат продукты unit-linked.

Наравне с мировыми крупными страховщиками страховые компании Великобритании также активно участвуют в проектах по цифровизации трансформации страховой отрасли. Одним из приоритетных направлений стало упрощение процесса подачи заявок на страховой полис на базе внедрения цифровых продуктов: британский брокер по страхованию жизни Reassured запустил цифровую платформу с опцией «купить сейчас», в основе которого лежит набор вопросов по андеррайтингу с сохранением возможности для клиентов купить полис самостоятельно онлайн или обратиться за помощью к представителю Reassured [7].

3. Обзор рынка страхования в Китае

Страховой рынок Китая является одним из крупнейших в мире как по объемам сборов страховых премий, так и по количеству заключаемых договоров страхования и при этом является самым быстрорастущим и перспективным страховым рынком среди развивающихся стран. По итогам 2022 года Китай занял 2 место в мире после США, сборы страховых премий составили почти 700 млрд. долл. США, при этом вклад страхования в ВВП пока остается на относительно низком уровне – всего 4%, что говорит о высоком потенциале развития в будущем [1, 5].

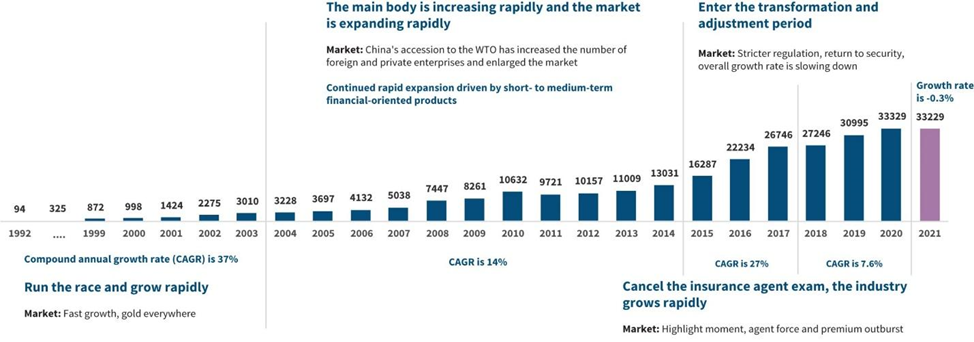

Динамика развития рынка страхования Китая за период 1992-2021 гг. представлена на рисунке 2 [14].

Рис. 2. Рост страхового рынка Китая, 1992-2021

Рис. 2. Рост страхового рынка Китая, 1992-2021

По прогнозам главного экономиста международной перестраховочной компании Swiss Re Group, Китай станет крупнейшим рынком страхования в мире уже к середине 2030-х годов. Основными драйверами роста при этом являются [10]:

- устойчивый рост доходов населения;

- стабильное увеличение числа граждан, относящихся к среднему классу;

- растущая осведомленность и заинтересованность граждан в страховой защите;

- активное использование IT-инноваций, в частности развитие онлайн-продаж, применение искусственного интеллекта и других современных технологий.

Дополнительно со стороны Комиссии по регулированию банковской и страховой деятельности Китая (CBIRC) были осуществлены мероприятия, направленные на развитие и поддержку страховой отрасли, включающие в себя создание определенных условий для расширения списка страховых услуг, доступных на рынке, что должно обеспечить дополнительную защиту всех слоев населения [10].

Экономический рост Китая и повышение уровня жизни населения, в том числе за счет увеличения располагаемого дохода, способствовали стабильному увеличению объемов страховой отрасли. Рост благосостояния и активов населения привел к возрастающему интересу граждан к защите от потенциальных финансовых потерь. В ответ на усиливающийся спрос на разнообразные страховые продукты китайские страховые компании значительно расширили ассортимент и объем предлагаемого страхового покрытия [11].

В целях стимулирования развития рынка страхования в Китае применялось льготное налогообложение для страховщиков в рамках установленных налоговых периодов: для китайских страховых компаний, осуществляющих имущественное и личное страхование, за исключение страхования жизни, применялась льготная ставка налога на прибыль в размере 5%, а компании по страхованию жизни были освобождены от уплаты налога на прибыль [13]. В России операции страхования освобождены от уплаты НДС, при этом ставка налога на прибыль для страховых компаний является стандартной – 20%. Снижение налоговой нагрузки на определенный период могло бы предоставить страховым компаниям возможность улучшения условий для клиентов в целях повышения заинтересованности граждан в страховых продуктах и формирования общей культуры страхования среди населения.

В настоящий момент лидирующие позиции на страховом рынке Китая занимают местные компании, в основном из-за барьеров, с которыми сталкиваются иностранные конкуренты при попытках входа на рынок. Иностранным страховщикам необходимо преодолевать административные препятствия, включая получение лицензий и разрешений на ведение деятельности от соответствующих регуляторных органов, а также развивать обширную сеть дистрибуции на национальном уровне. Способы выхода на китайский страховой рынок варьируются от слияний и поглощений до создания совместных предприятий с местными страховщиками или компаний с полностью иностранным капиталом [11, 12].

В целях обеспечения социальной защиты граждан в Китае на текущий момент реализовано пять видов обязательного страхования [12]:

- Базовое пенсионное страхование, целью которого является гарантия минимального уровня жизни для пенсионеров, при этом особое внимание акцентируется на необходимости развития дополнительного пенсионного страхования. Система охватывает работников городских предприятий, индивидуальных предпринимателей и тех, кто трудоустроен на городских предприятиях.

- Базовое медицинское страхование, согласно которому все работодатели и работники в городах обязаны участвовать в данной системе. Региональные власти имеют право принимать решение о включении работников поселков и городских предприятий в систему страхования. Страхование от производственных травм, которое направлено на оказание медицинской помощи и выплаты пособий тем, кто получил травмы или заболевания, связанные с работой.

- Страхование от безработицы, которое создано для поддержки лиц, потерявших работу, во время поиска нового места занятости. Охватывает всех работников предприятий и учреждений в городах.

- Страхование на случай рождения ребенка, которое предназначено для предоставления медицинской помощи и выплат в период отпуска по беременности и родам. Распространяется на работников городских предприятий.

Эти системы страхования являются обязательными для всех китайских граждан и функционируют под контролем государства. Согласно данным Министерства труда и социального обеспечения КНР, наибольшей популярностью пользуется пенсионное страхование, на которое расходуется свыше 1,2 трлн. юаней в год. Страхование имущества занимает второе место по объему расходов граждан, превышая 630 млрд. юаней. На третьем месте располагается страхование ответственности при использовании автомобиля [12].

Заключение

Статья подчеркивает значительный потенциал применения международного опыта в российском страховом секторе. Страховые рынки США, Великобритании и Китая демонстрируют высокий уровень инноваций, диверсификации продуктов и эффективного применения цифровых технологий, что способствует улучшению доступности и качества страховых услуг. В России, несмотря на наличие существенного потенциала для развития страхового рынка, необходима адаптация зарубежного опыта с учетом национальных особенностей и законодательного регулирования. Возможности для роста и интеграции инновационных подходов существуют в сегментах страхования жизни, медицинского страхования, страхования имущества и ответственности. Положительное влияние на дальнейшее развитие рынка страхования жизни окажет запуск долевого страхования жизни, являющегося аналогом широко распространенного в Европе продукта unit-linked. Особое внимание следует уделить цифровизации процессов, что позволит упростить процедуру приобретения полисов, расширить каналы продаж и улучшить сервисное обслуживание клиентов. Ключевым аспектом является повышение финансовой грамотности населения и доверия к страховым продуктам, что может быть достигнуто через разработку и внедрение образовательных программ и информационных кампаний, а также предоставление государственных гарантий возврата средств по договорам страхования жизни по аналогии с банковскими вкладами.

.png&w=640&q=75)