Введение

В последние годы развитие искусственного интеллекта (ИИ) произвело революцию в различных отраслях, и мир инвестиций не стал исключением. Искусственный интеллект превратился в мощный инструмент управления инвестиционными рисками, позволяющий инвесторам принимать более обоснованные решения и повышать эффективность портфеля. В этой статье рассматривается сложная взаимосвязь между искусственным интеллектом и управлением инвестиционными рисками, исследуется, как технологии искусственного интеллекта меняют ландшафт принятия финансовых решений. Используя возможности искусственного интеллекта, инвесторы могут ориентироваться в сложном мире инвестиций с большей уверенностью и гибкостью.

Под эффективностью инвестиционного проекта (ИП) понимается категория, которая отражает соответствие ИП целям и интересам его участников и выражается системой показателей. Методам оценивания эффективности ИП посвящено большое количество публикаций как научного, так и методического характера. В настоящее время в классической практике для оценки эффективности ИП чаще всего применяются методы, основанные на экономическом подходе, например, расчет чистого приведенного эффекта (NPV), индекса рентабельности (PI), внутренней ставки доходности (IRR) и другие. Подобный подход оперирует с абсолютными значениями показателей, и по величине выбранного индекса принимается решение об эффективности проекта. Могут использоваться и другие приемы, сочетающие вероятностные концепции и статистический анализ, однако этот подход требует большого объема информации количественного характера.

ИИ может играть жизненно важную роль в повышении эффективности и качества инвестиционных проектов. Учитывая растущие проблемы и быстрые изменения в экономической среде, понимание того, как инвестировать в такие передовые технологии, имеет жизненно важное значение для обеспечения устойчивости и успеха компании.

Для оценки проекта необходимо определить критерии, которые включают в себя следующие аспекты [1, 5]:

- Стратегическое соответствие проекта целям, стратегиям и ценностям компании, а также его рискам и потенциалу.

- Рыночные факторы, включая соответствие потребностям рынка, ожидаемый коммерческий успех и конкурентоспособность.

- Научно-технические аспекты, включая стратегию и потенциал исследований и разработок, техническую выполнимость и наличие ресурсов.

- Финансовые параметры, такие как затраты, временные рамки, ожидаемая прибыль и эффективность инвестиций.

- Внешние и экономические факторы, такие как возможные негативные последствия, законодательство, социальное мнение и влияние на занятость.

Эти критерии имеют нечеткий характер и не всегда выражаются численно. Для их оценки эффективно применять нечеткую логику, которая учитывает различные уровни качественных оценок, таких как «высокий» или «низкий». Постепенное накопление знаний о проекте и инновациях позволяет уменьшить неопределенность в оценке. Система оценки, основанная на сочетании нечеткой логики и нейронных сетей, способствует более точным прогнозам, обучаясь на основе статистических данных.

Основные положительные и отрицательные характеристики нейронных сетей и нечеткой логики представлены в таблицах 1 и 2.

Таблица 1

Преимущества и недостатки нейронных сетей

Преимущества | Недостатки |

1. Имеют способность к обучению на примерах. 2. Могут приближать любую многомерную нелинейную функцию. 3. Не требуют глубокого понимания изучаемого процесса. 4. Обладают устойчивостью к шуму. | 1. Требуют значительного времени для обучения в сценариях с локальными минимумами. 2. Не выявляют связей между переменными и не углубляют понимание процесса. 3. В некоторых задачах характеризуются недостаточным обобщением при введении новых образов. |

Таблица 2

Преимущества и недостатки нечеткой логики

Преимущества | Недостатки |

1. Могут приближать любую сложную многомерную нелинейную функцию. 2. Оказываются полезными, когда математическая модель неизвестна или ее трудно определить. 3. Эффективно применяются в случаях, когда доступна только нечеткая информация. 4. Применяются для создания правил принятия решений. | 1. Иногда возникают трудности при организации знаний экспертов. 2. Количество правил резко возрастает экспоненциально с увеличением числа входов. 3. Процесс обучения (изменение формы и расположения функций принадлежности или правил) более сложен по сравнению с нейронными сетями. |

Объединение нейронной сети и нечеткой логики в одну гибридную систему позволяет устранить недостатки отдельных технологий и создать нейро-нечеткую систему (далее ННС) типа ANFIS (Adaptive Network-Based Fuzzy Inference System) [6].

Гибридная сеть, сочетающая принципы нейронных сетей и нечеткой логики, представляет собой многослойную нейронную сеть определенной структуры, которая не имеет обратных связей. В этой сети используются стандартные сигналы, веса и функции активации. Основная идея гибридных сетей заключается в том, чтобы использовать имеющиеся данные для определения параметров функций принадлежности, которые лучше всего подходят для конкретной системы нечеткого вывода. Для настройки этих параметров применяются стандартные методы обучения нейронных сетей. Главное отличие между алгоритмами Мамдани и Сугено заключается в способе получения четкого выхода. В алгоритме Мамдани четкое значение вывода получается путем дефаззификации нечеткого множества выходов, а в алгоритме Сугено используется взвешенное среднее значение.

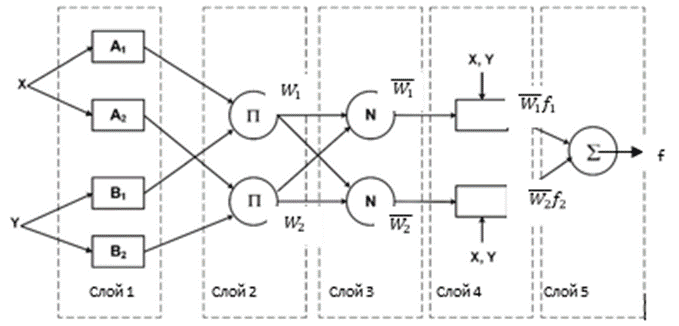

ANFIS реализует систему нечеткого вывода Сугено в виде пятислойной нейронной сети прямого распространения сигнала.

Назначение слоев следующее:

- Первый слой – входной слой, где входные значения преобразуются в нечеткие значения с использованием нечетких функций принадлежности. Выход каждого узла представляет собой степень принадлежности, определяемую входом нечетких функций;

- Второй слой – слой умножения, представляющий нечеткие множества, используемые в нечетких правилах. Нейроны на этом слое определяют степень принадлежности входного сигнала к нечеткому множеству. Узлы на этом слое фиксированы и обозначены как ∏. Выходной узел является результатом умножения сигнала, переданного на узел, и передается следующему узлу. Каждый узел на этом слое определяет весовой коэффициент каждого правила;

- Третий слой – нормализованный слой, отвечающий за нормализацию степеней выполнения правил, представленных нейронами. Каждое правило представлено нейроном, получающим входные сигналы от нейронов второго слоя, которые представляют нечеткие множества в правилах. Узлы на этом слое фиксированы и обозначены как N;

- Четвертый слой – суммирующий слой заключения правил, где нейроны представляют нечеткие множества, используемые в результатах нечетких правил. Каждый нейрон выходного множества объединяет все свои входные сигналы с помощью нечеткой операции объединения;

- Пятый слой – слой дефаззификации, представляющий выходную переменную. Каждый нейрон на этом слое представляет собой один выход ANFIS, который объединяет выходные нечеткие множества с разными весами нечетких правил в одно нечеткое множество. Узел на этом слое, обозначаемый как ∑, предоставляет общий вывод как сумму всех поступающих сигналов от предыдущего узла.

На рисунке 1 изображена ANFIS-сеть с двумя входными переменными и двумя нечеткими правилами.

Для нечеткой модели Сугено типичное нечеткое правило имеет форму:

если x есть А и y есть В, тогда z=f(x,y),

где А и В нечеткие множества в условии; z=f(x,y) – четкая функция.

Обычно функция ![]() представляет собой полином входных переменных. Если

представляет собой полином входных переменных. Если ![]() – полином первого порядка, то результирующая система нечеткого вывода называется моделью Сугено первого порядка [4].

– полином первого порядка, то результирующая система нечеткого вывода называется моделью Сугено первого порядка [4].

Допустим, что рассматриваемая система нечеткого вывода имеет два входа x и y и один выход z. Для указанной модели два нечетких правила имеют вид:

Правило 1: если x есть A1 и y есть B1, тогда f1=p1*x+q1*x+r1

Правило 2: если x есть A2 и y есть B2, тогда f2=p2*x+q2*x+r2

Рис. 1. Архитектура сети ANFIS с двумя входами

Рассмотрим работу отдельных слоев системы ANFIS [3, 6].

Слой 1. Каждый узел i на этом уровне является адаптивным узлом, который может быть любым параметризованным с помощью функции принадлежности, такой как треугольная, трапециевидная, гауссова или обобщенная функция Белла. Выходы уровня (O1,i) представляют собой нечеткую степень принадлежности входных данных, которые представлены следующим образом:

![]() для

для ![]() или

или

![]() для

для![]()

где х (или y) – вход в узел i; Ai (или Bi) – лингвистические метки, ассоциированный с этим узлом.

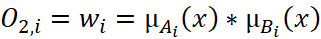

Слой 2. Каждый узел во втором слое является фиксированным узлом, представляющим произведение ∏ для расчета силы срабатывания правила. В качестве нечеткого оператора используется для нечеткой обработки входов. Выходы этого слоя, которые называются силой срабатывания правил, могут быть представлены, как показано в уравнении.

для i=1,2

для i=1,2

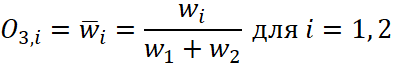

Слой 3. Каждый узел фиксирован и помечен как N. Каждый узел нормализуется путем деления силы срабатывания i-го правила на сумму силы срабатывания всех правил. Выходы этого слоя, которые называются нормализованной силой срабатывания, могут быть представлены следующим образом:

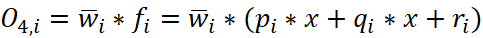

Слой 4. Каждый узел является адаптивным с функцией узла. Выход четвертого слоя представляет собой произведение нормализованной силы срабатывания и полинома первого порядка и представлен следующим образом:

где ![]() – выходная величина слоя 3; pi qi, ri – множество параметров этого узла.

– выходная величина слоя 3; pi qi, ri – множество параметров этого узла.

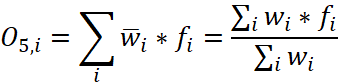

Слой 5. Один узел в последнем слое является фиксированным узлом. Слой представляет общий вывод модели ANFIS, который является суммой выводов всех правил. Общий вывод может быть представлен следующим образом:

Практическое применение системы ANFIS

При использовании системы ANFIS необходима база примеров, которой могут выступать данные отчета о прибылях и убытках некой компании.

Обучающая выборка для данной работы состоит из 30 примеров, ее фрагмент представлен в таблице 3.

Таблица 3

Фрагмент исходных данных, тыс. руб.

Выручка, х1 | Себестоимость, х2 | Затраты на рекламу, х3 | Текущие расходы, х4 | Кредит, х5 | Прибыль, х6 | y |

274 | 167 | 5.4 | 1.8 | 5.1 | 22 | 95.7 |

278 | 169 | 5.5 | 1.9 | 5.6 | 17 | 79.3 |

278 | 169 | 5.4 | 1.8 | 5.1 | 23 | 100.0 |

262 | 158 | 5.4 | 1.6 | 5.1 | 20 | 90.8 |

Параметр Y в таблице 3 является результатом перехода от переменной Х6 к нормированной шкале, где минимальное и максимальное значения Х6 равны соответственно 0 и 100 баллам. Исходные данные из 30 наблюдений были разделены на две части: обучающая (22 примера) и тестовая (8 примеров).

Решение задачи выполняется в программе MatLab R 2012b. При генерации системы нечеткого вывода возможны два варианта выбора такой системы [2, 7]:

- опция решетчатого разбиения (Grid partition). Здесь функции принадлежности нечетких термов равномерно распределяются внутри универсума данных;

- опция субтрактивной кластеризации (Sub.clustering). При таком приеме число кластеров определяется во время работы, используя исходное распределение данных.

Предпочтение следует отдать тому варианту, при котором после обучения результат тестирования показывает меньшую ошибку. Однако в данной работе оказалось, что ошибки примерно одинаковы, поэтому был выбран второй вариант вследствие более простой структуры ННС.

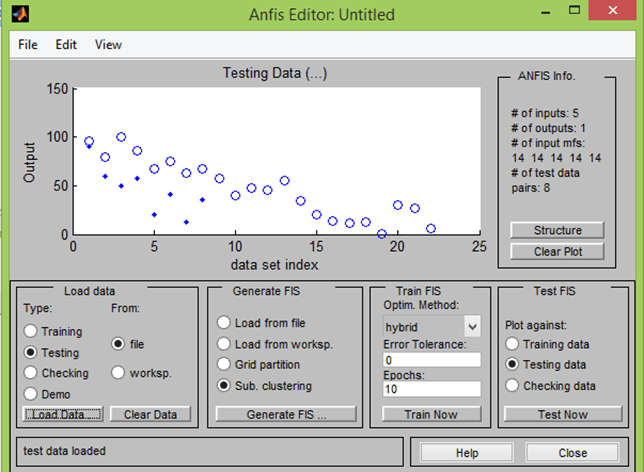

Рис. 2. Загруженные в систему данные

Загруженные данные (обучающая и тестовая выборки) показаны на рисунке 2 (все приведенные ниже рисунки получены авторами при вычислениях в программе MatLab R 2012b). На рисунке 3 изображенные 22 кружка определяют обучающую выборку, а 8 точек – тестовую выборку.

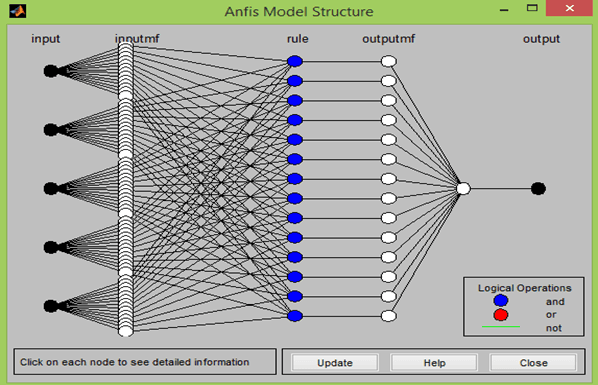

Структура сформированной системы ANFIS показана на рисунке 3.

Рис. 3. Структура системы ANFIS

Как показано на рисунке 3, модель ANFIS состоит из пяти слоев. Входной слой содержит 5 узлов, соответствующих входным параметрам. Второй слой определяет число функций принадлежности для каждой переменной. Третий слой представляет собой нечеткие правила (14 правил). Четвертый слой представляет выходные нечеткие множества, соответствующие каждому правилу. Пятый слой представляет собой выходной слой.

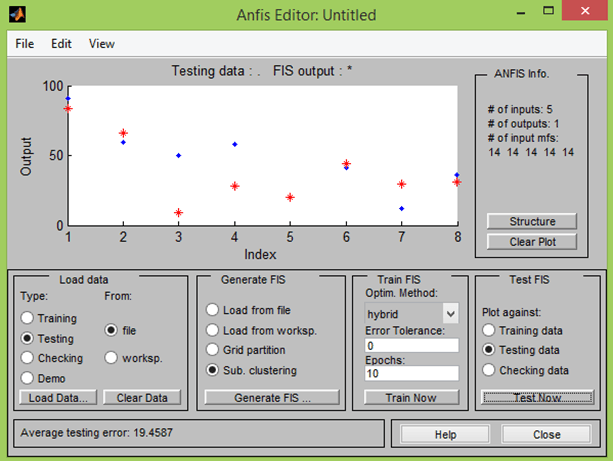

Результаты тестирования ННС показаны на рисунке 4, где имеется 8 пар точек: тестовые данные и результаты, полученные системой ANFIS. Как следует из рисунка 4, средняя ошибка на тестовой выборке составила 19 единиц.

Рис. 4. Результаты тестирования

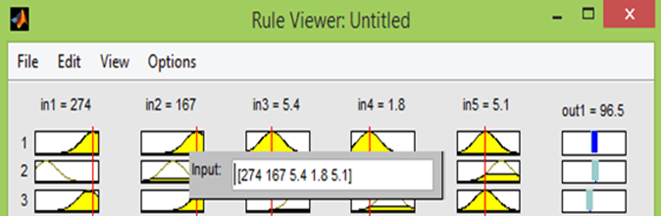

Работа системы иллюстрируется на рисунке 5 (показан фрагмент окна «Просмотр правил»): при вводе пяти значений вектора входных признаков система оценивает эффективность этого варианта проекта в 96 баллов по 100-балльной шкале.

Рис. 5. Результат работы системы ANFIS

Уравнение регрессии, связывающее выход с входными переменными, получается с использованием табличного процессора Excel и данных тестовой выборки, которая приведена в таблице 4 (первые 5 столбцов).

Таблица 4

Фрагмент исходных данных

х1 | х2 | х3 | х4 | х5 | Шкала (эксперт) | ANFIS | Регрессия |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

262 | 158 | 5,4 | 1,6 | 5,1 | 90,8 | 83,5 | 82,3 |

247 | 152 | 6,5 | 2,3 | 5,1 | 59,2 | 65,9 | 64,9 |

244 | 165 | 4,9 | 1,7 | 7,1 | 49,9 | 8,4 | 16,5 |

250 | 150 | 6,2 | 2,9 | 9,5 | 58,0 | 27,9 | 30,6 |

241 | 167 | 6,2 | 1,8 | 6,4 | 20,2 | 20,2 | 18,1 |

235 | 159 | 4,2 | 1,3 | 7,0 | 41,2 | 44,4 | 36,1 |

234 | 150 | 5,7 | 2,7 | 6,1 | 12,1 | 29,6 | 20,1 |

229 | 150 | 5,1 | 2,1 | 5,1 | 36,1 | 30,8 | 42,0 |

Уравнение регрессии имеет вид:

Y = 373 +1,3*X1 – 3,8*X2 + 12,8*X3 – 50,2*X4 – 2,7*X5,

где Y – выходной параметр регрессионного уравнения, в качестве которого взята оценка, полученная ANFIS;

X1...X5 – значения параметров ИП в тестовой выборке;

Коэффициент детерминации имеет величину, равную 0.92, что свидетельствует о высокой степени адекватности полученного уравнения данным, использованным при его выводе.

В таблице 4 в столбцах 6-8 приведены результаты оценки эффективности ИП, полученные разными методами:

- столбец 6 – оценка эксперта как результат перевода к 100-балльной шкале;

- столбец 7– оценка, найденная с помощью нейронечеткой системы ANFIS;

- столбец 8 – оценка, рассчитанная по уравнению регрессии.

Отклонения между результатами оценки эффективности ИП, полученные с помощью системы ANFIS и уравнения регрессии, могут объясняться не только малой величиной выборки, но и использованием линейного уравнения. Применение более сложной регрессии, возможно, приведет к меньшему расхождению между оценками.

Ближайшая перспектива использования искусственного интеллекта в управлении инвестиционными рисками

На постоянно развивающихся финансовых рынках управление рисками имеет решающее значение для успеха инвестиций. Искусственный интеллект привносит новое измерение в управление рисками, используя передовые алгоритмы, машинное обучение и анализ данных. Анализируя огромные объемы исторических данных и данных в режиме реального времени, системы искусственного интеллекта могут выявлять закономерности, обнаруживать аномалии и генерировать ценную информацию для инвесторов. Вот ключевые способы, с помощью которых искусственный интеллект вносит свой вклад в управление инвестиционными рисками:

- Автоматическая оценка рисков: системы на базе искусственного интеллекта могут анализировать различные источники данных, включая рыночные тенденции, финансовые показатели компании, настроения в новостях и макроэкономические показатели. Автоматически обрабатывая и синтезируя эту информацию, модели искусственного интеллекта могут оценивать риски и генерировать профили рисков для инвестиционных активов или портфелей. Это позволяет инвесторам принимать решения, основанные на данных, и заблаговременно выявлять потенциальные риски.

- Прогнозная аналитика: алгоритмы искусственного интеллекта могут обнаруживать скрытые закономерности в финансовых данных и генерировать прогнозные модели. Прогнозируя рыночные тенденции и сценарии потенциальных рисков, искусственный интеллект помогает инвесторам понять вероятность различных рисков и их влияние. Эта информация может служить руководством для диверсификации портфеля, распределения активов и стратегий хеджирования.

- Мониторинг в режиме реального времени: системы искусственного интеллекта могут непрерывно отслеживать рыночные условия, новостные события и настроения в социальных сетях, чтобы выявлять возникающие риски или внезапные изменения в инвестиционном ландшафте. Мониторинг в режиме реального времени позволяет инвесторам быстро реагировать, чтобы снизить риски или воспользоваться возможностями.

В эту цифровую эпоху появились различные инструменты и платформы на основе искусственного интеллекта для поддержки инвесторов в управлении рисками и оптимизации их портфелей. Ниже обозначены некоторые из известных доступных решений, основанные на искусственном интеллекте:

- Robo-консультанты – это платформы на основе искусственного интеллекта, предоставляющие автоматические инвестиционные рекомендации на основе профилей риска, финансовых целей и рыночных условий. Они используют алгоритмы для создания и перебалансировки портфелей с учетом толерантности к риску и потенциальной доходности, обеспечивая доступ к управлению рисками и инвестиционным стратегиям с минимальными затратами.

- Анализ настроений, основанный на искусственном интеллекте, позволяет анализировать социальные сети, новости и другие текстовые данные для оценки настроений рынка. Понимание общественного мнения и настроений помогает инвесторам оценить потенциальные риски и принимать обоснованные решения, выявляя тенденции и новостные события, которые могут повлиять на результаты инвестиций.

- Инструменты моделирования портфеля на базе искусственного интеллекта позволяют инвесторам анализировать различные сценарии риска и проверять устойчивость своих портфелей. Учитывая такие факторы, как распределение активов и исторические данные, эти инструменты помогают понять, как портфели могут работать в различных рыночных условиях, что позволяет оптимизировать портфели и оценить потенциальные риски.

Хотя искусственный интеллект открывает огромные возможности для управления инвестиционными рисками, он также сопряжен с этическими соображениями и проблемами, требующими пристального внимания. Крайне важно найти баланс между использованием возможностей искусственного интеллекта и обеспечением этичных и ответственных инвестиционных практик. Несколько ключевых соображений:

- Предвзятость и справедливость: важно, чтобы модели искусственного интеллекта были обучены на разнообразных и репрезентативных данных, чтобы избежать создания предвзятых алгоритмов. Тщательное тестирование необходимо для выявления и уменьшения возможных ошибок в моделях.

- Прозрачность и интерпретируемость: часто алгоритмы искусственного интеллекта работают как черные ящики, что затрудняет понимание процесса принятия решений. В инвестиционной сфере важно иметь прозрачные модели, чтобы инвесторы и регуляторы могли понять, как оцениваются риски и делаются рекомендации.

- Кибербезопасность и конфиденциальность: с увеличением использования систем на базе искусственного интеллекта важно обеспечить защиту конфиденциальных данных и обеспечить безопасные каналы связи. Надежные меры кибербезопасности и соблюдение правил конфиденциальности необходимы для защиты интересов инвесторов.

- Человеческий надзор и подотчетность: несмотря на автоматизацию процессов управления рисками с помощью искусственного интеллекта, важно сохранять человеческий надзор. Инвесторы и финансовые учреждения должны иметь механизмы мониторинга систем ИИ и поддерживать их подотчетность за принятые решения.

Сделаем выводы по проведенному исследованию.

- Исследования показывают, что искусственный интеллект открывает новые горизонты для повышения эффективности инвестиционных проектов. Его передовые технологии расширяют возможности анализа и прогнозирования, позволяя инвесторам принимать более точные решения и глубже понимать инвестиционные контексты.

- Искусственный интеллект способствует повышению качества процессов планирования и управления проектами. Прогнозирование рисков и интеллектуальный анализ данных позволяют принимать немедленные меры для решения проблем и повышения эффективности внедрения.

- Ожидается, что технология искусственного интеллекта окажет положительное влияние на качество проектов, расширяя возможности контроля операций и улучшая взаимодействие между членами команды.

- Искусственный интеллект повышает способность принимать более разумные и эффективные решения. Проводите точный анализ, который помогает инвесторам и руководителям принимать обоснованные решения на основе наилучшей имеющейся информации.

- Несмотря на потенциальные выгоды, мы должны осознавать технические и этические проблемы при внедрении интеллектуальных технологий. Использование искусственного интеллекта требует осторожности и акцента на его нацеленности на получение всеобъемлющих и устойчивых преимуществ.

- Для оценки эффективности ИП можно использовать инструменты искусственного интеллекта, в частности, гибридную нейронечеткую систему ANFIS. Подобные шаги могут служить начальными элементами при переходе к цифровой экономике. Система ANFIS, являющаяся одним из инструментов искусственного интеллекта, может использоваться и в других задачах экономики и менеджмента, например, при оценке компетенций персонала, выборе стратегий развития, оценке эффективности IoT и пр. [2, 4].

.png&w=640&q=75)