С каждым годом количество слияний и поглощений во всем мире значительно возрастает. В настоящее время действующая экономика вынуждает компании объединяться для дальнейшего эффективного существования на рынке. Данная проблема является актуальной в современном мире, так как число соглашений, касающихся M&A возрастает и требуют более действенные способы оценки эффективности сделок, поэтому большинство авторов затрагивают данную тему в своих публикациях. Таким образом, операции, связанные с M&A становятся важным инструментом для эффективного развития бизнеса. Данные сделки дают возможность повысить стоимость бизнеса, обеспечить действительно эффективный и конкурентный продукт, приобрести уникальные конкурентоспособные преимущества.

В данной статье используются следующие методы исследования: анализ текста применяется для оценки эффективности слияния и поглощения, изучение и обобщение употребляются для описания характеристики российского и международного рынка M&A. Метод формализации используется для структурирования результатов сделок M&A.

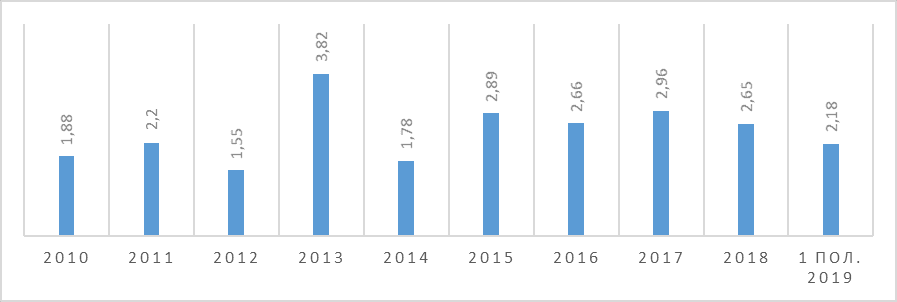

Стремительный рост российского рынка M&A в первом полугодии 2019 года объясняется мегасделками, завершение которых ожидалось уже давно и которые в этот период были полностью одобрены и согласованы [2, c.58-65; 3, c.408-414; 10, c.358-362]. По сравнению с аналогичным периодом прошлого года, суммарная стоимость сделок возросла в 1,9 раза, достигнув $33,85 млрд. против $17,6 млрд. В рублевом выражении из-за ослабления курса национальной валюты суммарная стоимость сделок увеличилась существеннее – в 2,1 раза, повысившись с 1,02 трлн. руб. (первое полугодие 2018 года) до 2,18 трлн. руб. В первом полугодии 2019 года средняя цена сделки составила $68,8 млн., что на 17% выше по сравнению с первым полугодием 2018 года ($58,8 млн.). В годовом сравнении количество сделок также выросло на 10,5% (с 153 транзакций в январе-июне 2018 года до 169 в 2019 году) [8].

Ожидания, касающиеся сокращения объемов сделок M&A по итогам первого полугодия 2019 года оказались излишне пессимистичными. В данный момент рынок бьет рекорды, связанные, однако, с негативным фактором: распродажей российских активов крупных компаний за рубежом. Сказывается влияние антироссийских санкций, которые препятствует активности российских предприятий за рубежом [1, c.107-111; 4, c.37-40].

Следует отметить, что 5 из 8 миллиардных сделок, которые были закрыты в течение первого полугодия 2019 года, осуществили иностранные покупатели российских активов. Диаграмма сделок на отечественном рынке M&A по сумме представлена на рисунке 1.

Рис. 1. Динамика, характеризующая сделки на отечественном рынке M&A по сумме, трлн. руб. (Источник: разработано автором на основании [2])

Так, в мае было произведено слияние нефтегазовой компании Wintershall, которая принадлежит немецкому концерну BASF, и нефтегазовой компании Dea Deutsche Erdoel отечественного бизнесмена М. Фридмана оценочно за $7,18 млрд. На втором месте – продажа вышеупомянутого Denizbank. В мае «Сокар Энергоресурс» (40% – Сбербанк, 60% – азербайджанская SOCAR) было приобретено 80% акций Антипинского НПЗ оценочно за $2,32 млрд. В январе компания DXC Technologies приобрела за $2 млрд. 100% Luxoft Holding Inc., которая принадлежала IBS А. Карачинского и С. Мацоцкого. В марте ТМК был продан свой американский дивизион IPSCO Tubulars за $1,2 млрд.

Следует отметить, что во втором полугодии также предполагается завершение ряда крупных сделок, что поспособствует сохранению наметившегося тренда. По результатам 2019 года рынок может продемонстрировать увеличение размера сделок до $70 млрд. [8].

При этом возможно ухудшение климата на рынке M&A. Так, Центральный Банк принял решение до конца года повысить требования по резервам на возможные потери по ссудам, которые банки выдают на сделки слияний и поглощений (M&A). До 21 % вырастет объем резерва на возможные потери для банков по данным ссудам. Подобные займы будут относить к сомнительным ссудам (третья категория качества). Возможные исключения могут предусматриваться для кредитования стратегических предприятий при условии наличия государственных гарантий или для вложений в рамках федеральных целевых программ в уставные капиталы компаний [5, c.448; 6, c.66-72; 7, c.6-23; 9, c.106-112].

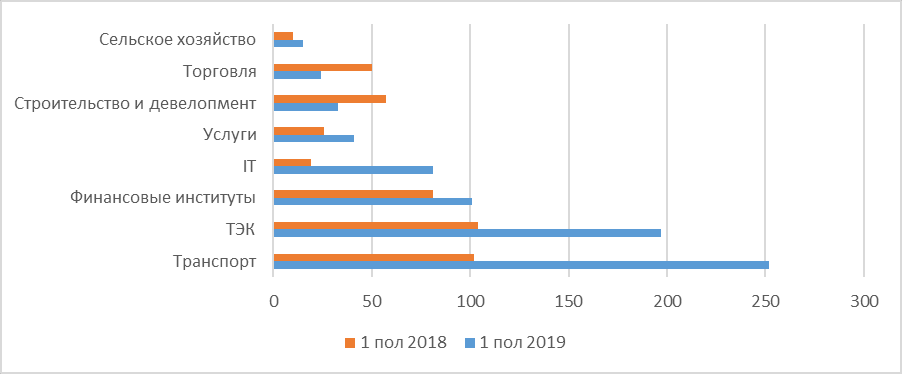

Первое место в рейтинге отраслей в первом полугодии 2019 года занял ТЭК с 12 сделками на $11,5 млрд. (33,9% объема рынка), тогда как в аналогичном периоде прошлого года в отрасли прошло всего 6 транзакций суммарной стоимостью $623,1 млн. Крупнейшей сделкой в отрасли и крупнейшей сделкой периода стало слияние принадлежащей немецкому концерну BASF нефтегазовой компании Wintershall с нефтегазовой компанией Dea Deutsche Erdoel российского бизнесмена М. Фридмана оценочно за $7,18 млрд.

На втором месте – финансовые институты с семью транзакциями на общую сумму $5,3 млрд., что составляет 15,6% объема рынка. В качестве наиболее крупной сделки периода выступила продажа «Сбербанком России» банку Emirates NBD своего дочернего банка в Турции Denizbank за $5 млрд. Суммарная стоимость осуществленных в течение полугодия сделок снизилась на 3,8% по сравнению с аналогичным показателем 2018 года [8].

Третье место занимают по итогам периода IT (информационные технологии) с шестнадцатью сделками, общая сумма которых составляет $3,2 млрд. (9,5% объема рынка). Следует отметить, что суммарная стоимость зафиксированных в январе-июне 2019 года сделок оказалась при этом в 14,1 раза выше по сравнению с аналогичным периодом 2018 года. В качестве наиболее крупной сделки в отрасли выступила продажа компании DXC Technologies 100% Luxoft Holding Inc., принадлежащей IBS А. Карачинского и С. Мацоцкого. Сумма сделки составила $2 млрд.

На четвертом месте по итогам периода – транспорт с двенадцатью сделками на общую сумму $3,05 млрд., что на 0,86% выше по сравнению с январем-июнем 2018 года. В июне ПАО «Банк ВТБ» были подписаны обязывающие документы о приобретении контрольного пакета ООО «Рустранском» (ГК РТК) у Molesto Investments Ltd. оценочно за $742 млн. Данная сделка стала крупнейшей в отрасли данного периода. Доля транспорта составила 9% объема рынка.

Пятое место по-прежнему за машиностроением с шестью сделками на общую сумму $2,32 млрд. В качестве наиболее крупной сделки периода в отрасли выступила покупка у концерна «Тракторные заводы» 74,5% акций ПАО «Курганмашзавод» (КМЗ) оценочно за $1,64 млрд. При этом суммарная стоимость зафиксированных в отрасли в первом полугодии 2019 года сделок в 3,9 раз выше по сравнению с аналогичным показателем 2018 года. Доля машиностроения составила 6,9% объема рынка.

За первое полугодие 2019 года произошло заметное сокращение M&A в таких важных отраслях, как добыча полезных ископаемых, связь и металлургия [8].

Средняя стоимость сделок в отраслях менялась в первой половине 2019 года разнонаправлено (рис. 2). В некоторых отраслях компании подорожали. Особенно сильно выросли цены в транспорте, IT и ТЭКе – отраслях, где спрос на активы растет.

Рис. 2. Средняя стоимость сделки M&A в отраслях, $ млн. (Источник: разработано автором на основании [2])

Данной проблемой интересуются многие ученые и высказывают различные точки зрения, касающиеся данного вопроса. Ниже приведены примеры некоторых их них.

С.Н. Вирабян отмечает существование множества мотивов, при руководстве которыми компания останавливает выбор на стратегии M&A. Перед заключением сделки, компании необходимо четкое определение целей, которые она преследует, оценка реакции инвесторов, реальная оценка стоимости сделки и отдачи от нее. Поглощение или слияние следует проводить лишь после этого [2].

Благодаря поглощению и слиянию, компании получают возможность решения многих стратегических задач, в частности, расширения географии деятельности, получения эффекта от масштаба, улучшения финансового положения, доступа к современным технологиям, укрепление рыночных позиций или перехода в новые, более финансово-выгодные отрасли [4].

Таким образом, в данной статье была рассмотрена статистика сделок российского и зарубежного рынков в области слияния и поглощения компаний. Исходя из этих данных, были сделаны следующие выводы:

- Сумма сделок в первом полугодии за 2019 года составила $33,848 млрд., количество сделок – 169, средняя стоимость сделки – $200,3 млн.

- Наибольшую популярность имеют сделки слияния и поглощения компаний в области транспорта, IT и ТЭКа, а компании в сфере строительства и торговли теряют свои позиции.

.png&w=640&q=75)