Пандемия COVID-19 не только поставила общество перед лицом новых глобальных проблем, но и стала причиной стремительного развития цифровизации экономики. Цифровизация экономики не только играет решающую роль в поддержании устойчивого функционирования общества в условиях карантина и вынужденной изоляции в период пандемии, но и может оказывать более долгосрочное влияние после окончания COVID-19.

Развитие экономики на современном этапе неразрывно связано с процессами цифровизации экономики, затрагивающими практически все сферы общества. Рост внедрения информационных технологий в системы деятельности финансово-хозяйствующих единиц ведет к усилению коммуникативных связей, что непосредственно увеличивает скорость процессов развития и преобразования мировой экономической среды и сообщества. Изучив методики анализа ликвидности и платежеспособности таких авторов, как Савицкая Г. В., Пласкова Н. С., Турманидзе Т. У. нами было определено, что они обладают как общими чертами, так и отличиями.

Сходство данных методик отражается в единой информационной базе для проведения данного анализа, т.е. основным источником информации является бухгалтерский баланс, а также основные этапы проведения анализа, так например данные авторы выделяют анализ ликвидности бухгалтерского баланса, расчет относительных коэффициентов ликвидности и платежеспособности. Различия же исследуемых методик заключаются в следующем: система показателей, которая используется в анализе; методика их расчета, а также нормативный уровень. Считаем, что наиболее полную характеристику текущего уровня ликвидности и платежеспособности предприятия позволит получить комбинированная методика, которая составлена путем обобщения рассмотренных работ, а также необходимости оценки кредитоспособности предприятия.

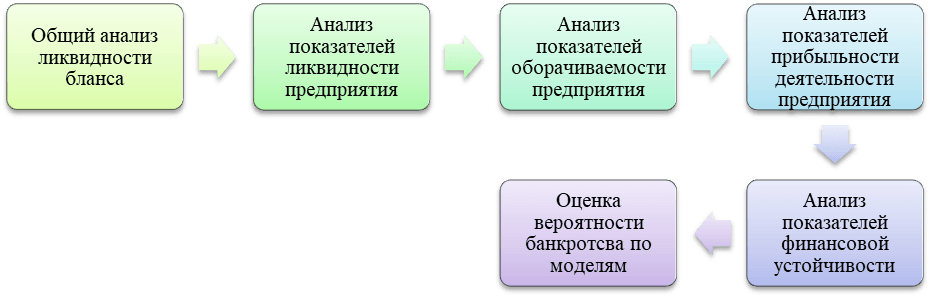

Поэтому предлагаю проводить в неразрывной связи анализ ликвидности, платежеспособности и кредитоспособности предприятия, то на рис. 1 отразим схему предлагаемой общей оценки предприятия.

Рис. 1. Методика оценки ликвидности, платежеспособности и кредитоспособности предприятия

Далее более подробно представим каждый из этапов предлагаемой оценки.

1. Проведение анализа ликвидности баланса предприятия, который позволяет: оценить структуру активов и пассивов, количественную оценку ликвидности предприятия, рассчитываются коэффициенты ликвидности, которые отражены в таблице.

Таблица

Основные показатели ликвидности баланса

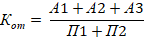

|

Формула расчета |

Коэффициенты ликвидности предприятия |

Нормативы |

|

|

Коэффициент текущей ликвидности показывает возможность предприятия погашать свои текущие обязательства |

Ктл > 2 |

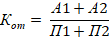

|

|

Коэффициент быстрой ликвидности отражает возможность расплачиваться по кредитам и займам с помощью быстро ликвидных активов |

Кбл > 0,7 |

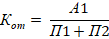

|

|

Коэффициент абсолютной ликвидности показывает возможность погашать кредиты и займы с помощью денежных средств |

Кабл > 0,2 |

2. Далее оцениваются показатели оборачиваемости, отражающие эффективность использования предприятием своих ресурсов. На практике оценки кредитоспособности предлагаем проводить анализ следующих коэффициентов:

- показатель оборачиваемости текущих активов предприятия;

- показатель дебиторской задолженности предприятия;

- показатель кредиторской задолженности предприятия;

- оборачиваемость запасов предприятия.

3. Далее оценивается доходность деятельности предприятия оценивается с помощью показателей рентабельности:

- показатель рентабельности активов (ROA);

- показатель рентабельности собственного капитала (ROE);

- показатель рентабельности продаж (ROS).

4. Далее проводиться анализ показателей финансовой устойчивости предприятия, которые отражают финансовую зависимость предприятия от заемного капитала: коэффициент автономии, коэффициент соотношения собственных и заемных средств, коэффициент маневренности собственного капитала.

5. Далее предлагаем оценку кредитоспособности по скорринговым моделям. Нами были исследованы такие применяемые на практике модели: Альтмана, Бивера, Лиса, Таффлера, Савицкой, Кадырова, Жданова и др. Считаем, что данные модели дают оценку класса кредитоспособности в зависимости от уровня риска не возврата долгов. После расчета показателя кредитоспособности его значение сопоставляется с уровнями риска банкротства.

Отметим, что постоянный мониторинг анализа коэффициентов платежеспособности и кредитоспособности дает возможность оперативно корректировать тактику управления и осуществлять антикризисное управление предприятием.

В рамках предложенного методического инструментария, нами был проведен анализ на примере Оренбургского ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой». Юридический адрес ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой» - 461450, Оренбургская область, Шарлыкский район, село Шарлык, Автозаправочная улица, 7. Основным видом деятельности является деятельность профессиональных союзов.

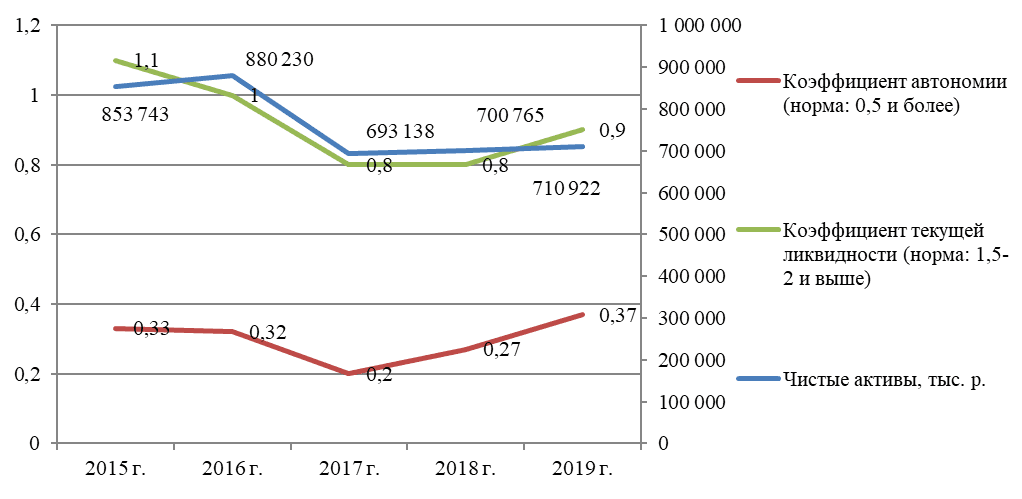

На рисунке 2 проведен краткий анализ баланса за последние 5 лет.

Рис. 2. Краткий анализ баланса ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой»

Таким образом, было выявлено сокращение чистых активов, рост коэффициента текущей ликвидности и коэффициента автономии, однако их уровень ниже нормативного значения, что говорит об неудовлетворительной структуре баланса ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой».

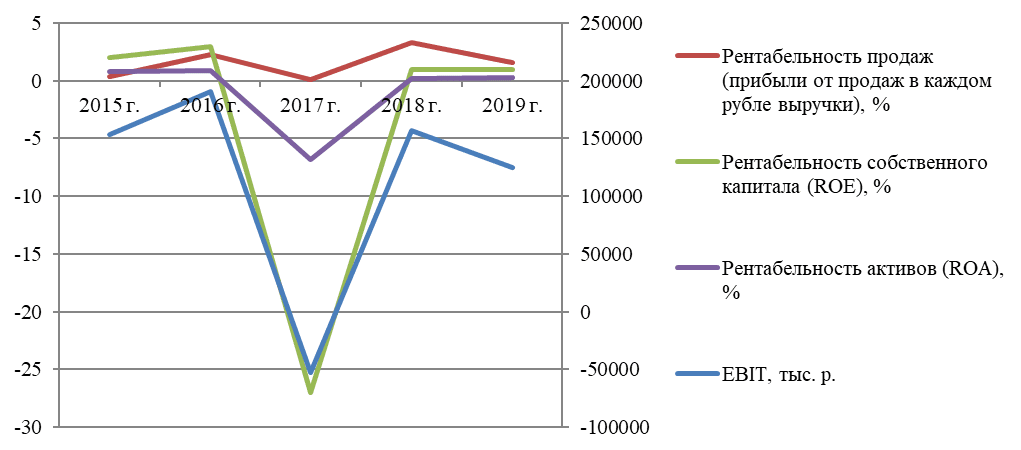

На рисунке 3 динамика финансовых результатов за последние 5 лет.

Рис. 3. Динамика финансовых результатов ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой»

Согласно отраженным данным, заметна убыточность деятельности в 2017 г. и до 2020 г. финансовое положение рассматриваемого предприятия так и не улучшилось, что говорит о рискованности данного бизнеса и потенциальном его банкротстве.

Таким образом, можно сделать вывод о том, что результаты анализа платежеспособности и кредитоспособности выступают весомым инструментом определения положения предприятия на рынке товаров, капиталов и ценных бумаг. Анализ показателей платежеспособности и кредитоспособности хозяйствующего субъекта является в особенности актуальным направлением финансового анализа, так как дает возможность выявить признаки финансовой несостоятельности (банкротства) предприятия в перспективе и исключить неблагоприятные результаты.

Итак, в рамках укрепления платежеспособности и кредитоспособности ППО Шарлыкского ДУ ГУП «Оренбургремдорстрой» как факторов, обеспечивающих экономическую деятельность предприятия необходимо предложить следующие направления: переоформление необеспеченного краткосрочного кредита в форму залогового, экономия на услугах доставки сырья и материалов, наладить работу по взысканию дебиторской задолженности.

Таким образом, предложенный нами методический инструментарий анализа и прогнозирования платежеспособности и кредитоспособности платежеспособности и кредитоспособности предприятия выступает эффективной оценкой финансовых результатов и позволяет усовершенствовать финансовую деятельность хозяйствующего субъекта, а также определить пути предотвращения несостоятельности и банкротства.

.png&w=640&q=75)