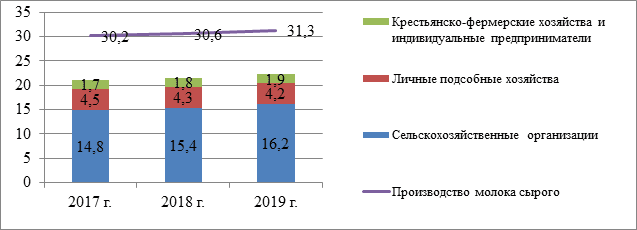

В 2019 г. в России было произведено 31,3 млн тонн сырого молока, что на 2% выше показателя 2018 г. Увеличение показателя обусловлено ростом надоя на одну корову на 2% – до 3,9 кг и поголовья на 0,3% - до 8 млн коров [1, с. 44].

Вследствие улучшения товарности молока до 71% (+0,7 п. п.) производство товарного молока увеличилось на 3% и составило 22,2 млн тонн. Вместе с тем сельскохозяйственные организации нарастили объемы производства на 5%, крестьянско-фермерские хозяйства и индивидуальные предприниматели - на 6%, а личные подсобные хозяйства сократили на 4%. Общий объем производства товарного молока в России в 2019 г. насчитывает 22,2 млн тонн (+3%) [4, с. 67] (рисунок 1).

Рис. 1. Динамика производства товарного молока в России за 2017-2019 гг., млн тонн

Рост производства молока в России в последние годы обусловлен повышением спроса и улучшением производственных показателей вследствие модернизации отрасли, поскольку все больше фермеров используют высокопродуктивные породы, прогрессивные технологии содержания, вскармливания скота и воспроизводства стада.

Географическая структура производства молока устойчива. В 2019 г. доля Приволжского и Центрального федеральных округов составила 50% всего надоя молока в России - 9,7 млн и 6,0 млн тонн соответственно. В абсолютном значении данные регионы развиваются в последние три года стремительнее других. Объемы производства молока за 2019 г. в данных округах увеличились на 2 и 5% соответственно. При этом Центральный федеральный округ развивается более динамично, что обусловлено высоким сосредоточением покупателей в Московском регионе и достаточно хорошей государственной поддержкой. В 2019 г. 31% структуры производства сырого молока в России приходится на Приволжский федеральный округ [3, с. 65] (рисунок 2).

Рис. 2. Структура производства сырого молока по Федеральным округам России за 2019 г., %

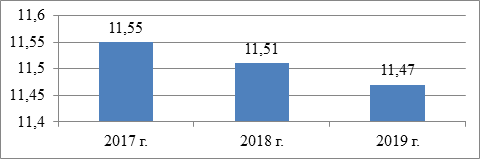

В 2017-2019 гг. продажи молочной продукции в России снизились: с 11,55 млн тонн в 2017 г. до 11,47 млн тонн в 2019 г. [10, с. 31] (рисунок 3).

Рис. 3. Динамика объема продаж молочной продукции в России за 2017-2019 гг., млн тонн

Экономические трудности не сильно отразились на объемах потребления молочных продуктов россиянами. Вместе с тем в результате существенного роста розничных цен, обусловленного высоким инфляционным давлением на фоне падения курса рубля, существенно трансформировалась качественная структура потребления молочной продукции. Так, за период с 2017 г. по 2019 г. средняя цена молочных продуктов возросла на 18,2%. В результате вкусы потребителей неизбежно сместились в сторону дешевой продукции с присутствием растительных ингредиентов.

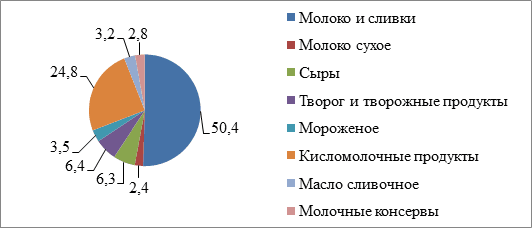

Структура продаж молочных продуктов в России в 2019 г. представлена на рисунке 4.

Рис. 4. Структура продаж молочных продуктов в России в 2019 г., %

Из приведенных на рисунке 4 данных видно, молоко и сливки – самый востребованный вид продукции на российском молочном рынке, их доля в 2019 г. составила 50,4% объемов продаж. Существенный удельный вес в объеме продаж также приходился на кисломолочные продукты – 24,8% в 2019 г. Доля сыров в структуре продаж молочных продуктов в 2019 г. насчитывала 6,3%, а доля творога и творожных продуктов составила 6,4% [7, с. 112].

Россия включена в десятку мировых потребителей молочной продукции и является крупным молочным рынком.

Творог - молочнокислый продукт, произведенный сквашиванием молока молочнокислыми бактериями и удалением сыворотки. Он выступает продуктом повседневного спроса, характеризуется отличными питательными (высокобелковый продукт) и вкусовыми свойствами.

В расчете на население уровень потребления творога в России в 2019 г. насчитывает 5,3 кг/чел. По данным экспертов, норма потребления творога должна на человека должна составлять примерно 18 кг в год. Этот факт позволяет указать на то, что потребление творога в России в перспективе будет увеличиваться.

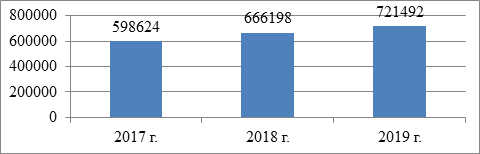

Объем рынка творога и творожных продуктов в России вырос с 598624 тонн в 2017 г. до 721491,7 тонн в 2019 г. (рисунок 5). 68,6% российского рынка творога и творожных продуктов приходится на рынок творога [8, с. 24].

Рис. 5. Динамика рынка творога и творожных продуктов России за 2017-2019 гг., тонн

Рынок творога и творожных продуктов в основном характеризуется объемами внутреннего производства.

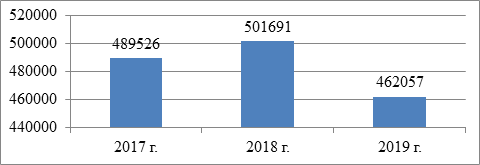

Объем производства творога и творожных продуктов в 2018 г. увеличился на 2,5% по сравнению с 2017 г. и составил 501691 тонн, а за 2019 г. снизился на 7,9% по сравнению с 2018 г. и составил 462057 тонн [5, с. 18] (рисунок 6).

Рис. 6. Динамика производства творога и творожных продуктов России за 2017-2019 гг., тонн

Лидером производства творога в 2019 г. выступил Центральный федеральный округ с удельный весом примерно 41,8%. Главными субъектами Российской Федерации по производству творога в России выступают Московская область, Краснодарский край, Свердловская область, Тюменская область.

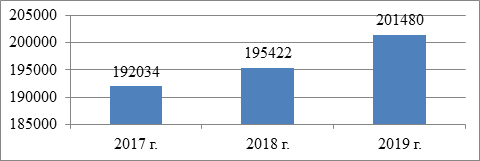

За 2018-2019 гг. средние цены производителей на творог (кроме зерненого и произведенного с использованием ультрафильтрации и сепарирования) без вкусовых компонентов выросли с 192034 руб./тонн в 2017 г. до 201480 руб./тонн в 2019 г. (+3,1% к 2018 г.) [6, с. 12] (рисунок 7).

Рис. 7. Динамика средних цен производителей на творог (кроме зерненого и произведенного с использованием ультрафильтрации и сепарирования) без вкусовых компонентов России за 2017-2019 гг., руб./тонн

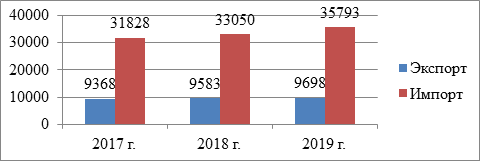

В натуральном выражении объем импорта творога и творожных продуктов в Россию вырос с 31828 тонн в 2017 г. до 35793 тонны в 2019 г. (+ 8,3% к 2018 г.). В натуральном выражении объем экспорта творога и творожных продуктов из России увеличился с 9368 тонн в 2017 г. до 9698 тонны в 2019 г. (+1,2% к 2018 г.) [2, с. 66] (рисунок 8).

Рис. 8. Динамика объемов экспорта и импорта творога и творожных продуктов России за 2017-2019 гг., тонн

Главной страной-импортером творога, ввозимого в Россию, выступает Беларусь.

Главными государствами-импортерами творожных продуктов, ввозимых в Россию, считаются Сербия и Беларусь.

Наибольший объем импорта творога в Россию, в 2019 г. приходится на производителей из ЕАЭС и ГК Залесское молоко. Крупнейшими экспортерами творога из России выступают АО ВИММБИЛЛЬДАНН и АО ДАДОН, а наиболее крупными импортерами творожного продукта в Россию выступают страны ЕАЭС.

Среди наиболее крупных экспортеров творожного продукта из России в 2019 г. выделяются такие производители, как АО ВИММБИЛЛЬДАНН, АО ДАДОН, ООО БЕЛЫЙ МЕДВЕДЬ (рисунок 9) [9, с. 5].

Рис. 9. Структура экспорта творожного продукта из России по производителям в 2019 г., % от натурального объема

В заключение можно сделать вывод о том, что на протяжении последних трех лет в России наблюдается как спад, так и подъем производства творога. В 2017-2019 гг. продажи молочной продукции в России снизились. Наибольший удельный вес в структуре продаж молочной продукции приходится на молоко и сливки. На долю творога и творожных продуктов в 2019 г. приходится 6,4%. В 2019 г. в России производство творога снизилось по сравнению с 2018 г. Лидером производства творога за 2019 г. стал Центральный федеральный округ. В период 2017-2019 гг. средние цены производителей на творог (кроме зерненого и произведенного с использованием ультрафильтрации и сепарирования) без вкусовых компонентов выросли. Объемы экспорта и импорта творога и творожных продуктов России за 2018-2019 гг. увеличились.

.png&w=640&q=75)