Спустя полгода после рекордного падения мировых финансовых рынков из-за эпидемии COVID-19 и тотального локдауна почти все рыночные индикаторы полностью восстановились, а некоторые даже обновили исторические максимумы. Государства предприняли беспрецедентные меры фискального и монетарного стимулирования экономики, но это может иметь неоднозначные последствия в будущем.

События последних месяцев серьезно изменили ландшафт финансовых рынков. Радикальное снижение процентных ставок и запуск программ QE стали, пожалуй, основными инструментами в руках монетарных властей в условиях карантинных ограничений. Можно сказать, что предпринятые шаги позволили стабилизировать ситуацию и предотвратить полноценный финансовый кризис.

Банковская система по всему миру функционирует без сбоев, а число корпоративных дефолтов растет не столь быстрыми темпами, как это ожидалось. Значительная часть активов отыграла весенние потери, а некоторые достигли исторических пиков: NASDAQ преодолел предыдущий максимум, а сейчас подбирается к отметке 12 000. А вот доходность десятилетних US Treasuries опустилась до исторического минимума, вплотную приблизившись к отметке 0,5%.

Околонулевые процентные ставки на основных сегментах финансовых рынков трудно назвать естественной ситуацией. Избыточное предложение ликвидности неизбежно ведет к формированию «пузырей», которые являются долгосрочным фактором риска. Специфика ситуации еще и в том, что из-за значительного дефицита бюджетов и быстрого роста госдолга вероятность выхода ставок в сколько-нибудь значимую положительную область в ближайшие годы невелика. Пространство для маневра монетарных властей ограничено – а это значит, что дисбалансы продолжат накапливаться.

В сложившихся условиях положение многих развивающихся стран становится особенно проблематичным. Необходимость стимулирования экономики ведет к увеличению госдолга, но, в отличие от развитых стран, его стоимость относительно высока.

В этой ситуации способность данных государств безупречно обслуживать свои долги снижается, а вероятность реструктуризации возрастает. По всей видимости, в ближайшие годы мировой финансовой системе предстоит решать проблему резко возросшей задолженности стран EM и не исключено, что частично за это придется заплатить и инвесторам.

Не стоит забывать и еще об одном значительном изменении, которое приносят околонулевые ставки на финансовые рынки. Частные инвесторы, которые привыкли сберегать свои деньги в банковской системе или вкладывать их в консервативные долговые инструменты, оказываются перед непростым выбором. Им нужно или принимать на себя дополнительные риски (качественно оценить которые они вряд ли способны), или смириться с тем, что их накопления не приносят значимого пассивного дохода.

Судя по тому, как развивается ситуация в последние месяцы (причем как в развитых странах, так и на рынках категории EM) значительная часть людей со сбережениями выбирают первый путь. Это неудивительно: порядка 86% долговых обязательств по всему миру имеют доходность ниже 2%.

Приток частных инвесторов стал влиять на поведение рынка. Например, появился фактор «силы бренда», на который ориентируются инвесторы при выборе бумаги. Хорошо иллюстрирует эту ситуацию Tesla, чья капитализация выросла с начала года почти в 3,5 раза без значительного прогресса финансовых показателей. Анализ поведения частных инвесторов становится важным элементом для прогнозирования рынков.

С точки зрения финансовой индустрии, приток средств частных инвесторов – это хорошо. Он обеспечивает дополнительные заработки ее участникам и рост стоимости активов. Но под влиянием определенных обстоятельств значительная часть непрофессиональных игроков практически одновременно может принять решение о продаже имеющихся у них активов, руководствуясь больше эмоциональными факторами, нежели чем рациональными.

Это может привести к значительному обвалу цен, что сулит этим инвесторам большие убытки и последующее разочарование в инвестициях. Именно поэтому регуляторам придется уделять еще больше внимания как повышению уровня финансовой грамотности, так и защите физических лиц от недобросовестных посредников. В частности, особую актуальность приобретает контроль за качеством и глубиной предоставляемой инвесторам информации.

Количество открытых счетов на Московской бирже достигло 13 млн в июле 2021 г. Эта цифра почти удвоилась с августа 2020 г. Все больше людей приходит на фондовый рынок. Оценим долю частных инвесторов в объеме торгов за этот период в зависимости от сегмента рынка, насколько она увеличивается благодаря притоку новых клиентов.

Рассмотрим долю частных инвесторов в объеме торгов в зависимости от сегмента рынка:

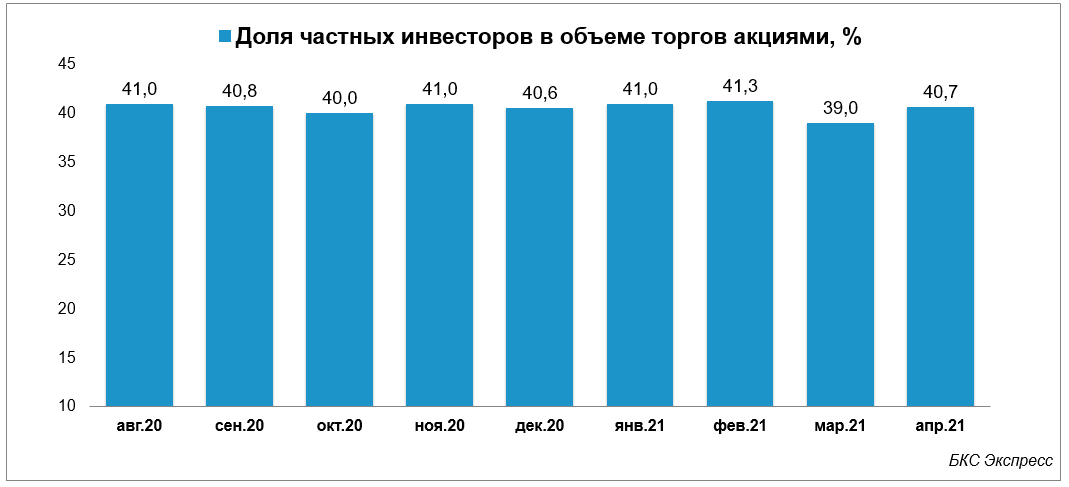

Акции

На фоне роста открытых счетов доля частных инвесторов практически не изменилась. С августа 2020 г. по апрель 2021 г. она снизилась всего на 0,3%. Среднее значение в 2020 г. составило 40,6%.

Если же рассмотреть более ранние периоды, то увидим тенденцию нарастания влияния физлиц. В августе 2019 г. их доля составляла 34%. Среднее значение по 2019 г. – 36%.

Рис. 1

Облигации

По итогам апреля доля частных инвесторов в объеме торгов на долговом рынке составила 14%. Просматривается тенденция на снижение с начала 2021 г. Среднее значение в 2020 г. составило 13%. За последний год не отмечается четкой динамики изменения доли частных инвесторов. Так, с августа прошлого года она находится в диапазоне 13–17%.

Рис. 2

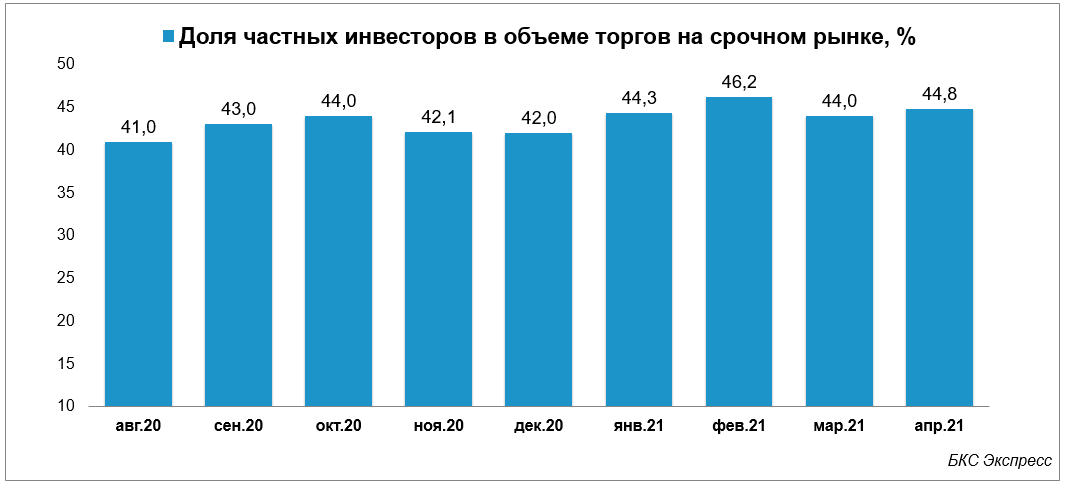

Срочный рынок

Доля физических лиц в торгах на срочном рынке постепенно растет. Инвесторов все больше привлекают производные инструменты фьючерсы и опционы. Их доля в обороте в августе 2020 г. была на уровне 41%, к апрелю – увеличилась до 44,8%.

Рис. 3

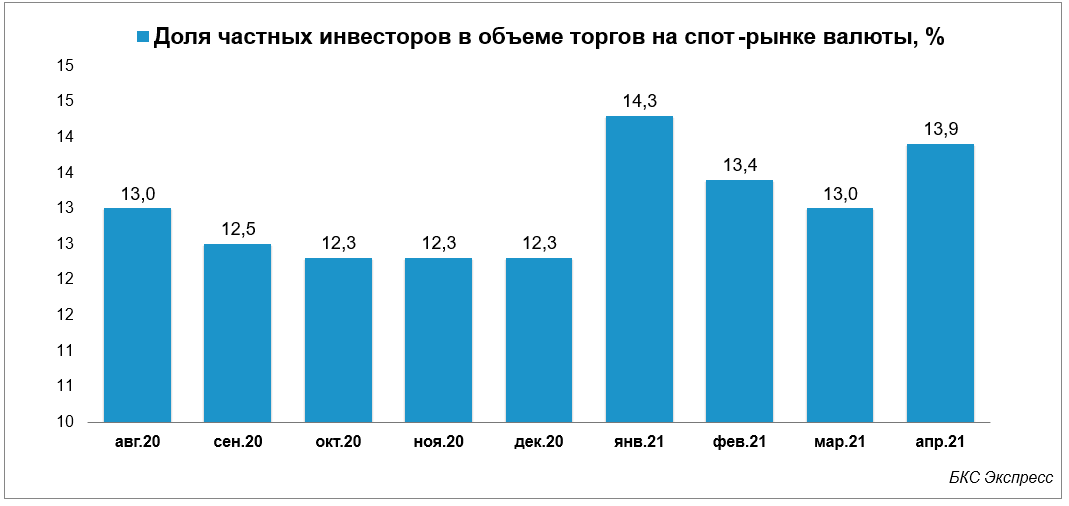

Валютный рынок

На валютном рынке среднее значение доли частных инвесторов в 2020 г. составило 12,3%. Пик был установлен в январе 2021 г. – 14,3%. Выраженной тенденции на горизонте последнего года не наблюдается.

Рис. 4

Хорошо ли это для экономики?

Становясь акционерами компаний, то есть их собственниками, люди сильнее вовлекаются в политическую и экономическую жизнь страны, ведь эти процессы напрямую влияют на их кошелёк, полагает руководитель аналитической службы УК «Доходъ» Александр Шадрин. «Такая вовлечённость даст положительный импульс для развития всей страны», – уверен он.

Розничные инвесторы создают заметный спрос на российские акции и облигации. Это даёт возможность компаниям и госкорпорациям, которые их выпускают, привлекать деньги по более низким ставкам, чем в банках. Это важно, учитывая непростое время для мировой экономики, подчёркнул директор по стратегии инвесткомпании «ФИНАМ» Ярослав Кабаков.

Однако приход массы мелких инвесторов на фондовый рынок вряд ли материализуется в ощутимый рост темпов экономического роста или инвестиций, считает руководитель лаборатории анализа институтов и финансовых рынков РАНХиГС Александр Абрамов.

Впрочем, фондовый рынок как минимум получил шанс стать более заметным инструментом для долгосрочных сбережений граждан и финансирования реального бизнеса, полагает эксперт.

В чём риски моды на инвестиции?

Может ли масса непрофессиональных игроков рынка влиять на торги? Мнения по данному вопросу разнятся.

Они делают рынок нерациональным, подверженным эмоциям, а не рациональному анализу. Это порождает колоссальные диспропорции. Например, рынок США двигается в основном 5–7 эмитентами. Их цены выросли на десятки процентов, а, например, показатель P/E Ratio (отношение цены акции к прибыли) в разы превышает средние значения по рынку. Это чревато внезапными обвалами и потерей денег. А для эмитентов означает, что деньги идут в несколько компаний и проходят мимо остальных (Вадим Логинов директор по стратегическому развитию УК «Альфа-Капитал»).

У Александра Шадрина противоположное мнение. Он считает, что частники своей массой, напротив, сбалансируют ситуацию. «Ранее спекулятивный иностранный капитал оказывал большое деструктивное влияние на наш рынок. Отечественный инвестор может стать тем самым цементирующим элементом, необходимым для роста и развития нашего рынка и страны», – объяснил аналитик УК «Доходъ». И мы согласимся мнением Александра Шадрина.

Александр Абрамов из РАНХиГС полагает, что частные инвесторы всё же не так значимо влияют на стоимость акций крупных эмитентов. Об этом свидетельствуют исследования активности клиентов популярной в США брокерской компании Robinhood. «Думаю, что у нас частные инвесторы также умеренно влияют на цены акций», – говорит он.

Основной риск учёный видит в другом – в том, что ожидания таких инвесторов получить более высокую доходность, чем процент по банковским депозитам, могут не оправдаться. В Альфа-банке и вовсе считают, что в течение двух-трёх лет стоит ждать сразу нескольких потрясений. «Рынок розничных инвестиций связан с высокими рисками, которые население не умеет оценивать», – считает глава банка Владимир Верхошинский.

Многих новичков привлекло то, как быстро фондовые рынки восстановились после 20–30% просадки в марте, добавила Наталья Смирнова. «У них может сложиться неверное впечатление, что заработать на рынке легко, не разбираясь толком в выборе инструментов».

«Новички могут увлечься спекуляциями, маржинальной торговлей и продажей в шорт, что, с учётом их малой информированности и высокой эмоциональности, может привести к большим финансовым потерям и вообще отвратить от продолжения инвестиций на фондовом рынке», – согласен Александр Шадрин.

Многие эксперты последние месяцы не устают повторять, что фондовые рынки сильно оторвались от реальной экономики и сейчас «перегреты», что многие ценные бумаги стоят неоправданно дорого и стоит ждать разворота котировок – то есть их падения.

Начало сентября подтвердило эти опасения, говорит Смирнова. Индекс технологических компаний Nasdaq с 4 по 8 сентября упал почти на 10%. «Без каких-либо внешних факторов инвесторы начали продавать акции технологических компаний, видимо, полагая, что пора зафиксировать прирост, так как системно в экономике ничего не улучшилось, а рост на рынке явно опережает реальную ситуацию в экономике. Своими действиями инвесторы фактически обвалили рынок», – констатирует она.

Рост фондовых рынков в большей мере опирался на избыточную ликвидность на мировых рынках, чем на какие-либо достижения экономики. Неизбежно наступит момент сворачивания количественных смягчений в развитых странах и роста налогов для реструктуризации бюджетов. Это повлечёт за собой уход иностранного капитала с развивающихся рынков, падение или стагнацию цен акций, дефолты эмитентов высокорискованных облигаций. Такие негативные эффекты могут многократно усилиться для тех, кто разместил значительную часть своих активов в ценных бумагах и тем более использовал кредиты для их приобретения.

Спасёт ли ЦБ россиян от непозволительного риска?

Рост биржевого рынка в России создаёт «определённые риски», ещё в конце 2019 года признала председатель Банка России Эльвира Набиуллина. Чтобы их минимизировать, регулятор разработал проект закона, который ужесточит требования к начинающим инвесторам. В первоначальной версии документа предполагалось, что новички смогут вкладывать в иностранные акции и другие рискованные активы не более 50 000 рублей в год. После критики со стороны участников рынка от такого ограничения отказались.

Вместо этого Центробанк предлагает ввести тестирование для тех, кто хочет вложиться в рискованные активы.

В августе 2020 года ЦБ даже показал варианты этих тестов. «Это что-то похожее на мини-ЕГЭ, который состоит из трех-пяти вопросов, где ты выбираешь один правильный вариант ответа», рассказал представитель ЦБ. Проходить тесты физлицам-инвесторам придётся с 1 апреля 2022 года, когда вступит в силу законопроект о категоризации инвесторов.

Мнения экспертов в целом совпадают: особенно на этапе становления рынка граждан нужно оградить от возможных проблем. Но сделать это можно иначе. Например, Александру Абрамову больше импонирует подход Комиссии по ценным бумагам и биржам (SEC) США. Она требует, чтобы до продажи финансовых продуктов брокер обстоятельно разъяснил клиенту его риски, в том числе все свои конфликты интересов.

Наталья Смирнова уверена, что идея ЦБ с тестирование и вовсе не будет работать. «Это бесполезная затея: кто верит в возможность быстрого заработка, тот найдёт в интернете пирамиду с "гарантированной доходностью" или нереально успешный стартап – и вложится туда. И успешно потеряет деньги безо всяких тестов».

Сейчас в России доля частных инвесторов не превышает 5% от населения страны. По сравнению с развитыми экономиками это мало. «Потенциал огромен – по мировым меркам, в этом может участвовать более 50% взрослого населения. Это стратегический ориентир», – считает Вадим Логинов.

При действующей низкой ключевой ставке Банка России приток мелких инвесторов на фондовый рынок продолжится, уверен Александр Абрамов. И рост может продолжаться годами, если не произойдёт каких-то шоковых ситуаций в экономике, полагает он.

Но это связано скорее с растущей непривлекательностью условий банковских депозитов, чем с эффективностью работы фондового рынка и финансовых посредников. Хотелось бы, чтобы рост частных инвестиций на рынке сопровождался улучшением самих финансовых услуг, развитием новых технологий, конкуренцией и снижением издержек частных инвесторов, говорит Александр Абрамов - руководитель лаборатории анализа институтов и финансовых рынков РАНХиГС

Но даже в этих условиях бум частных инвестиций в России не остановится. По прогнозу экспертов, к концу 2021 года ценные бумаги будут уже у 10 млн. россиян. Значит, потрясения, о которых предупреждают эксперты, могут быть уже действительно массовыми.

.png&w=640&q=75)