Портфельные инвестиции являются одним из наилучших способов для получения пассивного заработка физических и юридических лиц. Для этого нет необходимости владельцем данных инвестиций нести серьезные усилия и тратить много времени [1, c. 5]. При адекватном формировании портфеля инвестиций риски, связанные с потерей капитала, носят минимальный характер. Термин «портфельное инвестирование» берет свое начало еще со времен выпуска ценных бумаг в обращение с использованием бумажных носителей. В то время инвестор покупал акции и облигации и буквально складывал их в портфель. На современном этапе подобная процедура состоит в приобретении ценных бумаг, эмитируемых различными эмитентами, при этом обращающихся в электронном виде [5].

Таким образом, на сегодняшний момент времени экономические субъекты для обеспечения защитой временно свободных денежных ресурсов от действия инфляционного фактора занимаются деятельностью по размещению их на банковских депозитах, покупают ценные бумаги государственных и муниципальных органов власти, а также корпоративные ценные бумаги. Помимо этого, экономические субъекты сами выступают в роли учредителей иных компаний [2, c. 5].

Руткаускас Т.К., д.э.н., профессор [3, c. 5; 4, c. 6], под финансовыми вложениями понимает инвестиции свободных денежных ресурсов в состав тех или иных финансовых инструментов (ценные бумаги, долговые обязательства и пр.).

В инвестиционный портфель в части финансовых вложений экономического субъекта могут быть включены разные ценные бумаги или иные финансовые инструменты (залоговые свидетельства, страховые полисы и т.д.).

Инвестиции, направляемые в состав финансовых инструментов, являются относительно новым явлением в практической финансово-хозяйственной и рыночной деятельности российских компаний.

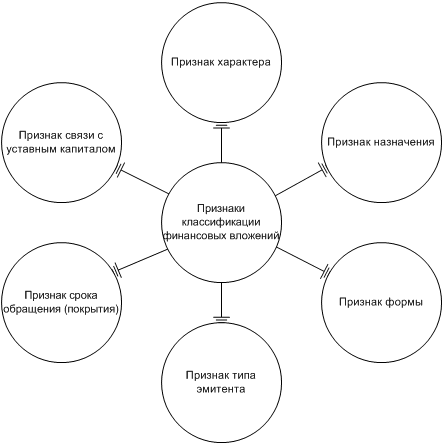

На рисунке 1 представлены признаки классификации финансовых вложений:

1) согласно признаку характера:

- долевые финансовые вложения (вклады в уставы иных юридических лиц, вклады в ведение совместной финансово-хозяйственной деятельности и т.д.);

- долговые финансовых вложения (предоставление займов, получение векселей и облигаций, а также возникшая дебиторская задолженность согласно договорам уступки права требования и т.д.);

- комбинированные финансовые вложения (приобретение конвертируемых облигаций, акций с правом покрытия в заданной сумме и в оговоренный срок);

2) согласно признаку назначения:

- финансовые вложения, приобретенные для получения дохода от их владения;

- финансовые вложения, приобретенные для перепродажи;

3) согласно признаку формы:

- акции;

- облигации;

- векселя и т.д.;

4) согласно признаку типа эмитента:

- ценные бумаги, эмитируемые государством;

- ценные бумаги, эмитируемые муниципальными органами власти;

- ценные бумаги, эмитируемые корпорациями;

- ценные бумаги зарубежных эмитентов;

5) согласно признаку срока обращения (покрытия):

- краткосрочные финансовые вложения (приобретенные на срок до одного года). Они отражаются в бухгалтерском балансе экономических субъектов в составе их оборотных активов;

- долгосрочные финансовые вложения (приобретенные на срок свыше одного года).

Они отражаются в бухгалтерском балансе экономических субъектов в составе их внеоборотных активов;

6) согласно признаку связи с уставным капиталом:

- финансовые вложения, приобретенные для образования уставного капитала;

- финансовые вложения в долговые ценные бумаги.

Рис. 1. Признаки классификации финансовых вложений

При этом здесь важно отметить то, что инвестиции в активы, обладающие материально-вещественной формой, а также в нематериальные активы, нельзя относить к категории финансовых вложений.

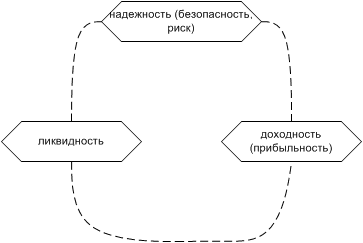

В качестве одного из главных видов финансовых вложений выступают инвестиции в ценные бумаги. При осуществлении оценки инвестиционно-финансовых качеств той или иной ценной бумаги нужно акцентировать внимание на следующие ее показатели (см. рис. 2):

- надежность (риск, безопасность), под которой понимается способность активов сохранять свою рыночную стоимость под влиянием со стороны рыночной конъюнктуры. Также это способность активов приносить доход, несмотря на влияние со стороны рыночной конъюнктуры. Возможность актива принести своему владельцу какой-либо убыток;

- доходность (прибыльность), под которой понимается соотношение между величиной дохода (прибыли) от управления актива и величиной его рыночной стоимости (или расходов на его приобретение);

- ликвидность, под которой понимается способность активов быть быстро обмененными на денежные средства.

Рис. 2. Инвестиционно-финансовые качества ценных бумаг

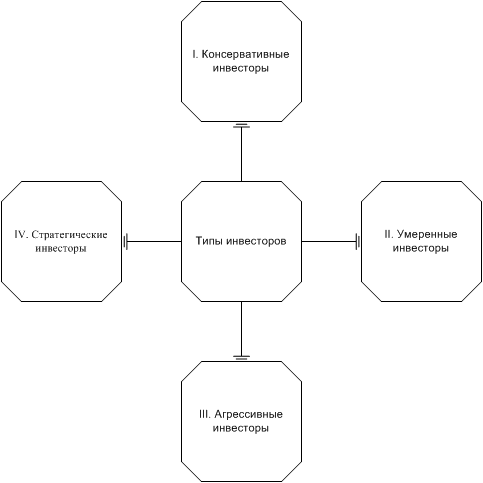

Предпочтение выбора инвестора в пользу конкретной ценной бумаги в большой степени обуславливается типом самого инвестора. Типы инвестора определяются согласно своей позиции к источнику получения дохода, к уровню доходности (прибыльности), риску вложения. Они приведены на рисунке 3.

Рис. 3. Типы инвесторов

I. Консервативные инвесторы.

Их нацеленность связана с получением непрерывного и одновременно с этим стабильного дохода на протяжении продолжительного временного отрезка. Они предпочитают инвестировать свои ресурсы в ценные бумаги с низкими рисковыми значениями, призванными обеспечивать непрерывный поток платежей в форме процентов или дивидендов, а именно в ценные бумаги, эмитируемые государством, а также в акции и облигации крупного бизнеса.

II. Умеренные инвесторы.

Их нацеленность связана с использованием в виде главного ориентира уровень дохода, способный формироваться и благодаря увеличению объема инвестиций, и за счет росту выплат по дивидендам и процентам. А также благодаря курсовой разнице при исчисленном рисковом уровне.

Период вложения в данной ситуации носит абсолютно неограниченный характер.

В качестве приоритетов в определении ценной бумаги для осуществления вложения выступают, чаще всего, акции и облигации представителей крупного и среднего бизнеса с высоким уровнем надежности, а также эмитируемые со стороны государственных и муниципальных (местных) органов власти ценные бумаги.

III. Агрессивные инвесторы.

Их нацеленность связана с получением предельно большой курсовой разницы, получаемой от совершения каждой сделки, для обеспечения спекулятивного увеличения размера вложений. Период инвестирования имеет рамки, связанные с продолжительностью протекания инвестиционной операции.

Рисковый уровень крайне высок. Предпочтение в деле определения ценных бумаг для вложения отдается в пользу высокодоходных (высоко прибыльных) финансовых инструментов субъектов малого бизнеса и венчурных компаний с большими рисковыми уровнями.

IV. Стратегические инвесторы.

Их нацеленность связана не с получением доходов на финансовом рынке, а на расширение своего влияния и на контроль над бизнесом с помощью покупки паритетного пакета акций. Срок для вложений здесь носит не ограниченный характер из-за стараний стратегических инвесторов сохранить свой контроль над бизнесом, позволяющий получать более высокие доходы относительно иных акционеров, и расширять области влияния.

В таблице представлена краткая характеристика инвестиционно-финансовых качеств существующих на современном этапе отдельных видов ценных бумаг.

Таблица

Краткая характеристика инвестиционно-финансовых качеств отдельных видов ценных бумаг

|

№ п / п |

Виды ценных бумаг |

Плюсы |

Минусы |

|---|---|---|---|

|

1 |

Обыкновенные акции |

Возможность для получения высоких дивидендных доходов во время осуществления финансово-хозяйственной деятельности, наличие высокого уровня ликвидность, возможность воздействия на повышение уровня доходности (прибыльности) и на уменьшение рисков с помощью принятия своего участия в менеджменте |

Отсутствие гарантий в получении дохода, высокий рисковый уровень, обусловленный возможностью дивидендных невыплат, потери капитала в случае банкротства бизнеса или его ликвидации. Нахождение в составе последней очереди лиц при возврате капитала в случае ликвидации бизнеса, отсутствие возможности мелких акционеров влиять на политику бизнеса |

|

2 |

Привилегированные акции |

Наличие стабильного уровня дохода в форме дивидендов при этом в независимости от итогов бизнес-деятельности. Возможность наличия высокого уровня ликвидности с помощью использования преимущественного права, связанного с осуществлением обратного выкупа акций. Небольшой рисковый уровень благодаря наличию первоочередного права, связанного с получением дивидендных доходов и разделом имущественного комплекса в случае ликвидации бизнеса |

Во время результативной деятельности суммы дивидендных выплат могут быть меньше относительно обыкновенных акций. Наличие более низкого уровня ликвидности на финансовом рынке. Наличие возможности для осуществления обратного выкупа при отсутствии желания у акционера, ограничение возможности для влияния на менеджмент |

|

3 |

Закладочные облигации |

Наличие стабильной величины дохода, наличие хорошей ликвидности, слабый рисковый уровень благодаря возможности использования гарантии на возврат долга и первоочередного права на возврат инвестиций в случае ликвидации бизнеса |

Наличие более низкой величины дохода относительно иных видов облигаций, отсутствие права, связанного с принятием участия в менеджменте |

|

4 |

Беззакладные облигации |

Наличие стабильной величины дохода. Наличие большего процента относительно закладных облигаций |

Высокий рисковый уровень благодаря отсутствию надежного обеспечения и отсутствию права, связанного с выставлением имущественных претензий к бизнесу в случае невыплат долгов. Отсутствие права, связанного с принятием участия в менеджменте |

|

5 |

Конвертируемые облигации |

Наличие стабильной величины дохода, слабый рисковый уровень благодаря возможности использования права, связанного с обменом на акции, а также первоочередного права на возврат инвестиций в случае ликвидации бизнеса |

Наличие более низкого уровня дохода относительно иных видов облигаций. Отсутствие права, связанного с принятием участия в менеджменте |

Таким образом, важнейшим элементом современной экономики является финансовые вложения в целом и ценные бумаги, в частности. Их появление обусловлено наличием объективных обстоятельств, связанных с возникновением свободного рынка капиталом в мире и в стране. Согласно одному из представленных в данной части исследования под финансовыми вложениями понимает инвестиции свободных денежных ресурсов в состав тех или иных финансовых инструментов (ценные бумаги, долговые обязательства и пр.). Инвесторы размещают свои денежные средства в состав финансовых вложений с целью извлечения процентных доходов и, в конечном счете, прибыли.

На сегодняшний момент времени принято выделять несколько способов классификации портфельных инвестиций согласно следующим применяемым критериям:

- согласно источнику получения дохода по ценным бумагам;

- согласно уровню риска вложений.

В первой ситуации инвестиции делятся на следующие две разновидности:

- портфели роста;

- портфели дохода.

С целью комплектования портфеля роста применяются ценные бумаги, генерирующие для инвестора доход в результате роста уровня их рыночной стоимости. Как правило, именно для данной цели используются акции.

Портфели дохода дают возможность инвестору извлекать прибыль от получения дополнительных выплат благодаря использованию ценных бумаг. Как правило, это купонные выплаты по облигациям и дивидендные выплаты по акциям. С целью комплектования этого типа портфеля применяются ценные бумаги с рыночной и финансово-экономической точки зрения надежных компаний. Во второй ситуации инвестиции делятся на следующие две разновидности:

- низко рисковые портфели (схожи с портфелями дохода);

- средне рисковые портфели (при ведении инвестиционной деятельности предполагается достижение оптимального соотношения между уровнями риска и доходности);

- высоко рисковые портфели (предполагается вложение в акции, как правило, венчурных компаний).

Резюмируя итоги исследования, необходимо отметить то, что одним из ключевых видов финансовых вложений выступают инвестиции в ценные бумаги. Они обладают большим количеством оценочных качественных характеристик. В роли главных из них выступает вид ценной бумаги, ее ликвидность и доходность (прибыльность). По результатам рассмотрения понятия и сущности ценных бумаг необходимо отметить, что под их портфелем необходимо понимать конкретный набор акций, облигаций с разным уровнем обеспеченности и риска, а также бумаг с фиксированным (гарантированным государством) доходом, т.е. с минимальным уровнем риска несения убытков по основной сумме и текущим поступлениям.

.png&w=640&q=75)