В настоящее время на агропродовольственном рынке присутствует большое разнообразие мясной продукции, что обусловлено благоприятной конкурентной средой и присутствием на рынке многочисленных отечественных (преимущественно, вследствие событий 2014 года) и зарубежных производителей. В погоне за целевым потребителем производители интенсивно стремятся расширить ассортимент выпускаемой продукции, зачастую прибегая к использованию все более изощренных пищевых добавок, вследствие чего пренебрегают качеством и безопасностью готовой продукции [1, c. 227]. В целях выявления основных потребностей россиян в отношении ассортимента, качества и свойств мясной продукции на первом этапе разработки новой бесконсервантной сонотехнологии [2, c. 45] было реализовано социологическое исследование. Разработана анкета, которая впоследствии была цифровизована посредством инструмента Google-таблицы и опубликована в сети «Интернет» по адресу, после чего она рассылалась точечно по адресам корпоративных электронных почт Российского научно-исследовательского института экономики, политики и права в научно-технической сфере и по адресам электронных почт сотрудников и студентов технологического факультета Российского государственного аграрного университета им. К.А. Тимирязева.

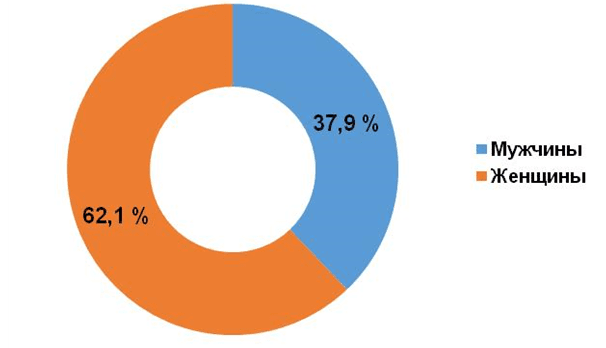

В опросе приняли участие 73 человека. По гендерному принципу, среди респондентов доминировали женщины – 62,1 % (рис. 1).

Рис. 1. Гендерное распределение респондентов (%)

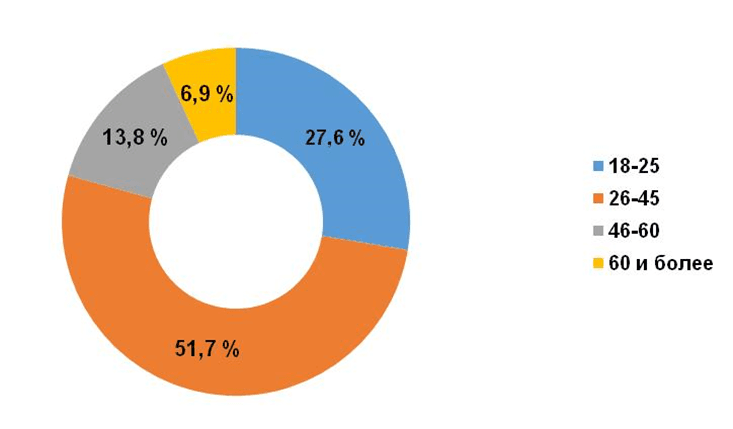

На рисунке 2 отражено распределение респондентов по возрастным категориям. Всего было выделено четыре категории граждан:

1) от 18 до 25 лет;

2) от 26 до 25 лет;

3) от 46 до 60 лет;

4) от 60 лет и старше.

По возрастному критерию наибольший интерес к опросу проявила категория от 26 до 45 лет (51,7 %), на втором месте – категория от 18 до 25 лет (27,6 %), на третьем – категория от 46 до 60 лет (13,8 %). Наименьшее число проголосовавших было зафиксировано среди категории старше 60 лет (6,7 %).

Рис. 2. Распределение респондентов по возрастам (%)

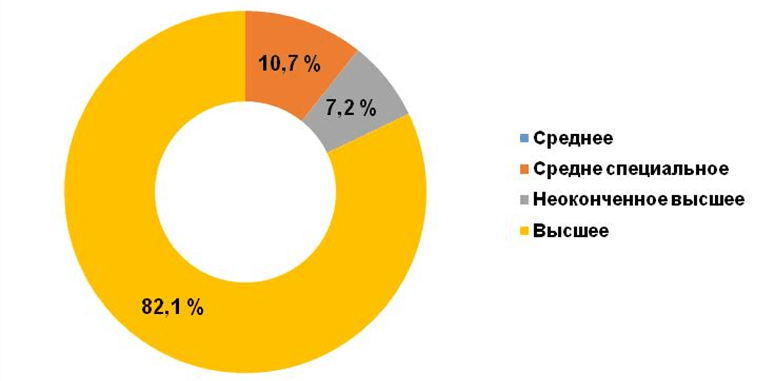

В настоящем опросе приняли участие потребители, в большей степени, с оконченным высшим образованием (82,1 %). Средне-специальное образование имели 10,7 %, неоконченное высшее – 7,1 % опрошенных (рис. 3).

Рис. 3. Распределение респондентов по уровню образования (%)

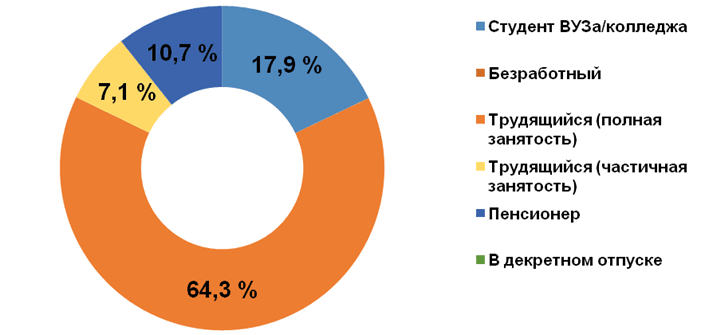

Более половины опрошенных (71,4 %) находились в статусе трудящихся, из них, полную занятость имели 64,3 %, частичную – 7,1 %. Менее четверти респондентов (17,1 %) оказались студентами ВУЗов и колледжей, еще менее весомый процент заняли вышедшие на пенсию россияне (10,7%). Ни один из представителей категорий «В декретном отпуске» и «Безработный» в опросе не участвовали (рис. 4).

Рис. 4. Распределение респондентов по роду деятельности (%)

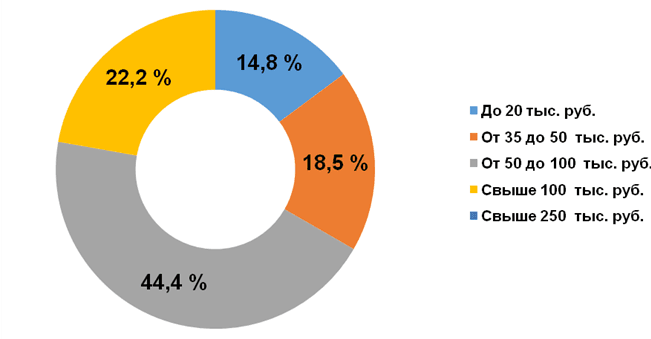

Большинство опрошенных имели среднемесячный семейный доход от 50 до 100 тыс. руб. (44,4 %). Свыше 100 тыс. руб. имеют в месяц 22,2 % опрошенных. От 35 до 50 тыс. руб. в месяц имеют 18, 5 % респондентов и 14, 8 % имеют среднемесячный доход внутри семьи менее 20 тыс. руб. (рис. 5).

Большинство респондентов, участвовавших в анкетировании, имели в семье детей до 18 лет (64,3 %).

Обращаясь к анализу географии респондентов, можно отметить, что в опросе приняли участие в основном жители Москвы и Московской области (85,2 %), помимо того Мурманская (3,7 %), Костромская (3,7 %) и Свердловская область (7, 4 %).

Рис. 5. Среднемесячный семейный доход респондентов (%)

Таким образом, среднестатистический портрет респондента представляет собой: женщины (в большей степени) и мужчины в возрасте от 26 до 45 лет, имеющие оконченное высшее образование, трудящиеся и находящиеся на полной занятости, средний заработок семьи которых составляет от 50 до 100 тыс. руб. и свыше 100 тыс. руб. в месяц, имеющие детей до 18 лет и проживающие на территории Москвы и Московской области.

Одним из первых в анкете был предусмотрен вопрос об употреблении мясной продукции респондентом и его семьей, при положительном ответе, опрашиваемый продолжал отвечать на последующие вопросы, при отрицательном ответе – форма закрывалась, и опрос был окончен (3,4 % ответили, что они и их семья мясо не употребляют). Вследствие чего, можно утверждать, что большинство опрошенных и их семей (89,7 %) активно употребляют мясо и мясопродукты. Также 6,9 % потребителей выбрали вариант ответа, при котором они сами не употребляют в пищу мясо, однако кто – то из членов их семьи употребляет.

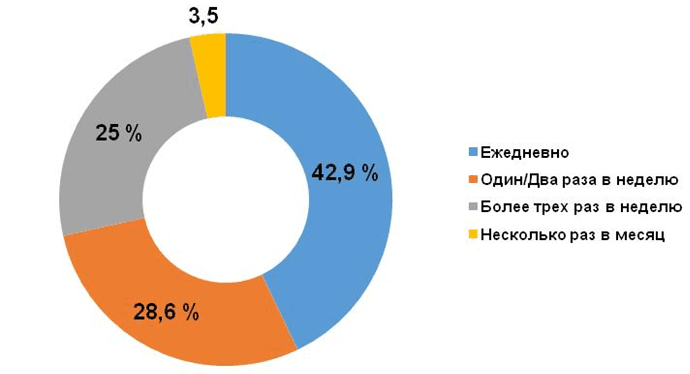

Частота потребления мясной продукции разнилась (рис. 6). Среди респондентов ежедневно мясную продукцию употребляют менее половины (42,9 %), один / два раза употребляют чуть больше четверти опрошенных (28,6 %), ровно ¼ (25 %) употребляют мясо более трех раз в неделю.

Среди всех участвовавших в опросе встретились граждане, которые употребляют мясную продукцию достаточно редко порядком нескольких раз в месяц, их число составило 3,6 % от общего числа респондентов.

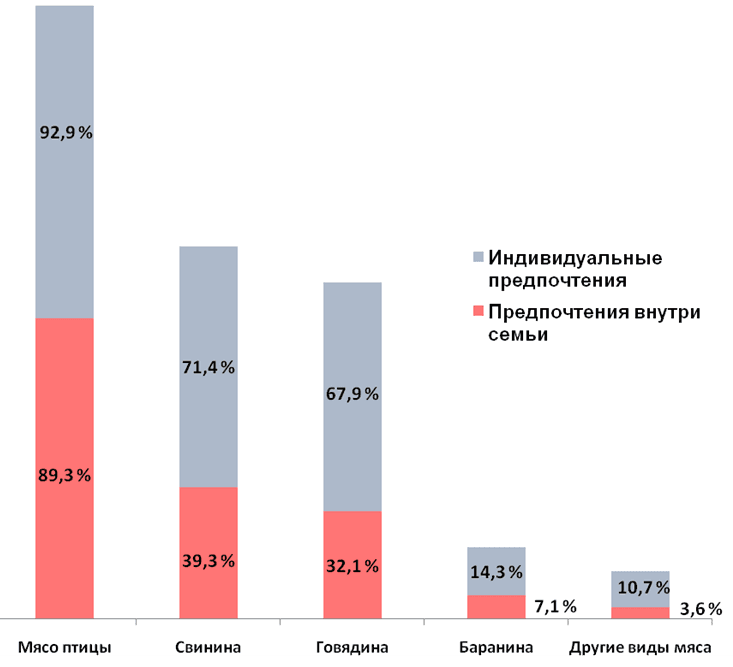

Анализируя индивидуальные предпочтения респондентов, можно отметить, что в тройку наиболее востребованных видов мяса среди опрошенного населения, попали (в порядке убывания) мясо птицы (курица, индейка и др.) (92,9%), свинина (71,4 %) и говядина (67,9 %) (рис. 7). На третьем месте оказалась баранина (14,3 %). Другим видам мяса (мясо кролика, косули, конина и др.) отдавалось наименьшее предпочтение (10,7 %).

Рис. 6. Частота употребления мясной продукции респондентами (%)

Похожую, но все же отличающуюся, картину имели предпочтения внутри семьи респондентов. Мясо птицы (курица, индейка и др.) (89,3 %), свинина (39,3 %) и говядина (32,1 %) все так же лидировали. Вдвое меньшее число респондентов в отношении предпочтений семьи проголосовали в пользу баранины (7,1 %) и других видов мяса (мясо кролика, косули, конина и др.) (3,6 %).

Рис. 7. Востребованность различных видов мяса среди респондентов и их семей (%)

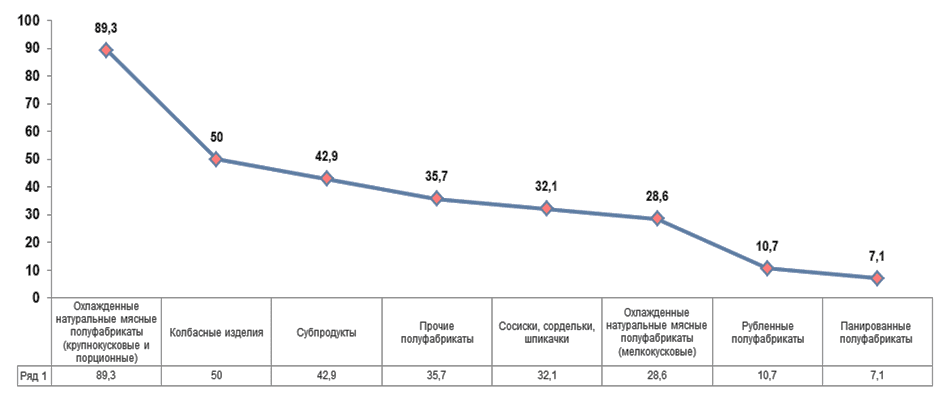

Группа охлажденных мясных полуфабрикатов оказалась наиболее популярной среди потребительских предпочтений и составила 117,9 % (рис. 8). Среди этой группы:

- крупнокусковые (котлетное мясо, корейка, грудинка, вырезка) и порционные (антрекот, бифштекс, филе, эскалоп, шницель, котлета натуральная) полуфабрикаты приобретают 89,3 % потребителей;

- мелкокусковые полуфабрикаты (бефстроганов, поджарка, гуляш, суповой набор, мясо для шашлыка, рагу, филе куриное, окорочка куриные) приобретают 28,6 % потребителей.

Рис. 8. Востребованность видов мясной продукции среди респондентов и их семей (%)

На втором месте после охлажденного мяса оказались колбасные изделия – вареные, варено-копченые, полукопченые, сырокопченые и др., их выбрали 50% респондентов. Третью позицию заняли субпродукты – печень, сердечки, желудки, язык и др. (42,9%). «Прочие полуфабрикаты (зразы, кнели, мясной фарш, перцы замороженные, пельмени и др.)» и «Сосиски, сардельки, шпикачки» оказались примерно на равных позициях – 35,7% и 32,1% соответственно. Наименьших потребительским спросом, согласно опросу, пользуются рубленные полуфабрикаты – котлеты – Московские, Киевские, Домашние, шницели и др. (10,7%) и панированные полуфабрикаты – котлеты отбивные, шницель отбивной, ромштекс (7,1%).

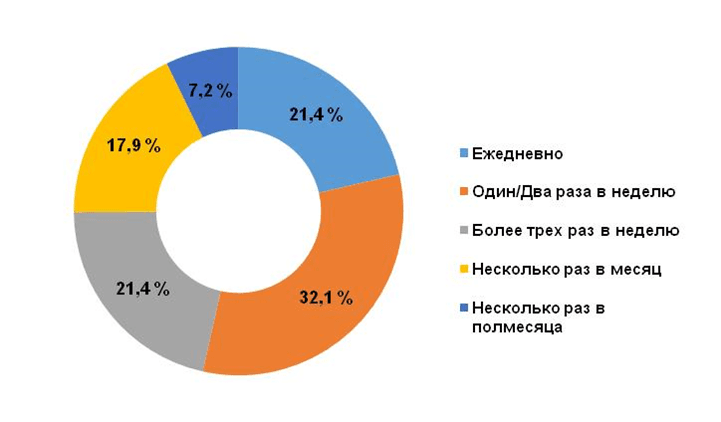

Частота потребления охлажденных натуральных мясных полуфабрикатов (крупнокусковых, мелкокусковых и порционных) составила в большей мере один / два раза в неделю (32,1%), ежедневно (21,4%) и более 2 раз в неделю (21,4%). Несколько раз в месяц охлажденное мясо употребляют 17,9% респондентов, несколько раз в полмесяца употребляют – 7,1% (рис. 9).

Рис. 9. Частота потребления респондентами охлажденных натуральных мясных полуфабрикатов (%)

Говоря про отношение потребителей к продуктам с увеличенным сроком хранения, 57,1 % опрошенных относятся к такому роду продуктов настороженно, но при научном объяснении готовы попробовать их. Положительное отношение изъявили и поддержали призыв идти в ногу со временем 17,9 % респондентов, в то время как 14,9 % граждан оказались категорически против продуктов с увеличенным сроком хранения. Оставшиеся респонденты, ввиду неимения информации по данному вопросу, воздержались от выбора того или иного ответа.

Достаточно информативным оказался анализ ответов на вопрос, сформулированный следующим образом: «Считаете ли Вы, что употребление продуктов питания, обработанных ультразвуком, пагубно для здоровья человека?». Большинство респондентов (более половины) в разных формах сформулировали свою неосведомленность о данной технологии, высказали незнание, неуверенность и неоднозначность их отношения к новой технологии ввиду того, что последние не владеют информацией (53,5 %). Тем не менее, 34,6 % ответили, что не считают употребление продуктов питания, обработанных ультразвуком, пагубным для здоровья человека. В то время как, 11,5 % ответили, что обработанные сонохимическим способом продукты имеют однозначно негативное влияние на организм человека, по их мнению.

В ходе анкетирования, 64,3 % опрошенных указали, что для них является важным фактом то, что при изготовлении охлажденных мясных полуфабрикатов не используются консерванты и др. пищевые добавки. В то время как, 32,1 % указали важность этого фактора, однако одновременно с тем, высказали свое осознание того, что без использования пищевых добавок не обойтись при производстве пищевых продуктов. Факт отсутствия в составе пищевой продукции синтетических пищевых добавок оказался не важен для 3,6 % респондентов.

Информативным явился также анализ ответов на вопрос: «Если бы на рынке появилось охлажденное мясо, изготовленное без пищевых добавок и консервантов, но стоило бы дороже обычного, готовы ли Вы переплатить за качество?». Большинство ответили, что готовность приобретения ими высококачественного мясного продукта прямо коррелирует с величиной наценки, устанавливаемой на новый вид продукции (78,6 %). Однако порядком 17,9 % респондентов готовы покупать продукт, изготовленный без применения в технологии их приготовления пищевых добавок, при любых обстоятельствах. Важно, что 3,6 % опрошенных не готовы покупать продукты, произведенные без использования пищевых добавок, ввиду того, что не видят в этом смысла.

Мясная продукция приобретается респондентами, в большей мере, в супермаркетах (64,3 %) и магазинах шаговой доступности (50%). На третьем месте стоят специализированные магазины здорового питания (ВкусВилл, Мясновъ и др.). Также популярны среди опрошенных потребителей гипермаркеты (28,6 %) и фермерские рынки (21,4 %). Наименьшим спросом пользуется продукция частных производителей (7,1%) и продовольственных интернет – магазинов (3,6 %).

Наиболее популярными торговыми сетями, в которых респонденты приобретают мясо и мясопродукты, по результатам голосования выступили: «Пятерочка» (55,6 %), «Перекресток» (40,7 %), «Ашан» и «Вкус Вилл» (37%). Также респондентами были выделены «Магнит» и «Дикси» (25,9 %), «Лента» (22,2 %), «Виктория», «BILLA» и «Мясновъ» (18,5 %), «Верный» (7,4 %), «Магнолия» и «Азбука Вкуса» (3,7 %). Кроме того, 3,7 % отмечены магазины: «Хороший Вкус», Интернет – магазин «Утконос», «Гипербола», «Карусель», «Глобус», «Спар» и Мясокомбинат «Останкино».

Фаворитами среди производителей мясной продукции вследствие опроса оказались: Петелинская птицефабрика (51,9 %), Мираторг (48,1 %), Вкус Вилл (33,3 %), Останкино (29,6 %), Микоян (25,9 %), Мясновъ (22,2 %), Черкизово и Globus (14,9 %), Великолукский МК (11,1 %). Собственные производства сетей Ашан и Окей, а также марку ИндиЛайт выбрали 7, 4 % опрошенных, а марку Карусель – 3,7 %. Так же были упомянуты производители Приосколье, Белая птица, РусАгро, Калужский фермер, Хороший Вкус, Мясницкий ряд, на каждого, из которых пришлось 3,7 % голосов опрошенных.

В отношении упаковочных материалов, на равном и достаточно высоком уровне оказались востребованы вакуумная упаковка, СКИН упаковка и упаковка в лотки, ведра из полиэтилена и пластмасс (48,1 %). Также достаточно популярной оказалась, согласно опросу, экологически чистая упаковка (29,6%). Полиэтиленовые пакеты и пленка получили наименьшее число голосов (11,1 %).

Было выявлено, что в большинстве своем, потребители доверяют личному опыту в отношении выбора мясной продукции (78,6 %). Так же доверяют отзывам социума (друзей/коллег/знакомых) о качестве мяса и мясопродуктов (53,6 %). Также к источникам информации о мясной продукции отнесены интернет – порталы (14,3 %) и телевидение (3,6 %). Радио, журналы, газеты и специализированная литература не были указаны ни одним из опрошенных в разделе «источников информации».

Анализируя факторы, влияющие на выбор конкретного мясного продукта, можно отметить, что для отечественного потребителя ключевыми показателями являются уровень качества (85,8 %) и ценовой фактор (71,4 %). Также немаловажное значение представляет наличие скидок и акционных предложений на продукцию (35,7 %), что также отчасти сопряжено с ценовым фактором. Важны известность торговой марки (35,7 %) и принадлежность продукции отечественному производителю (28,6 %). Наличие надписей: «Без ГМО» и «Без консервантов» оказались важны для 17,9 % опрошенных. А дизайн и информативность упаковки – для 14,3 %. Использование при производстве продукта инновационных (новых) безопасных технологий оценили 7,1 % респондентов. Наличие на прилавке мясной продукции выбрали также 7,1 % опрошенных.

.png&w=640&q=75)