Актуальность исследования

В условиях постоянно меняющейся глобальной экономической среды и возрастающей конкуренции управление инвестиционными потоками на промышленных предприятиях приобретает особую актуальность. Эффективное распределение инвестиционных ресурсов не только способствует технологическому обновлению и расширению производственных мощностей, но и является решающим фактором устойчивого развития и конкурентоспособности предприятия на рынке.

Современный экономический климат характеризуется высокой динамикой технологических инноваций, изменениями в законодательстве, колебаниями спроса и предложения, а также ростом значимости экологических и социальных факторов. В таких условиях становится критически важным обладать гибкими и адаптивными стратегиями управления инвестициями, которые позволяют не только эффективно реагировать на текущие вызовы, но и антиципировать будущие тенденции и риски.

Помимо этого, проблематика управления инвестиционными потоками тесно связана с необходимостью привлечения внешнего финансирования, включая частные инвестиции и государственно-частное партнерство, что делает вопросы корпоративного финансового менеджмента особенно актуальными для руководителей и специалистов промышленных предприятий.

В этом контексте исследование, посвященное управлению инвестиционными потоками на промышленных предприятиях, представляет значительный интерес не только для узкого круга специалистов в области финансового менеджмента, но и для широкого спектра заинтересованных сторон, включая инвесторов, руководителей предприятий, государственных регуляторов и академическое сообщество.

Цель исследования

Исследование направлено на изучение комплекса методов и инструментов управления инвестициями в условиях промышленности, с целью выявления и систематизации эффективных подходов и практик, которые могут способствовать улучшению инвестиционных процессов на предприятиях. В условиях глобализации и постоянных технологических изменений, вопросы эффективного распределения инвестиционных ресурсов становятся особенно актуальными, так как они напрямую влияют на способность предприятий расширять производство, внедрять новшества и удерживать конкурентоспособность.

Цель исследования – провести глубокий анализ текущего состояния управления инвестиционными потоками на промышленных предприятиях, оценить факторы, влияющие на эффективность инвестиционной деятельности, а также рассмотреть методы и инструменты стратегического планирования, анализа рисков и оценки инвестиционных проектов.

Материалы и методы исследования

В исследовании активно используются как теоретические, так и практические материалы, а также различные методы исследования для обеспечения всестороннего анализа и оценки процессов управления инвестициями. В качестве основных источников информации выступают актуальные научные работы и статьи в специализированных журналах, аналитические отчеты международных и национальных финансовых организаций, а также кейс-стади, демонстрирующие реальные примеры управления инвестиционными потоками на предприятиях. Значительное внимание уделяется изучению законодательных и нормативных документов, регулирующих инвестиционную деятельность.

Для достижения поставленных целей в статье применяется комплекс методов анализа. Качественный анализ используется для глубокого понимания стратегий, политик и практик управления. Моделирование и прогнозирование предоставляют возможности для оценки будущих результатов применения различных инвестиционных стратегий, в то время как сравнительный анализ дает возможность изучить и сопоставить практики управления инвестициями в разных странах и отраслях.

Такой подход к исследованию обеспечивает глубокое понимание текущего состояния управления инвестиционными потоками на промышленных предприятиях, выявляет ключевые вызовы и возможности, а также способствует разработке эффективных рекомендаций для улучшения инвестиционной политики и практик, направленных на укрепление конкурентоспособности и стимулирование устойчивого развития предприятий.

Вот несколько ученых, которые внесли значительный вклад в данное направление: Г.Д. Крылова, Ф. Котлер, Н.А. Румачик и другие.

Результаты исследования

Промышленные предприятия стоят перед необходимостью непрерывного обновления технологий, расширения производства и улучшения качества продукции для поддержания своей конкурентоспособности. В этом контексте управление инвестиционными потоками – это не только оценка и выбор наиболее эффективных проектов, но и стратегическое планирование, оптимизация ресурсов и адаптация к изменениям внешней среды.

Стратегическое планирование инвестиций играет центральную роль в обеспечении устойчивого развития и роста промышленных предприятий. Этот процесс начинается с четкого понимания долгосрочных целей организации, которые могут включать расширение производственных мощностей, внедрение новых технологий, улучшение эффективности или увеличение рыночной доли. Определение этих целей требует глубокого анализа внешней и внутренней среды предприятия (таблица 1).

Таблица 1

Ключевые этапы стратегического планирования инвестиций

| Этап | Описание |

| Анализ внешней среды | Изучение рыночных тенденций, конкурентной обстановки, экономических и политических условий для идентификации возможностей и угроз. |

| Анализ внутренней среды | Оценка финансовых ресурсов, человеческого капитала, технологической базы и производственных мощностей для определения сильных и слабых сторон предприятия. |

| Разработка инвестиционной стратегии | Выбор направлений для инвестирования, определение объемов инвестиционных ресурсов и разработка планов действий на основе анализа внешней и внутренней среды. |

| Анализ рисков и потенциальной отдачи | Оценка вероятности возникновения рисков и их воздействия на деятельность предприятия, а также оценка ожидаемой доходности проектов. |

Эта таблица предоставляет обзор процесса стратегического планирования инвестиций, начиная с анализа внешних и внутренних условий, разработки стратегии и завершая оценкой рисков и доходности инвестиционных проектов.

В целом, стратегическое планирование инвестиций требует тщательного подхода и глубокого понимания как внешней среды, так и внутренних возможностей предприятия. Это позволяет не только минимизировать риски, но и обеспечить максимальную отдачу от инвестиций, способствуя достижению стратегических целей предприятия.

Для оценки инвестиционных проектов и определения их эффективности промышленные предприятия используют ряд финансовых инструментов. Рассмотрим наиболее распространенные из них:

- Чистая Приведенная Стоимость (NPV)

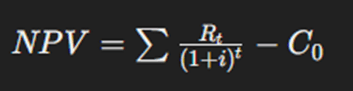

Чистая приведенная стоимость (Net Present Value, NPV) – это метод, позволяющий оценить текущую стоимость будущих денежных потоков проекта, дисконтированных с использованием заданной ставки дисконтирования (рисунок 1).

Рис. 1. Формула для расчета NPV

Где Rt – денежный поток в период t, i – ставка дисконтирования, C0 – первоначальные инвестиции. Проект считается выгодным, если его NPV больше нуля.

- Внутренняя Норма Доходности (IRR)

Внутренняя норма доходности (Internal Rate of Return, IRR) – это ставка дисконтирования, при которой NPV инвестиционного проекта равна нулю. IRR показывает максимально возможную доходность проекта, сравнивая ее с затратами. Проект считается приемлемым, если его IRR превышает среднерыночную ставку дохода по аналогичным инвестициям [1, c. 108].

- Период Окупаемости

Период окупаемости (Payback Period) – это время, необходимое для того, чтобы сумма денежных потоков от инвестиции покрыла первоначальные затраты на проект. Этот метод не учитывает временную стоимость денег, но дает представление о скорости возврата инвестиций. Короткий период окупаемости обычно предпочтительнее, поскольку он снижает риски для инвестора.

- Индекс Рентабельности (PI)

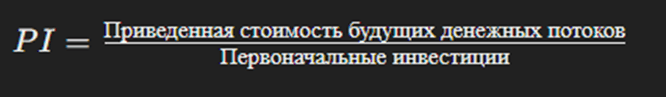

Индекс рентабельности (Profitability Index, PI) или коэффициент эффективности инвестиций – это отношение приведенной стоимости будущих денежных потоков к первоначальным инвестициям. Если индекс больше 1, проект считается выгодным, поскольку ожидаемые доходы превышают затраты (рисунок 2).

Рис. 2. Коэффициент эффективности инвестиций

На практике выбор метода оценки зависит от специфики проекта, доступности информации и предпочтений менеджмента. Комплексный подход, включающий использование нескольких методов, позволяет получить более полную картину эффективности проекта, учитывая, как временную стоимость денег, так и риски.

При этом важно помнить, что каждый из этих методов имеет свои ограничения. Например, NPV и IRR учитывают временную стоимость денег, но могут быть сложными для понимания без финансовой подготовки. Период окупаемости, с другой стороны, легок для понимания, но игнорирует доходы, получаемые после окупаемости проекта, и не учитывает временную стоимость денег.

Таким образом, эффективное управление инвестиционными потоками требует не только выбора подходящих методов оценки, но и глубокого понимания их преимуществ и ограничений, а также умения интегрировать их выводы в общий контекст стратегического планирования и управления рисками на предприятии [2, c. 29].

Управление рисками играет ключевую роль в процессе управления инвестиционными потоками на промышленных предприятиях. Это процесс, включающий идентификацию, анализ, оценку и минимизацию потенциальных рисков, которые могут повлиять на достижение инвестиционных целей предприятия. Он требует комплексного подхода и применения различных инструментов и стратегий.

Первым шагом в управлении рисками является их идентификация. Риски могут быть различного типа, включая финансовые, операционные, рыночные, юридические, экологические и другие. Процесс идентификации включает сбор и анализ информации о потенциальных угрозах, которые могут повлиять на проекты или операции предприятия. Источники информации могут включать внутренние отчеты, рыночные исследования, аналитические отчеты, нормативные акты и экспертные мнения.

После идентификации рисков следует их анализ и оценка. Целью этого этапа является определение вероятности возникновения каждого риска и его потенциального воздействия на проект или операции предприятия. Анализ может проводиться с помощью количественных и качественных методов, таких как анализ чувствительности, сценарный анализ и моделирование Монте-Карло. Это позволяет классифицировать риски по степени их значимости и определить приоритеты в их управлении.

На основе анализа и оценки рисков разрабатываются стратегии их управления (таблица 2).

Таблица 2

Основные стратегии управления рисками

| Стратегия | Описание |

| Избегание риска | Принятие решений о неучастии в проектах с высоким уровнем риска. |

| Минимизация риска | Принятие мер для снижения вероятности возникновения риска или его воздействия, например, через технологические улучшения или реструктуризацию проекта. |

| Передача риска | Использование страхования, деривативов или контрактов для передачи риска третьей стороне. |

| Принятие риска | Осознанное принятие риска с учетом потенциальной выгоды, например, в случаях, когда риск сопоставим с ожидаемым доходом. |

Эти стратегии представляют собой различные подходы к управлению потенциальными рисками, с которыми сталкиваются промышленные предприятия в процессе реализации инвестиционных проектов. Выбор конкретной стратегии зависит от специфики риска, его потенциального воздействия на проект и общей стратегии управления рисками предприятия.

Управление рисками – это не разовая задача, а непрерывный процесс. После реализации стратегий управления рисками необходимо проводить регулярный мониторинг ситуации, чтобы отслеживать изменения во внешней и внутренней среде, а также эффективность принятых мер. Это может потребовать корректировки стратегий управления рисками в соответствии с новыми данными или изменяющимися условиями [3, c. 163].

Эффективное управление рисками позволяет промышленным предприятиям минимизировать потенциальные потери и повысить вероятность успешной реализации инвестиционных проектов, тем самым обеспечивая устойчивое развитие и рост.

Оптимизация инвестиционного портфеля является критически важной задачей для обеспечения устойчивого роста и минимизации рисков на промышленных предприятиях. Основная цель оптимизации – создание такого портфеля инвестиций, который приносит максимальную доходность при заданном уровне риска. Для достижения этой цели используются различные стратегии и подходы.

Одним из основных принципов оптимизации инвестиционного портфеля является диверсификация. Это процесс распределения инвестиционных средств между различными активами или проектами, чтобы уменьшить риск потерь. Диверсификация может быть реализована через инвестиции в различные отрасли, географические регионы, типы активов и инвестиционные инструменты. Идея заключается в том, что негативное воздействие одних активов может быть компенсировано положительным воздействием других, тем самым снижая общий риск портфеля.

Эффективная стратегия оптимизации также включает баланс между краткосрочными и долгосрочными инвестициями. Краткосрочные инвестиции обычно связаны с меньшим риском и меньшей доходностью, но обеспечивают ликвидность и стабильность. Долгосрочные инвестиции могут предложить более высокую доходность, но с большим риском и меньшей ликвидностью. Сбалансированный подход позволяет предприятию планировать на будущее, сохраняя при этом гибкость и стабильность в краткосрочной перспективе.

При формировании инвестиционного портфеля важно учитывать уровень риска, с которым готово мириться предприятие. Различные активы и проекты имеют разный уровень риска, от высокорискованных стартапов до более стабильных государственных облигаций. Определение аппетита к риску помогает в выборе соответствующих инвестиций и определении их доли в общем портфеле [4, c. 123].

Инвестиционный портфель требует регулярного пересмотра и ребалансировки для учета изменений в рыночных условиях, финансовом состоянии предприятия и достижении стратегических целей. Это может включать корректировку долей отдельных активов, продажу неперспективных инвестиций и покупку новых, более перспективных активов.

Для оптимизации инвестиционного портфеля можно использовать различные математические модели и программное обеспечение. Одной из известных моделей является модель Марковица, которая позволяет находить эффективный фронт портфеля, максимизируя ожидаемую доходность для каждого уровня риска. Применение таких моделей требует глубоких знаний в области финансов и статистики, но они могут значительно повысить эффективность управления инвестициями.

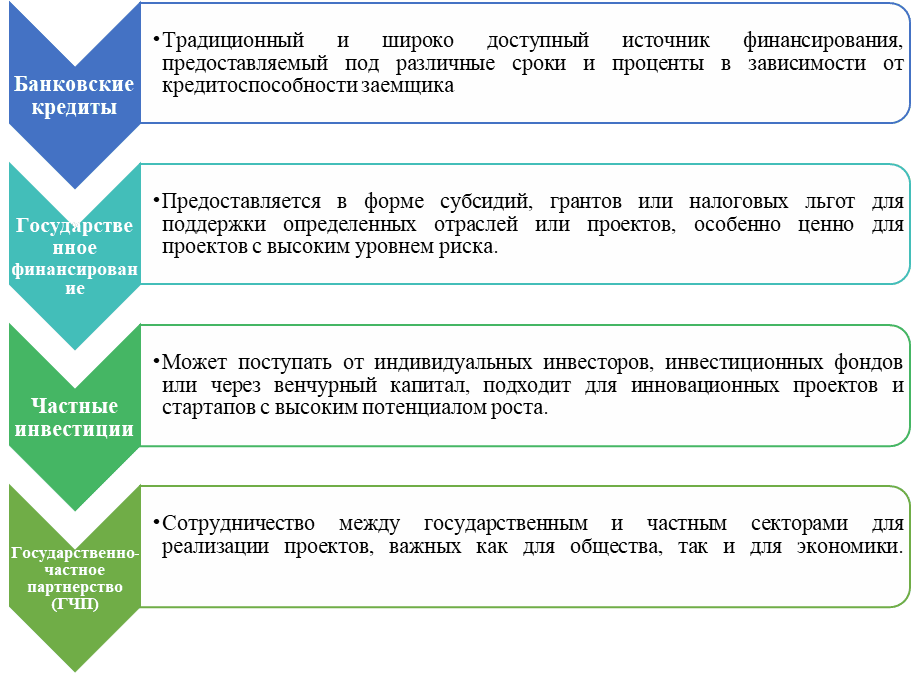

Привлечение внешнего финансирования играет важную роль в развитии и модернизации промышленных предприятий. Эффективное управление инвестиционными потоками включает в себя поиск и использование различных источников финансирования, каждый из которых имеет свои преимущества и условия. Рассмотрим ключевые источники внешнего финансирования на рисунке 3.

Рис. 3. Источники привлечения инвестиций для промышленных предприятий

Каждый из этих источников финансирования имеет свои особенности и требования к проектам. Выбор подходящего источника зависит от целей и условий конкретного инвестиционного проекта, а также от стратегических приоритетов промышленного предприятия. Баланс между различными источниками финансирования и их эффективное использование позволяют максимизировать рост и развитие предприятия, обеспечивая его конкурентоспособность на рынке [5, c. 1529].

Выводы

Эффективное управление предполагает не только выбор выгодных инвестиционных проектов, но и комплексную работу по стратегическому планированию, оценке и управлению рисками, оптимизации инвестиционного портфеля и привлечению финансирования из различных источников.

Основные аспекты, такие как стратегическое планирование инвестиций, методы их оценки, управление рисками, оптимизация портфеля и привлечение инвестиций, формируют основу для принятия обоснованных решений и создания устойчивого финансового будущего для предприятия. Использование разнообразных инструментов и подходов, таких как диверсификация портфеля, баланс между риском и доходностью, а также выбор оптимальных источников финансирования, помогает минимизировать риски и максимизировать доходы от инвестиционной деятельности.

В условиях высокой конкуренции и быстро меняющейся экономической среды, управление инвестициями становится ключевым фактором, определяющим успешность и долгосрочную устойчивость промышленных предприятий. Поэтому для достижения стратегических целей и укрепления позиций на рынке предприятиям необходимо обеспечивать непрерывное совершенствование своих подходов к управлению инвестиционными процессами.

.png&w=640&q=75)